本月初,企业网络市场的领军企业思科举办了其年度盛会思科Live,吸引了全球各地的技术专家。活动现场弥漫着浓厚的炒作和乐观氛围,讽刺的是,面对财务方面的严峻现实,却无人愿意直面。事实上,思科正面临收入增长乏力和股价低迷的困境,其股价走势与其他科技巨头屡创新高的态势形成了鲜明对比。

从客观数据分析,自思科上一次财报公布后,其股价已下滑近10%。特别是在发布AI网络相关公告后,股价再度受到冲击。更令人担忧的是,即便在科技行业整体繁荣、纳斯达克指数屡创新高的背景下,思科股价今年迄今已下跌10%,甚至仍未恢复到24年前的历史最高点。

更为关键的是,思科似乎未能正视其技术组合中的核心短板,而是过度聚焦于在人工智能基础设施市场中的自我宣传。然而,在这一领域,英伟达已然占据主导地位,而Arista Networks、F5、Juniper Networks等老牌竞争对手以及Arrcus、DriveNets等新兴公司也都在积极研发新产品,力求突破。

回溯至2000年,思科曾是全球科技领域的佼佼者之一。然而,如今其市值约为1,820亿美元,仍未能达到当年的巅峰水平。与微软、谷歌、英伟达等市值达数万亿美元的科技巨头相比,思科显然已相形见绌,这些公司在价值创造上已远超思科一个数量级。

要扭转当前的颓势,思科必须进行深刻地自我革新。问题的根源在于,过去20多年间,思科虽进行了数百次收购,但并未带来显著的增长。

值得欣慰的是,思科目前依然保持盈利,并拥有诸多机遇。然而,要重新点燃成长动力,思科需要在文化和技术层面进行深层次的变革。

需要新的愿景

大家想看到的是思科如何描绘一幅大胆而清晰的蓝图,以重塑其增长与领导地位。然而,在思科Live上听到的信息却令人遗憾和失望。AI投资组合的公布显得过于功利和表面,而Splunk和AppDynamics的技术整合虽然吸睛,但鉴于过去整合的失败案例,其可信度存疑。

面对股价不振的困境,思科是否应通过设立投资基金并发布投资者新闻稿来提振市场信心?这是否意味着思科已经转型为一个纯粹的投资工具?或者,公司更应该专注于在核心市场推出更多创新产品以赢得市场份额?

从现状来看,变革势在必行。很多分析师认为,思科似乎已迷失方向。他们指出,公司缺乏明确的管理规划和策略来扭转局面,并认为思科的并购策略存在严重缺陷。更为关键的是,思科需要进行一场深刻的文化变革。其高管团队似乎陷入了一种自满和否认现实的状态,认为一切运转良好。然而,在硅谷的街头巷尾,我们不难听到前思科员工的声音,他们普遍认为思科已经迷失了方向。

“其实问题很简单——思科迫切需要一个全新的、大胆的愿景和使命,”前思科高管、网络初创公司Nicira和Aviatrix的前首席执行官Steve Mullaney坦言。“他们需要清晰地知道前进的方向,才能确保所有人都能围绕这一愿景和使命齐心协力。”

昔日辉煌

在深入探讨改变建议之前,让我们先聚焦于思科的一些显著成就。作为一家标志性的美国科技公司,思科在20世纪90年代及21世纪初显著推动了客户端-服务器技术和企业互联网连接的迅猛发展。思科正是随着企业网络的蓬勃兴起而崭露头角,其主要精力集中在互联网协议(IP)路由和以太网技术上。

在20世纪90年代,思科的崛起速度之快堪称奇迹。它通过精准地收购如Kalpana和Grand Junction网络等初创公司,成功地击败了Bay Networks等竞争对手,从而在以太网交换和IP路由市场中迅速抢占了市场份额。在此期间,思科迅速崛起为企业网络技术领域的领军者,并在2000年一度成为全球市值最高的公司,高达5000亿美元。

即便到了今天,思科依然保持着强大的盈利能力,持续为投资者带来可观的股息回报。据公司报告,其第三季度收入达到了127亿美元,净收入高达19亿美元。这充分证明了思科不仅是一家历史悠久的科技巨头,更是一家拥有庞大用户基础和强劲盈利能力的公司。

思科当前面临的挑战

这家曾一度在网络领域占据主导地位的巨头,如今正面临一系列挑战。尽管当前它仍占据企业网络市场60%至70%的份额,但多数指标表明,思科正在逐渐失去其传统市场的领地。Arista Networks凭借更快的增长率,不仅在数据中心交换等核心市场夺走了思科的市场份额,如今更是加大了对企业园区网络的渗透。

更为严峻的是,思科似乎过于依赖过去的辉煌,在网络安全、可观察性和数据中心网络等新市场尚未能建立起领导地位。竞争对手如Arista Networks已经通过更简单、更经济的设计方案,成功地从思科手中夺取了市场份额。同时,Juniper与HPE的合并也给思科带来了新的威胁。

市场格局正在发生深刻变化。云规模和网络规模公司采用全新的架构在云端构建网络,许多企业选择将网络外包给云提供商或网络即服务(NaaS)提供商,而不是自行构建。这种趋势对思科的传统业务模式构成了挑战。

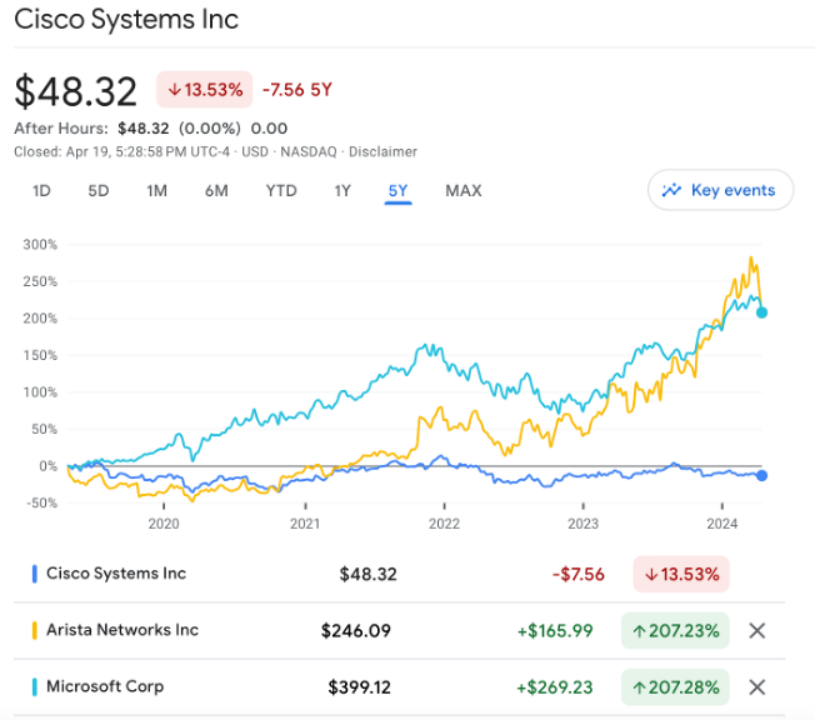

思科面临的挑战并非空穴来风,数据已经给出了明确的答案。其股价在过去五年中基本保持不变,而这五年是历史上最大的牛市之一,堪比 20 世纪 90 年代。此外,思科的收入增长也显得疲软。从2019年到2022年,其收入大致维持在500亿美元的水平。尽管在2023财年有所增长,但2024财年第二季度的财报显示,收入同比下降6%,并预计全年收入将在515亿至525亿美元之间,这表明2023年的增长可能只是一个短暂的异常。

思科给出的业绩指引也令人失望,这进一步给股价带来了压力。此外,华尔街对思科斥资280亿美元收购Splunk的有限收益感到不满,这是该公司历史上最大的一笔收购。分析师指出,尽管15%-17% 的可观察性和安全性增长相对健康,但 2%-5%的网络增长率低于预期,这可能是由于在经历了几个季度的严峻需求后,思科对未来预期变得保守。思科在网络、光学和硅片业务的基础设施支出方面可能会有上升空间,但到目前为止,这些收入还没有达到预期。

与微软、苹果和亚马逊等科技巨头相比,思科的增长在过去20年里严重滞后。微软股价比 2000 年的峰值高出 40%,亚马逊增长了 3,000%,苹果增长了惊人的 17,000%,这些公司都通过开发云基础设施、智能手机和AI等新市场实现了转型,而思科却似乎未能跟上这一步伐。股价表现也反映了这一点:在过去五年中,思科的股价下跌了14%,而Arista Networks和微软的股价同期上涨了200%。

总的来说,思科当前面临的问题严峻,急需寻找新的增长点,以确保其未来的可持续发展。

图片来源:谷歌

修复并购模式

思科面临的一个核心挑战在于其主要的增长模式——并购。尽管在科技行业中并购策略屡见不鲜,被视为有机增长的快速通道,但思科的并购之路似乎并未如其所愿。其广泛的并购历史覆盖数百家公司,却常常令人费解,且并未带来显著的增长,这一点从近十年思科收入持平的态势中便可见一斑。

显而易见的一个结论是:思科的并购战略未能达到预期效果。

为了验证这一点,试着回想一下哪项收购真正让思科成为市场领导者。是 Sedona Systems、Portshift、BabbleLabs 还是 Modcam?恐怕很难给出一个确切的答案。

尽管 ThousandEyes(2020年收购,价值10亿美元)和AppDynamics(2017年收购,价值37亿美元)经常被誉为思科近年来的最佳交易,但思科的最新财报显示,其网络监控部门的增长率不足10%。

再举几个例子,Acano(2015年,7亿美元)、Lancope(2015年,“增强思科的‘无处不在的安全’战略”,4.5亿美元)、Jasper Technologies(2016年,物联网,14亿美元)、以及Springpath(2017年,3亿美元)等收购案,都未能为思科带来实质性的增长贡献。

即便是那些被认为是“突破性”的收购,如Viptela(SD-WAN,2017年,6亿美元)、Duo Security(2018年,24亿美元)和ThousandEyes,也未能达到其承诺的效果。

过去十年中,思科最明智的收购当属Acacia Communications,但这并非传统意义上的增长型收购。思科收购Acacia是为了垂直整合一家零部件供应商,这更像是一种金融工程手段。由于Acacia是思科光学产品的重要供应商,这一收购使思科能够提升利润率,并在控制供应链的同时实现更多的垂直整合。从这一角度看,这次收购取得了显著成效。

思科史上最大的一笔交易——以280亿美元收购数据分析提供商Splunk——刚刚完成,其效果尚待观察。从表面上看,这似乎是思科为了将收入重心转向软件领域而进行的一场收入争夺战。但作为数据可观测性和安全领域的公司,Splunk与AppDynamics和ThousandEyes存在一定的业务重叠。为了成功整合这笔交易,思科需要以合理的方式整合投资组合,同时确保不会疏远客户。

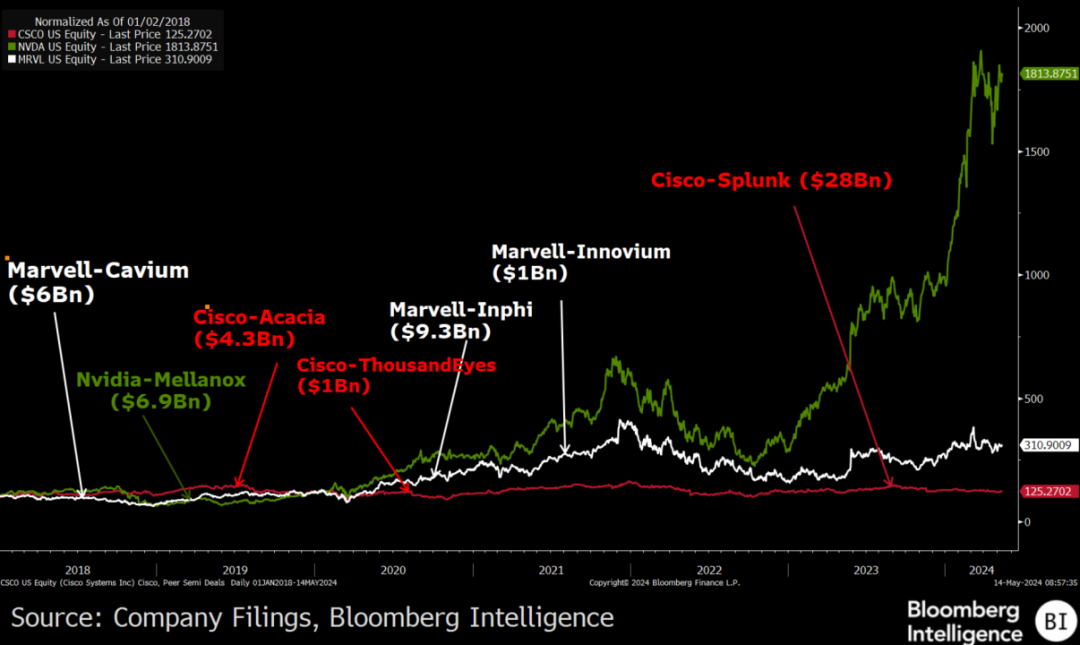

一份研究报告中深入剖析了这一问题:“鉴于思科在关键市场的领导地位,它能否应对‘创新者的窘境’是一个真正的挑战。自2015年查克·罗宾斯接任首席执行官以来,思科开始通过并购策略增加下一代技术以应对潜在的中断风险。然而,其专注于转变业务模式的策略可能使其错过了高增长的半导体变革机会,如Mellanox(AI网络)和Cavium(数据中心芯片)。其Luxtera和Acacia的交易似乎认可了芯片的战略价值,后续在这一领域采取更积极的策略可能会改变其增长轨迹。”

下图展示了 Marvell 和英伟达等基础设施竞争对手如何通过战略收购取得更大成功。英伟达针对Mellanox的收购是有史以来最成功的交易之一,Mellanox 现在提供其 AI 基础设施中的关键网络技术。

大家对思科收购Splunk不看好的原因还在于,此前它往往会将收购的产品作为产品组合中的独立部分,如Meraki。思科于2012年收购了Meraki,但至今它仍然是一个相对独立的产品线。

一位前思科员工在评价这一模式时表示:“这是一个可预测的循环,先是购买充作收入来源或为现有业务打补丁,然后裁员以达到利润目标。”

网络和操作系统的整合问题亟待解决

思科并购策略的一个显著短板在于其整合能力的欠缺,这一点在Meraki等产品的表现中尤为明显,这已引发了思科用户群体的强烈不满。这些大型产品线维护着各自不同的网络操作系统(NOS)和管理系统,给用户带来了极大的不便,他们不得不频繁地在不同产品组合的管理界面间切换。

用户需要在Cisco IOS、Cisco IOS XE、Cisco IOS XR、Cisco NX-OS等众多操作系统中进行选择,但这还远非全部。在构建网络时,他们往往还需面对各种其他操作系统和软件产品,如应用中心基础设施(ACI)和DNA中心,以及Cisco Meraki等。深入浏览任何思科技术论坛,不难发现用户对于其独立且繁杂的产品组合感到困扰,以及思科产品间不必要的竞争。

思科目前拥有数十种重叠的操作系统,再加上复杂的许可证问题,更是雪上加霜。许多最终用户对思科的最大抱怨之一是许可证管理的复杂性。客户在管理网络许可证上花费的时间比花在实际技术上的时间还多,而思科的竞争对手,如Extreme Networks,则抓住了这一机会,推出了“单一许可证”方案。

一位不愿透露姓名的硅谷知名投资者、前思科高管表示:“思科面临的主要挑战在于其软件版本繁多,缺乏统一的操作系统。加之糟糕的商业决策和技术领导力的不足,使得公司内部无人能真正理解并解决这些问题。”

这位前高管进一步强调:“思科唯有对其网络业务进行深刻的修复和整合,才能扭转颓势。该业务的市场份额流失速度远超人们想象,而思科正试图通过三年软件许可协议来掩盖这一事实。然而,当这些协议到期时,客户流失将不可避免。因此,思科正面临着客户群逐渐流失的严峻形势,他们对高昂的价格和不尽如人意的技术感到失望。”