寒武纪核心驱动力缘于何处?

@松果财经原创

作者丨一片小雪花

龙年开年至今,科创板“AI芯片第一股”寒武纪-U(688256-SH)市值最高修复近70%,同期间创业板指数、芯片概念板块指数分别上修8.75%、15.17%,可见其表现强于大市、行业。

那么,除去与指数共振反弹外,寒武纪核心驱动力缘于何处?

寒武纪如何扛起高估值?

所谓“寒武纪”,实则形容的是古生代显生宙的第一个纪,据悉在这一时期无脊椎动物化石突然大量出现,而在此之前的地层中至今鲜能发现动物化石的踪迹,也因此古生物学家将这个至今无法解释的现象称为“寒武纪生命大爆发”。

但如果,将这一概念类推到以“寒武纪”命名的中科寒武纪科技股份有限公司身上,显然能窥探到其创立之初曾怀揣着一个宏伟的愿景:在半导体芯片领域,创造出一个属于自己的“寒武纪大爆发”。

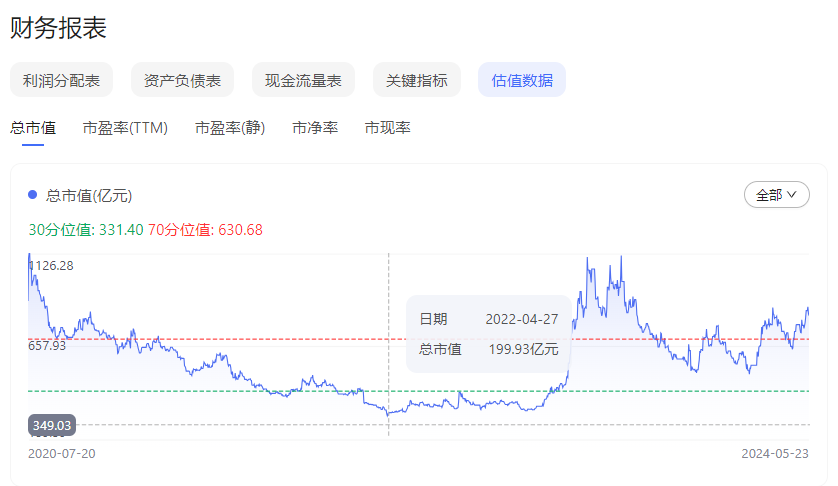

资料显示,作为全球少数全面掌握通用性智能芯片及基础系统软件核心技术的先行企业,寒武纪在创立之初就直接斩获中科算源背书,并不负众望,成立仅4年就成功登板创业板,且首发就以2019年4.44亿的营收融获破千亿的市值,最高达1126.28亿元。

此时正逢华为受挫、芯片产业大举国产替代的风口,但上市即高点,此后寒武纪受业绩、失去大客户华为以及大盘等多方综合因素影响,市值震荡下调,截至2024年5月24日盘后的716.13亿。

然而,以其2023年7.09亿元的营收对应超700亿市值来看,显然仍旧处于极高溢价阶段。

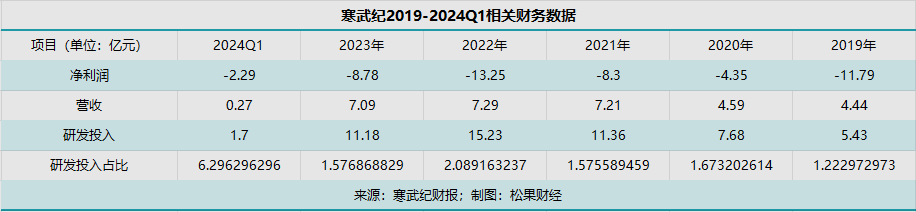

财报显示,过去三年寒武纪营收增长始终未有明显突破,维持7亿元左右。其中,2023年,受此前被BIS列入“实体清单”,供应链遇阻影响下,其收入同比小幅下滑2.70%。24Q1其总收入再度同比下降65.91%,可见其供应链变动的影响仍未得到消除。

值得一提的是,与收入相反,2023年开始其净亏损幅度缩窄,并持续至今。24Q1报告期内,其净利润在23年同期的基础上再次同比增长11.12%,为-2.27亿元;每股收益则同步较上年同期的-0.64元/股,收窄了15.63%,为-0.54元/股。

净利润缩窄的缘由是股份支付费用、研发费用、以及计提的资产减值损失均较上年同期有所减少带来财务数据改善。

总体,当前寒武纪的业绩基本面尚且缺乏充足说服力。

事实上,与依靠基本面支撑的长期趋势性股价上涨有所区别,短期股价异动的驱动因素较为复杂,尤其是在场内参与资金深不可测的意图影响下。

而此次寒武纪的市值回升,据悉是近日有机构传言寒武纪的供应链问题已得到解决,但真假尚不可知,因此还需要更长的时间来判断是否为价值性投资意图驱动。

寒武纪亟需构建稳定国产供应链

不过,复盘整个时间线来看,投资者对寒武纪整体倒是确实抱有极强的信心。

实际上,上市以来,寒武纪曾在2022年4月27日首次跌破200亿元市值线,创新历史最低,当日市值为199.93亿元。

直至2023年开年,Chat CPT、以及人工智能模型的爆火,AI芯片算力需求增加,使得寒武纪再次得到市场关注,股价也一路高涨攀上小高峰,市值再次破千亿,最高达1028.26亿元。此时其最新年度收入体量同样仅7.29亿。

来源:百度股市通,寒武纪官方

但依据目前国内大兴智能算力基建作业的盛况来说,作为国内首家推出云端智能芯片的科创企业寒武纪,按理也确实存在较为坚实的成长底座。

一方面,根据IDC数据,预计AI算力需求到2027年将达到1117.4EFLOPS(基于FP16计算),2022-2027年期间中国智能算力规模年复合增长率达33.9%。

同时,中国移动、电信、联通三大运营商计划并开展的一系列热火朝天的大额招标项目也进一步印证了这一行业的景气度,算力基建速度有望加快。据统计,2023年-2025年三大运营累计有超1.7万台的AI服务器采购计划;其中,根据已公布的招标计划,截至2024年5月,AI服务器的采购规模已经达到300亿元。

细究寒武纪2023年的具体业务收入其实可以发现,其贡献主要营收的智能计算集群系统业务正是受益于这一大的行业增长背景。

财报显示,受益于台州、沈阳两地的算力基础设施建设项目顺利交付,23年其该业务营收同比增长了31.81%,由22年度的4.59亿元增至6.05亿元,并抹平其核心云端、边缘等业务带来的收入下降缺口,进而在其供应链受限的首年实现总收入维稳。

据悉,目前寒武纪的智能计算集群系统业务已在多个城市实现拓展,国内市场占有率已然处于第一梯队。

另一方面,寒武纪更核心的业务在于其专注的人工智能芯片产品研发、设计。除较为基础的平台化基础系统软件外,其主要提供云边端一体、软硬件协同、训练推理融合、具备统一生态的系列化智能芯片等产品及服务。尤其是其23年发布的思元590,直接对标行业巨头英伟达的A100。

目前,寒武纪已在该方向与国内顶尖算法公司紧密合作,并与智象未来、百川智能等企业分别在视觉、语言大模型达成合作,合力推动产业发展。其产品也在互联网、金融、通信等领域广泛应用于视觉、语音、自然语言等应用场景,与行业领导者深度适配,助力智能化转型。

然而,寒武纪的核心矛盾点,在于其采取的Fabless经营模式使得它在追求高性能芯片的同时,供应链却愈发高度依赖海外供应商。

资料显示,此前寒武纪的晶圆代工、芯片IP、EDA工具和封装测试服务有约7成采购支出来自美国和中国台湾企业。这就导致2022年“实体清单”一出之后,寒武纪的智能芯片及加速卡中上游供应链极具受阻,进而导致无法产品化。

数据显示,2023年其智能芯片及加速卡业务实现收入1.02亿元,较22年的2.64亿元大幅下降。而库存上,报告期内其期末智能芯片及加速卡库存量高达87.10万,同期销量却仅有2.58万,出现极大的供需缺口。

因此,对于寒武纪而言,虽然23年其迅速响应市场最新需求,通过自主研制的芯片实现智能计算集群系统业务的快速增长,但进一步构建好稳定、高性能的国产供应链依旧是其当下核心任务。

但反之,若随后顺利搭建好供应链,依据其智能计算集群系统业务的发展势态以及此前在智能芯片及加速卡进行的多年积累,风口之下,背后中科算源寒武纪的产能将能快速得到释放。

总结

最后值得一提的是,众所周知,芯片本身是一个长周期、快迭代、高投入的产业。

为进一步持续增强其智能芯片研发实力与产品力,抓住智能化时代新机遇。2019年至2023年期间,寒武纪研发投入占营收比重始终高于150%。这也是,为何成立7年至今寒武纪始终在亏损的主因。

而在2023年寒武纪再次融资了16.49亿元,用于先进工艺平台芯片项目、稳定集成电路工艺制程下的芯片设计平台等项目进行投入研发。而成果上,2024年至今寒武纪新获得的专利授权数量同比大增了485.71%,已达到82个。

以此可窥见,寒武纪芯片“自主之路”始终未停歇。而投资者们“一掷千亿金”的背后实则同样是对铲平这一荆棘之路的期盼,只是途中棘针难避。

正如近期国家最新成立的集成电路产业三期大基金,就再次凸显了国内对半导体产业实现“寒武纪生命大爆发”式跨越发展的决心,也极大地提振了市场和产业链的信心。

本文来源:松果财经(公众号:songguocaijing1)—— 解读财经热点事件,以独特视角带你挖掘新经济时代的商业机会。

关注下面公众号

和我一起探索港股市场的所有秘密