思科的“价值科技”失效,亚马逊被低估?

作为 20 世纪 90 年代后期的两大增长巨头,沃尔玛 ( NYSE: WMT ) 自 2023 年 4 月宣布将专注于供应链和费用合理化(尤其是通过人工智能)以来,情况明显好转,而思科 ( NASDAQ: CSCO ) 经历了艰难的一年,但未来将面临更容易的竞争,因此这家网络巨头并非完全失去了希望。

亚马逊Q1业绩超预期,估值极低

沃尔玛于2024 年 5 月 16 日报告了稳健的 2025 财年第一季度业绩,并且随后两天其股票交易量高于平均水平。营收同比增长6%,营业收入同比增长13%,每股收益同比增长22%。

所有利润率(即毛利润、营业利润和净利润)均同比上涨。

财报第二季度指引:收入+5%,营业收入+8%,每股收益0.62美元至0.65美元,好于预期。

3.8% 的季度同比增幅完全是“客流量驱动的”,因为“平均票价”同比持平。根据电话会议记录,预计 2025 年第一季度食品杂货价格将“下降”,但食品通胀实际上略有上升,而“日用百货”价格实际上略有下降。

从每股收益和收入估计修订来看,发布后,沃尔玛预期每股收益在本季度后略有上涨,但更大的修订是在收入方面。

沃尔玛的市盈率为预期 25 财年每股收益的 25 倍,同比增长 7%,其交易情况与消费品一样。有趣的是,尽管思科目前的市盈率超过收入的 1 倍,但它仍是 TTM 收入的 0.75 倍。

我预计,营业利润率的提高最终将导致沃尔玛的部分“市销率”折扣被消除。尽管市盈率为 25 倍,但沃尔玛的市盈率仅为 14 倍,这表明该公司是一家折旧率较高的企业,零售商通常都是如此。

沃尔玛电话会议中的关键一句话(我认为非常令人鼓舞)是“本季度约三分之一的营业收入增长来自新业务,即广告、会员、数据业务等”。

这真是令人惊讶。沃尔玛今年的预期广告收入仅为 30 至 40 亿美元,因此要么是广告增长更快,要么是其他业务增长迅速,这两种情况对沃尔玛来说都是巨大的胜利,因为你必须认为这种“新”收入“利润丰厚”(即不像零售那样附带销售成本)。

最后,沃尔玛似乎已经解决了困扰他们 15 年的电子商务问题。尤其是国际业务,增长 19%,这相当令人惊讶,而沃尔玛美国业务同比增长 22%。

即使沃尔玛保留了核心杂货和百货商店业务的优势,电子商务的增长率对于沃尔玛变得更像亚马逊至关重要。

随着人工智能带来的好处以及新业务和电子商务的真正开始发展,预期沃尔玛股价在 2-3 年内达到 100 美元并不算太激进。沃尔玛预计将成为人工智能的最大受益者。

思科入标题

思科于2024 年 5 月 15 日星期三发布 2024 财年第三季度季度报告后,该股大幅上涨,但第二天早上开盘时,该股下跌,截至 2024 年 5 月 22 日,股价仍在走低。预计思科 24 财年将出现自 2009 年以来首次每股收益同比负增长。

收入同比下降13%,营业收入下降12%,每股收益下降12%。24年7月当季预期收入为134亿至136亿美元。Splunk 交易现已完成,并将在 24 财年第四季度为 CSCO 增加约 10 亿美元的收入(根据 Jefferies 的数据)。晨星指出,他们继续看到网络需求减弱,而且股票的交易情况确实如此。网络业务约占思科总收入的一半。以下是自 2023 年 7 月达到峰值以来网络业务收入的季度变化情况:

24年第三季度:65.2亿美元

2024年第二季度:70.8亿美元

24年第一季度:88亿美元

23年第四季度:94.6亿美元

这是一个相当急剧的下降。季度收益公布后,预期每股收益预测继续下降,而预期收入预测实际上被上调,因为 Splunk 将影响思科的收入。

思科一直被称为“价值科技”,但在 2022 年初网络问题开始时以每股 43 美元左右的价格卖出。在 2020 年至 2022 年这样的动量市场中,持有落后或不受欢迎的股票并不理想,因为预计这些股票会表现不佳,但当价值股在 2022 年这样的艰难市场中开始表现不佳时,你不得不抛弃这个名字。

未来几年的每股收益为 13 倍,销售额为 3.5 倍,现金流为 13 倍,股息收益率为 3%,股价并不昂贵,但却是长期表现不佳的股票。

思科的盈利预测谈到了过去 22 年的股票表现。思科近 25 年来一直在收购这些规模较小的企业,稀释股东权益,几乎没有带来任何增长。网络业务占了业务的一半。

思科可能是巴菲特不持有科技股的原因。

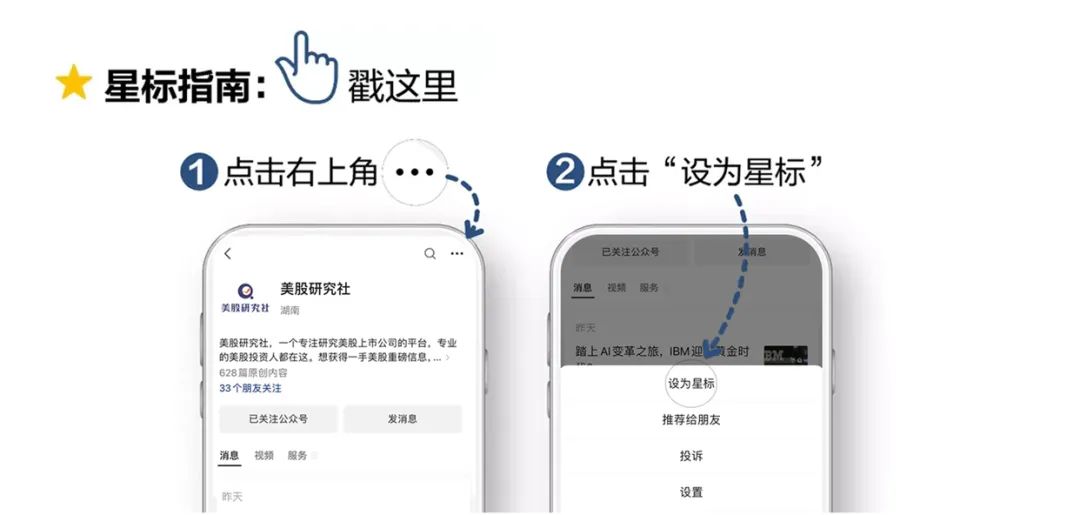

关注下面公众号

和我一起探索港股市场的所有秘密

👇🏻