贝莱德的估值是公平的。

贝莱德(NYSE:BLK)是该行业无可争议的领导者,在规模和声誉方面没有其他上市资产管理公司可以与之相媲美。市场主导地位有助于贝莱德提供持续的资金流入,从而推动其收入增长和强劲的盈利能力。贝莱德投资于未来的增长,这从最近有希望的收购中可以看出。与此同时,贝莱德在股票回购方面相当慷慨,股息增长记录令人印象深刻。贝莱德的交易折扣为14%,这使其成为一个引人注目的投资机会。

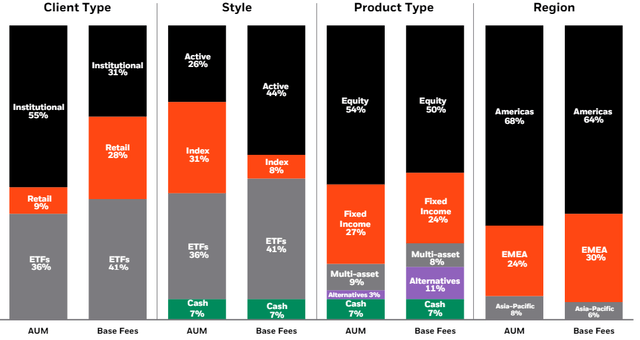

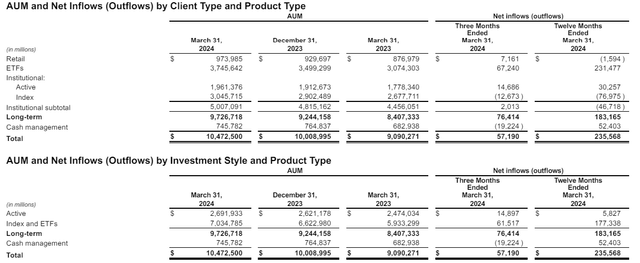

贝莱德为全球机构和零售客户提供投资管理、风险管理和咨询服务。贝莱德的产品组合包括独立账户、共同基金、iShares系列ETF和其他集合投资工具。根据最新的季度报告,该公司的资产管理规模(AUM)达10.5万亿美元,这意味着它是世界上最大的资产管理公司。在下面的条形图中,您可以看到AUM在客户类型、风格、产品类型和地理区域之间的分布情况。

自2008年以来,贝莱德的资产管理规模年均增长率约为13%。贝莱德在资产管理规模方面最接近的竞争对手是先锋集团,截至第一季度末,先锋集团的资产管理规模为8.6万亿美元。不幸的是,根据主权财富基金研究所的数据,先锋集团不是一家上市公司,其他资产管理公司的资产管理规模也远低于贝莱德。因此,对关键指标进行同行分析可能不切实际。相反,将贝莱德的业务指标与其历史表现进行比较会更合理。

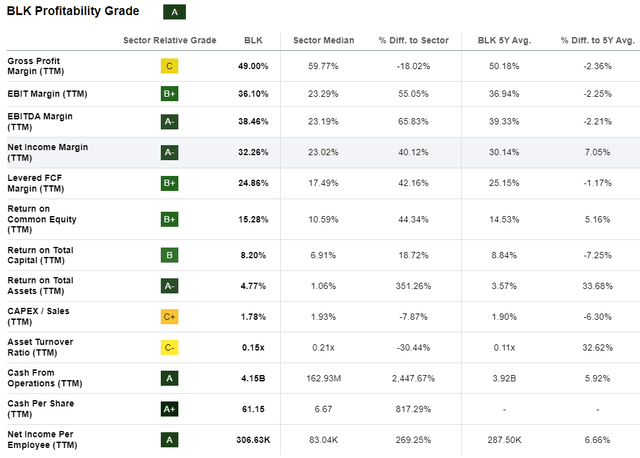

既然已经讨论了AUM,我想继续讨论另一个关键因素。当然,我讨论盈利能力是因为底线和自由现金流(FCF)是为股东创造价值的两个关键要素。根据SA Quant的数据,贝莱德的TTM盈利能力与公司的历史表现一致。对于潜在投资者来说,底线是最重要的。从这个角度来看,TTM表现比过去五年的平均水平高出约210个基点。与历史水平相比,TTM杠杆FCF利润率略低,但差异看起来并不大。

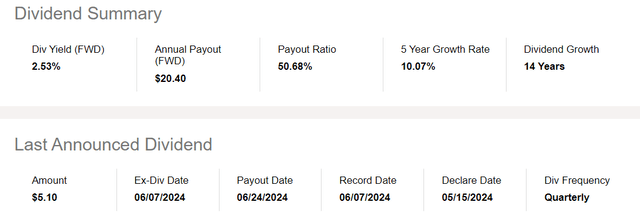

36%的息税前利润率使贝莱德能够通过持续提高股息和股票回购来展示令人印象深刻的资本分配活动。贝莱德于5月15日宣布派发每股5.1美元的股息,与之前的股息一致。根据股息记分卡,远期收益率为2.5%,且已连续14年上调股息。该公司在2024年第一季度以约3.75亿美元的价格回购了50万股普通股。截至3月31日,根据现有股份回购计划,约有530万股股份被授权回购。由于该公司拥有强劲的财务状况,股东可能会享受更多的股息上调,并通过收购获得进一步的增长。

总结这一部分,贝莱德的财务业绩是稳健的。强劲的业绩支持公司的资产负债表,并以有利于股东的方式分配闲置资本。最新季度业绩也很强劲,调整后每股收益为9.81美元,同比增长24%。收入略高于市场预期,同比增长11.4%。收入增长主要得益于资产管理规模的增长和绩效费用的提高。第一季度主动策略和指数策略以及贝莱德每种客户和产品类型的净流入为760亿美元。总而言之,贝莱德第一季度的表现强劲。

未来前景也至关重要。我们必须了解公司维持增长的能力。拥有全球最大资产管理公司的地位是一项坚实的资产,可以增加公司形象的可信度。拥有强大的品牌可能有助于维持强劲的正资金流入。

除了强大的品牌和声誉可能有助于确保进一步的正净流入外,还有一些积极因素可能有助于资产管理规模的增长。

除了有机增长外,贝莱德还致力于增强收购带来的收入组合。例如,5月1日,贝莱德完成了对SpiderRock Advisors的收购。管理层表示,这笔交易将通过为财富管理机构提供增强的定制选项,帮助该公司扩大其在独立管理账户(SMA)解决方案中的地位。

实现公司收入结构多元化的另一举措是今年早些时候宣布的对全球基础设施合作伙伴(GIP)的收购。此次收购可能会建立一个资产管理总额超过1500亿美元的领先基础设施投资平台,为股东创造价值。GIP交易预计将于2024年第三季度完成,但须获得监管部门批准并满足其他惯例成交条件。

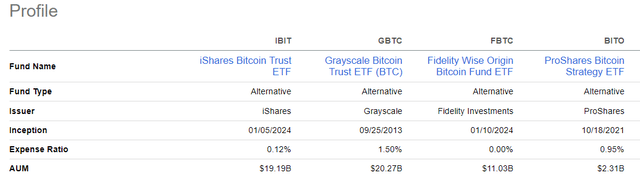

除了通过收购加强公司的业务组合外,管理层还致力于改善其ETF产品。2024年1月,备受期待的现货比特币(BTC)ETF开始在纳斯达克以iShares品牌(IBIT)进行交易。该ETF表现出色,尽管比Grayscale Bitcoin Trust ETF“年轻”11岁,但在AUM方面已经非常接近。

IBIT的强劲开局让我对iShares Ethereum Trust ETF的增长潜力充满信心,该ETF尚未交易,但可能很快就会获得美国证券交易委员会的批准。

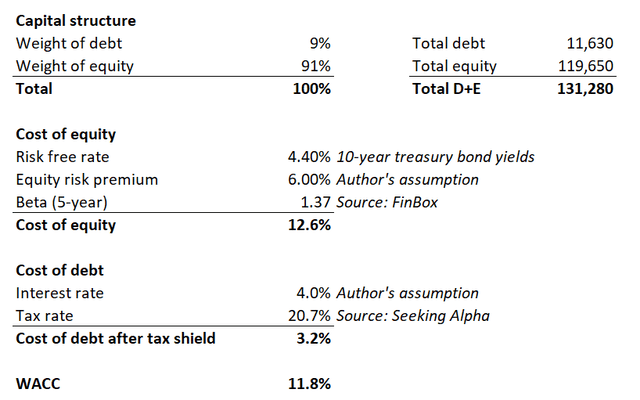

贴现率是我在模拟估值模型之前想到的第一个假设。在下面的工作中,我清楚地概述了我用于CAPM模型的所有假设和来源。贝莱德的WACC为11.8%,股本成本为12.6%。

贝莱德的股息记分卡令人印象深刻。这使得我选择股利贴现模型(DDM)方法超贴现现金流(DCF)建模。对于DDM,贴现率为股权成本,贝莱德为12.6%。

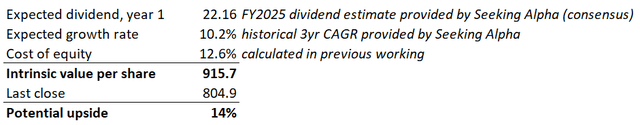

贝莱德每股内在价值为915.7美元。最新收盘价为804.9美元,比内在价值低14%。折扣看起来很有吸引力。

由于贝莱德没有公开上市的竞争对手,因此很难将其估值比率与其他参与者进行比较,因为将贝莱德与AUM低数倍的资产管理公司进行比较是不公平的。因此,将当前估值比率与历史平均值进行比较似乎是一个合理的选择。根据SA Quant的数据,当前倍数非常接近历史平均值。这强调了贝莱德的估值是公平的。

关注下面公众号

和我一起探索港股市场的所有秘密

👇🏻