当前,全球半导体复苏预期进一步显现,虽然整体库存仍维持高位,但终端需求订单有所回升,建议关注终端库存去化发展。本文芯八哥梳理头部厂商收入情况及今年全球主要终端需求和客户订单趋势,挖掘未来市场增长机会。

作者:Don

编辑:Melody

来自芯八哥第547篇原创文章。

本文共2563字,预估阅读时间8分钟

增长预期改善,终端需求好转,订单持续回升,2024年全球半导体产业链景气度维持乐观。

电动汽车及新能源高速增长,AI驱动下服务器需求爆发

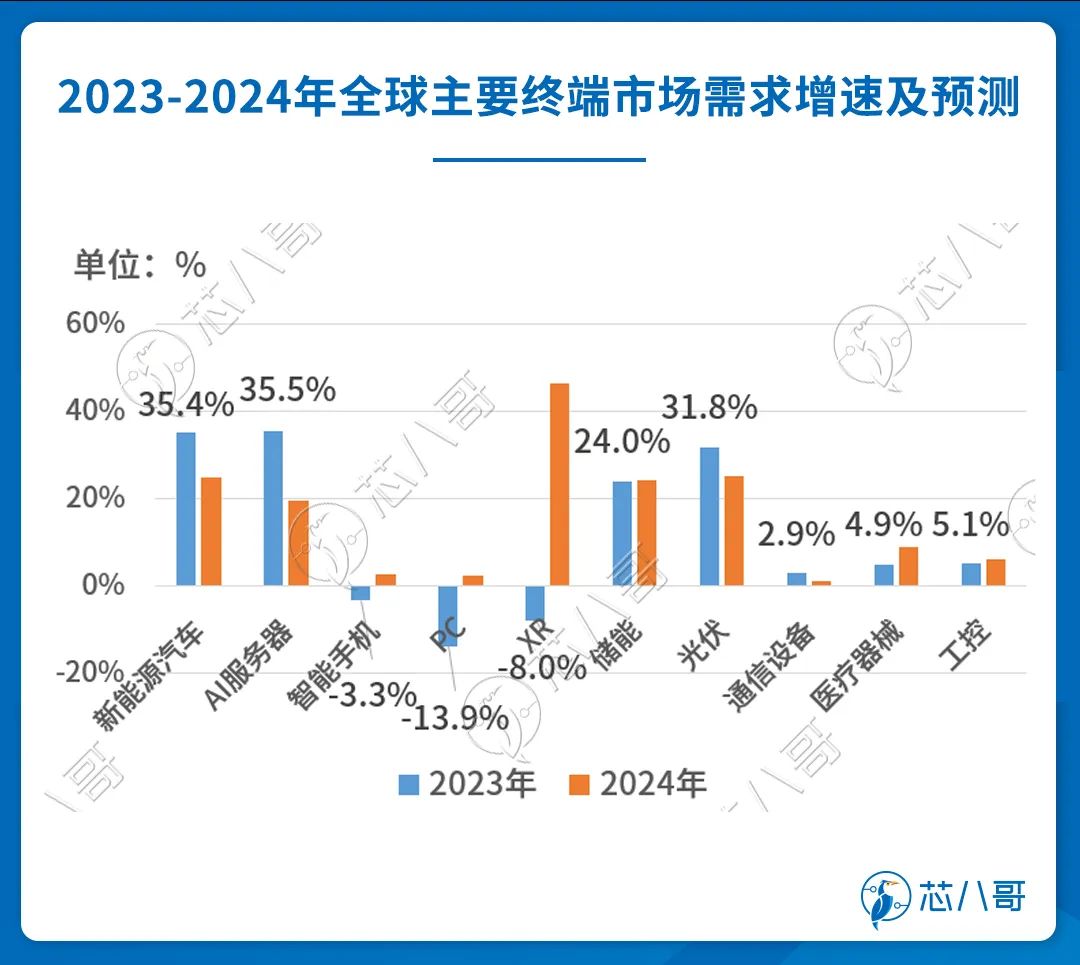

根据芯八哥最新整理的数据汇总发现,2023年全球电动汽车、AI服务器及光伏、储能等新能源需求维持高速增长,市场需求增速分别达35.4%、35.5%、31.8%、24%,预计2024年整体市场需求持续上行。2023年医疗器械、通信设备及工业控制等需求呈现低速增长,预计2024年市场仍维持相对稳定态势,医疗器械和工控需求小幅上升。2023年智能手机、PC及XR设备需求普遍下滑,预计2024年PC和智能手机需求有望持续复苏,其中XR有望在苹果Vision Pro等新品引领下实现强势反弹。

资料来源:EVTank、IDC、CIAPS、Dell’Oro、Frost&Sullivan、芯八哥整理

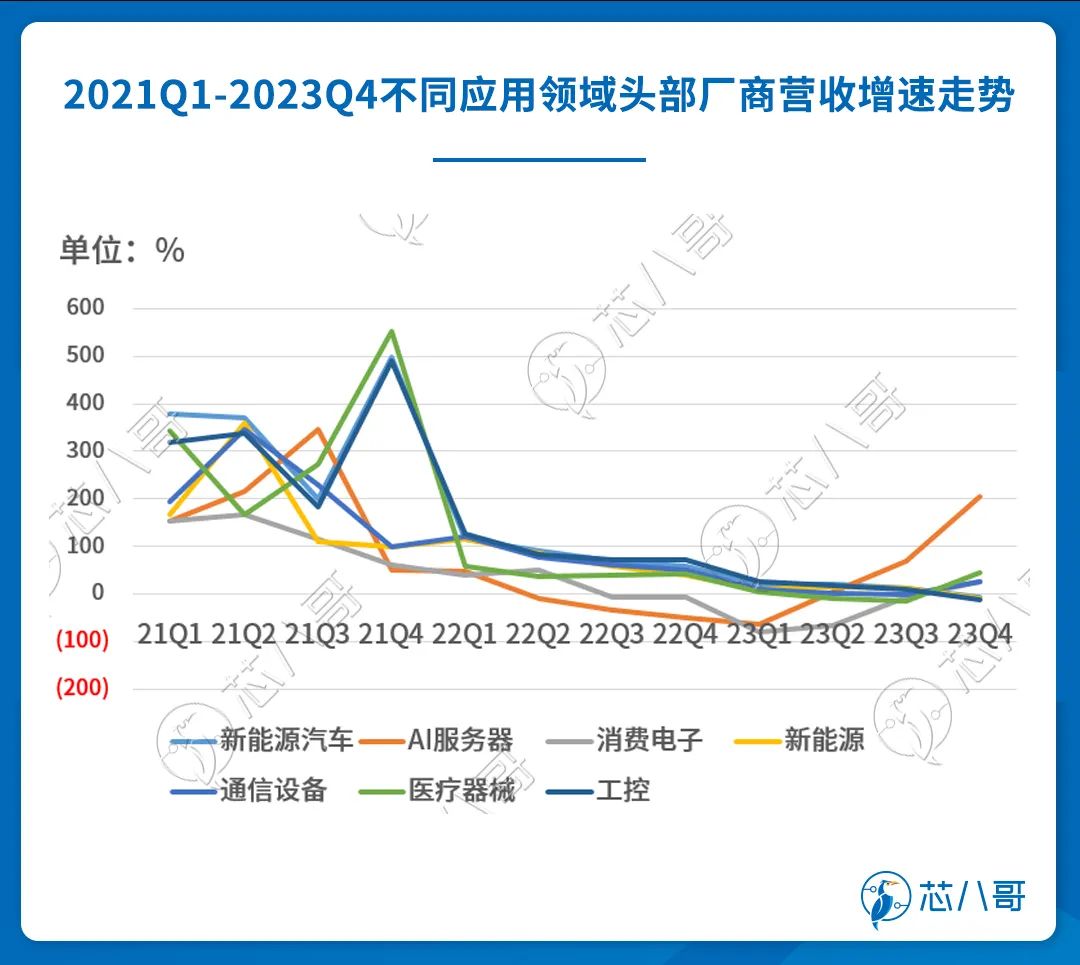

从头部厂商最新平均营收增速看,2023Q1以来消费电子营收降幅大幅收窄,2023Q4回正,行业复苏态势明确。AI服务器方面,自年初以来行业营收增速大幅上升,市场需求景气度较高。医疗器械、新能源和电动汽车全年需求维持稳定,但2023Q4营收增速有所下滑,需要关注的是新能源行业库存存在一定风险。通信和工控营收增速相对较弱,行业未来走势相对低迷。

资料来源:各公司财报、芯八哥整理

总的来看,2023年是全球半导体产业度过周期性低谷的一年,行业库存去化得到好转,营收有所改善,但全面恢复上升有待调整,全年行业表现出明显的波动和不确定性。

汽车电子:维持高景气度

2023全年新能源汽车需求维持高景气度,但2023Q4以来新能源汽车市场库存有小幅上升,需求因季节性和宏观经济影响有一定波动,导致头部厂商营收及利润小幅下滑。

资料来源:各公司财报、芯八哥整理

MCU、模拟等芯片方面,汽车芯片大厂TI的最新财报显示,2023Q4以来汽车市场增长3.5年后首次中个位数下降。从2024Q1看,汽车市场因客户去库存导致3.5年来首次出现环比下降,取消订单出现,客户正在调整库存水平。

功率半导体方面,以Infineon、onsemi等为代表的国际功率大厂分部门营收受到下游需求分化明显,预期2024Q1营收环比微增,部分中高端产品或标准组件或继续面临价格压力。国内以时代电气为代表厂商表示竞争逐步加剧,低压MOS等价格有波动风险。

AI服务器:订单供不应求

由于大语言模型带动的训练和推理算力需求较为强劲,2023年初以来英伟达AI芯片(H100/A100等)和HGX平台出货量屡创新高,以DGX系列为代表的AI服务器供应链迎来量价齐升。2024年包括微软、亚马逊等主流云与互联网公司将进入新一轮资本开支周期,预计全年全球AI服务器增长超40%,对应GPU在200-300万颗量级,行业需求维持高速增长。

资料来源:各公司财报、芯八哥整理

AI核心芯片GPU方面,英伟达最新财报预计2024-2025年及之后AI需求仍可持续增长,数据中心从通用计算过渡到加速计算转型将带来数千亿美元的年度市场机会,H100/A100及H200等核心产品供不应求将持续。

AI相关存储方面,美光和SK海力士均表示2024年AI服务器领域存储供需关系将继续明显改善,以DDR5、HBM等为代表的高端存储产品需求持续放量,价格持续上升。三星表示,2024年将增加2.5倍HBM产能,但可能继续减产NAND。

下游终端服务器ODM方面,主流ODM厂表示2024年服务器行业将优于2023年。其中,鸿海精密AI服务器订单快速增长,广达和神达预计2024年服务器出货量有望同比双位数百分比增长,英业达预计2024全年出货量同比中个位数百分比增长,纬创表示2024年AI服务器业务订单优于预期。

新能源:库存去化持续

2023H2以来光伏和储能等新能源行业库存持续上升,以欧洲为代表的海外经销商库存持续上升,业内厂商预计行业整体库存改善延至2024Q2。

从上游芯片厂商订单情况看,Infineon等表示库存对于订单增长影响较大;国内光伏等中高端领域竞争逐步加剧,建议重点关注低压MOS等前期价格跌幅较大的产品边际复苏情况。应用市场方面,阳光电源等下游系统集成商对于2024年行业预期表示乐观。

资料来源:各公司财报、芯八哥整理

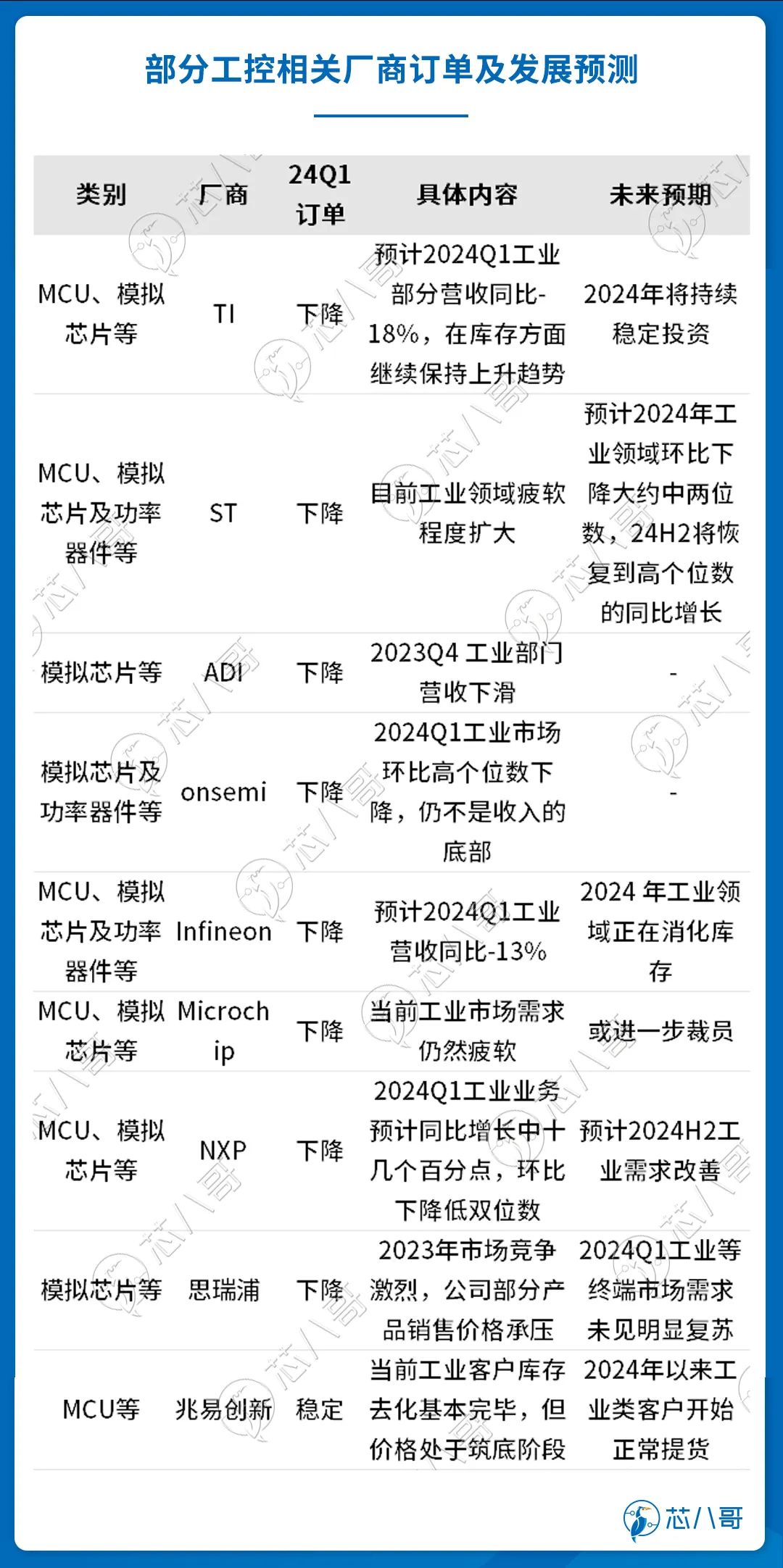

工业控制:需求降幅扩大

2023年下半年以来,工业领域疲软程度扩大,主要客户正在积极调整库存,行业整体订单积压水平远低于2023年年初。

TI最新财报显示,2023Q4分终端市场环比表现来看,工业领域疲软程度扩大,出现百分之十几(mid-teens)下跌;从2024Q1看,工业领域发货量远低于需求,取消订单的数量较多。

国内同行兆易创新最新财报表示,2023年以来公司工业MCU持续去库存,目前工业客户库存基本陆续去化完毕,并开始正常提货。

资料来源:各公司财报、芯八哥整理

通信设备:需求延续低迷

当前,通信端客户需求持续低迷,以思科、爱立信为代表的头部厂商逐渐开启新一轮裁员。上游芯片厂商方面,Broadcom财报显示除AI相关芯片需求维持增长外,包括通信设备在内的其他业务表现不佳,无线通信厂商Marvell也预计2024Q1运营商业务相关营收将下降约50%,行业需求维持低迷态势。

资料来源:各公司财报、芯八哥整理

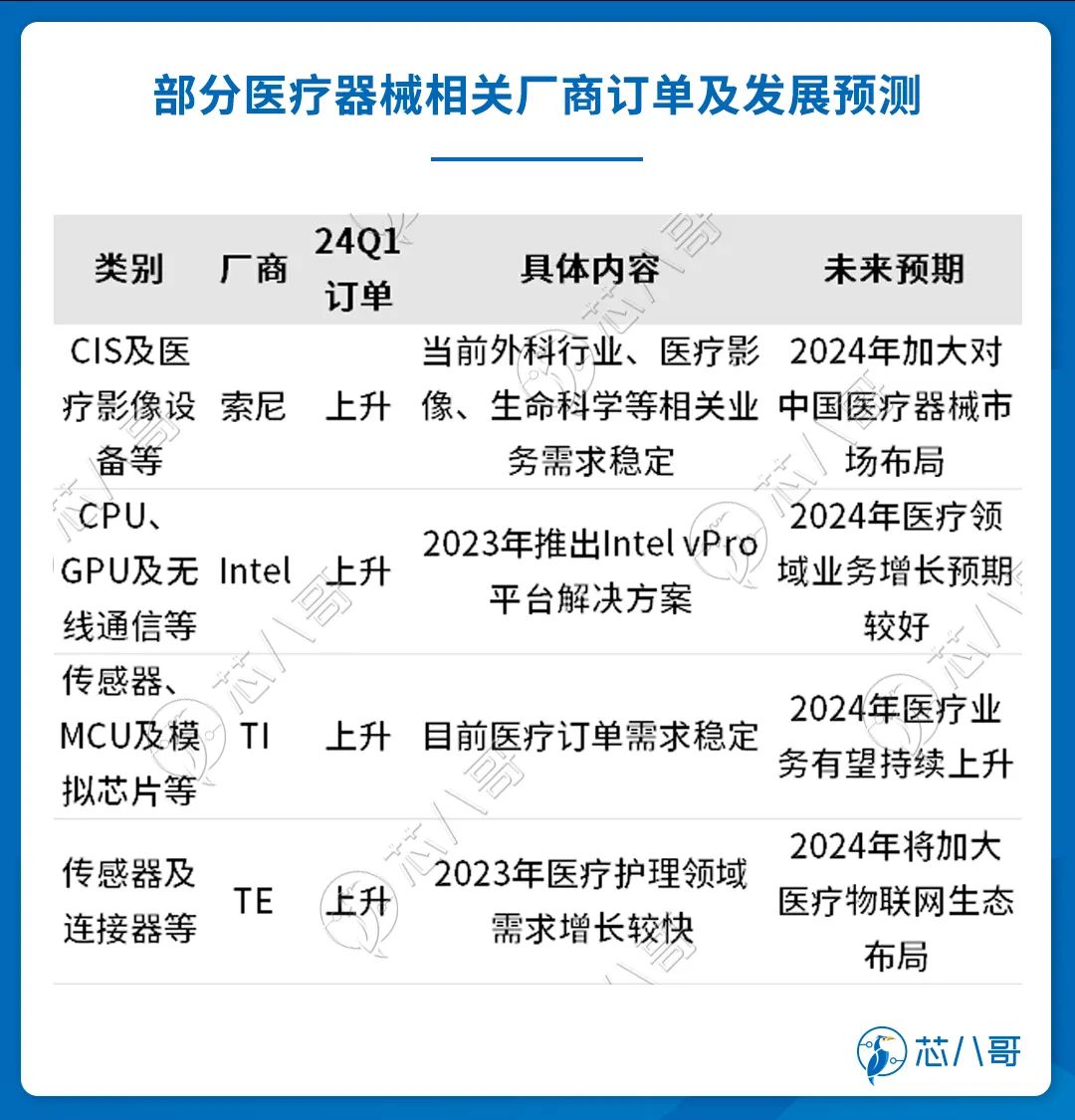

医疗器械:订单维持稳定

医疗器械作为全球最受关注的高科技、高附加值、高增长的产业之一,2023年市场需求相较于疫情期间有所下调,但增速维持稳定。欧美日等发达国家和地区作为全球医疗器械的主要市场和制造地,其芯片核心供应链主要以国外厂商为主,从索尼、Intel、TI及TE等相关厂商财报信息看,2024年包括眼科、牙科、心血管、整形外科和普外科等器械及医疗物联网等领域需求增长较快。

资料来源:各公司财报、芯八哥整理

消费电子:弱势复苏增长

目前,消费电子行业库存去化进入尾声,主流机构和手机/PC产业链厂商预计2024年行业有望弱复苏增长,整体需求将优于2023年。

资料来源:各公司财报、芯八哥整理

具体看,智能手机方面,2023H2以来高通和联发科等核心智能手机芯片厂商营收逐步回升,订单持续增长。

其中,高通最新财报表示,目前安卓渠道手机库存已基本正常化,预计24Q1安卓手机收入环比大致持平,2024全年手机整体市场将持平或略有上升,其中5G同比增幅将为高个位数到低两位数。

联发科财报显示,受到2023Q4基数较高及季节性因素影响,预计2024Q1手机收入环比略降;公司预计2024年全球智能手机出货量将增长低个位数百分比至12亿部,5G渗透率将从2023年高位50%增至低位60%,生成式AI推动需求升级,将为旗舰和高端智能手机创造更大市场。

2023年是全球半导体产业走出低谷的一年,但由于终端需求存在一定调整周期,供应链波动振荡或持续至2024年上半年。

综上,芯八哥认为,2024年全球半导体销售额将持续回升,消费电子复苏趋势确定,看好AI及新能源汽车需求潜力,医疗器械和新能源需求维持稳定,工业和通信需求需要看库存去化进度。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

推荐阅读

最新PMIC芯片市场竞争格局、供应商及发展趋势

汽车主机厂价格战原因及对芯片供应链影响

最新国产车规芯片厂商实力大PK