由于大语言模型带动的训练和推理算力需求较为强劲,2023年以来英伟达AI芯片(H100/A100等)和HGX平台出货量屡创新高,以DGX系列为代表的超算供应链迎来量价齐升,英伟达市值也同步突破2.1万亿美元,行业再次被推上“风口浪尖”。

作者:Don

编辑:Melody

来自芯八哥第541篇原创文章。

本文共2285字,预估阅读时间7分钟

2023年,生成式AI助推下,AI产业“iPhone”时刻来临,英伟达正式迎来“新时代”。

订单供不应求,AI增长爆发数千亿机会

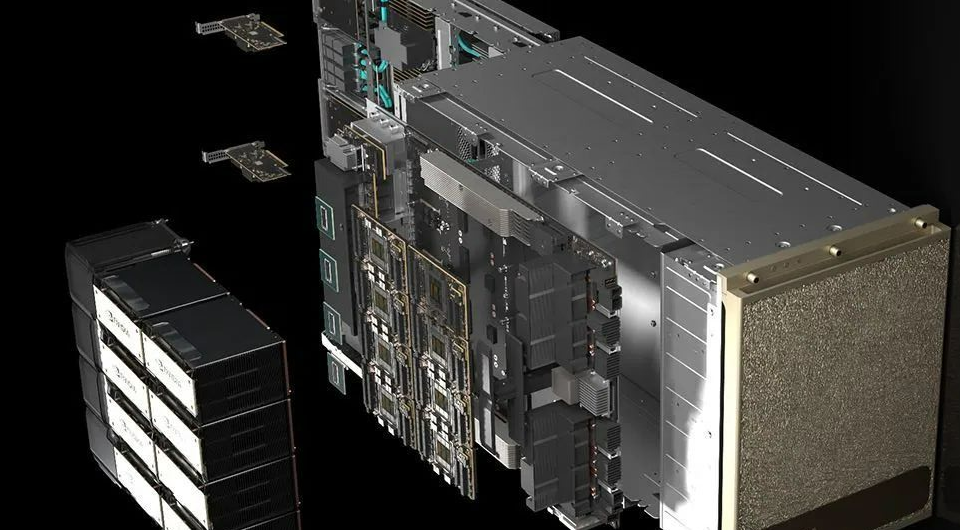

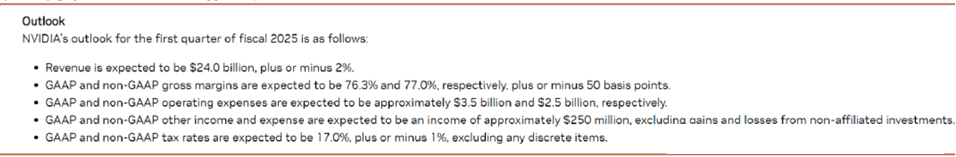

近期,英伟达公布2023Q4季度(FY24Q4财季)财报,其中数据中心单季度营收达184亿美元,同比+409%/环比+27%,创历史新高。从未来发展预期看,英伟达预计2024-2025年及之后AI需求仍可持续增长,数据中心从通用计算过渡到加速计算转型将带来数千亿美元的年度市场机会,H100/A100及H200等核心产品供不应求将持续。

英伟达财报对于2024-2025年数据中心需求预期乐观

数据来源:英伟达财报

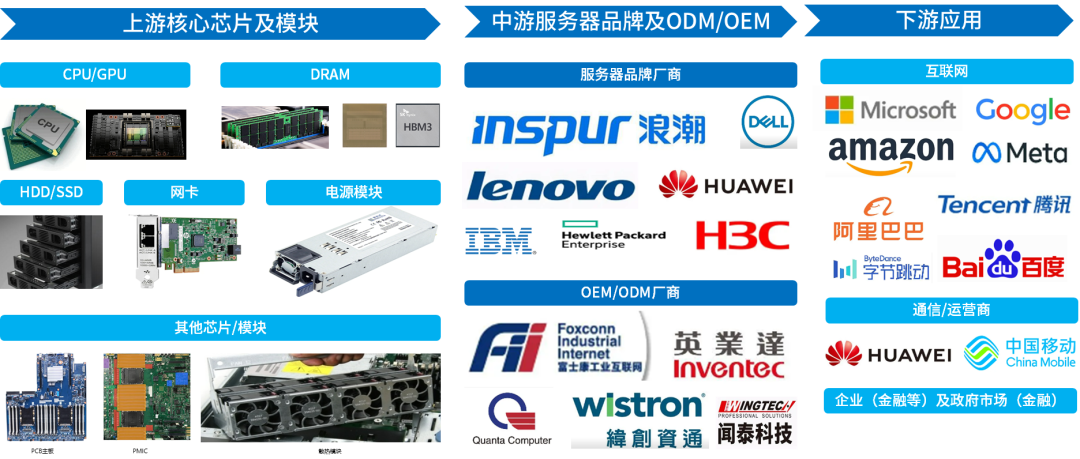

从AI服务器产业链中,上游主要以CPU、GPU等为代表的核心芯片,中游为品牌制造商及ODM白牌厂商,下游应用于互联网、通信及企业市场等。

AI服务器产业链简析

资料来源:英伟达、芯八哥整理

具体看,以英伟达DGX系列为代表的高算力AI服务器方面,CPU、GPU等芯片成本占比不低于50%,最高达80%以上。

英伟达等核心GPU芯片占AI服务器成本大头

资料来源:Wind、芯八哥整理

根据芯八哥对英伟达DGX系列服务器价值链不完全梳理,其核心组件按价值量由高到低依次为GPU、DRAM、SSD/HDD、CPU、网卡、PCB、板内互联/接口芯片和散热模组等。

资料来源:IDC、英伟达、中金公司、芯八哥整理

2023年初至今,生成式AI技术浪潮的快速崛起带来对AI算力需求的大幅提升,随着2024年北美四大云厂商(亚马逊、微软、谷歌、Meta)和中国腾讯、阿里、百度及字节跳动等头部厂商资本开支持续增加,对AI服务器、GPU等相关需求维持高速增长,英伟达订单维持供不应求态势。

2024年英伟达AI芯片销量或超400万块,产业链规模超850亿美元

结合英伟达最新财报预测、中金公司及IDC数据,芯八哥不完全统计,2023年英伟达H100/A100、L40S等AI芯片出货量约199万块,预计2024年英伟达H100/A100、L40S及H200等AI芯片出货量有望超过400万块,按照A100系统规模测算,则2024年英伟达超级计算机整体供应链规模或超过850亿美元,产业链相关厂商或将持续受益。

资料来源:英伟达财报、中金公司、IDC、芯八哥测算

从英伟达DGX系列为代表的超级计算机供应链看,以CoWoS为代表的先进封测技术,HBM为代表的存储新品,鸿海精密为代表的ODM代工。云计算厂商为代表的终端需求引领下,未来几年英伟达AI服务器供应链发展潜力巨大。

资料来源:英伟达财报、IDC、中金公司、Wind、芯八哥整理

1、上游制造环节:2024年重点关注CoWoS为代表的先进封装技术发展

上游制造方面,主要代工依托台积电7nm及4nm等先进制程工艺,2024年英伟达计划增加三星作为代工备选;封测方面,英伟达AI芯片同样依赖台积电CoWoS先进封装技术,目前台积电CoWoS产能约1.5万片/月,远不能满足英伟达AI芯片增长需求,2023年已逐步增加日月光、安靠及Intel作为封测合作厂商。

2、核心芯片方面:2024年GPU量价齐升、供不应求持续,HBM订单售罄

核心芯片层面,2023年英伟达GPU主要以H100/A100为主,2024下半年H200相关品类或将持续上量,全年销量有望达50万块;2023年以SK海力士为代表的HBM芯片供不应求,2024年HBM3系列订单也已售罄,行业需求潜力巨大,三星及美光相关产品持续量产。

3、ODM/OEM代工方面:关注ODM白牌厂商订单持续增长

ODM/OEM代工方面,鸿海精密是英伟达AI服务器最主要的代工厂商,同时也是英伟达AI服务器芯片基板最大供应商(超过50%),英伟达最新的GH200芯片模组唯一供应商,其主要通过旗下工业富联与鸿佰科技进行AI服务器业务。

2023年上半年,鸿海集团首度拿下了英伟达HGX AI服务器芯片基板的订单,供货比重将超过50%,加上先前已获得英伟达另一款DGX服务器AI芯片基板订单,鸿海已经成英伟达AI服务器芯片基板最大供应商。业界人士分析,该订单将由鸿海旗下工业富联承接。

总的来看,鸿海精密不只做英伟达的AI芯片模组、基板与主机板,而是一路再往下游做到服务器与服务服器机柜,可以说除了芯片是英伟达设计,台积电代工之外,在AI领域是从芯片模组一路做到机柜,已形成高度的垂直整合。

4、终端客户应用:云计算+互联网占据主导,资本开支持续增长

根据Omdia及英伟达财报数据整理,2023年以H100为代表的AI芯片出货量,Top5的云与互联网公司贡献了70%的高端AI服务器采购量。中长期来看,芯八哥认为在AI算法市场的格局不断趋于清晰、集中下,云巨头仍将是AI算力的主要需求方,云巨头资本支持持续增长的采购比例将进一步提升。

数据来源:Omdia Research,芯八哥整理

具体来看,云厂商资本开支规模、云计算收入长期高度正相关,2024年包括微软、亚马逊等主流云与互联网公司将进入新一轮资本开支周期,厂商将增加在运、数据中心基础设施等领域的投入,预计预计2024年全球AI服务器增长超40%,对应GPU在200-300万颗量级,英伟达相关芯片需求持续增长。

出口限制升级之下,国产替代迎来新机会

从最新大摩分析报告数据看,2024H1英伟达中国定制版H20芯片月产量高达20万-30万片,但因性能比H100芯片差,且由于担心美国可能再次收紧限制,中国公司不愿购买降级的H20,正在测试国内替代品。

2022年以华为AI加速卡在国内市占率约10%,2023年超过12%,随着国产代工产能改善,则未来两年以华为昇腾服务器为代表的国产服务器将迎来替代机遇。

虽然国内厂商与英伟达在AI芯片方面代差较大、软件生态的建设差距相对明显,但随着管制不断升级,国内互联网巨头转向“本地采购”或者“自研自用”已成为大趋势,潜在国产替代空间可期。

资料来源:中金公司、国海证券、Wind、华为公开资料、芯八哥整理

创业多年来,英伟达通过激斗3DFX、ATI登顶显卡王者,超前布局新一代计算,凭借AI东风“击败”英特尔,一跃成为资本市场“宠儿”。

随着当前国内外贸易环境变化,下游终端客户积极推动AI自研发展,国产厂商也在积极布局。这一场AI战争,英伟达“遥遥领先”,但随着华为等国产带头大哥的加入,竞争或许才将开始。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

推荐阅读

42家主要半导体厂商,这些领域业绩将超预期

从49笔半导体重大并购案看最新行业发展趋势

从TOP4元器件分销商业绩看2024行业发展趋势