2023年,消费电子市场不够明朗,在芯片产业整体处于平缓阶段时,行业中同样涌现出了不少技术亮点和市场需求点,包括具有技术前瞻性的AIGC以及汽车电子需求的指数级增长等。纵观整个芯片产业,2023年有失望也有希望,而伴随着消费电子的回暖,SIA预测,2024年全球半导体市场将实现两位数增长。

根据WSTS发布的数据显示,2023年全球半导体产业市场规模为5201.3亿美元,同比下滑约9.4%,但有望在2024年迈入新一轮的成长周期,预计2024年全球半导体市场将同比增长13.1%,总规模同步攀升至创纪录的5883.6亿美元。

模拟芯片市场更坚挺

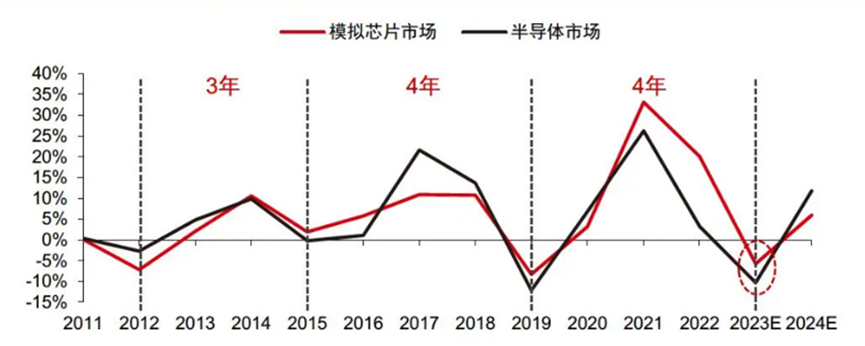

在守望复苏的2023年,虽然全球半导体市场规模存在一定萎缩,但我们从细分赛道方面也看到了模拟芯片市场的坚挺。

2022年,全球模拟芯片市场规模约为845亿美元。根据WSTS的预测,2023年全球模拟芯片市场规模预计将达948亿美元,同比增长12.19%。虽然实际情况可能会比该预测差一点,但模拟芯片市场的趋势确实是跑赢整体半导体市场的。

图:2011-2024全球模拟芯片&半导体市场YOY增速图

信息源:WSTS,中信证券研究部

信号链是模拟芯片的 “灵魂”

从器件分类的角度来看,模拟芯片主要包括电源管理芯片、信号链芯片两大类。如果说模拟芯片是半导体集成电路行业皇冠上的明珠,那么信号链芯片就是模拟芯片的灵魂。相比电源管理芯片,信号链芯片壁垒更高、毛利更高、厂商也更少。

图:全球信号链市场规模(亿美元)

信息源:IC Insights,eefocus

根据IC Insights发布的数据显示,在整个模拟芯片行业中,信号链芯片的占比约为47%。与此同时,全球信号链市场规模从2020年开始复苏,2020-2023年间年均复合增长率约为6%。

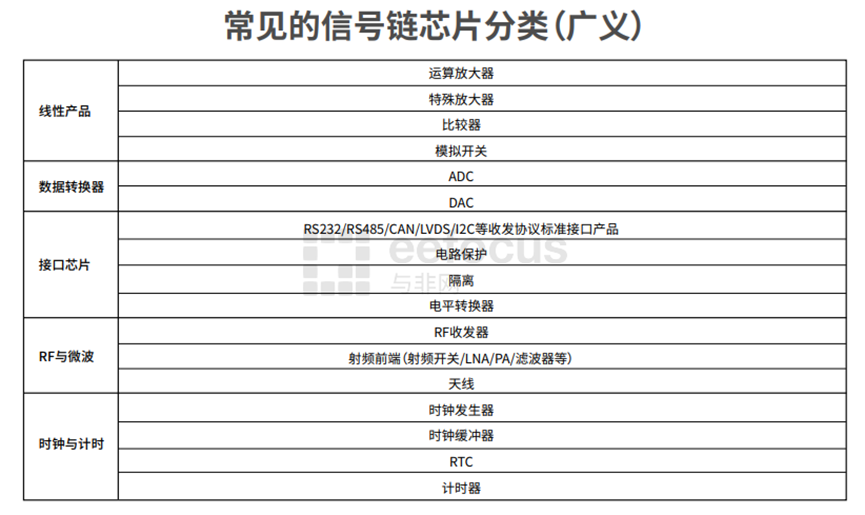

作为连接物理世界和数字世界的桥梁,信号链芯片主要负责对模拟信号进行收发、转换、放大、过滤等工作,覆盖线性产品、数据转换器、接口芯片、RF与微波、时钟与计时器这五大类产品。

图:广义的信号链芯片分类情况

信息源:与非研究院

而从狭义的角度来讲,信号链芯片主要包括线性产品、数据转换器、接口芯片这三项,由于射频前端的特殊性以及规模较大,通常会被拎出来自成体系。

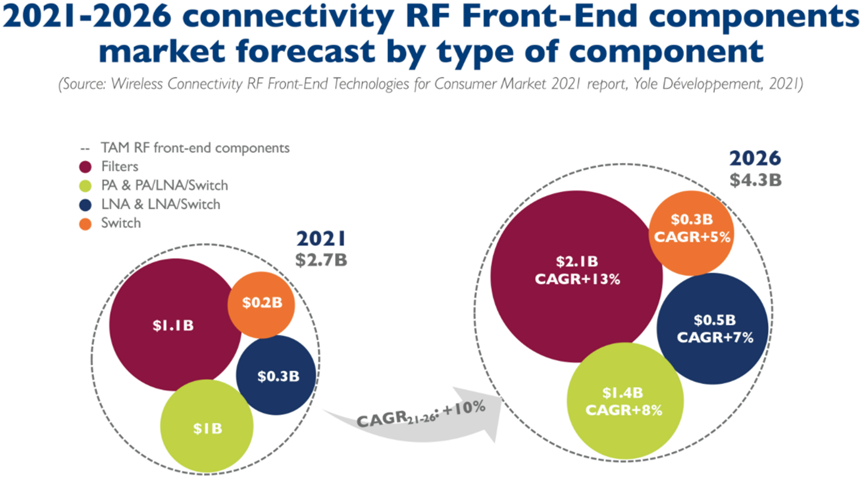

根据Yole Developpement发布的数据显示,2026年全球射频前端 (RFFE) 市场将达到43亿美元,2021-2026年复合年增长率为10%。

图 | 2021-2026年全球射频前端 (RFFE) 市场增长预测

信息源:Yole Developpement

信号链赛道,正在持续向头部集中

信号链芯片在整个半导体产业中发挥着不可替代的作用,下游覆盖各行各业,包括消费电子、工业、汽车、通信、人工智能等,虽然它的市场份额和复合增长率在整个半导体行业中不是最高的,但却是各大模拟厂商重要的发展基点。

事实上,在上世纪九十年代前,整个模拟芯片行业是以信号链芯片为主的,下游主要是通信和工业两大应用领域,日本的Toshiba、Panasonic、HITACHI,美国的TI、National Semiconductor、Motorola,欧洲的Philips、Siemens等公司基于各自的技术特点及主要客户需求占领细分市场,整体竞争格局十分分散,头部前十名厂商市场份额基本相同,即使是排名第一的National Semiconductor,其市占率也才7%。

到了1996-2011年间,TI频繁并购,在通过并购Unitrode、Power Trends壮大其电源管理产品线的同时,在信号链领域也有两次关键性的收购。一次是,2000年当时还是以DSP为核心业务的TI为了围绕DSP构建完善的高性能模拟产品类别,斥资76亿美元收购Burr-Brown,大大增强了其在数据转换器和放大器市场的竞争力,但合并后的模拟业务营收仍然不及竞争对手ADI;另一次是在并购Burr-Brown十年后,2011年TI又斥资65亿美元并购了1990年模拟赛道排名第一的National Semiconductor,填补了TI在数据转换器领域的部分空白,此番收购后,TI在模拟芯片的市场份额扩大到17%,成为遥遥领先的模拟芯片龙头,并成为紧随Intel和Samsung Electronics之后的全球第三大半导体公司。

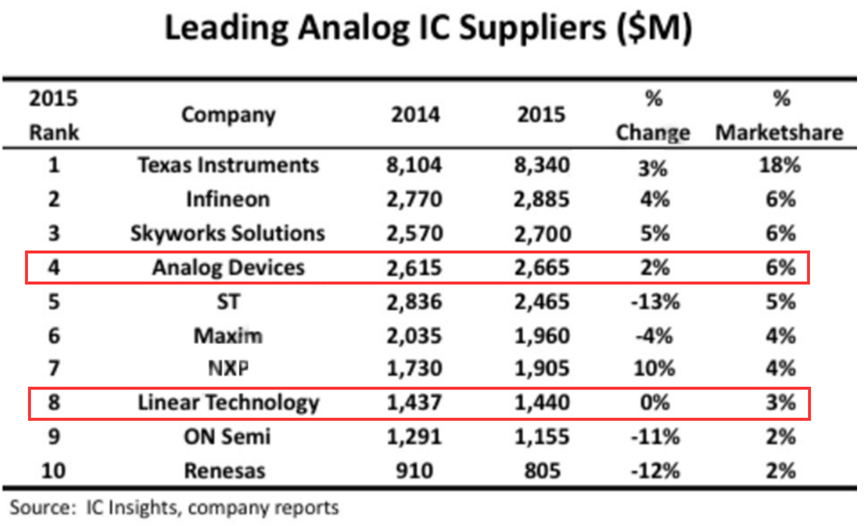

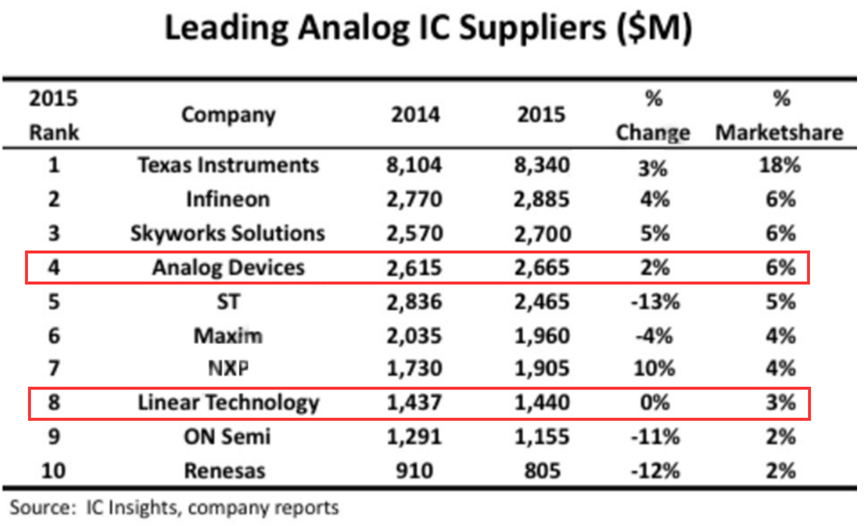

图:2015年十大模拟厂商排行榜

信息源:IC Insights

图:2020年全球十大模拟厂商排行榜

信息源:IC Insights

但在2014-2021年间,TI的老牌竞争对手,另一家信号链芯片巨头——ADI,也发起了一系列并购行动:2014年斥资24.5亿美元收购射频厂商Hittite Microwave,2016年斥资148亿美元收购当时模拟赛道排名第八的Linear,2021年斥资210亿美元收购Maxim,三次并购案后,ADI一举跃升为仅次于TI的第二大模拟厂商,并凭借其精湛的信号链技术能力对TI的市场统治地位发起冲击。也是在2014年开始收购后,ADI的市值上涨明显加速。

当然,除了TI和ADI间的角逐外,在过去的三十多年间,其他信号链芯片企业同样也在通过并购扩张自己的产品和市场版图,比如早期的Maxim收购Dallas Semiconductor,以及后来的Microchip斥资100亿美元收购Microsemi,Infineon斥资101亿美元收购Cypress,Renesas斥资32 亿美元和67 亿美元分别收购Intersil、IDT等。

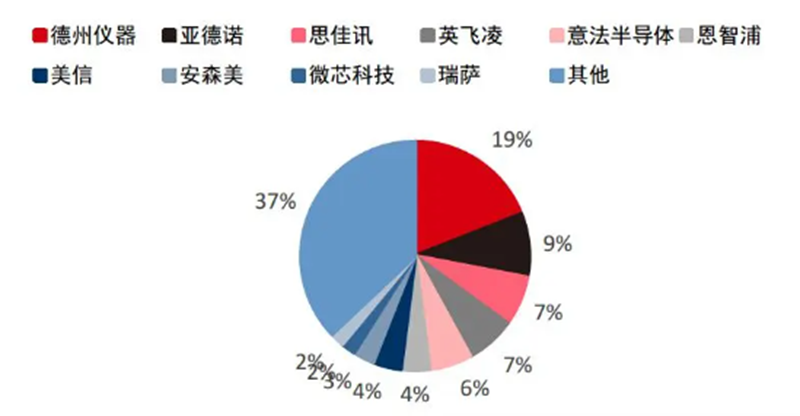

图:2020年全球信号链芯片竞争格局

信息源:IC Insight,中信证券研究部

2024年的今天,信号链芯片赛道正在持续向头部集中。除了TI和ADI外,Skyworks、Infineon、ST、NXP、onsemi、Microchip和Renesas也是信号链芯片领域的重要玩家。

值得一提的是,经过持续的累积,TI的料号总数已经接近14万款,ADI料号也超过了7.5万款,且TI和ADI均采用IDM模式,具有技术演进先发优势和较强的成本优势。根据TI方面的表述,其12英寸生产线可以使其相对竞争对手获得40%左右的成本优势。不过,近年来随着TI在电源管理芯片领域的不断加码,其信号链产品在总营收中的占比正在逐渐下降。

信号链芯片行业,卷卷更健康

“卷”是过去一年芯片产业的关键词,信号链芯片产业亦是如此,不仅全年库存水位上升,且大部分在售商品的价格也在持续下滑。因此,我们看到不论大大小小的信号链芯片厂商都在“割肉”去库存,但另一方面我们也看到各厂商在技术方面的蓄势发力,下面我们就来分析一下当前线性产品、数据转换器、接口芯片这三类主流信号链产品的发展现状和全球竞争格局。

线性产品

信号链芯片中的线性产品主要包括放大器、比较器和模拟开关这三大类。

为何行业内会将这三类产品统称为线性产品呢?主要还是由其信号处理的特性决定的,比如运算放大器的增益不会随信号的幅度变化而变化。

对于线性产品而言,各大厂商追求的技术方向是高精度、高速度和低功耗。我们还是以运算放大器为例,高精度的运算放大器可以保障电压信号输出的精确度,而如若要生产出高精度的运算放大器,首先就要保证该器件拥有较低的失调电压、失调温漂、偏置电流与电压噪声,这些对于芯片厂商来说都是不小的挑战;而高速运算放大器能够在非常短的时间内对输入信号进行放大处理,确保数据传输的准确性和可靠性,因此实现高速运放的前提是拥有较高的带宽;此外,在便携设备流行的今天,每一个处理环节的耗电量都需要谨慎评估和利用,因此市场对低功耗运算放大器的需求也不小,而要做到低功耗的前提是降低最大静态电流,这也是评估模拟器件的一大重要参数。

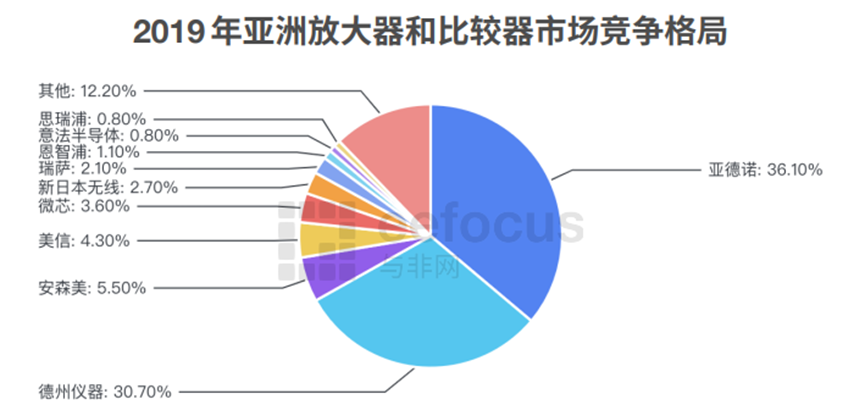

图:2019年亚洲放大器和比较器市场竞争格局

信息源:Databeans、思瑞浦招股书、eefocus

在线性产品方面,ADI和TI的头部效应极为明显,由于线性产品是属于半导体行业中较为细分的赛道,因此现有的统计数据不多。根据Databeans在几年前发布的数据显示,2019年在亚洲放大器和比较器市场中,ADI和TI的市占率之和高达66.8%。

放眼2023年,信号链芯片相关公司业绩虽然也呈现出了显著的周期波动,但与此同时,市场上也推出了不少创新性的产品,比如:ADI将TMC4671伺服控制器和AD8410A电流检测放大器相结合,推出了基于Trinamic技术的高速、高性能运动控制方案;TI面向下一代汽车市场推出了集成高精度放大器的电芯监测器BQ79718-Q1和电池包监测器BQ79731-Q1等。

纵观当前国内外线性产品提供商的整体水平,ADI在高精度与零漂技术上处于绝对领先地位,TI次之,而中国的信号链龙头企业思瑞浦也已经可以提供最低失调温漂低至0.006μV/°C的产品,在高精度与零漂性能上和TI产品性能持平,但在高压产品线上,思瑞浦还不敌TI,在失调温漂、失调电压与电压噪声等指标均有待提升。值得一提的是,虽然ADI高压产品的噪声较低,但其失调温漂较高。

数据转换器

信号链芯片中的数据转换器产品主要包括模数转换器(ADC)和数模转换器(DAC)两大类型。

顾名思义,ADC的主要功能是将自然界的模拟信号转换成数字信号,例如将温度、压力、声音或者图像等模拟信号转换成更容易储存、处理和传输的数字信号。而DAC的主要功能和ADC是逆向的,它可以将离散的采样数据重建为连续的模拟信号,最终输出给音频放大器、视频编码器、电子显示器、数据采集系统或电机控制等。

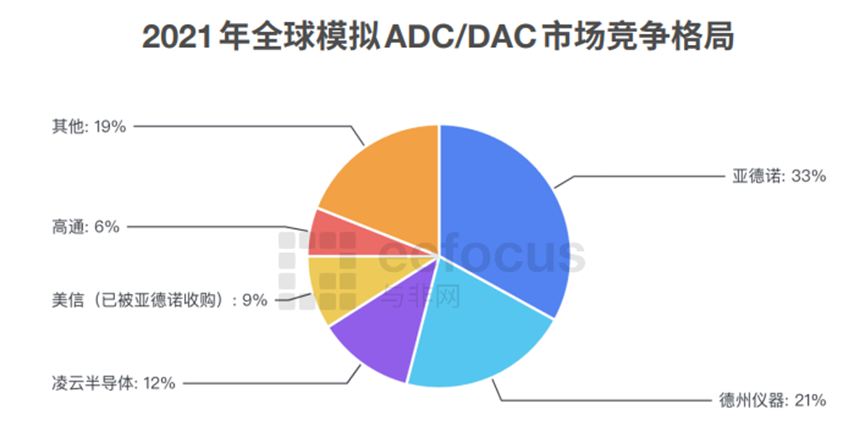

根据共研网发布的数据显示,2021年全球数据转换器市场规模约为38亿美元,其中ADC市场规模约为28亿美元,占比74%。

另外,从全球市场竞争格局的角度来看,2021年ADI和TI占据全球模拟ADC/DAC市场54%的份额,但在2021年ADI收购Maxim后,其市占率实际为42%。因此,ADI和TI加总后,总市占率可达63%,与线性产品市场媲美。

图:2021年全球模拟ADC/DAC市场竞争格局

信息源:鼎晖百孚,eefocus

从产品性能的角度,对于ADC而言,各大厂商追求的技术方向是高采样速度和高转换精度;而对于DAC而言,各大厂商追求的技术方向是高分辨率和低转换误差(包括积分非线性、差分非线性和增益误差)。

纵观当前全球数据转换器提供商的整体水平,Sigma-Delta型低速高精度ADC采用CMOS 工艺,全球玩家较多,包括中国厂商芯海等,但高速ADC采用的是更为复杂的GaAsHBT和SiGeBiCMOS工艺,工艺细节掌握在ADI和TI等IDM厂商手中。因此,目前高速ADC几乎被ADI和TI垄断,而其价格也是低端ADC芯片的好几倍。基于此,虽然高速ADC的出货量占总出货量的比例不到10%,但其却占据行业接近50%的销售额。

值得一提的是,近年来中国厂商思瑞浦、上海贝岭、圣邦微等也在积极发力高速ADC市场,但在高精度和高速率兼具性产品方面,还与ADI、TI拥有较大差距。

此外,在DAC方面,中国厂商思瑞浦在各项误差方面可以比肩TI,在转换速率方面可以实现最高125MSPS的速率,而上海贝岭则拥有分辨率为16bit、转换速率为250MSPS的DAC产品,但如果我们拿相同分辨率与通道数的产品和ADI、TI的产品相比,依旧差距不小。据悉,ADI目前最快的商用模数转换器的转换速率为26Gsps,分辨率为3bit;而具有24bit的高精度模数转换器的转换速率仍高达26Msps。

接口芯片

信号链芯片中的接口芯片主要包括RS232/RS485/CAN/LVDS/I2C等收发协议标准接口产品、电路保护、隔离和电路转换器这四大类型。

在RS232/RS485/CAN/LVDS/I2C一系列收发协议标准接口产品中,RS232接口和RS485接口主要用于工业仪器仪表、电力自动化等应用场景;CAN收发器主要用于汽车电子设备、工业自动化控制系统等应用场景;LVDS接口和I2C接口则主要用于屏幕、数据采集等应用场景。

近年来,伴随着工业物联网的持续落地,加上工业机器人、新能源汽车等新兴市场的逐步普及,接口芯片市场需求增长明显。根据IC Insights发布的数据显示,2020年全球接口芯片市场规模为24亿美元,预计2023年将增长至27亿美元。

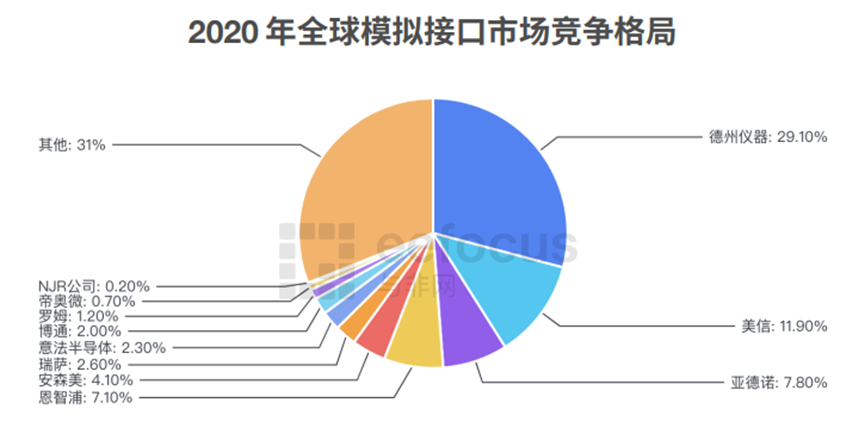

图:2020 年全球模拟接口市场竞争格局

信息源:Databeans、eefocus

另外,从全球市场竞争格局的角度来看,2020年TI、Maxim、ADI、NXP和onsemi的销售额占据全球前五,市占率分别为29.1%、11.9%、7.8%、7.1%和4.1%。同样,鉴于2021年Maxim被ADI收购,ADI当年的市占率实际为19.7%,ADI和TI加总后,总市占率为48.8%。

值得关注的是,这几年随着新能源市场的爆发,隔离式接口正在成为接口产品的重要发展趋势。根据新思界产业研究中心发布的数据显示,2021年全球隔离式接口市场规模已达到3.2亿美元,预计在2022-2027年间将保持13.6%以上的年均复合增长率。

纵观全球隔离接口芯片提供商的整体水平,当前全球隔离接口市场主要厂商包括SiliconLabs、ADI和TI,也是技术最顶尖的三家企业。

从细分市场来看,隔离式RS485接口的市占率超过35.6%,而中国厂商思瑞浦可以提供20MHz带宽的隔离式RS485接口产品,且在同等速率下,其ESD防护能力在 TI、ADI、Renesas等厂商中排名第一。此外,在数字隔离器方面,中国厂商纳芯微可以提供比TI、ADI等国际厂商更高共模瞬态抗干扰能力的产品。

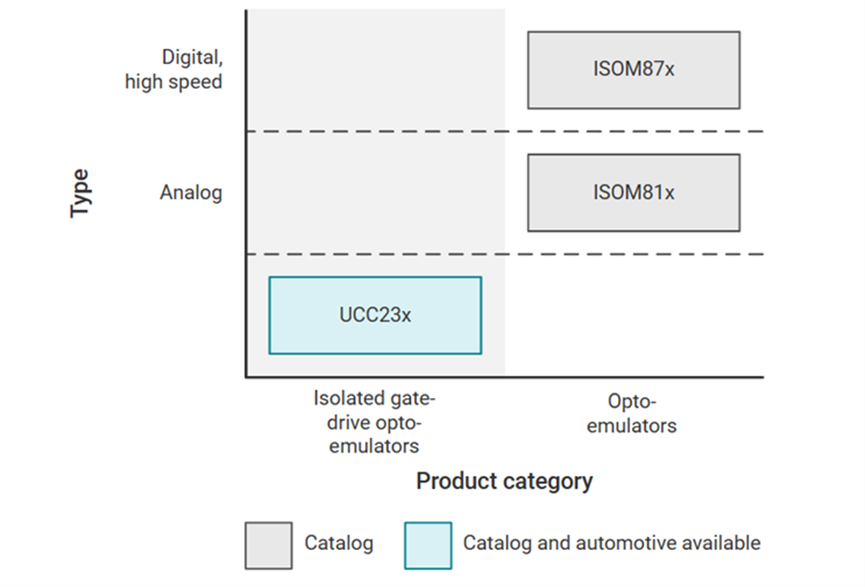

据悉,中国厂商的涌入也给到国际厂商一些压力,因此为了更好地保持市场强有力的竞争地位,国际厂商在2023年也推出了更具竞争力的产品。比如TI推出了基于信号隔离半导体技术的全新光耦仿真器产品——ISOM81x系列(数字输入输出)和ISOM87x系列(模拟输入输出)。

据悉,该系列光耦仿真器采用的 SiO2 隔离栅具有 500VRMS/μm 的高介电强度,明显强于市场上许多光耦合器中使用的空气绝缘层 (1 VRMS/μm),使新器件产品系列可为终端产品设计提供长达40多年的保护。该光耦仿真器在提供高达3,750VRMS 的隔离保护的同时,还可提供低得多的IF和电源电流,从而降低高达80%的功耗。此外,相比典型高速光耦合器支持的1 Mbps-10 Mbps的数据速率区间,ISOM8710可支持25 Mbps,吞吐量更高。在带宽方面,ISOM8110拥有680 kHz的高带宽,可以减小强制磁性元件(电感器和变压器)的尺寸。

综上,在“卷”的背后,不管是充分竞争下对于下游系统应用市场的价格利惠,还是针对某些应用领域所需尖端技术的突破,都不一定是坏事儿。

2024年,信号链芯片迎来首轮复苏

在经历了长周期价格下探后,2023年四季度,伴随着GPU对HBM存储芯片需求的上扬,加上存储厂商的主动减产,存储芯片市场终于筑底完成,首先迎来回暖信号。

2024年1月,以信号链芯片为代表的模拟芯片市场又泛起回暖涟漪,相关芯片价格有望进入上升渠道。据悉,ADI就在日前发布了涨价函,表明公司相关产品将从2024年2月开始涨价,涨幅为10%-20%。

而关于交货周期,不同级别的信号链芯片将呈现出两极分化趋势,高端芯片交货周期相对较长,中低端芯片由于库存水位依旧高筑,交货周期还将持续改善。此外,从不同的应用领域来看信号链芯片的交货周期规律也是不尽相同,比如面向消费产品的交货已经缩短到16-20周,而面向通信和医疗行业的交货周期仍然长达56周。

(本文章由SupplyFrame提供, 对于文章中相关的分析、市场预测等信息仅供参考, 艾睿电子不对任何文章内的资料因不充分、不完整或未能提供特定资料产生的任何损失承担任何责任。图片及封面由摄图网提供)

扫一扫订阅新闻邮件,及时获取最新技术资讯