2023以来,随着全球汽车市场整体增长的放缓,相关Tier1厂商的经营压力越来越大。在不确定因素不断加大的背景下,全球主要Tier1厂商在紧抓汽车“电动化、智能化、网联化”带来的发展机遇,其运营策略带来业绩的分化之势正愈来愈大。

作者:Joey

编辑:Melody

来自芯八哥第526篇原创文章。

本文共4701字,预估阅读时间15分钟

近年来,随着汽车产业变革的加速,整个行业迎来蓬勃发展。

赚钱效应 or 业绩分化

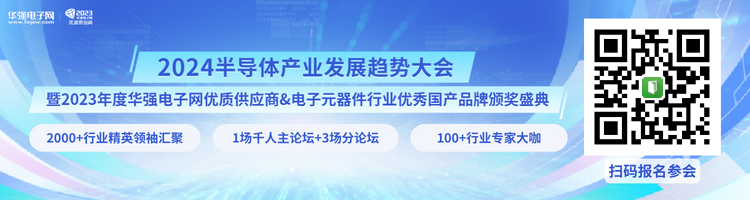

在2022年,全球前十大tier1厂商当中,已有博世、电装、采埃孚、麦格纳、大陆、爱信精机、现代摩比斯、弗瑞亚李尔9家厂商营收突破了200亿美元。

资料来源:芯八哥整理

不过,在2023年,随着汽车市场整体增长的趋缓,对相关Tier1厂商的经营也造成了一定的影响,部分厂商业绩已经开始出现分化。

2023年Q3季度全球主要Tier1业绩同比环比情况

资料来源:芯八哥整理

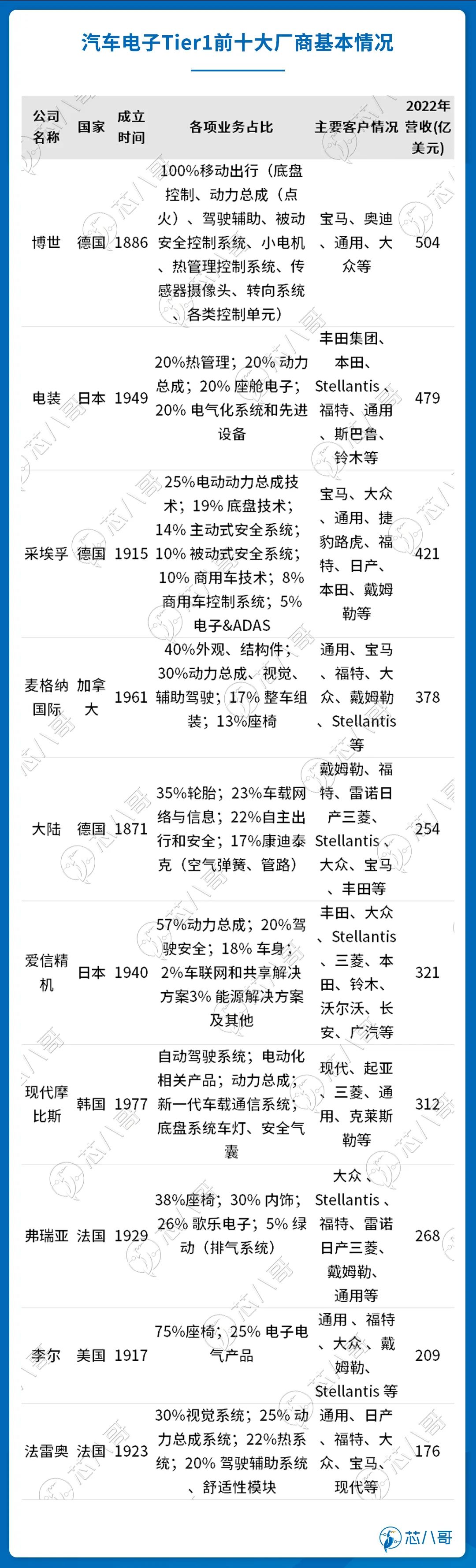

具体来看,在营收方面,2023Q3全球Tier1厂商当中超过100亿美元的有大陆、电装、麦格纳、现代摩比斯等4家厂商。其中,日本电装在Q3季度营收为121.38亿美元,同比增长12.18%。现代摩比斯营收为106.53亿美元,同比增长7.03%。麦格纳营收为106.88亿美元,同比增长15.32%。从同比增长率来看,除了德国大陆和舍弗勒外,基本上80%的厂商在Q3营收都实现了同比增长。不过,也需要注意的是,随着下游主机厂在Q3季度出货量增速的趋缓,和Q2季度相比,已有博格华纳、麦格纳、安波福德国大陆、李尔、奥托立夫、现代摩比斯7家厂商营收环比出现下滑。

净利润方面,大部分Tier1厂商在Q3都取得了不错的成绩。在同比增幅上,安波福、德国大陆、爱信精机在Q3季度分别以441.20%、241.65%、178.60%的数据位于净利润增长幅度前三,前十大厂商中仅有博格华纳、舍弗勒两家厂商净利润出现了同比下滑;而在环比增幅上,同样是安波福位于行业第一,增长幅度高达573.14%。此外,奥托立夫的增幅也超过了1倍,取得 152.83%增速的好成绩。值得注意的是,和营收情况类似,目前在环比增长上,博格华纳、李尔、日本电装、爱信精机四家厂商的业绩也已经开始出现分化。

尽管在Q3季度行业开始出现分化,但由于从上半年较好的基数支撑,因此整体而言,全球Tier1厂商前三季度的业绩表现依然十分亮眼。

2023前三季度全球主要Tier1业绩情况

资料来源:芯八哥整理

在营收方面,十大主流Tier1厂商在在前三季度营收全部实现增长。其中,现代摩比斯在2023年前三季度实现营收为333.75亿美元,同比增长74.12%,位列增幅第一。其余除了德国大陆、舍弗勒、爱信精机外,也基本上都实现了双位数的增长;而在净利润上,以德国大陆、安波福、李尔、现代摩比斯为代表的四家厂商分别以500.63%、489.28%、111.80%、109.17%的净利润增幅位于前四,其余除了博格华纳、舍弗勒、奥托立夫三家厂商下滑外,也都取得了正向增长的好成绩。

赚钱效应第一的业务

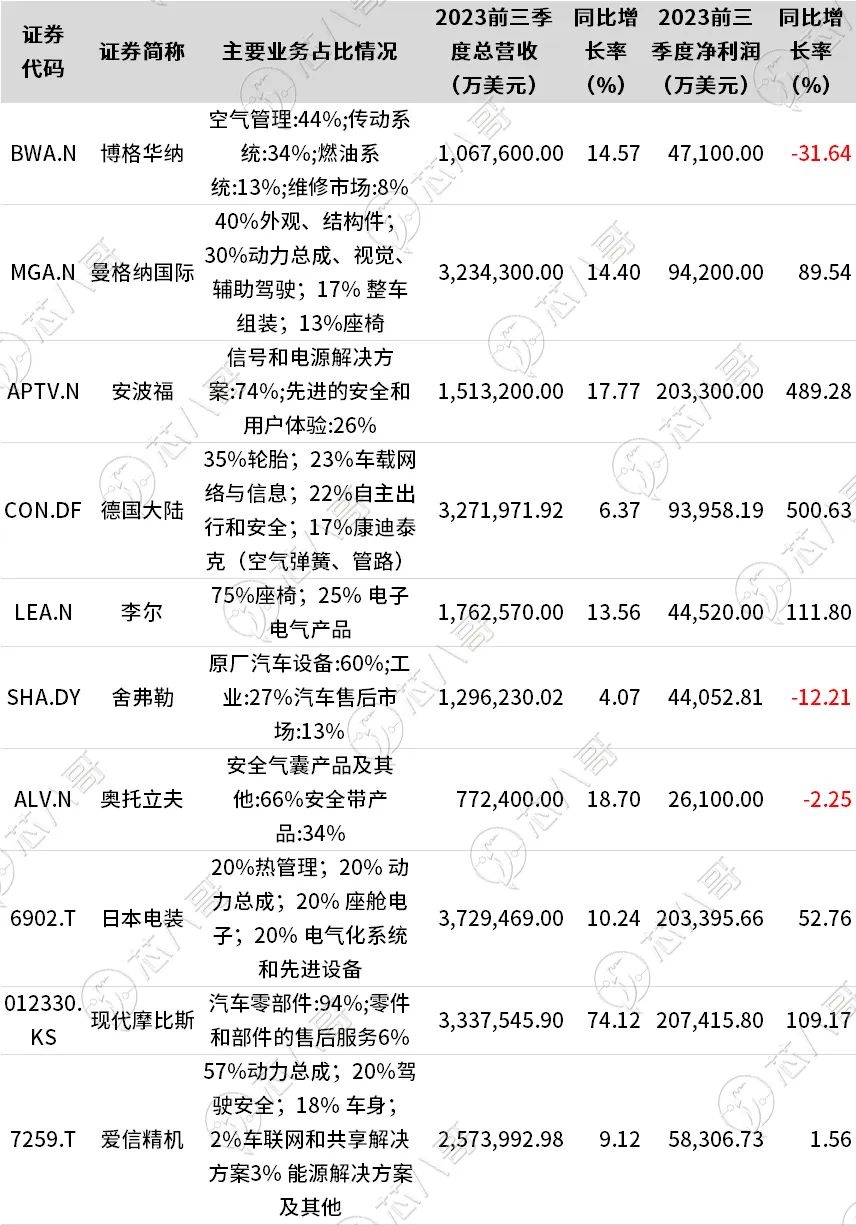

按功能属性划分,汽车电子控制系统分为自动驾驶(辅助驾驶)域、动力总成域、底盘域、智能座舱域(娱乐、通信)和车身域五个部分。

全球前10名零部件厂商业务分布

资料来源: 美国汽车新闻,Marklines

根据全球主要Tier1的最新业绩来看,目前最赚钱的当属以动力总成为代表的电动化相关业务,以及以自动驾驶(辅助驾驶)为代表的智能化相关业务。

1、以动力总成为代表的电动化相关业务最赚钱

随着汽车电动化的发展,汽车动力系统由传统发动机向“三电”系统演变。面向未来电子电气架构,三电控制系统、动力域智能执行模块、400V/800V电机控制器、高压电池管理系统、多合一动力驱动系统等成为Tier1厂商争相布局的方向。

此外,随着消费者对电动车续航里程和充电体验的迫切需求,主机厂对800V高压平台的部署进一步加快,也带动了Tier1厂商SiC上车的步伐。

目前,行业内包括博世、电装、采埃孚、日电产、麦格纳、法雷奥、博格华纳、纬湃科技等在动力总成域领域都已经进行了一系列布局。

在电动出行领域,博世目前的在订单量很高,公司已分别生产了超过350万台的电机和逆变器,并且已开始生产基于800V技术的新型动力总成解决方案,预计该领域销售额最早在2026年能达到60亿欧元。为了保证公司的碳化硅产品供应,在2023年9月,博世完成了对美国加州罗斯维尔一家晶圆厂的收购,计划2026年开始在该工厂实现8英寸工艺平台碳化硅器件量产,项目总投资预计达到15亿美元。

此外,采埃孚在电驱动领域目前已获得的累计订单额超过300亿欧元,为推动公司从传统变速器供应商转型为电驱动解决方案提供商提供了有力支撑;而电装作为丰田汽车公司的主要供应商,目前公司也在和三菱电机正在联手投资10亿美元,以取得激光和光子学公司Coherent高意(Coherent Corp.)四分之一的碳化硅业务股权,以保证公司在电气化业务的竞争力。

纬湃科技从大陆集团拆分出来后,专注于为所有车型开发创新、高效的电气化技术。近年来,纬湃科技的发展有目共瞩。数据显示,在2021财年其收获的112亿欧元订单中,电气化产品贡献了51亿欧元,并且在当年实现了8.88亿欧元的销售额;在2022年,公司新增订单达140亿欧元,其中约75%来自电动出行领域;而在2023年第三季度,纬湃科技的销售额为22亿欧元,其中电气化业务销售额达3.24亿欧元,同比增长了约30%。本季度公司的净利润为3,030万欧元 ,在去年同期净亏损1,380万欧元的基础上实现扭亏为盈。

值得强调的是,纬湃科技目前电气化订单量依然强劲,第三季度公司新增订单达25亿欧元,其中约60% (约15亿欧元) 与电气化产品有关。今年前九个月,电气化产品累计新增订单约70亿欧元,并且超过75款产品有望在近期发布,这再次证明了公司的电气化产品组合颇具吸引力,并为电动出行的巨大增长贡献力量。

看到纬湃科技在电动化领域巨大的增长潜力,以传统内燃机业务为主的舍弗勒拟用38亿欧元的兑价收购纬湃科技,以为自身的业绩增长赋能。目前,双方已经签订业务合并协议,通过强强联合,合并后的公司年销售额将达到约250亿欧元,拥有逾12万名员工,到2029年将实现6亿欧元的年息税前利润(EBIT)。

2、以自动驾驶为代表的智能化业务赚钱效应次之

随着智能化的不断发展,对ADAS、摄像头、激光雷达、毫米波雷达、高算力芯片等的需求也在呈指数级的增长。

主流自动驾驶Tier1布局情况

数据来源:佐思汽研

以ADAS为例, ADAS 执行任务由感知、判断、执行三个环节组成,单车智能主要依赖传感器技术(雷达和摄像头)、芯片和算法。其中,在摄像头领域,安波福、博世、电装等CR6占比超过80%。在毫米波雷达领域,博世、大陆、安波福、电装等仍占据绝大多数市场份额;而在激光雷达领域,呈现出博世、大陆、法雷奥等零部件企业与创业公司共同竞争的局面。

目前,大陆集团汽车子集团的订单量非常高。2023年Q1,公司订单量约为66亿欧元,同比增长13.3%,其中包括自动驾驶及出行事业群约17亿欧元的大订单,包括前向、后向、侧边和长距雷达在内的360度雷达监测区域覆盖,这些雷达将确保对车辆周围环境的全方位监测,从而提高道路安全性。而在Q2和Q3季度,公司自动驾驶业务订单量还在继续增长,这带动了公司在2023年前三季度净利润取得500.63%行业第一增速的好成绩。

而安波福聚焦于加速推动主动安全、自动驾驶、提升驾乘体验和互联服务等领域,目前公司在中国建立了广泛的本地布局,其中包括3个技术中心和21个生产基地。在2022年,公司营业额为175亿美元,同比增长12%。在2023年Q1,公司营业额为48亿美元,同比增长15%,在收入创下新高的同时,订单量也接近历史纪录。而在2023Q3,公司实现营业额为51亿美元,同比增长11%。净利润为16.29亿美元,同比增长441.20%,环比增长573.14%。安波福表示,汽车行业正朝着完全电动化、软件定义的汽车迈进,公司在实现这一转型方面具有独特的优势,年初至今公司获得创纪录的270亿美元新订单,将继续推动公司业务更具韧性和盈利性。

此外,作为激光雷达全球的主要玩家之一,法雷奥2022年订单量为326亿欧元,同比增长48%,ADAS业务订单是主机厂配套销售额的3倍,并且法雷奥已获得了价值超过10亿欧元的第三代激光雷达SCALA 3的订单。2023年H1,公司的销售额增长了19%,达到 112 亿欧元。其中高级驾驶辅助领域销售额同比增长26%,这一表现反映出 ADAS 高级驾驶辅助系统和电动化业务发展的强劲势头。

竞争加剧,传统汽车Tier1厂商求变

随着新能源汽车产业变革的加速,传统汽车行业整车厂(OEM)+Tier1+Tier2原有金字塔格局不断受到新势力崛起的冲击,而传统Tier1厂商为了适应市场的发展,自身也在主动做出一系列调整措施。

1、由地域化向全球化发展

传统Tier1厂商的发展史是一部伴随着本地区汽车品牌强势崛起的历史,因此,具有非常典型的地域性发展特征。

从具体地域来看,不同地域的Tier1厂商拥有不同的发展特点。其中,以博世、大陆、采埃孚为代表的德系零部件巨头以技术型为主,通过研发开创新技术,推动以大众、奔驰、戴姆勒、奥迪、宝马、保时捷等为代表的德国汽车工业不断成长;以现代摩比斯、电装为代表的日韩供应商多为主机厂内部培植,早期学习先进零部件厂商的技术,发展壮大后逐步增强研发实力并向海外扩张;而以博格华纳、李尔为代表的美国Tier1厂商整体弱于整车厂,但来自加拿大的麦格纳为北美三巨头重要的供应商,自成立起即配套通用、克莱斯勒、福特并通过海外建厂,通过供应配套客户实现成长。

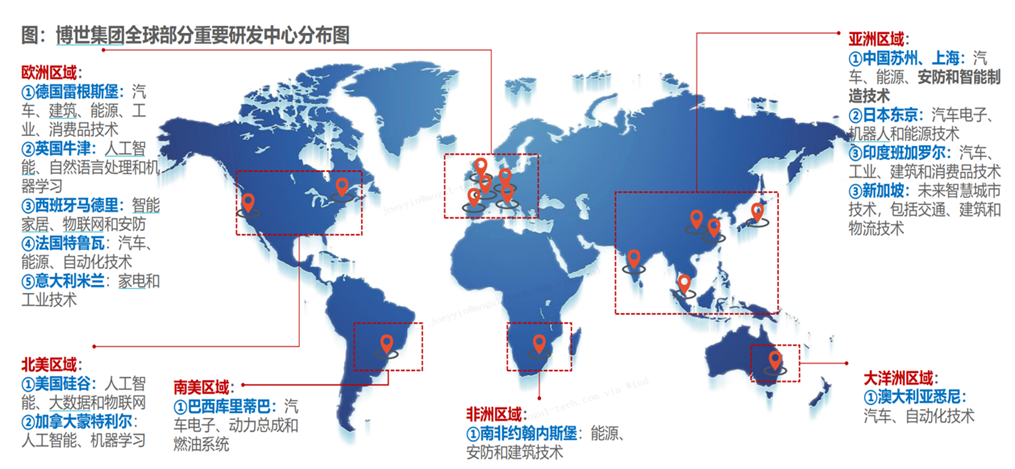

伴随着本地区汽车品牌的海外扩张,Tier1厂商在发展壮大后也随配套主机品牌纷纷走向国际市场,以追求更大的发展空间。以博世为例,公司除了在欧洲的德国、英国、西班牙、法国、意大利建立研发中心外,为配合其他市场广泛的零部件需求,公司目前已经在亚洲、北美洲、南美洲、大洋洲、非洲等众多国家建立服务基地,以为公司业务的长期持续增长持续赋能。

资料来源:博世

2、保持高强度的研发投入,不断加码电动化、智能化

从竞争格局来看,目前全球市场上汽车电子Tier1厂商众多,整体格局较为分散,除了博世(占比17%)和大陆(11%)外,其余厂商的市场份额都在10%以下,整体而言,行业的竞争极其激烈。

因此,为了保持公司在市场上的竞争力与市场份额,近年来以博世、大陆为代表的厂商一方面不断在保持公司传统核心业务竞争力的同时,也在不断加大对电动化和智能化领域的研发投入。

以博世为例,作为全球第一的汽车Tier1厂商,博世在全球一共拥有42.3万名员工,其中研发人员8.5 万人,占比21%。2010-2022年,博世持续加大研发投入,平均研发费用率保持在8.6% 。2022年,博世的研发费用率达8.2%,研发支出为72.2 亿欧元,主要投入于包括燃料电池、自动驾驶和半导体等新业务领域。在持续高强度的研发投入下,公司的产品在行业内构筑了高技术壁垒,使得公司的毛利率多年来一直稳定维持在30%以上。

而在电动化方面,目前博世拥有产品谱系丰富的碳化硅逆变器、高压DC/DC转换器、车载充电通信单元、充电器转换器、48V电力驱动模块等产品;在智能化领域,博世也与时俱进对感知、决策、执行、智能网联等细分市场进行了全方位布局。以ADAS为例,在2022年前11个月,博世ADAS辅助系统在中国L0-L2上险量达 868.6 万辆,同比增长20.3%,渗透率达 49.7%。而L2 级 ADAS 搭载量为 503.6 万辆, 同比增长63.9%,渗透率达 28.8%,在低级别的辅助驾驶领域居于领先地位。

3、传统Tier1厂商受到中国厂商的冲击不断加大

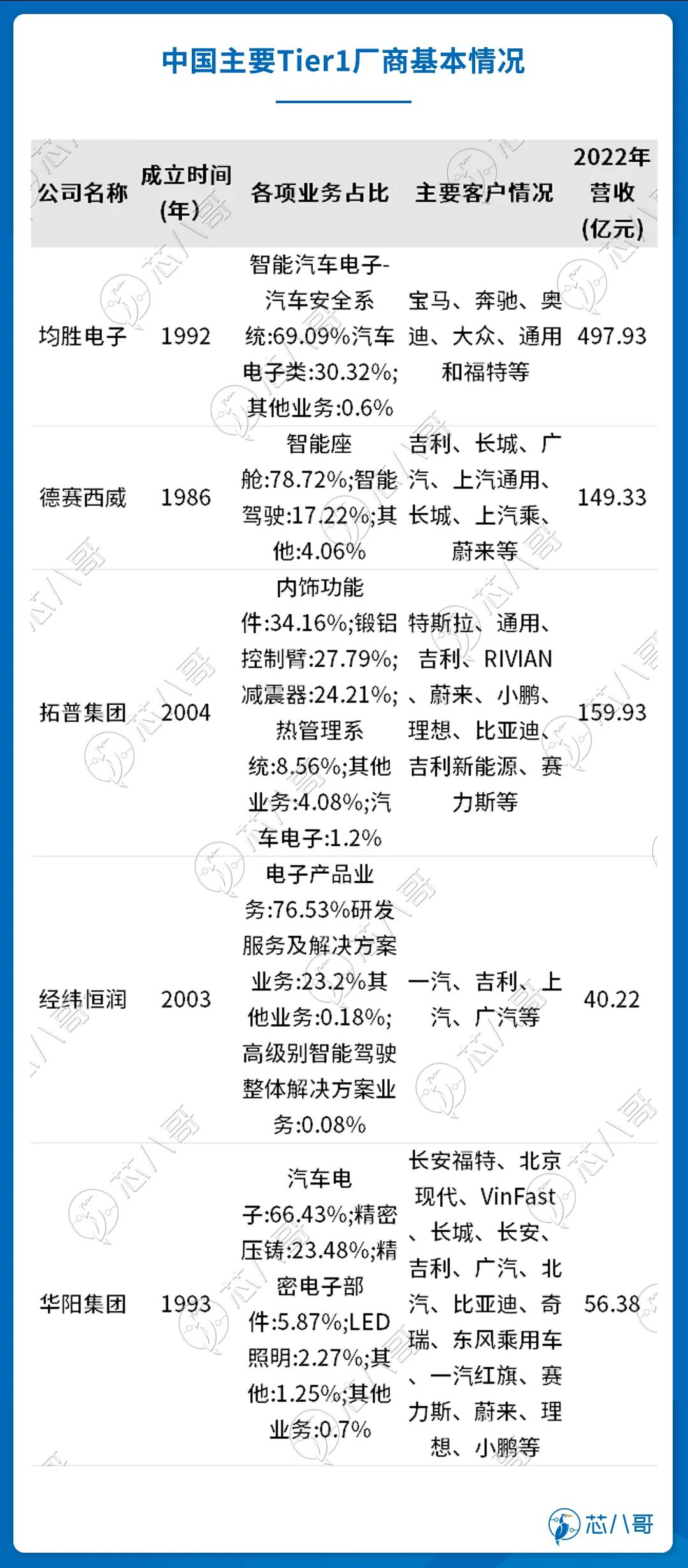

在比亚迪、蔚来、理想、小鹏、小米等主机厂的带动下,近年来以均胜电子、德赛西威、拓普集团、经纬恒润、华阳集团等一批汽车电子Tier1企业逐渐突破国际Tier1厂商的技术壁垒,进入到了国内外主要汽车主机生产企业的供应链体系。

资料来源:芯八哥整理

从业务来看,国内Tier1厂商目前在汽车电子、智能座舱、智能驾驶、精密压铸、汽车安全、汽车内饰等领域已经有比较强的技术储备,并且随着市场的不断开拓,订单量呈不断增长趋势。其中,德赛西威与众多国内外车企已经建立长久、稳定的合作关系,新项目订单达到年化200亿元的历史新高,并且自2020年以来订单规模年复合增长率达到70%;均胜电子2022年新获全生命周期订单合计超760亿元,规模突破历史新高,其中新能源车型相关的订单超460亿元,占比已超60%,特别是新能源汽车800V高压快充、智能网联等新兴业务领域的产品取得了较大的突破。

国内Tier1厂商业绩不断增长

资料来源:芯八哥整理

此外,从业绩来看,受益于国内新能源汽车市场的蓬勃发展,近三年一期国内Tier1厂商基本上都取得了非常亮眼的业绩表现,其中以德赛西威、拓普集团为代表的厂商不管是营收还是净利润在在这一波行情中基本上都取得了翻倍的好成绩。

2023以来,随着全球汽车市场整体增长的放缓,相关Tier1厂商的经营压力越来越大。

在不确定因素不断加大的背景下,全球主要Tier1厂商在紧抓汽车“电动化、智能化、网联化”带来的发展机遇的同时,也在不断调整优化公司原来的业务体系,以实现公司的长期持续健康发展。

而近期由博世、采埃孚、法雷奥带动的全球Tier 1裁员潮或许仅是Tier1大厂转型的一个缩影。这虽然给整个汽车行业增添了一丝寒气,但或许也是整个行业在智能汽车时代转型发展的一个必然结果。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

推荐阅读

最新芯片代工厂商降价的原因及产业影响分析

最新处理器芯片现货行情分析及预判

被动元件巨头工厂停工的原因及产业影响分析