送走2023,迎来2024,势必要反思一下ADAS(高级驾驶员辅助系统)和AD(自动驾驶)技术的发展,更要展望一番汽车领域新的应用方向。

ADAS能够为驾驶员的驾驶提供辅助,同时消除可能的人为误差。ADAS使用各种传感器收集的数据来感知车辆周围的环境,为驾驶员提供信息或在必要时采取行动。ADAS功能包括盲区检测、两侧来车预警和前车碰撞预警等,这些功能的重点是确保驾驶员安全。

简而言之,ADAS就是确保驾驶过程的安全,避免潜在的危险,从而减少交通事故的发生。至于AD嘛,还有很长的路要走。

实现ADAS或AD的技术手段可以说是多种多样,之所以如此,是因为每种感知技术都有其自身的优缺点,融合互补才能相得益彰,相关市场也因此而呈现多样化的景象。

自动驾驶比人们最初想象的困难得多

自动驾驶的分级是由美国交通部下属NHSTA(国家高速路安全管理局)和国际汽车工程师协会共同制定的。其中,NHSTA将其分为L0到L4五个等级,而国际汽车工程师协会则将其分为L0到L5六个等级。

不管怎么分级,由于法规和社会以及许多技术方面的原因,事实已经证明,要实现L4和自动驾驶,比人们最初想象的要困难得多。不过,自动驾驶的两条路线已相当明晰——从L2逐步过渡到L4,或者直接过渡到L4以上。

2023年5月,NHSTA提议引入一项新标准,轻型汽车和卡车必须使用AEB(自动紧急刹车系统),同时严格规定,即使在黑暗条件下也要能检测到行人。这有可能会改变游戏规则,因为目前的AEB与雷达和可见光相机(摄像头)互相融合得还不错,但这种硬件在黑暗条件下的性能非常低。这意味着车企可能需要采用另一种传感器(Thermal camera)——热像仪来满足上述要求。

传感器应用中国已走在前面

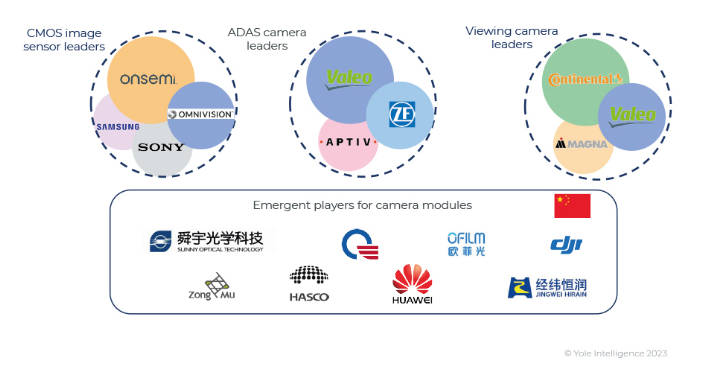

在传统传感器与新的传感器技术共享市场的当下,中国已走在了ADAS创新的前列,摄像头模块新兴玩家不断涌现。

摄像头模块新兴玩家

2023年10月,Yole SystemPlus忍不住拆解了中国的DMS(汽车驾驶员监控系统),想看看盒子里到底都有什么东西。DMS的应用包括驾驶员监控,包括嗜睡以及分心检测,作用是眼动追踪、视图追踪;驾驶员生物特征验证以及手势识别。由于图像只用于内部计算,DMS不需要高分辨率,永远不会显示给驾驶员看。

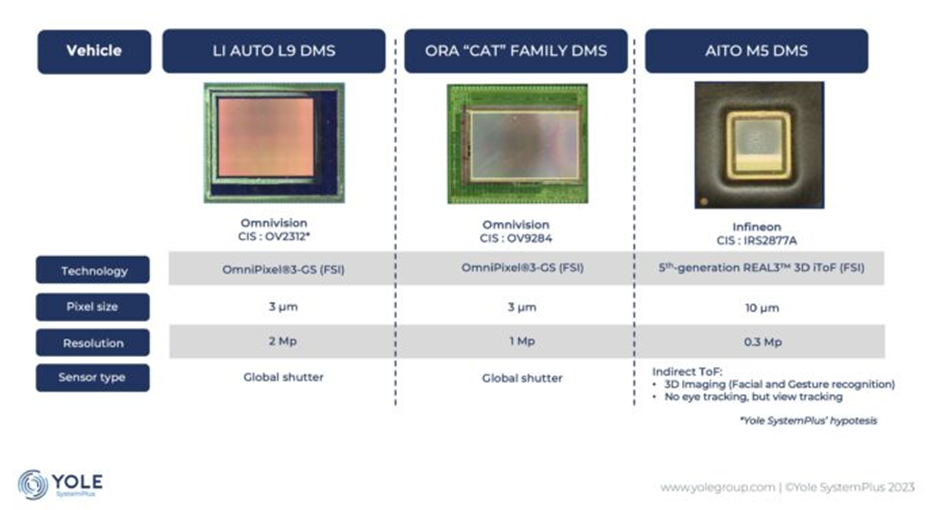

拆解的搭载DMS的车型有理想L9、欧拉好猫和问界M5,安装位置包括后视镜上方、驾驶员侧左柱侧挡风玻璃。

中国车型DMS相机实例

对图像传感器的分析显示,2个传感器来自豪威科技,另一个来自英飞凌。两款豪威科技的传感器分辨率都在2MP左右,并基于几年前开发的OmniPixel 3-GS(全局快门)技术,使用FSI(前侧照明)。这表明,这些车辆中的驾驶员眼睛跟踪功能不需要太先进的技术。

问界M5中的英飞凌传感器使用了更新的3D i-ToF(3D间接飞行时间)技术,除了视图跟踪外,还实现了手势识别和面部识别等更复杂但也不那么重要的功能。这可以被认为是一种更豪华的设计选择,而不是严格意义上的安全选择。

3款DMS图像传感器的特性

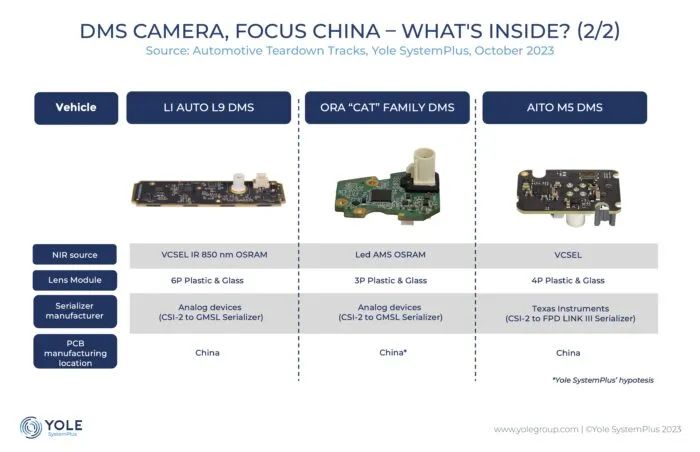

值得注意的是,DMS系统主要依赖于廉价的模制塑料透镜,而不是外部相机中的磨砂玻璃透镜。对于近红外光源,3个系统中的2个(L9和M5)选择了VCSEL(垂直腔面发射激光器),比欧拉系统中较便宜的LED光源更昂贵,性能更好。

DMS的透镜和光源

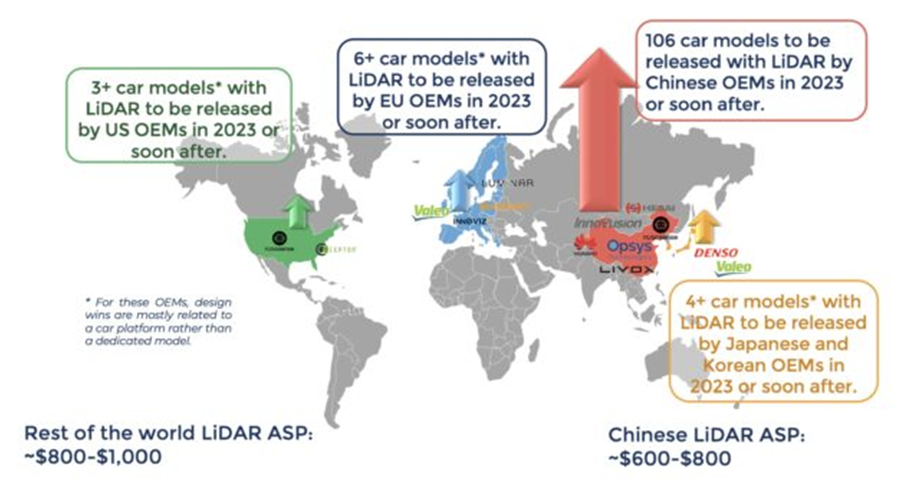

中国车企也在使用本地供应商的产品快速部署激光雷达,2022年中国激光雷达制造商控制了73%的市场份额。事实上,激光雷达在欧洲几乎没有什么吸引力,主要是因为欧洲车企还没有大型项目,市场仅限于高端、低销量的车型,主要由法雷奥供应。

据Yole统计,美国、欧洲、日本加韩国的车企2023年各自发布搭载激光雷达的车型都在个位数,而中国已经和即将发布的车型超过百款。在价格方面,国际上的激光雷达在800-1000美元,中国是600-800美元。

激光雷达搭载量和价格

2023年,与欧洲或美国车企发布的车型相比,中国车企发布的几款车型传感器数量也多得多。但由于监管方面的问题,这些中国汽车仍被归类为“脱手”类别,和特斯拉一样。如果法规发生变化,有可能会通过OTA更新启用更复杂的自动驾驶应用,因为这些车的传感器和计算硬件已经预装到位。

在无人驾驶应用方面,中国尚没有允许此类应用的法规,但中国的车企正在开发NOA(自动辅助导航驾驶)系统。在世界其他地区,日本、欧洲(德国)已经实施了监管,英国和美国一些州(如加利福尼亚州和内华达州)也在加快监管步伐。

中国正在开发ADAS和AD的新平台,将使用越来越多的传感器,包括激光雷达、摄像头和雷达。例如,比亚迪的仰望U8 SUV有33个智能驾驶传感器,包括3个激光雷达、5个毫米波雷达和12个超声波雷达及13个高清摄像头,可实现高阶智能辅助驾驶,其传感器数量几乎是第四代Waymo robotaxi的两倍。

汽车传感器将向四个方向大规模转型

毋庸置疑,电动化和ADAS技术在汽车中的集成将为半导体传感器创造巨大的市场机会,特别是伴随ADAS和AD的发展,每辆车的传感器含量会不断增加。

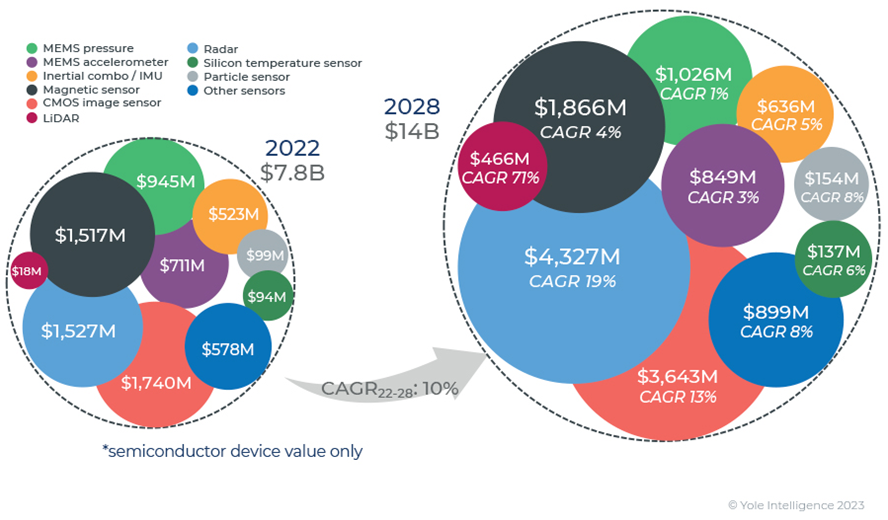

据Yole Group统计,2022年全球汽车市场的传感器出货量为54亿个,包括成像传感器、磁传感器、MEMS压力传感器等,收入为78亿美元;预计到2028年,全球汽车传感器出货量将增长至83亿个,市值将达到140亿美元。

汽车应用传感器市场

自20世纪半导体开始在汽车中应用以来,传感技术的含量一直在增长。最初是为了优化动力总成效率,之后越来越多的安全问题使一些传感器成为强制性配置,如ABS、ESC、安全气囊等。这些技术首先进入高端汽车,近年来,创新已扩散到中低端车型,催生了一个巨大的产业。

时下,传感器已成为汽车创新核心的基础,Yole认为,未来几年汽车行业预计将在四个方面进行大规模转型:动力总成、ADAS和安全、用户体验以及车身和底盘。

第一个方面是动力传动系统。随着电池容量的增加和开发800V电池的总体趋势,预计未来几年,磁(隔离)技术在OBC、DC-DC、逆变器和电源模块中的电流传感普及率将持续上升。事实上,分流传感器价格低廉且非常准确,但没有电流隔离。因此,未来几年技术将从分流传感器转向磁传感器。

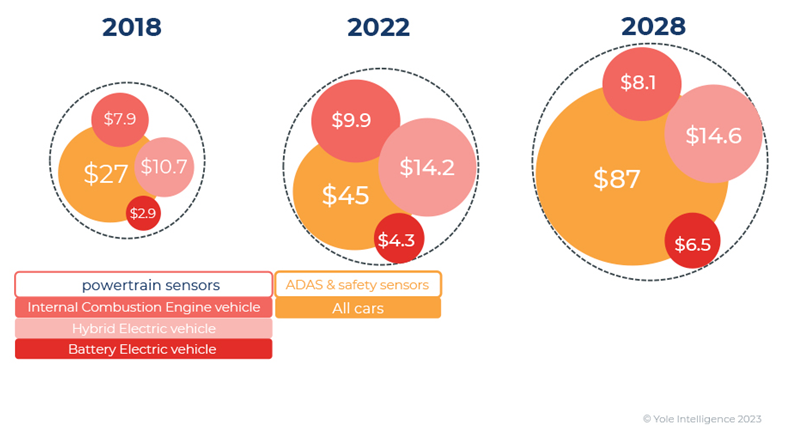

此外,电池必须保持在最佳温度范围内,以确保更好的性能,并符合安全要求,并提供更长的使用寿命。为此,将磁性传感器放置在热阀上,可以精确控制冷却/加热流体的注入。因此,预计每辆纯电动汽车的传感器(纯电动汽车动力系统专用传感器)含量将从2022年的4.3美元增长到2028年的6.5美元。

第二个方面是ADAS和安全性。其中CMOS图像传感器有望继续发展,以增加每秒帧数、动态范围和温度耐受性。虽然这不是一个重大的技术变化,但主要是为了满足Tier 1和车企的需求。

雷达传感器的发展方兴未艾,下一个重大变化在于引入4D成像雷达,以实现低于1°的角分辨率,这是传统3D雷达所无法企及的。这一技术的发展与MIMO(多进多出)技术的进展关系很大,能够在保持雷达合理物理尺寸的同时增加虚拟孔径。

与图像传感器(摄像头的重要组成部分)和雷达相比,激光雷达技术还很年轻,但其变化多端。激光雷达的主要改进与其可以探测的距离有关。使用不同类型的激光器,如EEL(边发射激光器)、VCSEL或光纤。不过,主要的改进都与接收器有关,技术上正在从APD(雪崩光电二极管)过渡到更灵敏的SPAD(单光子雪崩二极管)和SiPM(硅光电倍增管),这将导致每辆车的ADAS和安全传感器含量从2022年的45美元增长到2028年的87美元。

第三个方面是用户体验。多年来,车企为了实现产品差异化,不断增加各种功能,车内舒适度也在日益提高。在自动驾驶的推动下,驾驶员和乘客将需要更多的娱乐,但预计不会有真正的突破性技术,更多的传感器主要用于舒适性应用。例如,MEMS传感器用于改善电话通话和噪音消除应用;电容式传感器将取代物理按钮;雷达用于乘客监控。此外,环境传感器将成为改善舱内空气质量的关键器件。这些方面的传感器的复合年增长率将达10%,2028年将超过29亿美元。

第四个方面是车身和底盘。这一方面的主要创新将围绕制动和线控驱动技术的发展,以去除汽车的液压部件。其中,磁性传感器对于踏板位置感测和电机位置监测至关重要;此外,智能胎压监测系统模块将逐步采用,不仅可以测量轮胎压力,还可以向主处理单元提供有关轮胎质量、天气状况和汽车负载的重要信息;其他应用还包括监测驾驶员在座椅上的位置,并在长途旅行中随着时间的推移稍微调整其位置。车身和底盘的复合年增长率为7%,预计2028年的收入将接近14亿美元。

汽车传感器市场主要趋势对每辆车的影响(单位:美元)

2024:所有车企的战略之年

尽管半导体对汽车行业正在进行的颠覆性转型至关重要,但大多数参与者,无论是车企还是Tier 1,都还没有明确的半导体战略,还需要用半导体技术和供应链方面的专门知识来武装自己。如果车企要涉足半导体,需要优先考虑ECU等重要部件,并与制造商和代工厂建立新的关系。至于各种传感器,还是应该交给专业的半导体厂商和系统集成商去做。

总之,ADAS和AD加上电动化,将在未来几年改变汽车传感器的行业格局,预计该行业及其供应链将进行重大重组。因此,现在是制定战略商业计划并与合适的合作伙伴合作的时候了。

END