据市场和供应链信息预计整个半导体材料市场将在2024年反弹,增长近7%,达到740亿美元。由于整体半导体行业放缓和晶圆开工量下降,2023年出现-3.3%的萎缩,之后出现了这种向上的转变。展望未来,从2023年到2027年,整个半导体材料市场预计将以超过5%的复合年增长率增长。到2027年预计该市场将达到870亿美元或更多,新的全球晶圆厂扩建将有助于潜在更大的市场规模。

尽管2023年的经济放缓缓解了供应限制,但随着全球新晶圆厂的增加,300毫米晶圆、外延晶圆、一些特种气体以及铜合金靶材的供应紧张预计将在2024年恢复。供应紧张的程度将取决于材料供应商扩张延迟的函数。

如果材料/化学品产能跟不上晶圆厂扩张的步伐,强劲的需求增长可能会给供应链带来压力。除了全球晶圆厂扩张之外,新器件技术也将推动材料市场的增长,因为随着层数的增加,全栅场效应晶体管(GAA-FET)、3DDRAM和3DNAND需要新材料和额外的工艺步骤。这些材料包括用于EPI硅/硅锗的特种气体、EUV光刻胶和显影剂、CVD和ALD前驱体、CMP耗材和清洁化学品(包括高选择性氮化物蚀刻)等。

过去五年是半导体行业尤其动荡的时期。美国和中国之间日益紧张的贸易战导致两国之间出现技术限制和彻底禁令。2019年美国对华为的制裁导致华为选择囤积零部件,以防止与其主要半导体供应商断绝联系。

美国及其盟友认为,中国正在从西方进口对人工智能发展至关重要的先进芯片技术,这些技术可用于各种军事用途。因此,芯片制造成为2023年地缘政治紧张局势的主要焦点,届时美国和其他几个国家实施制裁,遏制芯片相关技术向中国出口。

作为回应,中国限制了镓和锗的出口(这两种金属对半导体制造至关重要)

尽管美中芯片大战在去年已经成为焦点,但这些紧张局势可以追溯到更早的时候,Covid-19大流行爆发时。全球许多工厂的关闭,特别是全球大部分供应来自亚洲的工厂,给半导体行业带来了额外的压力。

由于严重的芯片短缺,许多公司开始囤积芯片以增加库存,而西方的一些参与者已经制定了自己的国家战略和法案(例如《欧盟芯片法案》),以提高这一方面的半导体产量。全球。然而,2023年下半年,某些芯片相关产品的需求下降,许多企业收紧支出,导致 全球市场供过于求。

半导体行业将迈向强劲的 2024 年

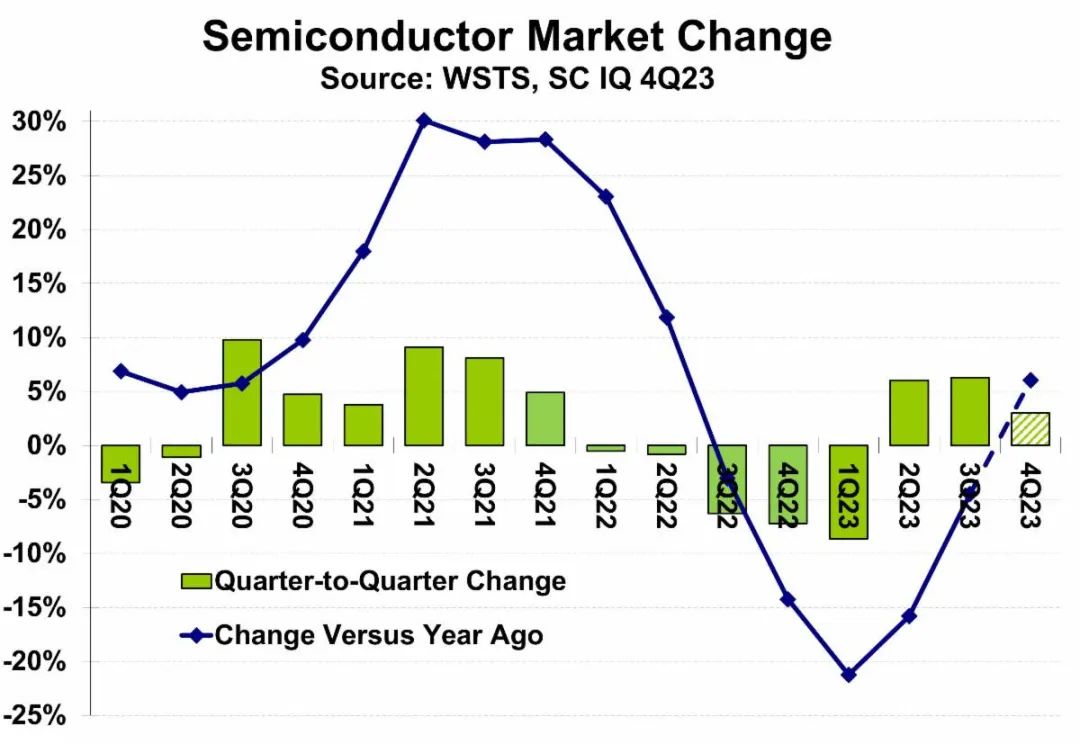

根据Pitchbook的数据,半导体市场的风险投资一直呈下降趋势,2023年总计下降至103亿美元,而2022年为128亿美元,2021年为161亿美元。幸运的是,虽然2023年是该行业在饥荒和盛宴之间努力寻找平衡的一年,但行业专家估计半导体市场将复苏,增长率在13%到20%之间。

根据IDC的最新研究,随着全球对人工智能(AI)和高性能计算(HPC)的需求呈爆炸式增长,加上对智能手机、个人电脑、基础设施和汽车行业弹性增长的需求趋于稳定; 半导体行业有望迎来新一波增长。半导体产品涵盖逻辑集成电路(IC)、模拟IC、微处理器和微控制器IC以及存储器。

“内存制造商对供应和产量的严格控制导致价格从11月初开始上涨,所有主要应用对人工智能的需求将推动整体半导体销售市场在2024年复苏。半导体供应链,包括设计、IDC亚太区半导体研究高级研究经理GalenZeng表示:“制造、封装和测试行业将在2023年告别低迷。”

半导体市场有八个趋势

#1:半导体销售市场将于2024年复苏,年增长率达20%

由于市场需求疲软,供应链库存消耗过程仍在继续。尽管2023年下半年出现了一些零星的空单和抢单,但仍难以扭转上半年20%的年跌幅,因此预计2023年半导体销售市场仍将下滑12%。2023年内存市场衰退超40%,2024年减产效应推高产品价格,加上高价HBM渗透率提升预计将成为市场推动力生长。随着智能手机需求的逐步复苏以及AI芯片的强劲需求,IDC预计半导体市场将在2024年恢复增长趋势,年增长率在20%以上。

#2:ADAS(高级驾驶辅助系统)和信息娱乐系统推动汽车半导体市场发展

尽管汽车市场增长保持韧性,但汽车智能化和电动化趋势明确,是未来半导体市场的重要驱动力。ADAS占据汽车半导体市场最大份额,到2027年复合年增长率(CAGR)为19.8%,占当年汽车半导体市场的30%。信息娱乐占据汽车半导体市场第二大份额,在汽车智能化和连接性的推动下,到2027年复合年增长率为14.6%,占当年市场的20%。总体而言,越来越多的汽车电子将依赖芯片,这意味着对半导体的需求将是长期稳定的。

#3:半导体人工智能应用从数据中心扩展到个人设备

人工智能之所以引起轰动,是因为数据中心需要更高的计算能力、数据处理、复杂的大语言模型和大数据分析。随着半导体技术的进步,预计从2024年开始,更多的AI功能将被集成到个人设备中,AI智能手机、AIPC、AI可穿戴设备将逐步推向市场。预计人工智能引入后,个人设备将出现更多创新应用,将积极刺激半导体和先进封装的需求增加。

#4:IC设计库存消耗逐渐结束,亚太市场预计到2024年将增长14%

尽管由于长期的库存合理化,2023年亚太地区IC设计商的业绩相对低迷,但大多数供应商在市场压力下仍保持韧性。每个供应商都积极投资和创新,以保持在供应链中的地位。此外,IC设计公司继续利用客户端设备和汽车中人工智能的采用来培育技术。随着全球个人设备市场的逐步复苏,将会出现新的增长机会,预计2024年整体市场每年将增长14%。

#5:铸造行业对先进工艺的需求猛增

晶圆代工行业受到库存调整和需求疲软环境影响,2023年产能利用率大幅下降,尤其是28纳米以上成熟工艺技术。但由于部分消费电子需求回升以及AI需求,12英寸晶圆厂在2023年下半年恢复缓慢,其中先进制程的恢复最为明显。展望2024年,在台积电、三星、英特尔的努力下,以及终端用户需求的逐步稳定,市场将持续上涨,预计明年全球半导体代工行业将实现两位数增长。

#6:中国产能的增长和成熟工艺的价格竞争加剧

在美国禁令的影响下,中国一直在积极扩大产能。为了维持产能利用率,中国产业持续提供优惠定价,预计这将给“非中国”代工厂带来压力。此外,工控和汽车IC在2023年下半年至2024年上半年的库存短期内必须去库存,因为晶圆生产主要集中在成熟工艺,这将持续投入供应商面临的压力及其重新获得议价能力的能力。

#7:2023年至2028年2.5/3D封装市场复合年增长率预计为22%

随着半导体芯片的功能和性能要求不断提高,先进的封装技术变得越来越重要。2.5/3D封装市场预计从2023年到2028年将以22%的复合年增长率增长,使其成为半导体封装测试市场高度关注的领域。

#8:CoWoS供应链产能扩大两倍,增加AI芯片供应

AI浪潮带动服务器需求激增,这依赖于台积电的先进封装技术CoWoS。目前,CoWoS的供需仍存在20%的缺口。除了NVIDIA之外,国际IC设计公司的订单也在增加。预计到2024年下半年CoWoS产能将增长130%,更多厂商将积极进入CoWoS供应链,预计将使得2024年AI芯片供应更加强劲,人工智能应用发展的重要增长助推器。