导读:

2011年,国内碳化硅产业的幼苗经历十余年发展完成了晶圆尺寸从2英寸往4英寸迭代,国内导电型碳化硅产品和技术布局刚开始,产业基础格局初步形成。泰科天润就是那年迎着产业朝阳成立的,是国内最早一批建设碳化硅晶圆制造工厂的民营企业。行百里者半九十。14个年头里,泰科天润从创立之初的生产线搭建到设备采买、工艺调控到产品迭代,从荒芜中走出,到成长为当前国内碳化硅市场产品系列最全,服务客户最多的聚焦碳化硅产品的IDM企业,泰科天润深知行业周期起伏带来的巨大挑战与机会。

2023年,是国产碳化硅产业全面发力的重要节点。2023年泰科做了什么?2024泰科又将怎么做?我们专访了泰科天润半导体科技(北京)有限公司董事长兼CEO 陈彤先生,与我们一起探讨,2024碳化硅产业如何向阳发展?A:可以重点分享下我们今年产能和产品两个方面的进展:

首先产能方面,泰科天润湖南6寸晶圆线已经累计完成了超3万片的流片和销售,经受住了国内外一线大厂的严格审厂。同时,北京8寸晶圆线已开工建设,2025年可实现通线投产。产品方面,泰科天润推出多款新品,包括1200V SiC MOSFET、2000V SiC 二极管、IGBT混合单管,并实现批量销售。值得一提的是,我们的1200V40/80mΩ SiC MOSFET已经在大功率充电模块应用上,累计经受了88万个小时的电动汽车充电实战应用,包括夏季户外高温场景,累计为新能源汽车进行800多万度电的超快充电。作为国内较早一批进入碳化硅行业的企业,从泰科的角度看今年市场和竞争环境发生了哪些变化?2024会更好吗?

A:首先,我们认为国产替换的大趋势依旧没有改变,客户对国产碳化硅的关注与支持是我们深耕碳化硅产业链多年还继续向前的坚实支撑。

同时,我们也不得不承认2023年竞争十分激烈,碳化硅应用的主要下游市场需求相对不足,这对碳化硅器件和材料厂商都带来了相当的压力。同时,去年的市场热度虚高导致产业链各环节都在迅猛扩产,新的碳化硅项目还在不断的持续涌现,热度依旧,这导致国产碳化硅赛道已经十分拥挤。

简单总结说,我们认为当前国内碳化硅产业链由于材料端的价格还没有达到拐点,市场容量无法面对这么多碳化硅项目,“僧多粥少”的客观情况导致今年碳化硅器件企业倍感压力。

对此我们认为,相对于我们早些时候入局并拥有一定稳定客源的企业来说,很多这几年涌现出来的新项目,2024年真正的考验才刚刚开始。这些项目在产线通线投产之后,能不能有客户买单、形成收入和现金流,是他们必然在2024年要面对的大考。

今年泰科在MOS方面已经实现了突破,市场推广表现如何?后续MOS产品的规划路线可以分享吗?

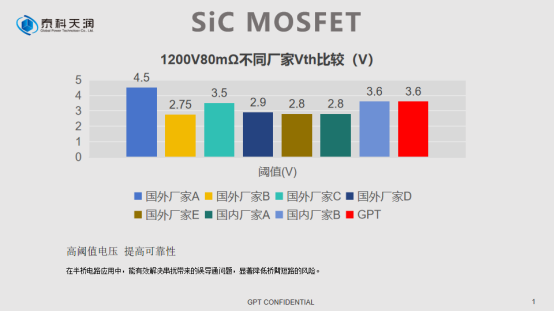

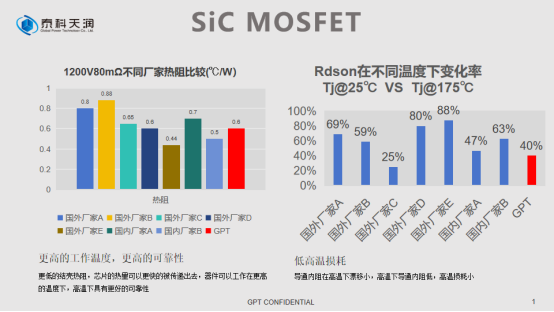

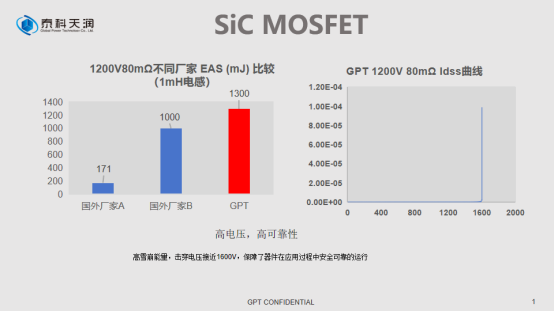

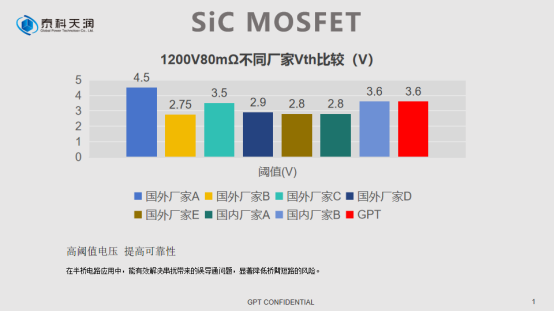

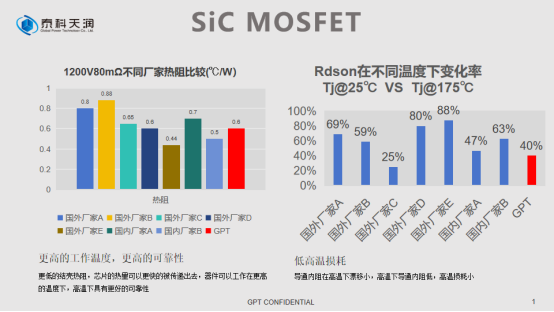

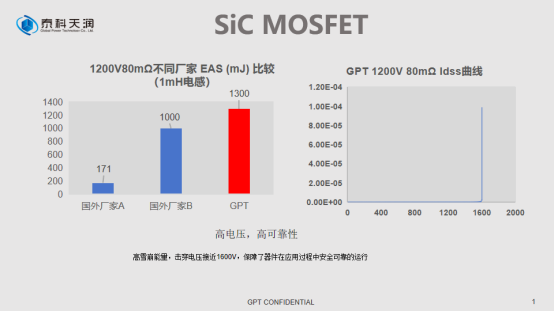

A:2023年我们推出了1200V 30/40/80mΩ SiC MOSFET。泰科自产自研SiC MOSFET耐冲击鲁棒性特点鲜明,可以经受市场考验。其中1200V/80mΩ SiC MOSFET阈值电压高达3.5V,能够显著降低桥臂短路风险。雪崩能量超过1000mJ,击穿电压超过1500V以上,保障了器件在应用过程中安全可靠的运行。此外,其导通电阻随温度增大的比例与业内同行相比更确保在高温运行时依旧具有较低的导通损耗,可以满足不同行业用户的需求。

2024年我们还计划推出用于主驱逆变器的1200V 15mΩ SiC MOSFET。同时,650V、1700V、2000V SiC MOSFET也在按计划开发中。

作为国内碳化硅系列最完善的企业,泰科不断开拓任何一个有可能应用碳化硅器件的市场,过去3年泰科已拥有了多个细分市场的高市占,放眼未来3年,泰科在市场端的战略方向有哪些?

A:我们认为,未来碳化硅的更多新增机会在于:碳化硅的MOSFET在取代硅基IGBT,碳化硅的SBD取代硅基的FRD。大部分的主要应用是围绕1200V和650V的交直流电源应用场景。

在这个取代的过程之中,主要的驱动力是性价比。

当前碳化硅SBD已经可以做到对标硅基产品的3倍以下了,而碳化硅MOSFET当前还会比硅基高5倍左右的成本,所以市场上从渗透率和产能规模来说,当前碳化硅SBD比碳化硅的MOSFET更成熟。

国内的碳化硅企业多了,所以真正的竞争是在不断的跟硅基器件PK成本的过程中,看哪家碳化硅企业,在不断地压低价格的情况之上,还能够最大化地控制成本,保留足够的流片毛利。

就是说碳化硅企业的目标是要建立真正与硅基大厂PK的能力,有良性的发展模式,而不是靠融资来的钱,补贴客户的手法去换取一些没有现金回笼的形式收入。

作为国内最早一批8英寸FAB厂在建的企业,泰科如何判断当前全球碳化硅FAB产线6英寸转8英寸的节奏与进展?

A:当前国际厂商在6转8上走在前列,是其6寸产线已大规模出货多年、8寸材料能够供给、手握大量车企订单的必然选择。而现阶段国产碳化硅以6寸为主,且没有放量,所以当前国内有一个难题,就是8寸现在该不该上?因为毕竟国内6寸还没有真正的跑出成绩、国内碳化硅的市场规模并没有大家想像的那么大。同时国产的碳化硅衬底厂商,在8寸的技术积累上肯定还不足以支撑国内的8寸晶圆厂。所以当前阶段,对于国内的晶圆厂的布局来说,6寸和8寸的平衡,是一个事关长期发展的重要决策性问题。我们认为对于成熟、规模运作的晶圆厂而言,不存在6、8寸产品并线进行的可行性,这是晶圆厂实际运作的现实。那么一条产线可不可以先跑6寸,时机合适了再升级成8寸呢?现实的运营中是不允许这样去做的。因为一旦市场批量跑起来了,任何产线的改动,都需要客户报备、同时做产品导入的重新认证,才能开始重新销售。在国内内卷这么严重的背景之下,任何一个企业,在这样一个6改8的过程中,必然会把自己的客户供手让给对手。所以如果一个企业现在开始建线的话,是建6寸还是8寸线,一定是一个非常痛苦的选择。所以在这一点上,由于泰科是个持续发展的老企业,泰科在6、8寸的问题上,拥有一个相当大的主动权,可以两手抓,灵活平衡,看菜下饭。当前,泰科在8寸线的策略上,主要是以装备、材料和工艺技术的整合为主,以北京研发总部的定位先行,同时不牺牲浏阳6寸产线规模上量的宝贵时机,用浏阳产线充分利用好国产6寸衬底资源与技术的红利,从而达到最优的中长期兼顾,研发与市场并得。最后,在碳化硅这样的超长赛道上,泰科争取能够做到以“风险最低、灵活度最高”的发展策略,去面对未来碳化硅6、8寸切换的问题。

目前车用市场仍以海外SiC产品为主,泰科如何看待国内芯片量产上车的节奏,最难突破的大关还有哪些?

装备、工艺、人材,这些都需要很多年的积累,要烧很多的片子,才能把一个产业化的平台,打造成一个下游客户能够真心信赖、确实依赖的企业。这个过程实际上是个很痛苦、很煎熬的过程。这两年碳化硅材料的热度很大,涌现出了上百家新兴企业投身行业,这个过程都是要通过好多年的时间去面对的。未来几年,我们估计碳化硅上下游的这么多企业,都是拼韧性、拼耐力的一个过程。同时,虽然针对新能源带来得SiC MOS需求,是当下热点,但是在针对传统的Si 的IGBT进行产业替换,还有着很大的挑战,而且国产企业和国内外的差距还是比较大,是否国内厂商能够有足够经验积累,认识问题,解决问题,也有很长的路要走。而不是急于推出产品,后续出现质量问题,最终影响的是自身品牌。国产SiC产能扩张迅速,新公司层出,SiC价格跌幅增快,甚至亏损销售,泰科如何看待产业“内卷”?A:任何新的技术、新的产品,表面上看对客户而言一定是一个新的体验。但是如果一个新技术或新产品,要想达到时代性的意义,那么必须在新的体验之上,要再加一个核量的维度,就是必须是能够持续不断地降成本。任何技术都必须拥有持续降本,以至以非常低的成本去大规模地服务社会和生产,这才具备时代性这样的称号。所以,一个行业卷至少证明方向是对的,才有这么多公司纷纷涌入,是促进成本不断降低的土壤。越来越多的公司加入,才能带动产业竞争,不断发展。碳化硅的使命是取代硅基器件,从而提高整体的能源用电效率,如果碳化硅高高在上,无法持续降本,那么碳化硅就必然是一个小众市场,是不可能有什么大的产业意义和价值的。至于碳化硅价格下行,从长期看,提高产品性价比是一个公司生存的主线,不论是否受到竞争影响,都应该通过不论是产业协同还是自身产品优化或者产线升级等方式提高产品性价比。更不用提碳化硅归根结底的目标是SiC MOSFET替换硅的IGBT ,SiC Diode 替换硅的FRD。缩短价格差距随着产业的不断升级完善,这个是终极目标。A:在经济短期不确定的2024年,更应该修炼好内功,雕琢自己的产品,进一步提高性价比和可靠性。这样经济复苏的时候才能更好的应对市场。与同行共勉!

*免责声明:本文由作者原创。文章内容系作者个人观点,碳化硅芯观察转载仅为了传达观点,仅代表碳化硅芯观察对该观点赞同或支持,如果有任何异议,欢迎联系碳化硅芯观察。