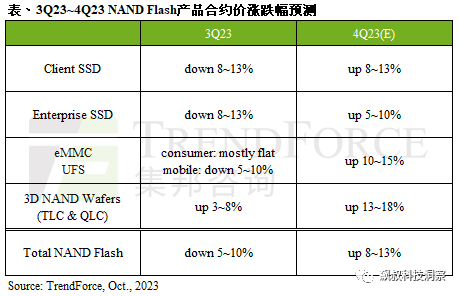

根据研究机构TrendForce集邦咨询报告,由于供应商严格控制产出,NAND Flash第四季合约价全面起涨,涨幅约8~13%。展望2024年,除非原厂仍能维持减产策略,且服务器领域对企业级SSD需求回温,否则在缺乏需求作为支撑的前提下,NAND Flash要延续涨势将有难度。

消费级SSD方面,由于原厂及模组厂均积极涨价,促使PC OEM厂商欲在价格相对低点预备库存,采购量会较实际需求量高。而供应商为扩大位元出货量,已在第三季推出促销,故消费级SSD价格没有更多下跌空间。另一方面,主流NAND制程减产,以及高端消费级SSD供应商较少,给了存储芯片原厂更好的议价能力,因此高端SSD有望上涨。预计Q4消费级SSD合约价季涨幅8~13%。

企业级SSD方面,北美云服务商(CSP)库存仍高,但部分服务器品牌业者需求已较上半年复苏,备货动能渐增,中国CSP业者库存已下降至合理水位,加上二线电商旺季需求增加,第四季企业级SSD总体采购需求可望成长。随着NAND wafer价格自8月起开张,预计Q4企业级SSD合约价格季度涨幅5~10%。

eMMC方面,下半年主要依赖电视出货和部分智能手机需求支撑,但实际上采购动能不积极。在原厂强势的涨价态势下,从wafer端延伸至成品,模组厂报价也因反应成本而上调,买方在库存偏低的基础上只能提前进行采购,故推动eMMC涨势。预估Q4 eMMC合约价季涨幅约10~15%。

UFS方面,受惠于新机发布、季节拉货效应以及部分品牌保证市占率,智能手机OEM厂商倾向在Q4将零部件库存提升至安全水位,带动采购动能增温。由于UFS 4.0供应有限,且产品集中采用先进制程,因此涨幅明显。预计Q4 UFS合约价季度涨幅可达10~15%。

NAND Flash wafer(晶圆)方面,既三星大幅度减产50%之后,其它原厂也维持节制的投片策略。目前观察第四季市场几乎已无低价货源可采购,但买方仍倾向维持高库存而持续采买。近期原厂希望尽快将价格拉高至现金成本之上,预估Q4 NAND Flash Wafer合约价将强势上涨,季涨幅约13~18%。

韩国NAND闪存芯片出口额恢复增长

韩国NAND闪存出口额一年来首次出现增长,进一步证明半导体需求滑坡正在触底。

韩国贸易部10月16日公布的数据显示,该国9月NAND闪存出口额同比增长5.6%,而8月份同比下降8.9%。存储芯片行业的另一个支柱——DRAM的出口同期减少了24.6%,低于前一个月的35.2%。

据悉,存储芯片是韩国出口的主要推动力,韩国出口严重依赖全球对技术产品的需求。虽然NAND闪存的利润不如DRAM,但它在没有电源的情况下保留数据的能力使其成为存储卡、数码相机和其他便携式设备等设备制造商的热门选择。

另外,韩国贸易部的数据显示韩国对中国的半导体出口总额仍处于低迷状态,9月份同比下降22.7%。对欧盟的出货量增长了56.5%,而对美国的出货量下降了30.5%。