有关投资人的段子,其实是资本对行业态度的一个映射。与四五年前趋之若鹜相比,现在的新段子则是逃离半导体:周末听大师讲摩尔定律,每经过18个月(探索科技注:戈登·摩尔版摩尔定律时间周期为24个月,最早一版是12个月,18个月的摩尔定律并不是戈登·摩尔提出的),离开半导体投资圈的投资人会增加一倍。

几年前行情热闹的时候,有关投资人摩尔定律的段子,说的还是每隔一段时间半导体投资人数量就翻倍。在2023年初的时候,不少投资人就表示,半导体行业只看设备和材料,芯片设计一概不看。当时赶着入场的投资人,如今能毫发无损离场已属幸运,不少在市场沸腾期的投资,现在估值大幅缩水,要想退场没那么容易。当然,真不看好这个行业,割肉离场是最好的解脱,无论是设备、材料还是设计,半导体哪个方向都不是靠资金可以三五年催熟的行业,想要赚快钱,最好远离半导体。

资本态度冷淡,市场需求又低迷,这让不少芯片设计创业公司备受煎熬,在没有真正靠产品销售实现盈亏平衡之前,芯片产品初创公司不得不靠融资“输血”,而由于人力成本极高,一旦资金续不上,那么裁员甚至公司关门也就不算意外。

“裁员”是本年度行业高频词,不仅处境艰难的初创公司不得不进行裁员求生,很多实力雄厚的行业巨头也趁机进行人员优化,例如高通和AMD等公司。在我看来,这一部分是为应对趋于悲观的市场前景,更重要的也是为之前的过度扩张买单。查看高通的年报可以得知,截止到2019年底高通总雇员约35000名,而到2022年底高通总雇员已经超过51000人;AMD在过去三四年的人数也翻倍了,总雇员数从不到1万人到超过2万人,当然扣除收购赛灵思带来的人员增量,AMD雇员总数并没有翻倍,但增量也有数千人。这种程度的扩张遇到市场走势看衰时进行人员调整,是很正常的选择。

所以,人才供需在今年实现了逆转。从企业方得到一些反馈来看,虽然校招薪资没有出现大幅度下降,但是企业选择的余地更大,也更容易以合理的薪资招到优秀的应届生,而不是像2020/2021年校招时的疯狂抢人。在社招方面则更复杂一些:一方面大部分企业不敢逆势扩张,因而开放的职位较少;另外一方面频繁出现的裁员事件也让跳槽率大幅下降,很多人才只敢看不敢动。总体上,无论是校招还是社招,招聘方的主动权更大,议价能力更强,对实力雄厚的企业而言,现在是招人的好时节。等到市场暖意盎然,大部分企业都准备扩张时,就不像现在这么好招了。

价格战惨烈是今年市场的另一个特点。尤其是在模拟芯片市场,由于部分市场被本土公司抢占,以德州仪器(TI)为代表的国际公司在中国市场祭出大规模价格战,这让前两年市场表现极好的本土模拟芯片公司极为难受,尤其是深耕工业和汽车领域的本土模拟公司,最近几个季度的财报表现都不好。对于本土模拟公司而言,并不是工业与汽车市场的前景不够好,而是还缺乏应对有垄断优势的国际竞争对手极限价格战的手段。这或许是在技术上有所突破的本土厂商将面临的常态挑战,即国际竞争对手将以产能和市场地位优势对本土厂商进行打压。

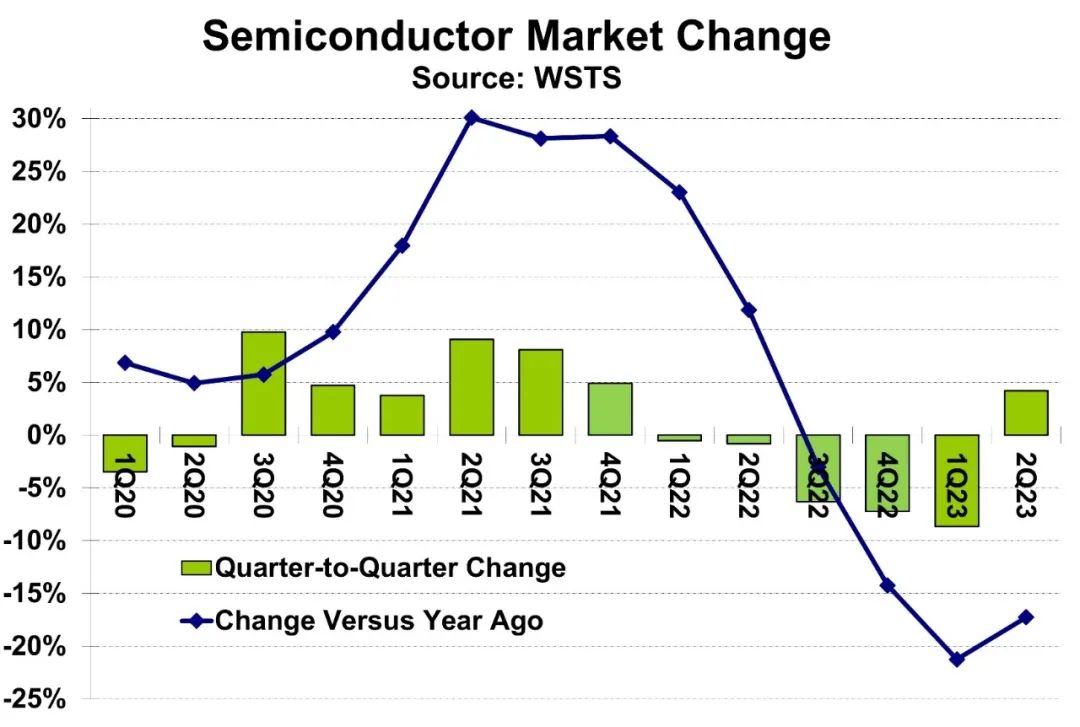

不过行业里面也不全是坏消息。只不过下行周期大家的情绪容易被坏消息所感染,对于好消息的感受力变差了,对于未来的预期也偏向于悲观。实际上,从市场机构的数据来看,半导体清库存已经走过拐点,而以手机为代表的消费电子市场正在回暖。

根据“芯八哥”整理的这份三季报数据,包括卓胜微、希荻微、南芯、艾为等在内的手机产业链相关的上市公司集体报喜,这是行业复苏的迹象,不能简单地用“消费降级”来解释因而持续悲观预期。

总体来看,2023年的半导体市场逐渐回归正常,即行业周期谷底的正常表现:热钱在离开,市场声音逐渐趋于冷静,大部分从业者对未来一年的预期趋向于悲观,部分市场开始复苏,部分市场在未来的一年会更加残酷,有些人会永远离开这个行业,大部分还是会坚守。

而这正是行业良性复苏所需要的环境,足够悲观的市场平均情绪,让厂商做明年预期时能够足够保守。这种跟随趋势的保守产能预估,是明年实现供需逆转所需要的前提条件。

END