作者 | Dair Sansyzbayev

编译 | 华尔街大事件

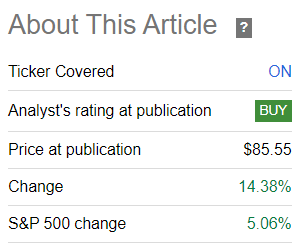

安森美半导体(NASDAQ:ON)自6月 6 日以来上涨了 14%,明显跑赢了美国大盘。

股价迅速攀升,目前交易价格更接近公允价值,该股仍然被低估,上涨潜力为 9%。但个位数的上行潜力并不能超过我们在当前环境中看到的巨大不确定性。虽然安森美半导体仍然是一家具有光明长期前景的优质企业,但当前不利的环境将严重影响下一季度的股价。最近的

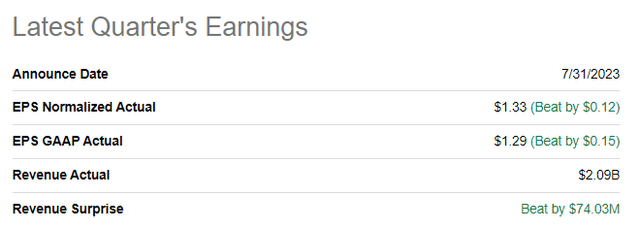

安森美半导体 于 7 月 31 日发布了最新季度的收益,当时该公司超出了市场普遍预期。收入几乎与去年同期持平,增幅低于百分之一。调整后的每股收益也持平,仅下降了一美分。

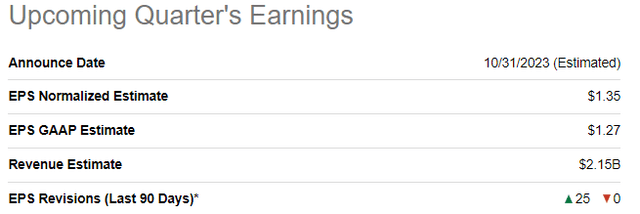

下一季度的收益定于 10 月 31 日发布。普遍预期季度收入为 21.5 亿美元,同比小幅下降 2%。调整后的每股收益预计将追随营收,从 1.45 美元缩减至 1.35 美元。

虽然由于向更大数字化的有利长期转变,公司的长期前景是光明的,但短期前景并不十分乐观。收入动态已经表明,由于过去两个季度收入增长急剧减速,并且下一季度的收入预计将同比下降,因此存在巨大的阻力。

收入增长减速的重要原因是表面上的:2022年的高通胀环境耗尽了消费者的口袋,而当前的信贷紧缩环境并没有增强终端市场。美国、加拿大和欧元区的利率处于数十年来的最高水平。在这种充满挑战的环境中,期望终端市场突然开始展现出巨大的动力是不合理的。许多欧洲最大的经济体已经陷入衰退,杰米戴蒙最近警告说,美国经济也面临风险。

另一个近期看跌信号是,尽管当前疲弱,但布伦特原油价格仍高于每桶 90 美元。原油的近期积极催化剂多于消极催化剂。首先,美国战略石油储备处于40年来最低水平,迟早会得到补充,这将显着拉动石油需求。

其次,近几个月来我们都看到OPEC成员国准备实施大幅减产以支撑价格。所有这些对原油价格有利的因素可能会支撑原油价格接近甚至高于每桶100美元。在油价达到三位数的情况下,如果不采取长期的紧缩货币政策,发达经济体将很难维持低通胀。也就是说,高利率可能会在多个季度对终端市场的需求造成压力。

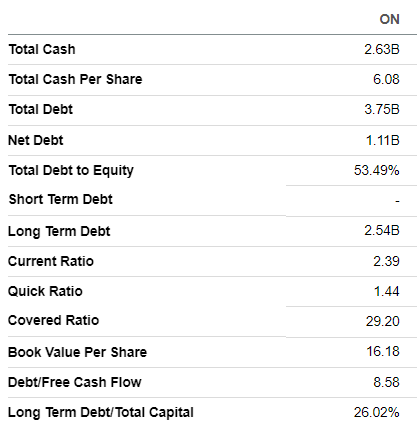

对于安森美半导体投资者来说,好消息是该公司实现了盈利,最近几个季度的营业利润率一直高于 30%。截至最新报告日期,资产负债表强劲,现金超过 26 亿美元。债务看起来也很高,但大部分是长期的,杠杆率看起来也很谨慎。稳健的短期流动性指标也表明该公司已做好准备应对未来的坎坷道路。

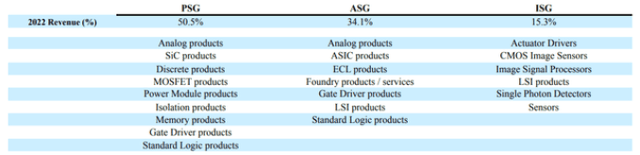

公司的长期前景仍然乐观。尽管我们看到暂时的严峻阻力,但长期趋势仍然有利。家庭和企业数字化程度不断提高的趋势使半导体公司成为这些转变的受益者。安森美半导体绝对是一家多元化的公司,瞄准多个终端市场和应用。该公司稳健的盈利指标也使安森美半导体能够大力投资于创新,并继续改进和扩大其向市场提供的产品。

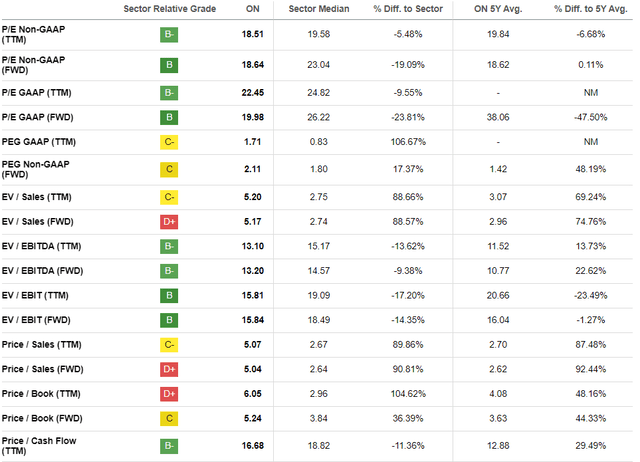

今年,该股的表现明显优于美国大盘,年初至今上涨了 58%。然而,大部分估值比率远高于行业中位数和历史平均水平。

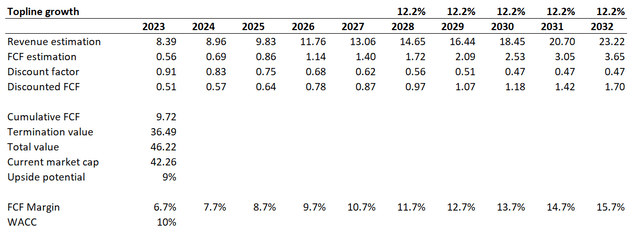

首先,模拟贴现现金流 [DCF] 模型。使用 10% WACC 进行折扣。截至 2027 年的收入共识估计,并预计未来几年的复合年增长率为12.2% 。使用除 SBC 之外的 6.7% TTM FCF 利润率,预计每年扩大一个百分点。

根据计算,目前的市值接近该企业的公允价值,并具有个位数的上涨潜力。也就是说,目标价约为每股105美元。

今年的大幅上涨使得现在购买该股票的风险非常大。7 月 31 日,该股创下历史新高,约为 102 美元,这与计算的公允价值非常接近。这是公平的,但在收入增长放缓以及“近期事态发展”部分描述的所有不利因素的情况下,该股不太可能突破历史高点。

安森美半导体的销售额仅约20%来自美国,这意味着该公司面临巨大的国际贸易风险,外汇风险仍然很大。

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

听说好看的人都点赞了~