8月30日,格科微发布2023年半年报,今年上半年,公司营收为19.52亿元,净利润为亏损2282.97万元。值得关注的是,公司第二季度公司实现收入10.99亿元,环比增长达28.77%;环比扭亏为盈,实现净利润1.06亿元,上半年亏损大幅收窄。

2023 年上半年公司营业收入为 19.52 亿元,同比下降 40.75%,主要原因是受到通货膨胀、地缘政治等宏观因素影响,智能手机市场出货量下滑。2023 年上半年归属于上市公司股东的净利润下降 104.44%,归属于上市公司股东的扣除非经常性损益的净利润同比下降 112.48%,主要原因是受上述因素影响,导致利润下降。

2023 年上半年经营活动产生的现金流量净额为 2.50 亿元,主要系报告期内税费支出减少,公司 政府补助增加所致。2023 年上半年基本每股收益-0.01 元,较上年同期下降 104.76%;稀释每股收益-0.01 元,较上年同期下降 105.00%;扣除非经常性损益后的基本每股收益-0.03 元,较上年同期下降 115.00%,主要系受市场波动影响,导致利润下降。

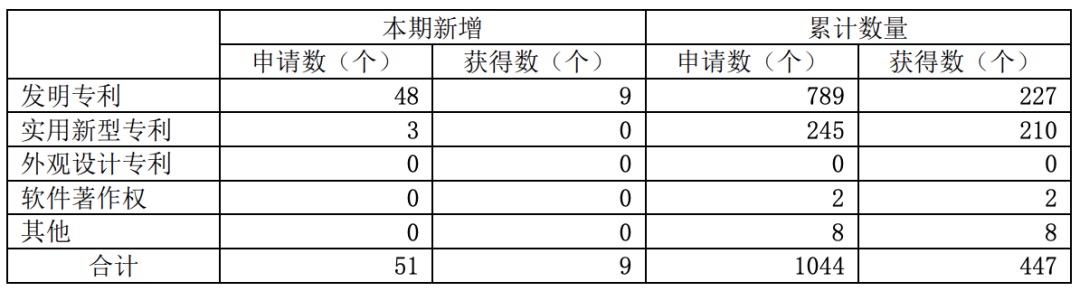

报告期内,公司申请发明专利 48 件,实用新型 3 件;授权发明专利 9 件。截至 2023 年 6 月 30 日,公司累计获得国际专利授权 15 项(其中国外发明:14 件,国外实用新型 1 件),获得国 内发明专利授权 213 项,实用新型专利 209 项。

CMOS 图像传感器-手机

报告期内,地缘政治、全球通胀等国内外多重因素影响持续,消费电子市场整体低迷,复苏缓慢;行业去库存意愿强烈,价格竞争加剧,亟需差异化产品,改善市场困局。在此情境下,格科微自主研发的高像素单芯片集成技术优势凸显。相比于市场上同规格双片堆叠式 3,200 万图像传感器,消除了下层堆栈的逻辑芯片发热带来的像素热噪声,面积仅增大约 8%,显著提高了晶圆面积利用率,大大改善成本结构。该产品目前已获得品牌订单,为公司进军高像素海量机市场提供有力保证,后续公司将推出基于 0.7μm 平台包括 5,000 万、6,400 万、10,800 万等在内 的更高像素规格产品。同时,在增加产品差异化方面,格科微正式发布业内首款支持单帧高动态的 1300 万像素图像传感器 GC13A2。这款 1/3.1"、1.12um Pixel 背照式图像传感器,采用格科微特色的 DAG 电路架构,在预览、拍照、录像均可实现低功耗 12bit 高动态输出,助力手机、平板电脑等提高成像动态范围,让呈现给用户的图像更加生动清晰。目前 GC13A2 已通过首批品牌客户验证,即将进入量产阶段。

CMOS 图像传感器-非手机

在非手机 CMOS 图像传感器领域,公司进一步提升产品规格,继 400 万像素产品导入品牌客户并量产后,报告期内公司正式发布一款宽动态、低功耗 4K 图像传感器 GC8613,该产品像素尺寸为 1.5μm,可在 1/2.7 英寸光学格式中实现高解析力,具备优异的动态范围,可实现星光级 夜视全彩成像。该产品基于 55nm BSI 工艺平台,采用格科微特色的 DAG 电路架构,实现了无伪 影单帧宽动态图像输出。借助公司自主研发的 FPPI(Floating Poly Pixel Isolation)隔离技术,降低由 Si/SiO₂界面缺陷带来的噪声,帮助成像设备拥有出色的“夜视”能力。即使需要全天运行,该产品也可在保持同等性能前提下,降低约 40%功耗。GC8613 将以 4K 高分辨率,优异的低照表现,更佳的动态范围赋能智慧城市、智慧家居、会议系统等应用。在汽车电子领域,凭借成熟的像素工艺和先进的电路设计,公司产品在低光下成像效果清晰度以及高温下图像质量稳定程度均有突破;公司产品主要用于行车记录仪、倒车影像、360 环视、后视等方面,报告期内在后装市场实现超过 1 亿元销售额。

显示驱动芯片

报告期内,公司显示驱动芯片业务迅速发展,通过自主研发的无外部元器件设计、图像压缩算法等一系列核心技术,大大提升了产品竞争力,已覆盖 QQVGA 到 FHD+的分辨率。公司主打手机、穿戴式、工控及家居产品中小尺寸显示屏的应用,报告期内,显示驱动芯片产品差异化能力进一步提升,不断扩展在智能家居、医疗、商业显示等多种智能场景下的应用。同时,HD 和 FHD 分辨率的 TDDI 产品已经获得国际知名手机品牌订单,销售占比明显提升,将不断提升 TDDI 产品的竞争力。除了 LCD 显示驱动芯片之外,公司也持续关注 AMOLED 显示行业的发展。公司已具备 AMOLED 驱动芯片产品的相关技术储备,预计明年将推出基于可穿戴设备、智能手机的 AMOLED 产品。未来 AMOLED 显示驱动 IC 也将成为公司的重要增长点。

募投项目

公司募投项目“12 英寸 CIS 集成电路特色工艺研发与产业化项目”进展顺利,报告期内,该项目已完成首批设备的安装调试,顺利产出了良率符合预期的合格产品,并通过了长期信赖性测试验收,达到大规模量产条件。随着更多设备安装并投产,产能将同步释放提升,最终将实现月产 20,000 片晶圆的产能。

根据规划,本次募投项目新增产能主要用于生产中高阶 CIS 产品,是在现有业务的基础上对产品线的完善与补充。公司创新的高像素单芯片集成技术及高性能的产品设计使得公司有能力消化本次新增产能。目前,公司 1,300 万、3,200 万像素产品已通过部分客户验证并获得客户订单。在此基础上,后续公司将推出基于高像素单芯片集成技术的 5,000 万、6,400 万、10,800 万等更高像素规格产品。同时,该项目还有助于实现公司在芯片设计端和制造端的资源整合,提升在背照式图像传感器领域的设计和工艺水平,加快研发成果产业化的速度,有利于增强公司的核心竞争力,为公司提高市场份额、扩大领先优势奠定发展基础。

全球显示驱动芯片及电源管理芯片分析报告

第一章 半导体及集成电路行业综述

第二章 集成电路设计行业市场综述

一、集成电路设计行业发展概述

二、集成电路设计行业市场分析

第三章 显示驱动芯片市场综述

一、显示驱动芯片行业简介

二、显示驱动芯片市场发展综述

三、显示驱动芯片市场需求趋势分析

1. 显示驱动芯片主要应用市场趋势分析

1.1全球及中国大陆穿戴市场显示驱动芯片市场需求趋势

1.2全球及中国大陆手机市场显示驱动芯片市场需求趋势

1.3全球及中国大陆个人电脑市场显示驱动芯片市场需求趋势

1.4全球及中国大陆电视及商显市场显示驱动芯片市场需求趋势

1.5全球及中国大陆车载工控应用市场显示驱动芯片市场需求趋势

2.1全球及中国大陆TFT-LCD驱动芯片市场需求趋势

2.2全球及中国大陆TDDI驱动芯片市场需求趋势

2.3全球及中国大陆AMOLED驱动芯片市场需求趋势

四、全球驱动芯片设计公司竞争力分析

3.1全球及中国大陆穿戴显示驱动芯片市场竞争格局分析

3.2全球及中国大陆手机显示驱动芯片市场竞争格局分析

3.3全球及中国大陆个人电脑显示驱动芯片市场竞争格局分析

3.4全球及中国大陆电视及商显显示驱动芯片市场竞争格局分析

3.5全球及中国大陆车载工控应用显示驱动芯片市场竞争格局分析

第四章 显示面板电源管理芯片行业分析

一、电源管理芯片简介

二、全球及中国大陆显示面板电源管理芯片市场规模分析

三、全球显示面板电源管理芯片市场竞争格局分析

联系我们

扫码请备注:姓名+公司+职位

我是CINNO最强小编, 恭候您多时啦!

CINNO于2012年底创立于上海,是致力于推动国内电子信息与科技产业发展的国内独立第三方专业产业咨询服务平台。公司创办十年来,始终围绕泛半导体产业链,在多维度为企业、政府、投资者提供权威而专业的咨询服务,包括但不限于产业资讯、市场咨询、尽职调查、项目可研、管理咨询、投融资等方面,覆盖企业成长周期各阶段核心利益诉求点,在显示、半导体、消费电子、智能制造及关键零组件等细分领域,积累了数百家大陆、台湾、日本、韩国、欧美等高科技核心优质企业客户。