作者 | Envision Research

编译 | 华尔街大事件

第一季度,Salesforce(NYSE:CRM)表现强劲,合同剩余履约义务(cRPO)增长 12%,收入增长 13%。从 2023 年第二季度的指引来看,cRPO 和收入预计增长 10%,略低于 11% 左右的预期基准。然而,如果我们排除专业服务收入增长疲软对 cRPO 的一点影响,这一偏差符合预期。

预计第二季度 cRPO 增长 10%,意味着环比减少 4.5 亿美元。这与 7 月份的前三个季度形成鲜明对比,后三个季度的 cRPO 环比增长分别为零、+9 亿美元和+7 亿美元。尽管明显下降,但这一预测似乎是可以实现的。Salesforce 的预测基于 2024 财年同样具有挑战性的需求环境的假设,并采取谨慎的态度,称他们的前景相当保守。

多家软件公司的需求基调明显疲软,这种趋势在营销云领域尤其明显,该领域的营销技术预算面临压力,商务软件销售疲软。需求低迷的影响在 Slack 收购中也很明显。

虽然这种情况描绘了一个疲弱的整体情况,但它具有更广泛的影响,特别是对于专业服务和营销技术。目前尚不确定这一趋势是否表明影响多个公司(例如 Adobe 和 Braze)。

2024 财年Salesforce营业利润率提高 100 个基点(实际上比 GAAP 营业利润率提高 60 个基点)是一个令人鼓舞的进展,利润率改善的前景仍然充满希望。然而,有两个重要的考虑因素需要牢记。

首先,人工智能投资和使用的结合会带来相关成本。Salesforce 表示,在推行人工智能计划的同时,它将降低其他研发项目的优先级。此次战略调整旨在维护整体利润率。

其次,即将采取的降低成本的行动将在一个更加渐进的、多年的时间内实施。公平地说,Salesforce 已经事先传达了这种方法。有关人工智能货币化的具体细节将很快详细披露。

Salesforce 的指导指出,合同剩余绩效义务 (cRPO) 的增长率(按美元计算)为 10%,按固定货币 (c/c) 计算为 10%,在排除专业服务对 cRPO 的 1 点影响时,调整后的增长率为 11%生长。该指引意味着与过去两个季度相比,环比下降了 -4.5 亿美元(或 -2.35 亿美元,排除 1 个百分点的逆风),过去两个季度的美元环比增长持平,环比增长了 +9 亿美元。

考虑到前两个季度的有机 cRPO 增长(+8.9 亿美元和+3.15 亿美元),第二季度指引似乎采取了保守立场。即使即将到来的 2023 年第二季度报告 ac/c cRPO 增长超出预期,仍会导致美元环比负增长。

此外,美国经济状况尽管充满挑战,鉴于这种情况,市场的预期可能会倾向于 2023 年第二季度 cRPO 增长略有超出,范围可能在 10.5% 到 11% 之间。

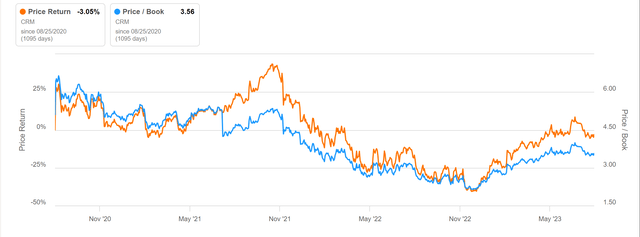

根据上市后估值,Salesforce 的股价分别约为 2024 财年和 2025 财年预计自由现金流 ( FCF ) 的 26.5 倍和 17 倍。尽管 2023 年第一季度的业绩并非完全顺利,而且增长预测似乎参差不齐,但相信利润率转变有很大潜力实现,从而限制该股短期内的下行风险。

出于估值目的,这里使用 19 倍的保守倍数。与该股过去 5 年的历史交易区间相比,该价格相对较低,其中市盈率中位数约为 22 倍。尽管处于历史估值的较低端,但我认为这种较低的市盈率是合理的,因为预期市场将开始压缩市盈率。这一预期是基于预计未来几个季度的盈利大幅增长。

如果采用约 19 倍的倍数,该股票的交易价格应约为 225 美元。

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

听说好看的人都点赞了~