·聚焦:人工智能、芯片等行业

欢迎各位客官关注、转发

大型储能是储能规模化发展的关键,也是储能行业[十四五]高景气度且确定性较高的细分赛道。

尽管参与市场的各项盈利尚不足以支撑储能的高昂成本,但储能的商业模型已初步搭建。

行业正在静候储能成本、峰谷价差、容量补偿等关键参数的优化,屏息期待着量变产生质变的一刻,见证大型储能爆发式增长。

从产品形态和销售模式上来看,储能分为大型储能与户用储能两大类别。

其中大型储能以MWh级别以上的集装箱式系统为主,终端客户为大型电力公司或工商企业;

主要通过集采、招标等形式直接进行销售,B端属性较强。

从结构来看,过去几年全球大型储能的装机占比约为80%左右,是储能装机的主要构成部分。

大储在国内电化学储能装机中也占据主导地位,国内新增储能装机中大储占比超95%。

如今,随着锂电池产能投放,从紧俏到过剩,锂电巨头们开始大肆进入下游储能领域。

尤其是通过系统集成的标准化和产品化,在成本上更具优势,这在以价格为导向的国内大型储能市场更容易[攻城拔寨]。

锂电巨头们通过标准化、产品化以及低成本,优势突出,进而可以很大范围打击其他派系竞争对手。

尤其是独立系统集成商,从此前合作为主,到往后竞争打压,深刻地改变了竞争格局。

如今,数百MWh甚至GWh级别的项目,中小储能企业已经很难进入[牌桌]。

巨头们已经把竞争的层次和门槛拉得很高,没有规模化优势的储能企业及其供应链将很快被淘汰。

①电池:决定储蓄容量

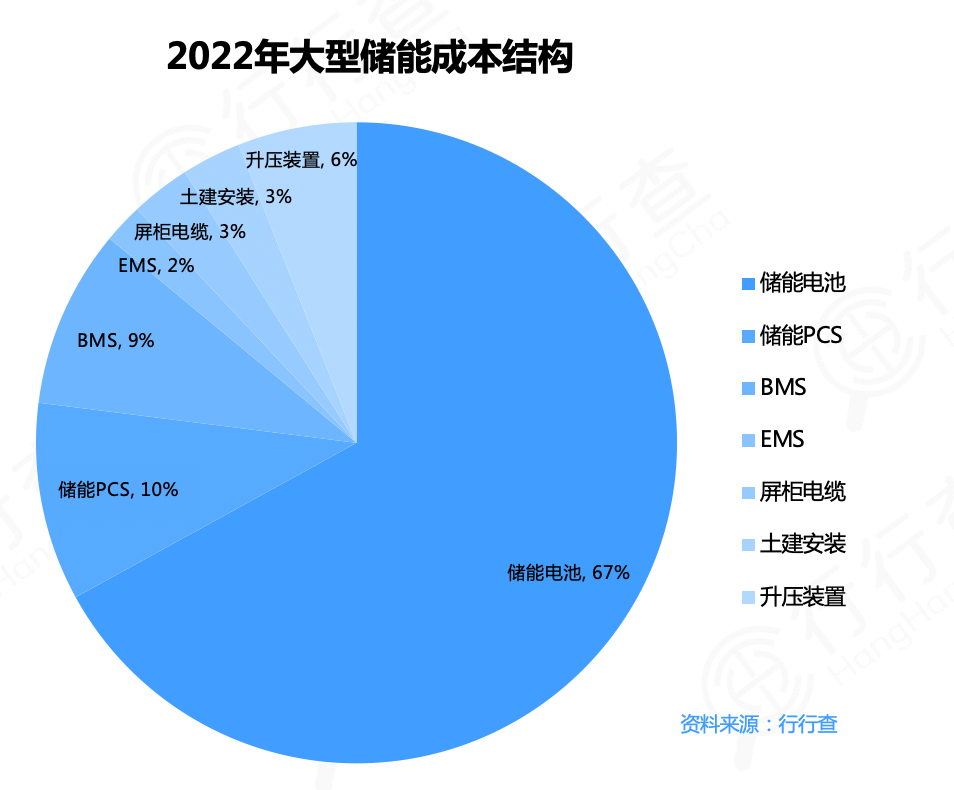

储能系统中电池成本占比最高,其中大储的电池(电芯+PACK+BMS)成本占比为67%。

大储电池也是由单个电芯组成,规模化从技术方面并没有太多降本空间,因此储能项目规模越大,电池占比越高。

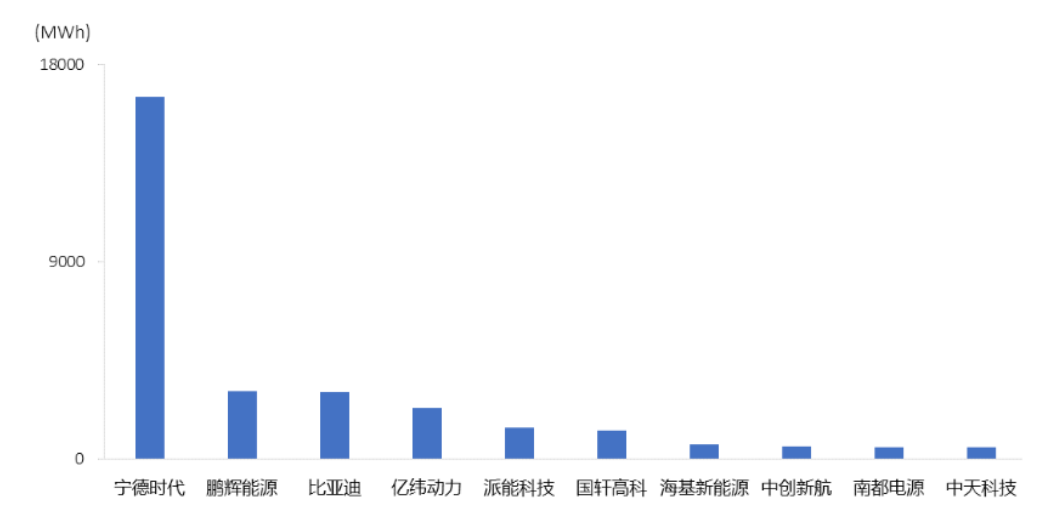

头部厂商包括宁德时代、比亚迪、亿纬锂能、鹏辉能源、国轩高科、派能科技、海基新能源、普利特等。

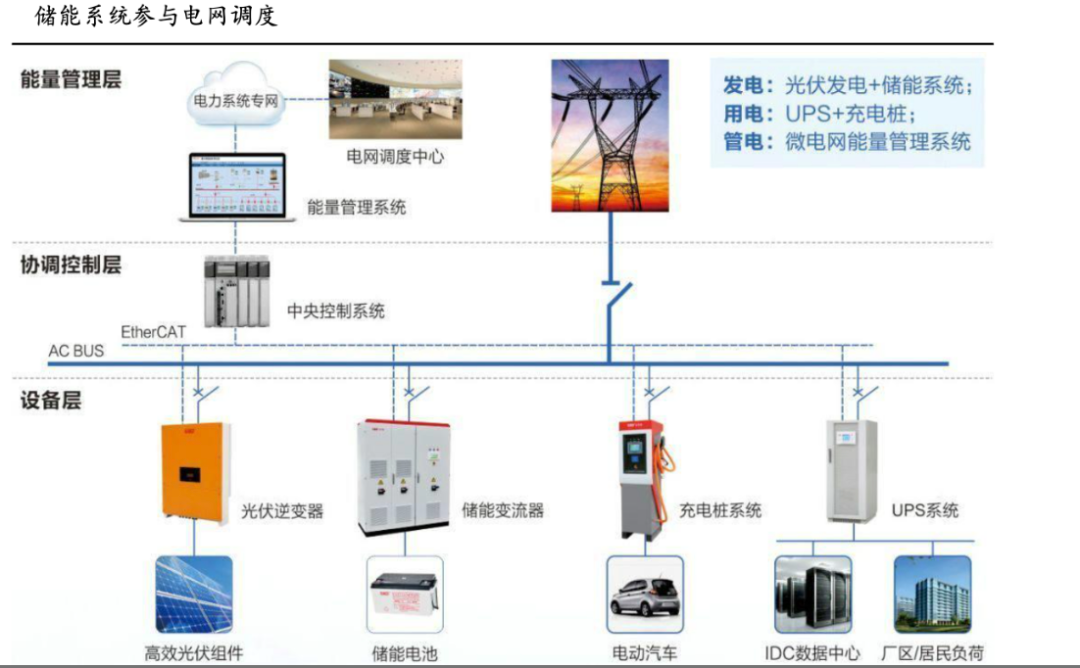

②EMS(能量管理系统):系统决定中枢

储能系统通过EMS参与电网调度、虚拟电厂调度、[源网荷储]互动等。

现有EMS玩家以国网系为主,国内储能EMS相关公司约有16余家,其中上市公司主要为国网系公司。

主要包括派能科技、国电南瑞、中天科技、中恒电气、许继电气、平高电气、阳光电源和长园集团等。

南瑞定位保护控制,是国网的电力电子研发生产基地;中天科技也是电网长期稳定的电缆供应商;许继集团是开关等电器产品供应商。

③PCS(储能变流器):电站关键一环

目前我国储能变流器市场仍处于提质降本、规模化发展的初期阶段,市场格局仍未定,后进者竞争激烈。

储能变流器与光伏变流器技术同源,龙头厂商高度重合。

据CNESA,全球市场头部供应商依次为:阳光电源、科华数据、比亚迪、古瑞瓦特、上能电气、盛弘股份、南瑞继保、汇川技术、索英电气和科士达。

④BMS(电池管理系统):关键监控系统

与动力电池的BMS主要由终端车厂主导不同;储能电池的终端用户没有加入BMS研发与制造的需求。

当前行业技术成熟度较低、缺乏行业标准、竞争格局分散,未来储能电池BMS大概率延续动力电池BMS市场格局。

储能BMS主要参与方与市场格局:

·车厂:通用、特斯拉、比亚迪、华霆动力等;

·电池厂:三星、宁德时代、欣旺达、德赛电池、拓邦股份、北京普莱德等;

·BMS制造商:亿能电子、杭州高特电子、协能科技、科工电子等。

⑤储能温控和消防:满足更高温控要求

目前国内如比亚迪、宁德时代、阳光电源等主流集成商都已经推出液冷解决方案。

短期来看,储能温控还处于起步阶段,产品定制化需求较强。长期看,拥有行业先发优势的头部企业有望率先受益。

该环节主要参与厂商包括同飞股份、申菱环境、英维克、松芝股份和高澜股份等。

⑥EPC集成:集成商环节整合趋势

国内储能集成商与海外集成商存在竞合关系,也为部分海外集成商提供代工服务,集成商也是国内企业参与美国储能市场的重要入口。

EPC市场向上依赖性强,EPC模式目前是工程建设的主要模式。

国内储能系统出货头部厂商包括海博思创、电工时代、新源智储、阳光电源、科华数据、亿纬等。

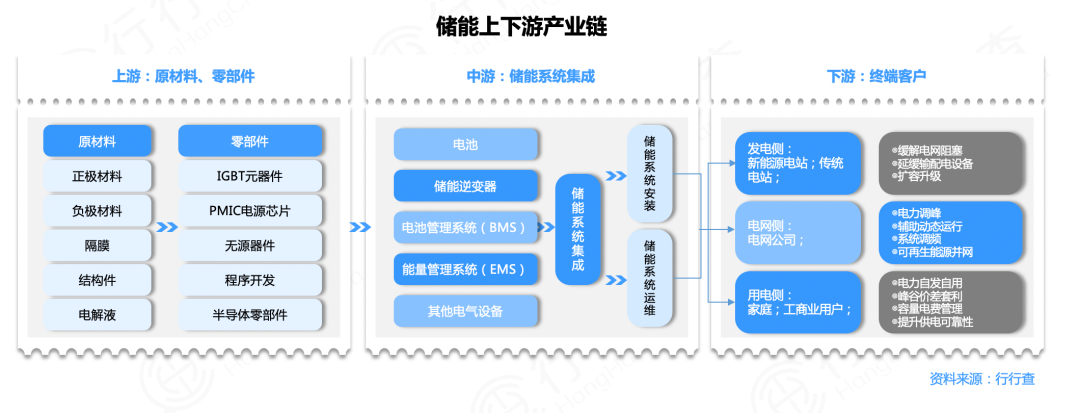

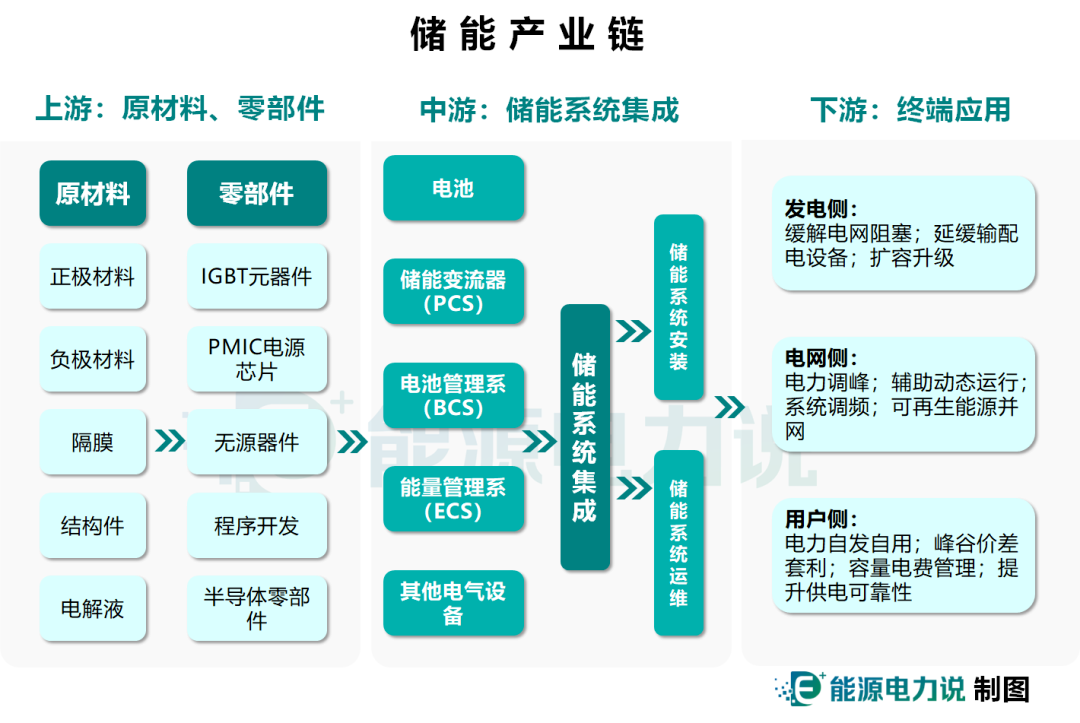

储能产业链整体围绕电池开展,主要包括上游原材料及零部件的供应商,中游核心环节储能系统集成。

含电池组、储能变流器(PCS)、电池管理系统(BMS)、能量管理系统(EMS)四大关键部分以及其他设备。

主要应用在发电侧、电网侧、用户侧和微电网四大领域。

其中发电侧受益于新能源产业发展带动,是推动储能市场的主要动力。

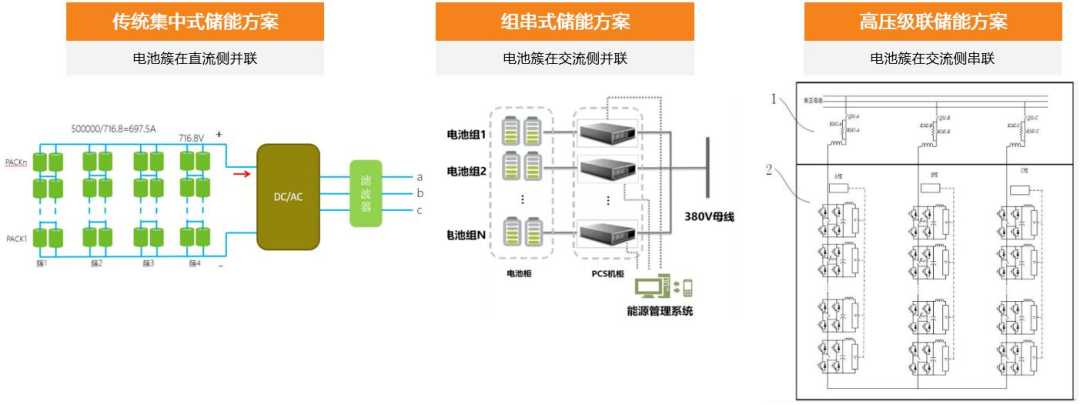

按电气结构划分,大型储能系统集成主要是五大技术路线:集中式、分布式、智能组串式、高压级联、集散式。

①集中式:低压大功率升压式集中并网储能系统,电池多簇并联后与PCS相连,PCS追求大功率、高效率,目前在推广1500V的方案。

②分布式:低压小功率分布式升压并网储能系统,每一簇电池都与一个PCS单元链接,PCS采用小功率、分布式布置。

③智能组串式:基于分布式储能系统架构,采用电池模组级能量优化、电池单簇能量控制、数字智能化管理、全模块化设计等创新技术,实现储能系统更高效应用。

④高压级联式:电池单簇逆变,不经变压器,直接接入6/10/35kv以上电压等级电网。单台容量可达到5MW/10MWh。

⑤集散式:直流侧多分支并联,在电池簇出口增加DC/DC变换器将电池簇进行隔离,DC/DC变换器汇集后接入集中式PCS直流侧。

随着光伏和风电的装机量上升,政府为了减小弃风弃电现象和提高电力系统稳定性,必须大力发展电化学储能。

同时,由于峰谷电价可以套利,所以一部分得到国家补贴的电站运营商也有动力持续装机储能。

未来储能行业细分领域增速最快的就是大型储能和工商业储能。

政策端带来的刚性需求,目前储能装机需求高增长主要靠各省强制配储政策带动。

趋势上覆盖省份数量变多、配储比例及小时数增加。

独立共享储能电站是今年储能市场建设的重点,项目以百兆瓦及以上大型储能电站为主。

作为重要的调节性资源,继去年并网五座共享储能电站后,山东今年又批复25个示范项目。

宁夏于当地新能源发展较快、电网调峰需求高、部分地区输电断面受限严重,自治区出台政策按照不少于10%比例和2h配置储能。

其中宁夏中卫穆和200MW/400MWh储能电站是目前国内单体规模最大的电化学储能电站。

大型储能从政策导向的强制配储,走向市场导向的共享储能或者独立储能。

对储能电站的要求自然更高,必须回归[生产资料]的属性。

国内大型储能的风格切换,将储能市场推向理性,回归市场,低端储能产品将难再[蒙混过关],粗狂发展也就此终结。

部分资料参考:乐晴智库精选《大型储能:储能高景气赛道,六大核心环节梳理》,电源电力说:《大型储能:系统集成五大技术路线》,零点能源智库:《中美瞄准大型储能,2023年从量变到质变》

推荐阅读:

商务合作请加微信勾搭:

18948782064

请务必注明:

「姓名 + 公司 + 合作需求」