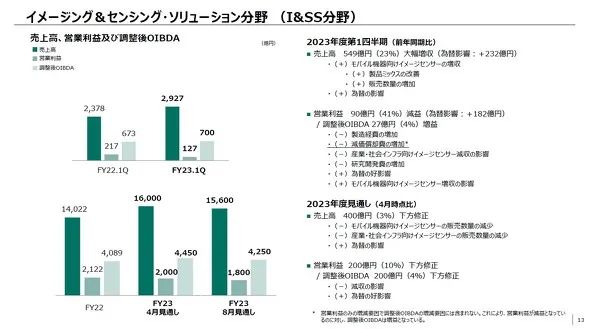

2023年8月9日,索尼集团(以下简称“索尼”)公布了2023财年第一季度(4-6月)的财务业绩。 在成像与传感解决方案(I&SS)业务领域,净销售额大幅增长至2927亿日元,同比增长23%,营业收入下降41%至127亿日元。 调整后OIBDA利润增长4%至700亿日元。(* 调整后的OIBDA(折旧和摊销前营业收入):营业收入以及折旧和摊销(内容资产、电视广播权、内部制作的游戏内容和主制作成本中包含的递延电影制作成本, 不包括递延保单成本的摊销),不包括索尼集团认为非经常性的损益。)索尼在之前的公告(2023年4月)的基础上修改了对2023财年的全年展望。 由于智能手机市场复苏延迟于此前预测等因素,该领域的销售额下调至1兆56万亿日元,比之前的预测减少了400亿日元,营业利润下调至1800亿日元,减少200亿日元。

01

本季度销售额大涨

在I&SS领域,由于产品组合的改善和销量的增加导致移动设备用图像传感器的销售额增加,以及232亿日元的外汇汇率的积极影响,净销售额同比大幅增长549亿日元。 另一方面,营业利润减少了90亿日元,主要是由于折旧和摊销的增加,制造费用的增加,工业和社会基础设施图像传感器的销售减少以及研发费用的增加。 调整后的OIBDA(不包括折旧和摊销的增加)利润同比增加27亿日元。I&SS 2023年第一季度业绩及全年预测 来源:索尼集团索尼解释说,作为其图像传感器主要市场的智能手机产品市场最近恶化得比预期的要严重,原因是中国市场复苏延迟,欧洲市场长期停滞以及北美市场放缓。 在2023年4月发布上一次公告时,索尼预计市场将从下半年开始逐步复苏,但这次索尼修改了预测,表示这种市场复苏将从年初推迟到2024财年或更晚。该公司负责财务和IR的执行官早川禎彦解释说:“智能手机制造商正在进一步采购零件,这在第一季度和第二季度尤其重要。此外,在工业和社会基础设施用图像传感器方面,公司将全年销售额预测下调了400亿日元。”营业利润和调整后OIBDA也分别下调了200亿日元,原因是销售额下降和新产品量产相关费用增加的影响。

02

费用太高

据 TrendForce 和其他机构报道,索尼新型图像传感器面临的一大挑战是如何提高产量。早川解释说:"我们已将开始批量生产新型图像传感器的额外估计成本考虑在内,以反映最新的生产情况,但生产正在逐步稳定,我们预计未来成本不会进一步大幅增加"。此外,早川指出,今年下半年中国智能手机制造商的新产品采用大尺寸图像传感器的趋势 "在中端和旗舰/高端市场都越来越明显"。他强调,大尺寸图像传感器的趋势将继续推动整个图像传感器市场的增长,这一观点没有改变,预计到2030财年,该市场的复合年增长率(CAGR)将达到9%左右。索尼将从中长期角度继续开展技术开发和扩大产能等举措,以确保在 2024 财年以后市场条件复苏时抓住增长机会。索尼十时裕树社长解释说:“这并不是说我们对图像传感器的需求本身判断失误,而是我们认识到,盈利能力主要受到制造成本问题和竞争对手库存过剩导致ASP(平均销售价格)下降的影响。在I&SS领域,销售额大幅增长,但有些领域利润略有不足,因此下一个中期的主题将是适当地实现利润增长。我们将为2024财年以后半导体市场的复苏和商业信心的恢复做好坚实的准备,特别是今年我们期待的中国智能手机市场的复苏。”关于第一季度末的库存水平,十时裕树解释说,除了销售规模扩大带来的增长外,“由于第一季度销售低迷,库存水平略有增加”。 尽管逻辑和传感器的战略库存预计将在财年末下降,但“由于销售规模的扩大,与2022财年末相比,2023财年末的整体库存价值将增加的前景没有变化”。 对于这种存货持有量,他表示,“基本上是与销售额增加相关的增量,并不意味着我们有过剩的库存,我们希望在一定程度上继续持有此类库存,并在中期促进生产设施的最大效率利用和投资时机的优化。2023财年第一季度硅片产能为13.2万片/月(平均3个月),硅片投入数量为每月12.1万片(汇率调整后)。2023财年第一季度,公司预计每月生产133,000张,每月生产117,000张(汇率调整后)。

03

整个集团的销售额

显著增长

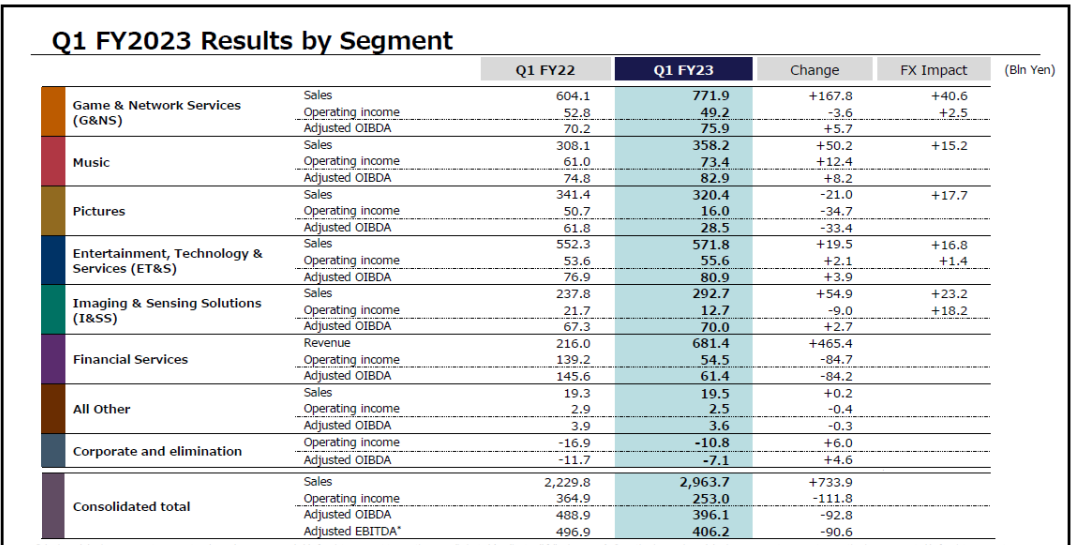

从集团第一季度的整体业绩来看,I&SS领域、金融、游戏和网络服务(G&NS)以及音乐领域的净销售额大幅增长,同比增长33%至29637亿日元。 营业利润同比下降31%至2530亿日元,净利润同比下降17%至2175亿日元。这一下降主要是由于金融领域的利润下降。在金融领域,由于采用IFRS 17(新会计准则)对上一财年的业绩进行重新计算的影响,以及上年同期记录的房地产销售收益损失的影响,营业利润减少了847亿日元。至于全年业绩,除了I&SS领域外,由于罢工的影响,电影领域也将其净销售额预测从之前的预测下调了500亿日元。 另一方面,G&NS、音乐、娱乐、技术和服务以及金融领域进行了上调,因此,集团的整体销售额上调至12.2万亿日元,比之前的预测增加了7000亿日元。来源:内容由芯世相(ID:xinpianlaosiji)编译自「EE Times Japan」,作者:永山準

▶ 靠AI和汽车硬撑!20多家半导体大厂Q2财报汇总

▶ 市场询价增多,真复苏还是假繁荣?TI、ST、博通等热门芯片料号鉴定

你“在看”我吗?