几乎是业界共识,激光雷达是实现汽车高级智能辅助驾驶(ADAS)功能的重要硬件配置之一,没有激光雷达就不会有真正的无人驾驶。

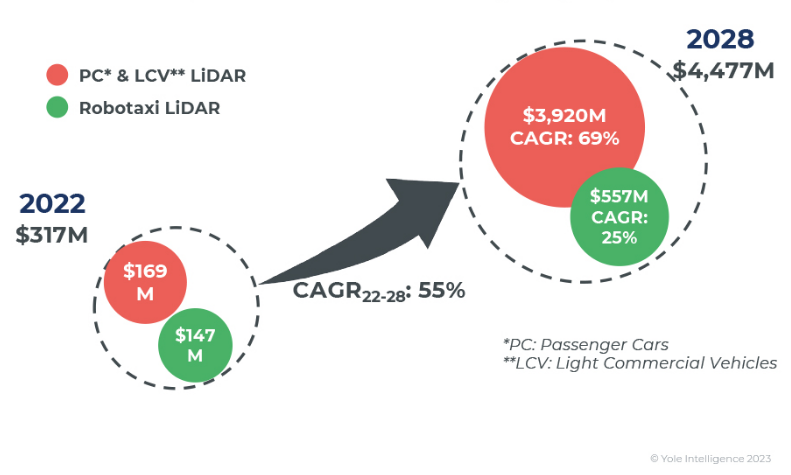

近年来,中国主机厂利用激光雷达(LiDAR)技术掀起了汽车产业的变革。随着中国主机厂率先实现激光雷达的集成,Yole旗下的Yole Intelligence预计,到2028年全球汽车激光雷达市场规模将从2022年的3.17亿美元增长至44.77亿美元亿美元。

PC(巡逻车,用于公安巡逻、步行街、高尔夫球场、旅游景点、房地产、园林小区、大型企业、公园、娱乐场所、体育场馆、大专院校、医院、疗养院、车站、机场、码头等的交通工具)与LCV(轻型商用车)激光雷达市场已经起飞,自2018年以来已获得144个设计导入,其中114个计划在2023年后很快落地。

由于汽车激光雷达市场还比较年轻,市场份额变化迅速,生态系统面临不小的变数。中国正在推动该市场向前发展,而除了波长以外的技术都可能有很大的变化。

两大应用领域态势不同

汽车激光雷达落地主要是在PC与LCV和Robotaxi(无人驾驶出租车)两大领域,其各自有不同的发展态势。自2019年以来,Robotaxi在这一市场中所占的份额一直高于乘用车市场。当然,所使用的激光雷达也不一样,前者是昂贵的激光雷达,最初每台激光雷达价格高达75000美元;后者是2019年后Waymo等厂商自研的激光雷达,成本降低了90%。

事实上,早在2016年8月NuTonomy就在新加坡首次推出了Robotaxi服务,随后是谷歌母公司旗下的Waymo和通用汽车旗下的Cruise在2017年入局,这两家公司的运营分别始于美国亚利桑那州的凤凰城和加州的旧金山。

时至今日,中国Robotaxi企业已在全球崛起,滴滴、AutoX(安途)和百度都加入了这一赛道。这些企业正在全球各个城市开展新的服务,使得用于Robotaxi的激光雷达市场遥遥领先于用于乘用车应用市场。

Yole Intelligence的照明与ADAS系统高级分析师Pierrick Boulay解释道:“2022年我们处在一个十字路口,当时PC与LCV和Robotaxi两个市场产生的收益几乎相同:乘用车收益为1.69亿美元,Robotaxi收益为1.63亿美元。不过,这两个市场有着不同的增长潜力:2022年至2028年间,乘用车的年均复合增长率为69%,而同期Robotaxi的年均复合增长率仅为25%。”

2022-2028汽车应用激光雷达市场

中国主机厂势头更劲

显而易见,中国的主机厂正在推动将激光雷达集成到他们的汽车中,目前已有超过25家不同的中国主机厂正在他们的汽车上搭载激光雷达。

尽管欧盟或美国的主机厂将激光雷达的使用仅限于F级车(全尺寸豪华车型)中,但中国的主机厂目前正在发布搭载激光雷达的D级车(大型家用车)。这类车的价格比F级车细分市场便宜得多,而且由于这类车的生产数量多得多,因此激光雷达的用量也将激增。

汽车激光雷达生态体系相当庞大,除了名不见经传的,还有50家公司备受关注。一些公司已经在大规模生产,而另一些仍尚处于研发阶段,正在开发下一代激光雷达。

Pierrick Boulay认为:“就Robotaxi市场而言,没有几家企业能够产生可观的收益。禾赛科技以67%的市场份额控制着整个市场,他们的激光雷达用于大多数Robotaxi,如Cruise、Aurora、阿波罗、滴滴、小马智行以及AutoX。事实上,禾赛科技已取代了此前引领该市场的全球激光雷达巨头Velodyne。”

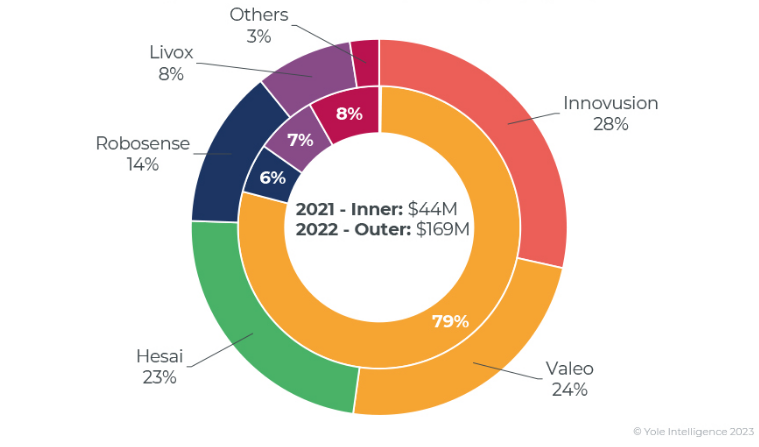

在PC和LCV市场,情况正在迅速变化,预计未来几年将再次发生变化。自2018年以来,由于与奥迪、本田和梅赛德斯的合作,法雷奥(valeo)一直是市场上的领导者,因为该公司为发布的大多数搭载激光雷达的汽车供货。

2022年,市场发生了巨大变化,此前相对不为人知的Innovasion创下了新高,向蔚来交付了56000多台激光雷达。Innovasion的搭载量接近了法雷奥,差距只有几百台。

最显著的变化之一是排名第三的禾赛科技的加入,第四名速腾聚创(RoboSense)也是紧追不舍。这些中国公司在2022年才开始批量发货,并与大多数中国主机厂建立了合作关系。

其他玩家分享了剩下的11%市场份额;由于与小鹏的合作关系,大疆Livox(览沃)的市场份额达到8%。

2023年,禾赛科技和速腾聚创预计将领先乘用车激光雷达市场,占据前两位。这对中国玩家来说是一个巨大的成功,但法雷奥仍然保持着良好的状态,因为其第三代产品Scala 3有10亿美元订单在手。

2021-2022年乘用车和轻型商用车激光雷达市场份额

激光雷达技术“变”是主旋律

在技术方面,有值得关注的四个类别,其中,只有一个类别预计会在未来十年内大致保持不变,即波长。而其他三个类别中,我们可以看到成像技术、发射器类型和所用光电探测器类型将获得重大发展。

波长是唯一保持稳定的东西。2023年,NIR(近红外)波长(905/940nm)预计将占乘用车激光雷达用量的84%。在接下来的十年里,预计近红外和SWIR(短波红外)之间的比例将保持不变。

在SWIR领域,只能使用两种类型的组件:1550nm的光纤激光器和APD(雪崩光电二极管)。1550nm波长的优点是对人眼安全并具有更长的检测范围,但这也是有代价的。这类激光雷达的功耗大约在30W左右,而近红外激光雷达的功耗在10W到15W之间。

在成像技术方面,基于转镜的混合固态激光雷达占主导地位,预计2023年的用量将达到68%,其次是基于MEMS(微机电系统)的激光雷达,占30%。在未来十年,基于旋转反射镜的激光雷达的份额将仍为56%。MEMS激光雷达的份额预计将降至7%,因为从严格意义上来讲,MEMS并不能算纯固态激光雷达,因为在MEMS方案中没有完全消除机械,只是将机械微型化了。

新出现的全固态闪光(Flash,泛光面阵式)激光雷达可能在未来十年占据32%的份额。其原理是在短时间内发射出一大片覆盖探测区域的激光,再以高度灵敏接收器完成对环境周围图像的绘制。闪光式激光雷达是目前全固态激光雷达中较为成熟的技术。

上述变化与光发射器和光电探测器的变化有关。事实上,基于多结的VCSEL(垂直腔面发射激光器)阵列正在迅速改进,与SiPM(硅光电倍增管)或SPAD(单光子雪崩二极管)相结合,将能够提供无移动部件的全固态激光雷达。

VCSEL是一种垂直表面发光的新型激光器,结构上与传统边发射激光器(EEL)不同。这带来了许多优势:小发散角和圆形对称的远、近场分布大大提高了与光纤的耦合效率,不需要复杂且高成本的光束整形装置,与多模光纤的耦合效率可超过90%。

另外,VCSEL的许多物理特性也优于传统方案,可实现更高的功率输出,同时大幅降低开发成本。在制造工艺方面,VCSEL与发光二极管(LED)兼容,有助于降低大规模制造的成本。

顾名思义,多结VCSEL是相对于单结VCSEL而言,单结的单孔出光功率一般为5-10mW,以Lumentum 2021年发布的五结VCSEL阵列为例,其905nm VCSEL的单孔输出光功率可超过2W。实验结果表明,五结VCSEL在105℃时的峰值功率密度大于2kW/mm。目前,多结VCSEL阵列已成为全球各大厂商陆续重点布局的产品,未来5-10年,VCSEL有望逐渐取代边发射激光器成为主流的激光元件。

特别是在自动驾驶应用中,采用dToF(直接飞行时间)VCSEL激光雷达,可以通过不同阵列模式制作出多种类型的传感器,有望完全替代现有的功能单一的红外传感器、超声波传感器,以及隐私性与安全性不足的摄像头传感器。

事实上,SiPM和SPAD比APD灵敏得多。这两种元件正在取代近红外区域的APD,未来十年内,SiPM和SPAD将分别占到60%和22%的市场。

激光雷达上车难点有三

目前激光雷达大规模上车仍面临多个难点,一是成本过高;二是更长探测距离、更高分辨率、更高信噪比;三是轻量化及全固态。在核心光源方面,使用低成本VCSEL是实现这一目标的关键。

为了解决上述问题,需要发展高功率VCSEL技术。2021年,多结VCSEL开始商业化,将905nm VCSEL芯片用于车载激光主视雷达。多结VCSEL在效率提升方面的优势比较明显,相对边发射而言,多结增益呈倍数增加,而每结损耗更低,同时,减少了串阻意味着具有更低的电压和更高的效率,3结的最高效率可达62%。

事实上,多结VCSEL真正上车也面临一些难题,对国内企业来说,主要在于技术自主可控。目前,国内一些企业开发了自有技术,提升了光场、量子耦合效率和增益,也申请了相关的国内和国际专利。

量产能力是关键

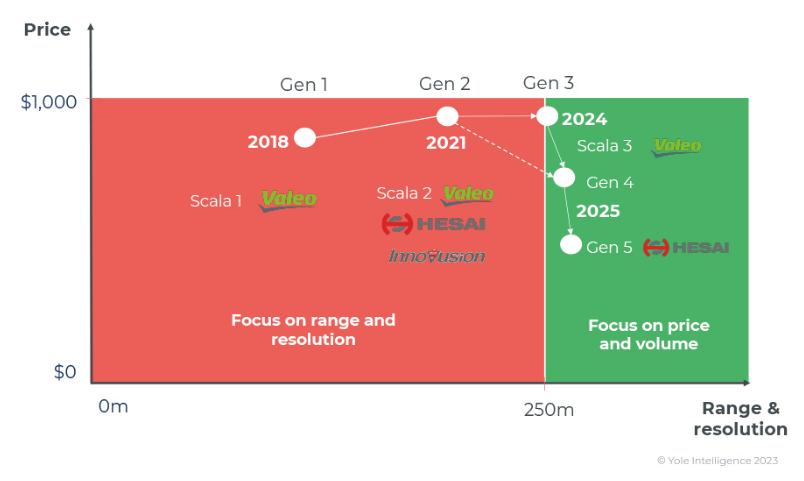

最后,来解读一下2018-2025汽车激光雷达发展路线图。

2018-2025汽车激光雷达发展路线图

目前,我们正处在第三代激光雷达面世前的十字路口,此前技术的关注点主要是探测距离和分辨率;2024年后将更多聚焦在价格和数量,也就是量产能力。随着一些厂商第三代、第四代和第五代产品的推出,激光雷达的价格将有望降到汽车行业梦寐以求的500美元以下!

END