2023

08·04

行家说快讯:

8月3日,全球逆变器和储能系统双项冠军——阳光电源携手Clean Energy Transfer Fund(CETF),参与HIVE储能项目,力拓澳大利亚市场。

9GWh

CETF力推HIVE电池组

据悉,CETF总部位于澳大利亚,管理超1 亿澳元的资产,为澳大利亚国家电力市场的中型和大型清洁能源开发商提供传统且可银行融资的购电协议 (PPA) 。

今年,CETF计划在澳大利亚各地部署数百个低于 5 兆瓦的储能单元,创建 200 兆瓦时的HIVE电池组,从而避免与电网规模可再生能源项目相关的漫长交付时间和重大资本支出。

HIVE是一个创新的、可扩展的、分布式的电池储能组,可以轻松调整以满足不同的储能需求。第一个 HIVE 电池将跨越新南威尔士州的 10 个站点,无缝结合以提供高达49.9MW/200MWh 的分布式能源存储。每个站点平均并网协调规模近5MW,全部采用尖端虚拟电站技术控制。

PowerTitan成HIVE核心

每个 HIVE 储能项目的核心都是阳光电源的尖端储能解决方案 PowerTitan。PowerTitan秉承三电融合理念,提供成本效益、无缝安装、无与伦比的操作安全性、更高的效率和更长的电池循环寿命。相比传统增补方案,PowerTitan增补电池容量时无需额外增加PCS,百兆瓦时项目可减少600万相关费用。安装简便意味着 HIVE 电池可以在六个月内投入运行,与可能需要两年多时间才能部署的传统电网规模电池相比,大大缩短了运行时间。

据悉,PowerTitan 已获得超过 9GWh 的全球合同。

此前5月,阳光电源和中国能建山西电建组成联营体,签约南澳最大独立储能订单。该项目总装机容量为138MW/330MWh。

超40GW

据了解,澳大利亚计划建设50多个清洁发电厂,2050年实现零排放计划。

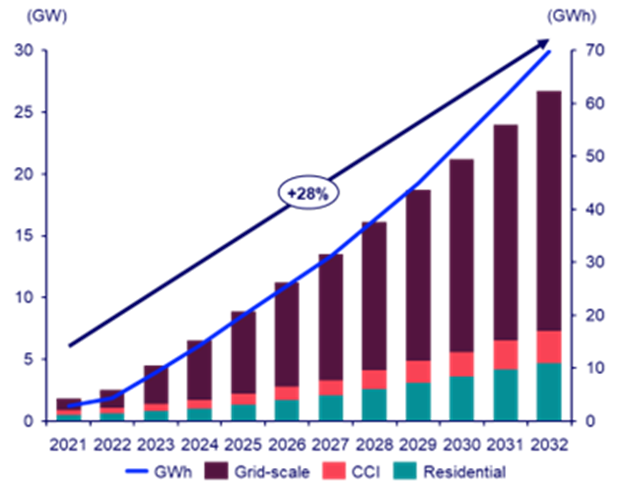

据调研机构Wood Mackenzie相关报告显示,澳大利亚已成为全球最具吸引力的电网规模储能市场之一,部署的电池储能项目总装机容量已超40GW,位居全球电池储能市场前列。预计到2032年,澳大利亚电池储能系统容量将大幅增加28%。

图片源于Wood Mackenzie

在澳大利亚,储能项目主要针对高价值的频率控制和辅助服务(FCAS)市场,目前市场上主流的是时长两小时的电网规模电池储能系统。

据了解,澳大利亚最近将维多利亚州拉特罗布谷的一个退役火电项目场地重新利用,用于建设150MWh的电池储能项目。今年4月,澳大利亚可再生能源署邀请了第一轮社区电池资助意向书,金额高达1.2亿澳元(约合8074万美元),用于在澳大利亚各地部署社区电池。

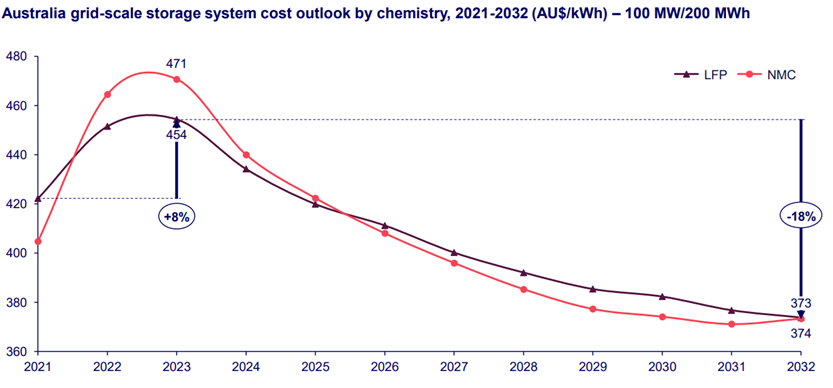

到2032年,预计澳大利亚和韩国的磷酸铁锂电池(LFP)和NMC三元锂离子电池价格将下降40%以上。由于价格下降,未来十年内整体系统成本将下降18%至21%(按每千瓦时美元计算),这将成为澳大利亚资本支出减少的最重要驱动力。

图片源于Wood Mackenzie

■ 澳洲电池成本高出中国30%-40%

与亚太地区其他国家相比,高电池成本依然将成为澳大利亚持续面临的挑战。

与中国相比,澳大利亚电网规模的电池储能系统成本要高出30%~40%(中国的电池储能系统价格最低),预计到2032年中国储能电池成本将下降50%。

受益于蓬勃发展的国内供应链,由于丰富的组件制造与激烈的市场竞争,中国部署的电池储能系统成本下降速度,将超过世界其他任何国家和地区。

而澳大利亚和韩国对进口电池的依赖严重,加上澳大利亚的劳动力薪酬较高,这意味着工程、采购和施工EPC成本较高,这也将稀释电池储能成本降低的收益。

目前,与其他可调度发电设施相比,澳大利亚独立部署的电网规模储能系统的度电成本(LCOE)仍然相对昂贵。调查显示,到2032年独立储能将变得更具成本竞争力,并将削弱燃气发电。可再生能源与储能结合的成本竞争力预计在2028年超过煤炭和天然气,这将加速澳大利亚市场的电池储能系统容量建设。

■ 澳洲储能市场的机会在哪里?

从2022年澳大利亚储能市场格局看,头部企业以户储公司为主,大储公司在装机量排名中较靠后(典型大储企业包括阳光TOP 15、特斯拉TOP 16),这主要是因为澳大利亚2022年大储项目较少。大储市场在2023年将有很大变化。

2023年5月9日,澳大利亚新政府政府预算案落地,未来4年政府拨款用于能源总投资将达400亿澳元,重要看点在200亿澳元的输电网络建设+40亿澳元的新能源投资及储能招标预算。预计最终将释放100亿澳元(462.92亿元)的新能源+储能投资。

澳大利亚政府大规模储能系统招标计划将启动。由于澳大利亚储能系统采用的是与欧美不同固定认证标准,已有对澳大利亚储能系统出货、认证齐全的储能企业有望在招标中突围,这对于阳光电源来说无疑是最大的机会。

值得注意的是,澳大利亚市场参与者主要是本土电力公司或运营商,本土的储能电池、PCS、系统品牌较少。与欧美市场相比,澳洲进口PCS的需求更高。2022年各大品牌澳大利亚市场份额中,阳光、比亚迪、华为等排名都高于特斯拉,澳大利亚对海外品牌的认可度及依赖度相对较弱,中国储能企业有机会凭借技术及成本优势,打开澳大利亚市场。

往期精选

17家中国储能企业入围世界500强,宁德首登榜

41.1GWh!这8个储能项目并网了

免责声明:所载内容来源互联网、微信公众号等公开渠道,本公众号对文中观点保持中立,仅供参考、交流等非商业目的。转载的稿件和图片版权归原作者和机构所有,如有侵权,请后台留言联系删除。