来源:芯师爷,谢谢

近日,美股半导体公司Pixelworks传出欲分拆子公司逐点半导体(上海)股份有限公司(以下简称:逐点上海)赴科创板上市,目前IPO辅导获上海证监局备案。

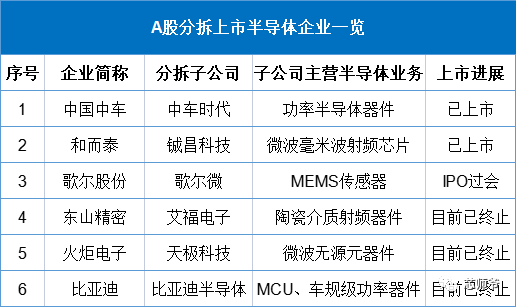

自2020年以来,A股“分拆上市”持续升温。证券时报网报道,据不完全统计,截止 2023 年4月,已有近120家A股上市公司宣布分拆子公司上市,其中21家成功上市,还有不少企业分拆企业为子公司后续上市做准备。在分拆上市中,半导体公司表现也颇为活跃。为何半导体企业热衷“分拆上市”?业内成功案例又有哪些?本文与读者们一同探讨。在探讨之前,我们先来理清“分拆上市”的概念。分拆上市通常是指上市公司将部分业务或资产,以直接或间接控制的子公司的形式,在境内/外证券市场首次独立公开发行股票上市的行为。在国际上,分拆上市通常被业务多元化公司用于提升主业集中度、运营效率及估值。境外公司分拆子公司至境内上市一直有合规通道。半导体领域中,中国香港和美国股市市上市企业均有分拆至境内A股上市的案例。在大陆,2019年之前,由于境内上市公司分拆上市一直没有明确的监管规定,A股分拆上市一度并不活跃,且监管机构认为此种行为属于“大A套小A”,利用同一市场重复上市,浪费监管资源,因此不鼓励此类行为,实践操作中存在较大障碍。直到2019年12月,中国证监会发布了《上市公司分拆所属子公司境内上市试点若干规定》(“《若干规定》”),填补了过去境内上市公司分拆子公司在境内上市所面临的监管规则空白。至此,境内上市公司分拆上市活跃度飙升。目前上市公司分拆上市可分成3种类型:一是境内上市公司由A股分拆至境外上市,如“A拆H(港股)”、“A拆N(美股)”;二是境外上市公司分拆至境内A股上市,如“H拆A”、“N拆A”;还有一种是境内A股上市公司分拆至A股上市,“A拆A”,也就是上文提及的“大A套小A”。具体到半导体领域,由于我国半导体产业起步较晚,境外上市的半导体企业并不多,由A股分拆至境外上市的半导体企业暂时还没有案例,因此本文中主要探讨半导体企业在后两种分拆上市形式中的表现及案例。21世纪初,国内半导体产业并未得到资本市场的重视,为数不多具备上市实力的国内半导体企业大多选择美股或者港股作为上市的首选之地。近年来,在政策的引导下,国内半导体投资热一时风头无两,A股成为各大半导体产业的上市热门地,境外上市半导体公司也纷纷选择回流至A股。目前半导体领域中“境外拆A”的分拆案例共5起,成功案例为中芯国际及盛美上海两起,形式分别为“N拆A”、“H拆A”。逐点上海是继已上市的盛美上海、已过会提交注册的北京通美晶体后,第三家美股半导体企业分拆至科创板上市。逐点上海的母公司Pixelworks成立于1997年,早在2000年就已登陆纳斯达克,是一家采用Fabless模式的视频芯片和显示解决方案供应商。逐点上海成立于2004年,原为Pixelworks的研发中心。2021年8月,Pixelworks将包括所有芯片业务在内的移动、投影仪和视频传输业务注入逐点上海。同年10月,Pixelworks宣布逐点上海完成股份制改革,如期推进科创板上市。2023年6月,公开报道传出逐点上海IPO辅导获上海证监局备案。目前上市流程仍在推进中。而通美晶体原为其母公司AXT的国内主要生产主体,在磷化铟衬底、砷化镓衬底等半导体材料市场占据一定市场份额。AXT1998年在纳斯达克上市,目前最新市值为1.57亿美元。AXT并未从事具体业务,其主要资产即为北京通美。通美晶体在2022年7月12日宣布过会,但微妙的是,一般IPO过会企业会在6个月内上市,但截止发稿,通美晶体IPO过会已经过了11个月了,至今仍未传来通美晶体登陆科创板的消息。市场猜测,通美晶体至今未上市或与未回复证监会注册阶段在2022年8月发出的问询有关。盛美上海是目前唯一成功首次公开发行A股票股票并上市的美股半导体企业。公开资料显示,盛美股份的控股股东是美国ACMR,持有盛美股份91.67%的股权,其于2017年11月在美国纳斯达克上市,股票代码为ACMR,是首家赴美上市的中国半导体设备公司。值得注意的是美国ACMR仅为控股型公司,于1998年在美国硅谷成立。2005年,美国ACMR在上海投资设立了公司的前身盛美有限,并将其前期研发形成的半导体专用设备相关技术使用权投入盛美有限,并以盛美股份为主体继续开展持续的研发和技术积累工作。2019年,盛美股份完成了股份制改革,并于当年启动科创板上市计划。2020年6月1日,盛美股份科创板IPO申请获得上交所受理,并在6月9日更新为“已问询”。不过,和通美晶体有点类似,盛美股份首轮问询的回复时间较长,直到8月14日,才更新了首份回复函。相比美股分拆至A股上市,港股分拆子公司登陆A股似乎来得更容易些。港股半导体企业中有中芯国际和华虹半导体两家申请A股上市,中芯国际早已登上科创板,目前华虹半导体业上市在即。2014年10月,华虹半导体登陆港股,在香港联交所以每股11.25港元价格挂牌上市,募集资金合计为3.202亿美元。资料显示,华虹半导体成立于2005年,主营晶圆代工业务,是一家设立于香港并在联交所上市的红筹企业(指在香港联交所上市,但主要业务在中国大陆的企业)。其主要生产经营地位于上海张江高科技园区,实际控制人为上海国资委。九年后,华虹半导体启动返A征程。2023年6月6日,华虹半导体已经被证监会批复同意其首次公开发行股票的注册申请。招股书显示,华虹半导体本次IPO拟发行不超过4.34亿股新股,拟募资额高达180亿元,募资额将登顶2023年科创板最大IPO。另一家红筹企业中芯国际在A股的上市更是创下了“A股最快上市”的记录。中芯国际为大陆晶圆代工龙头,2004年,中芯国际在港交所上市,并于同年以发行ADR的方式登陆了纽交所(2019年5月,公司申请从美股退市)。2020年6月1日,中芯国际递交的科创板上市申请被上交所受理;6月4日,上交所对中芯国际发出首轮问询,公司于6月7日披露回复,用时仅四天;6月19日,中芯国际成功过会;6月29日,证监会同意公司的科创板注册申请,从受理、上会,再到注册用时仅29天。中芯国际科创板上市后,成为首家回归A股的境外已上市红筹企业。A股上市后,中芯国际收到二级市场投资者追捧,截至2023年6月16收盘,中芯国际最新市值为4403亿元,稳坐A股半导体企业市值龙头宝座。巧合的是,这两家“H拆A”半导体企业均为晶圆代工企业。相对于境外半导体企业分拆上市,A股半导体企业对分拆上市更加踊跃。“A拆A”的历史最早起源于2010年,中兴通讯完成对国民技术拆分。但由于当时并没有成熟的境内企业分拆政策,中兴通讯需将子公司控制权转让给无关联方第三方,子公司才能发起独立上市,并非真正意义上的分拆上市。2019年,证监会发布《境内分拆规定》。2021年2月,主营多层印刷电路板的生益电子成功登陆科创板,成为新规落地后的首家分拆上市的电子领域公司。据芯师爷不完全统计,截止2023年6月16日,A股已有6家半导体器件企业正式发起“A拆A”上市,目前成功的有中车时代、铖昌科技两家;歌尔微已过会;3家宣告IPO终止,或择日再重新发起。此外,还有更多的半导体子公司正“跃跃欲市”。近年来,随着“A拆A”政策的成熟,一些早期投资了半导体的上市企业正将其半导体业务分拆成立新的公司,如中颖电子成立子公司芯颖科技、三安光电子公司三安集成、纳思达子公司极海半导体、深康佳子公司康芯威、雅克科技子公司科美特等。这些上市公司的主营业务有的是半导体产品,只是将部分产线分拆至子公司;有的主业并非是半导体领域,半导体原来只是公司某一部门的业务;但成立半导体子公司后,子公司均在加速融资行为。业内人士表示,这些子公司未来也有可能成为上市半导体企业标的。从以上的半导体企业“分拆上市”盘点来看,子公司分拆上市大多在2020年以后,与国内相关政策成熟,鼓励高科技属性企业融资以加快发展有关。站在企业的角度来看,可分拆的半导体公司大多是老牌的上市企业,属于行业头部龙头,分拆的子公司容易引起资本市场的注意,降低融资的难度,而母公司也能进一步提高业务集中度。而资本方也乐于投资分拆的子公司,因为一般来说,这种子公司的成长性良好,一级市场投资后资本退出路径成熟,有望短期内获得高收益。若半导体企业顺利分拆上市,对于一级投资方和企业本身来说皆大欢喜。但不可否认的是,分拆上市计划也存在风险,即便是在近年来号称投资“吸金兽”的半导体领域,也有多家上市公司在公布上市计划中,被迫中止或终止了子公司的上市计划,这其中的主要问题是母公司与分拆上市公司之间的同业竞争和关联交易问题。以上半导体分拆案例中,就有近半数子公司未能在首次发起分拆上市顺利IPO,A股对分拆上市的子公司审核尤为谨慎。专家表示,A股分拆上市,不宜盲目跟风,应根据企业自身情况审慎推进。

媒体推广/文章发布 马女士 15900834562(微信同号)

*免责声明:本文版权归原作者所有,本文所用图片、文字如涉及作品版权,请第一时间联系我们删除。本平台旨在提供行业资讯,仅代表作者观点,不代表感知芯视界立场。

半导体设备精选报告整理全了【41份】

最全第三代半导体产业报告大合集【57份】

激光雷达最全前沿报告集【20份】

物联网最新报告大全【704页PDF】

新材料产业七大方向全面梳理【153页PDF】

150+份传感器及产业报告【限时领】

汽车传感器超130份资源报告最全整理

揭秘半导体硅片报告大合集【20份】

MEMS传感器产业发展与趋势【附报告】