近期,伴随着PC、手机等部分急单需求,包括联咏、敦泰及天钰等头部显示驱动IC厂商价格有所止跌并小幅回升。在经历一年多的“降价清仓”后,显示驱动IC似乎吹响新一轮涨价“号角”。实际情况究竟如何?本轮涨价行情会持续多久?

作者:Don

编辑:Melody

来自芯八哥第417篇原创文章。

本文共1473字,预估阅读时间5分钟

2020-2021年,疫情叠加“缺芯潮”带来了显示驱动IC需求的短暂爆发,导致2022年至今其增长需求似乎被提前透支了,近期频现的涨价是否预示新一轮涨价已拉开序幕?

显示驱动IC涨价现象

3月初,由于手机HD版本TDDI(触摸与显示集成芯片)部分厂商控制制造产能,短期内市场供不应求导致涨价10%。

3月底,随着PC、电视及电视等出现加急订单需求,短期内带动DDIC(显示驱动芯片)需求回调,联咏、矽创等厂商规划小幅调整报价。

2023年初以来驱动IC涨价情况一览

资料来源:各厂商年报及公开信息、芯八哥整理

近期,包括LED显示等相近品类市场也涨声频发,似乎也在响应显示行业需求回暖的信号。

根据芯八哥从行业库存及需求侧研判,此轮涨价行情“验证”市场回转,为时尚早。

原因:急单带动,市场自发调节

供需关系决定价格。

1、供给端:库存创新高,供大于求

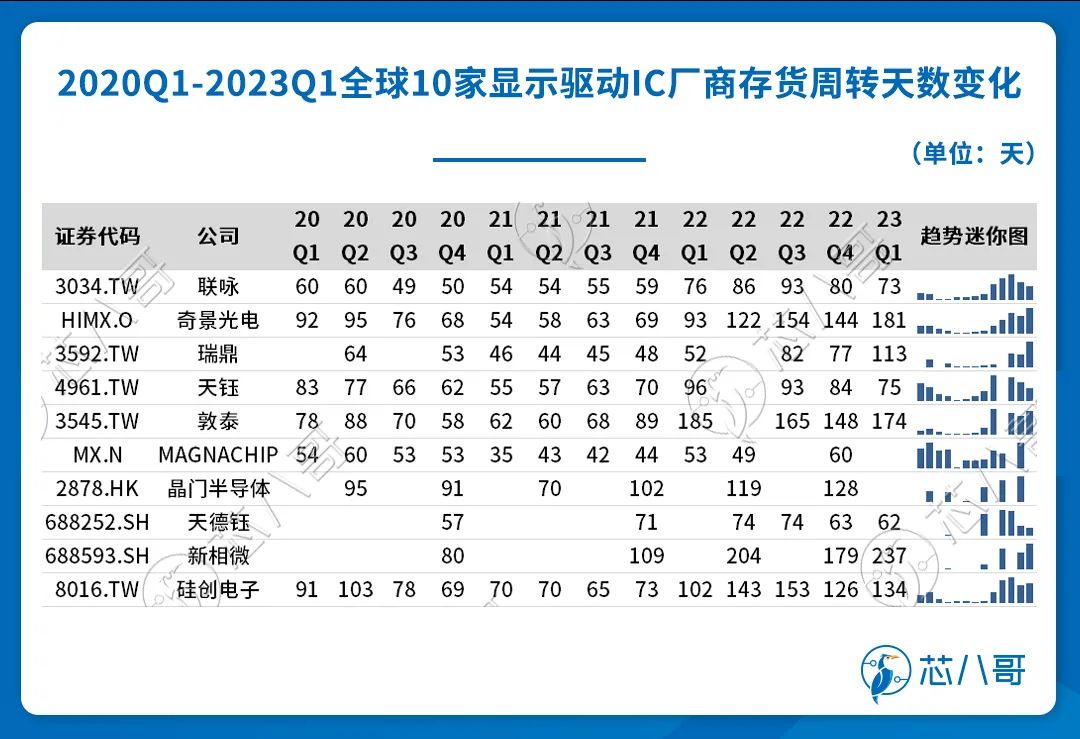

上游原厂方面,我们根据企业上市情况、主营业务及市场份额占比,筛选出10家全球主要的显示驱动IC厂商。可以看到,2022Q1开始,显示驱动IC厂商存货周转天数都呈现出上升趋势,和终端消费电子需求低迷对应上了。

资料来源:Wind、各公司年报、芯八哥整理

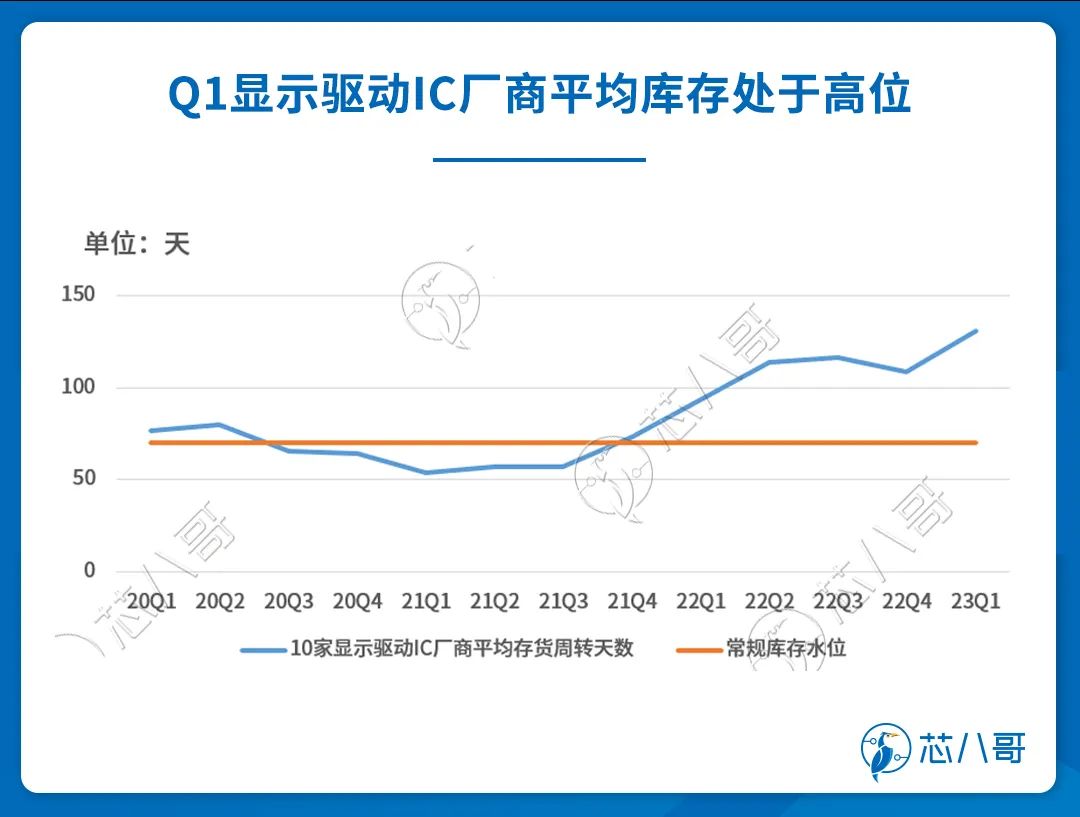

一般而言,显示驱动IC行业常规库存水位线在70天左右,根据以上10家核心厂商得出的平均库存水位变化看,2023Q1行业平均库存维持较高水平,显示出当前行业仍是供大于求。

资料来源:芯八哥整理

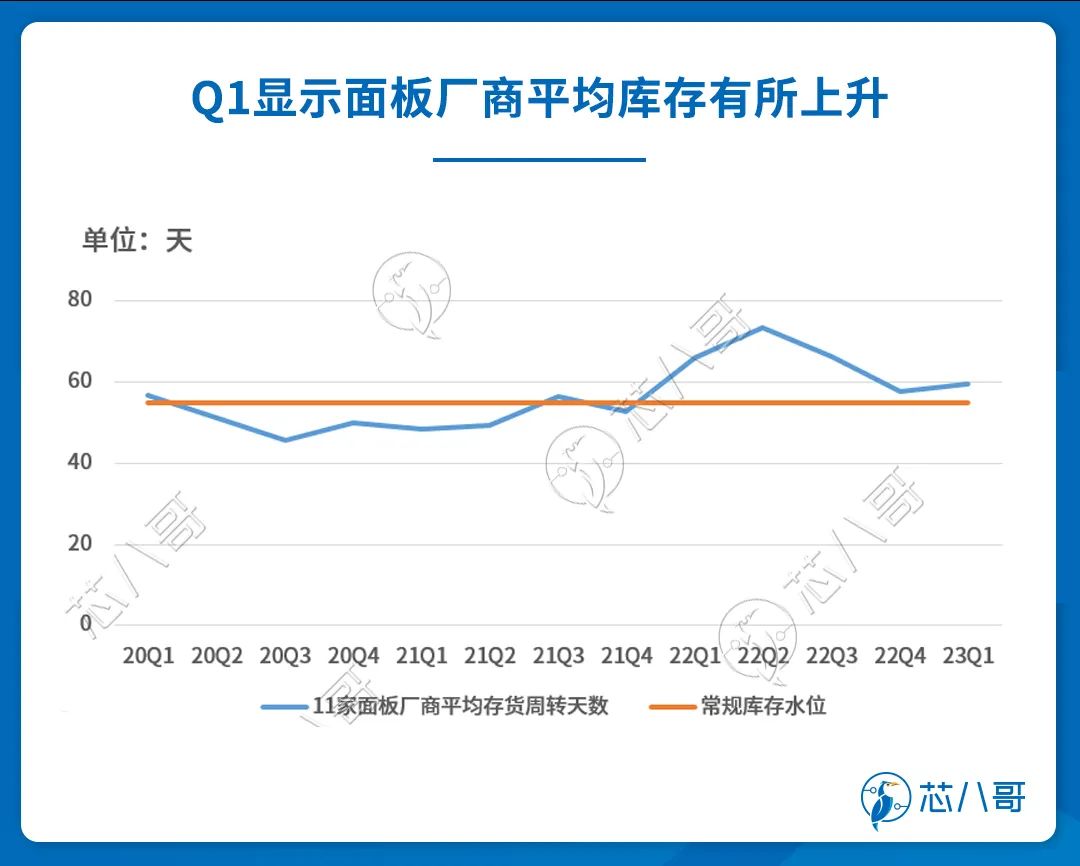

面板厂商方面,可以看出2022年下半年面板厂商库存虽然有所缓解,但很明显市场需求仍然未能提振。

资料来源:Wind、各公司年报、芯八哥整理

资料来源:芯八哥整理

2、需求端:急单涌现,终端营收承压

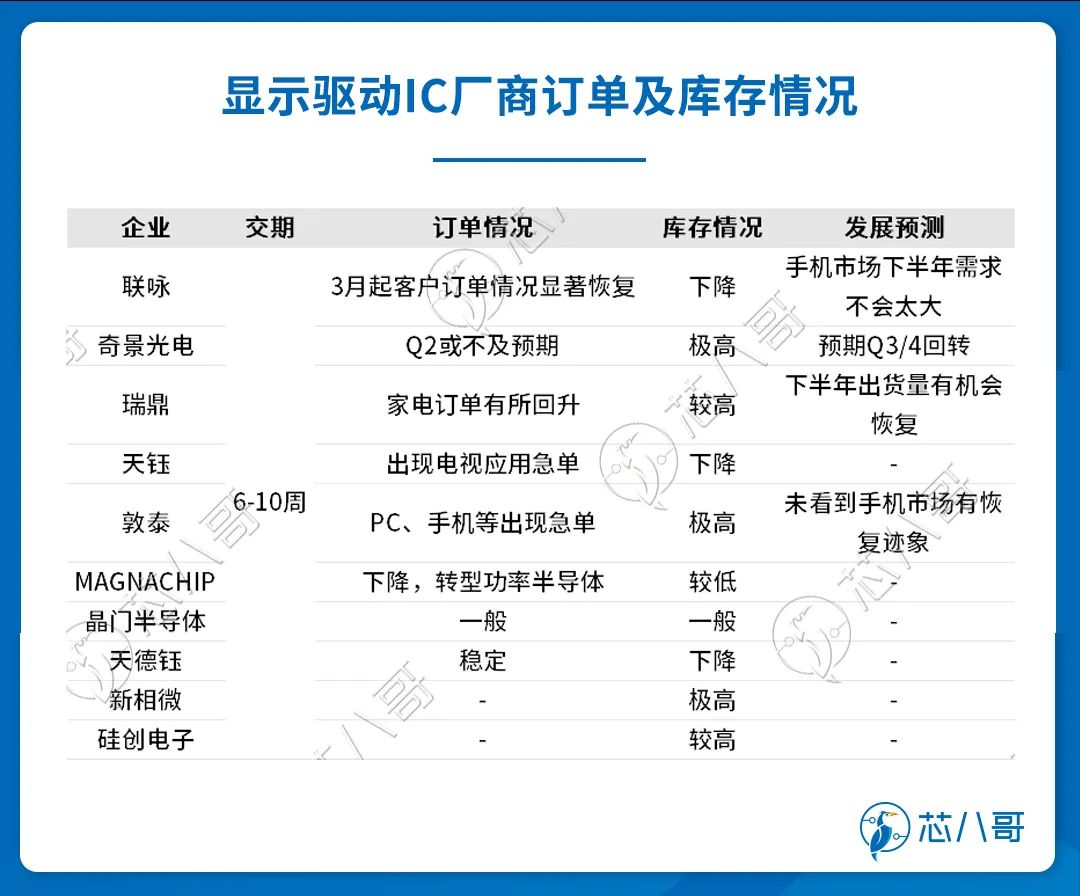

从最新显示驱动IC反馈的订单变化看,PC、手机等加急订单是此次厂商涨价的底气。

资料来源:各公司公开信息、芯八哥整理

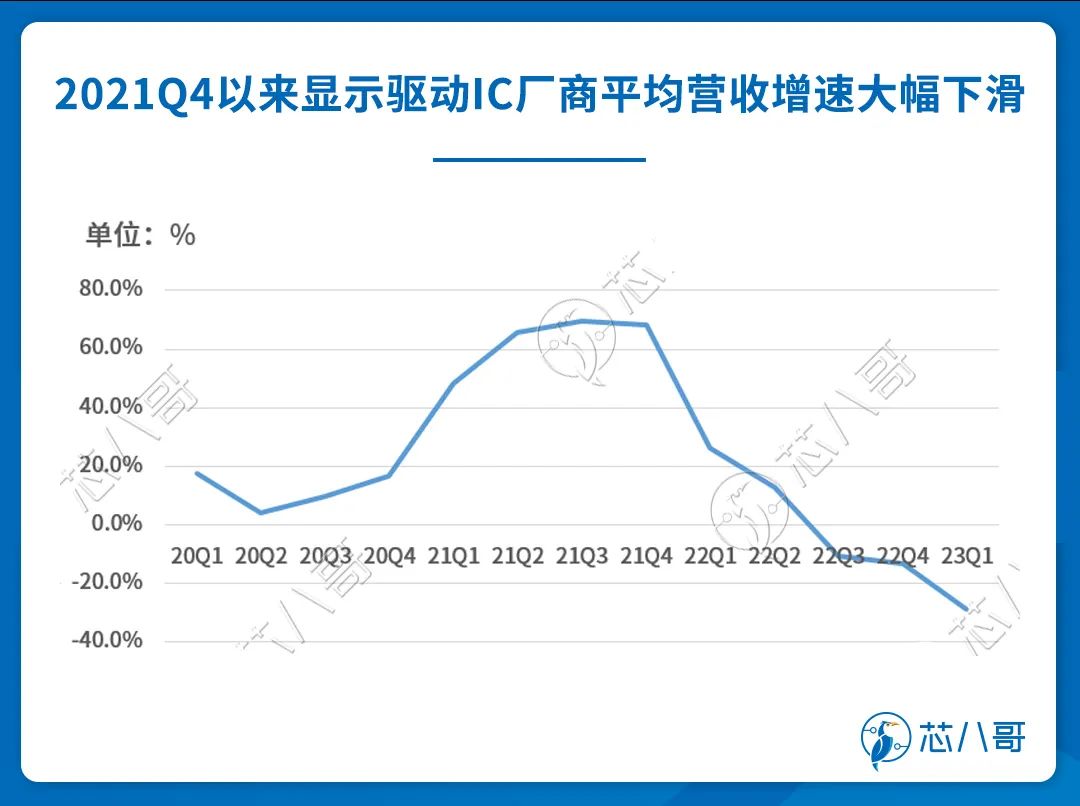

此外,从10家显示驱动IC厂商营收增速看,自2021Q4以来呈现断崖式下跌,2022Q3甚至出现负增长。结合业内厂商披露分析,持续亏损下停止降价成为业内共识。

资料来源:芯八哥整理

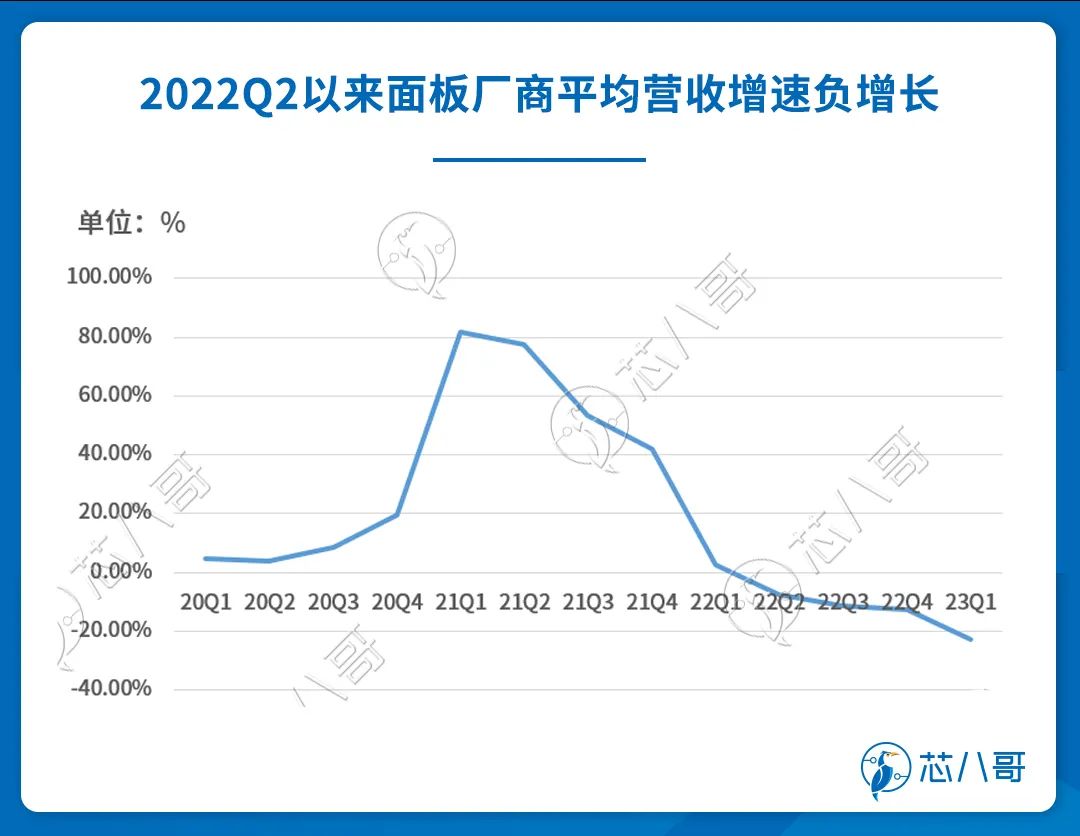

从终端面板厂商平均营收增速变化看,年内需求短期承压,行业回暖仍存在较多不确定因素,进一步加剧上游驱动IC厂商对于未来增长的悲观预期。

资料来源:芯八哥整理

综上,据芯八哥观察分析,并结合供需两端库存、营收及订单情况看,此轮涨价更多是行业价格触底下的市场自发性调整。短期内,急单涌现导致供不应求,价格回归常态;长期看,下游终端的实际供需情况才是影响行业价格和市场发展的核心引擎。

短期看,本次涨价系短期行为,国内显示驱动IC涨价或不可持续。主要以敦泰、联咏及硅创等台系厂商为主;另外的包括MAGNACHIP(麦格纳半导体)、LX Semicon(LG分拆子公司)、三星LSI等韩系大厂依托LGD、三星电子等客户,集创北方、奕斯伟及新相微等大陆厂商依托京东方、惠科等大客户并未跟进,其作为潜在替代者最新动态建议重点关注。

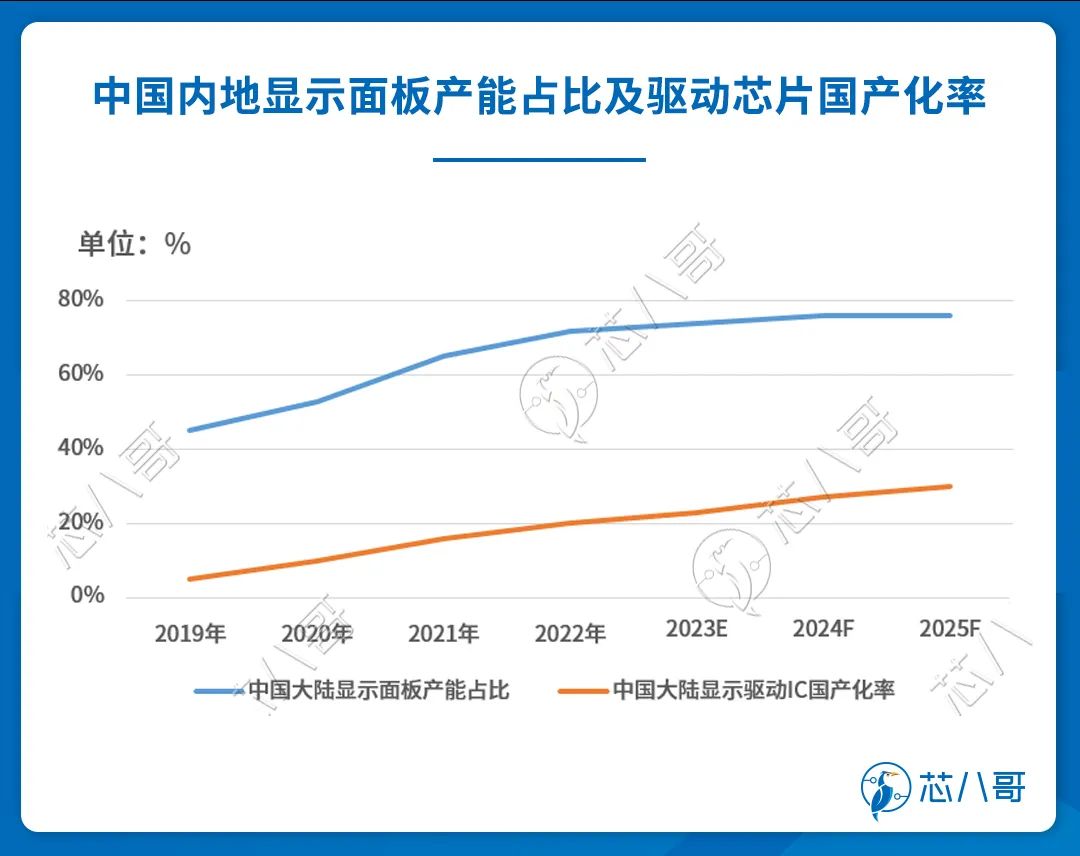

长期看,看好显示驱动IC国产化替代发展。中国作为全球最大的TFT-LCD 显示面板制造中心和主要的AMOLED 面板生产基地之一,随着近年来全球显示面板产业向中国内地加速转移,供应链本土化需求趋势下的存量替代,叠加贸易争端等不稳定因素,按照2021年全球显示驱动IC市场规模的110亿美元及国内显示面板约占72%产能测算,国内全球显示驱动IC规模超79亿美元,2022年国产替代率约20%,先集创北方、奕斯伟及新相微等国产厂商替代规模超63亿美元(约合人民币449亿元),发展前景巨大。

资料来源:CINNO Research、芯八哥整理

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

推荐阅读

国产半导体厂商,请收下这个百亿市场大单

从新型储能厂商库存走势看行业趋势及市场机会

最新工业控制芯片供应商现货交期及价格趋势