winhorse

winhorse

作者 |IP Banking Research

编译 | 华尔街大事件

摩根大通公司(NYSE:JPM)在 2023 年第一季度的几乎所有指标上都实现了异常强劲的收益。第一季度 GAAP 每股收益为 4.10 美元,高出 64 美分。

不出所料,股价反应强烈,财报发布当日,盘前涨约6%。然而,最引人注目的数字是 23% 的 RoTCE,远高于其在整个周期 17% 的目标比率。简而言之,即使在这种环境下,摩根大通也在赚钱,而 Fortress Dimon 一如既往地富有弹性。

01

概述

摩根大通投资者关系

摩根大通投资者关系

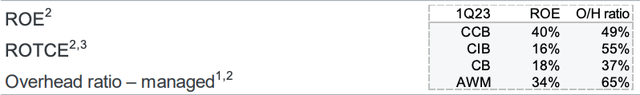

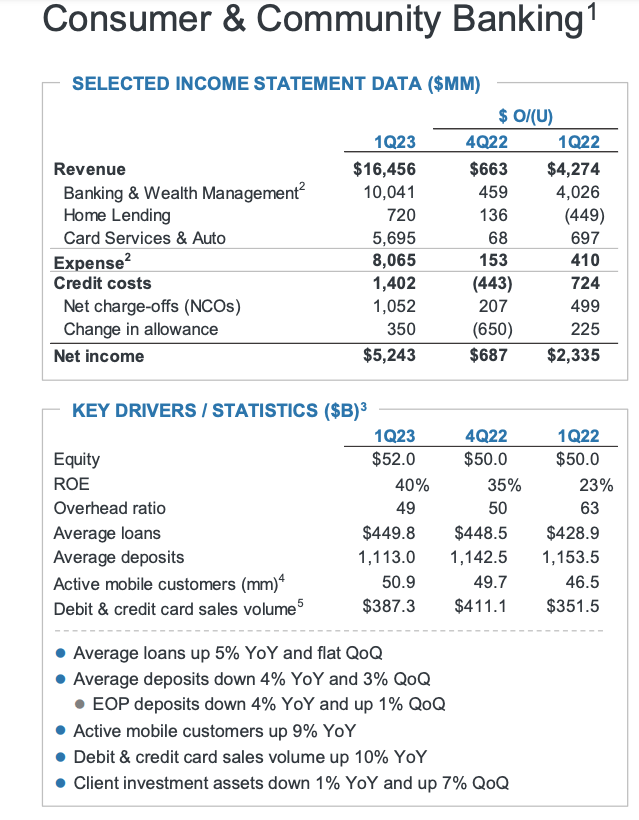

净息差 (“NIM”) 同比扩张的好处在建行业务中显而易见,40% 的资本回报率简直令人震惊,尤其是考虑到它已经包含了 1.1 美元的额外预期寿命CECL 方法下的贷款损失。

摩根大通投资者关系

摩根大通投资者关系

摩根大通似乎从最近的危机中受益,因为存款流出量远低于预期(考虑到量化紧缩),实际上环比上升了 1%(期末)。

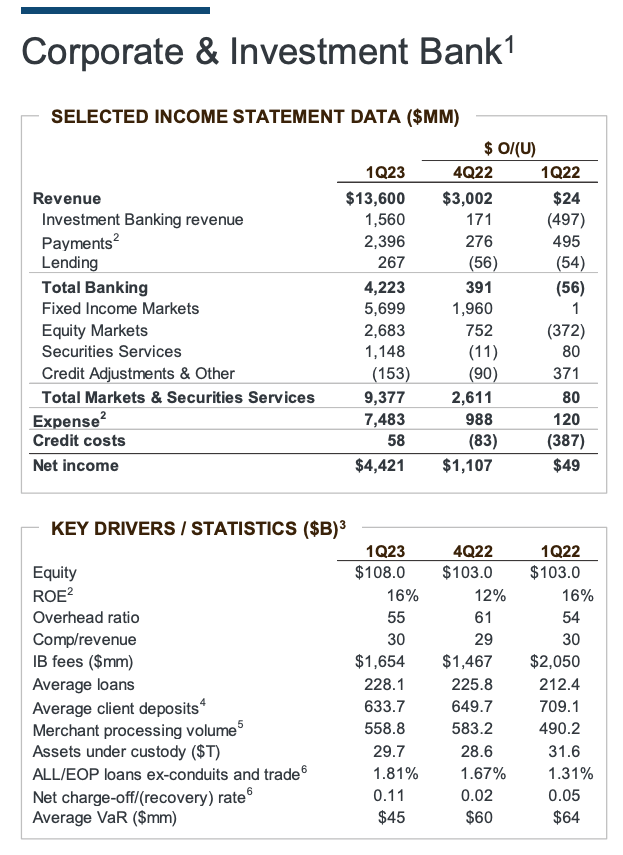

企业和投资银行(“CIB”)的表现也超出预期,尤其是在 FICC 交易(异常强劲)和投资银行费用方面:

摩根大通投资者关系

摩根大通投资者关系

FICC 交易预计将下降约 10%,但同比略有上升。投资银行费用的降幅似乎也远低于预期,仅为 19%。存款确实下降了约 760 亿美元,这在意料之中,因为企业财务主管对利率的敏感度远高于零售客户。总而言之,摩根大通成功实现了 16% 的股本回报率,这与去年相同,但环境更加艰难。

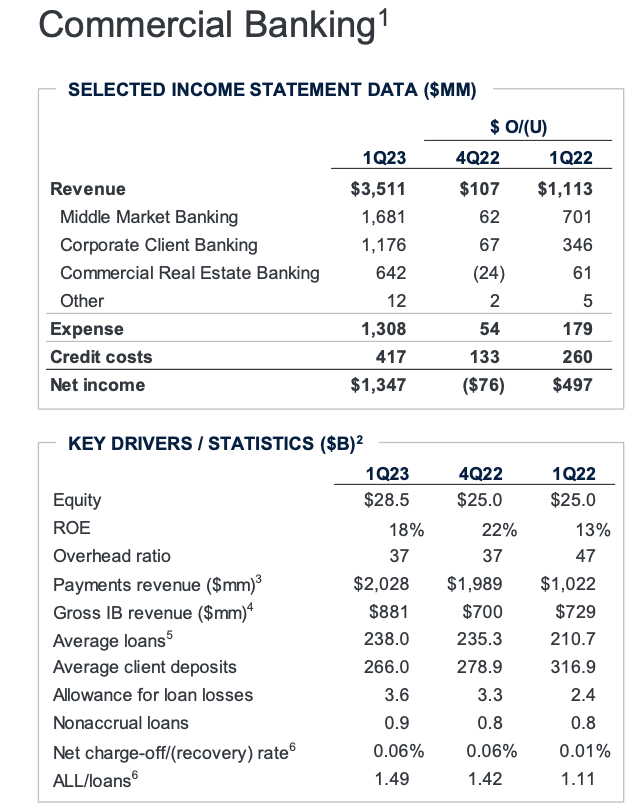

尽管存款流出达 500 亿美元,但在较高利率和中间市场客户的推动下,商业银行 (“CB”) 部门也实现了同比强劲的业绩。

摩根大通投资者关系

摩根大通投资者关系

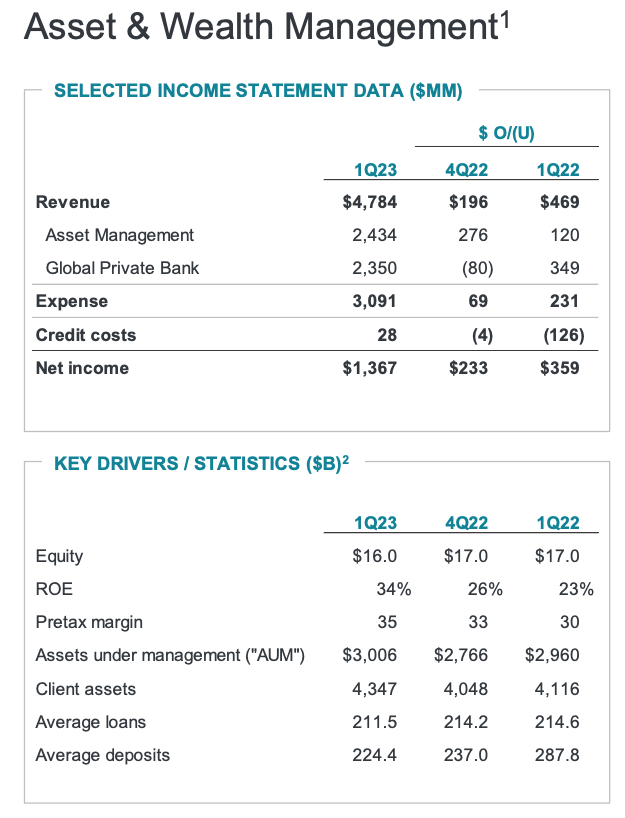

最后,资产和财富管理 (“AWM”) 部门实现了 34% 的强劲股本回报率,净收入增长了 14 亿美元。尽管平均存款为 $224B,同比下降 22%。

摩根大通投资者关系

摩根大通投资者关系

本季度,管理资产(“AUM”)的长期净流入为 47B 美元,流动性净流入为 93B 美元。

02

风险

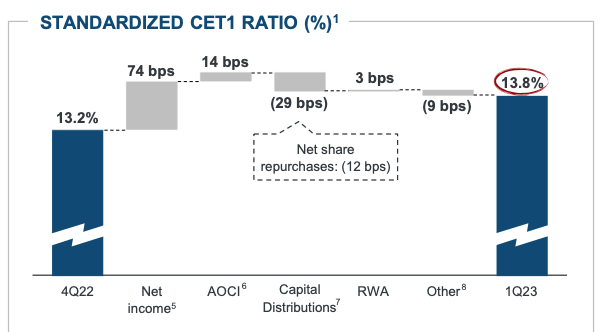

摩根大通还公布了非常强劲的 CET1 比率,该比率在本季度增加了 60 个基点,这是受净收益和累计其他综合收益(“ACOI”)逆转的推动,但在一定程度上被股东分配所抵消。

摩根大通投资者关系

摩根大通投资者关系

这使摩根大通在回购股票和/或增加股息方面处于非常有利的地位。

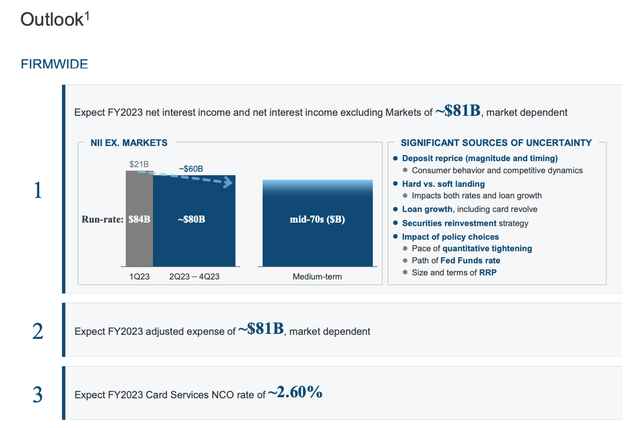

但预计净利息收入线会放缓或下降,许多市场参与者对该指引表示担忧。JPM 比当前季度领先一英里,还提高了全年的指导。

摩根大通投资者关系

摩根大通投资者关系

市场预计净利息收入将下降到 70 年代中期的某个水平。摩根大通目前的指导价值约为 810 亿美元。

03

结语

唯一能阻止摩根大通列车的是美联储,这是大幅提高美国大型银行的资本要求。当然,无法预测大型银行的资本要求是否会增加以及增加到什么程度。

摩根大通首席执行官杰米戴蒙一直非常直言不讳地表达了他的观点,即大型银行持有大量资本,资本要求的任何增加最终都将由美国经济承担,并降低美国银行业的竞争力。

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

听说好看的人都点赞了~