一、氧化镓的性能、应用和成本

1.1 第四代半导体材料

图:按照禁带宽度排序的半导体材料

注:金刚石、氮化铝衬底/外延工艺难度大(气相法生长,每小时几微米,且尺寸仅毫米级)、成本高等问题,难进入功率器件领域。(Ref:H. Sheoran, et al., ACS Appl. Electron. Mater., 4, 2589, 2022)

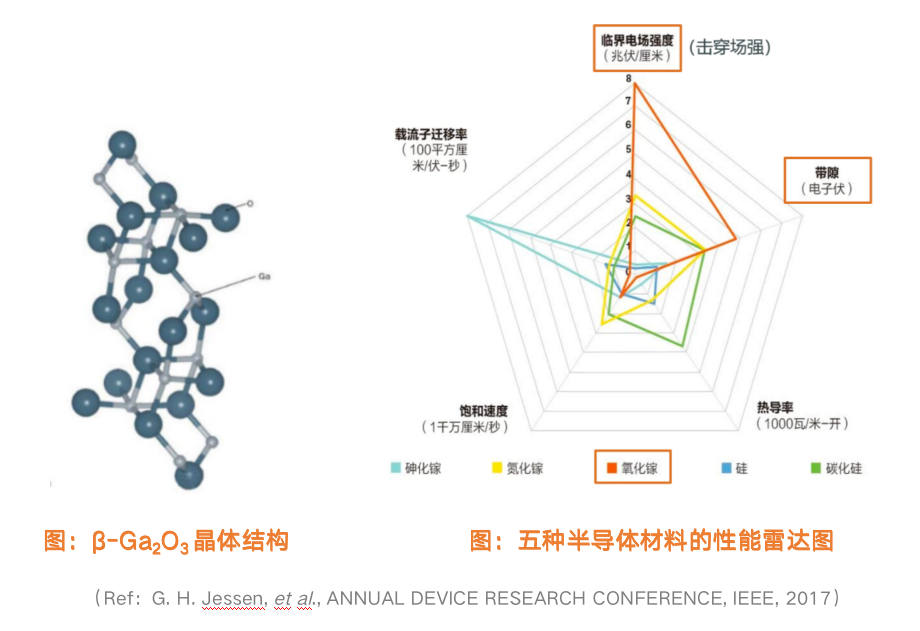

1.2 氧化镓的晶体结构和性质

氧化镓有5种同素异形体,分别为α、β、γ、ε和δ。其中β-Ga2O3(β相氧化镓)最为稳定,当加热至一定高温时,其他亚稳态均转换为β相,在熔点1800℃时必为β相。目前产业化以β相氧化镓为主。

氧化镓材料性质:

注:由于日盲紫外器件主要使用氧化镓薄膜,本报告中的氧化镓特指单晶衬底,故主要讨论氧化镓在功率器件、射频器件等领域的应用。

1.3 氧化镓:挑战碳化硅

氧化镓是宽禁带半导体中唯一能够采用液相的熔体法生长的材料,并且硬度较低,材料生长和加工的成本均比碳化硅有优势,氧化镓将全面挑战碳化硅。

1. 氧化镓的功率性能好、损耗低

氧化镓的Baliga优值分别是GaN和SiC的四倍和十倍,导通特性好。氧化镓器件的功率损耗是SiC的1/7,也就是硅基器件的1/49。

2. 氧化镓的加工成本低

氧化镓的硬度比硅还软,因此加工难度较小,而SiC硬度高,加工成本极高。

3. 氧化镓的晶体品质好

氧化镓用液相的熔体法生长,位错(每平方厘米的缺陷个数)<102cm-2,而SiC用气相法生长,位错个数约105cm-2。

4. 氧化镓的生长速度是SiC的100倍

氧化镓用液相的熔体法生长,每小时长10~30mm,每炉2天,而SiC用气相法生长,每小时长0.1~0.3mm,每炉7天。

5. 氧化镓晶圆的产线成本低,起量快

氧化镓的晶圆线与Si、GaN以及SiC的晶圆线相似度很高,转换的成本较低,有利于加速氧化镓的产业化进度。从日本经济新闻网报道的原文“Novel Crystal Technology在全球首次成功量产以新一代功率半导体材料氧化镓制成的100毫米晶圆,客户企业可以用支持100毫米晶圆的现有设备制造新一代产品,有效运用过去投资的老设备。”来看,氧化镓不像SiC需要特殊设备而必须新建产线,潜在可转换的产能已非常巨大。

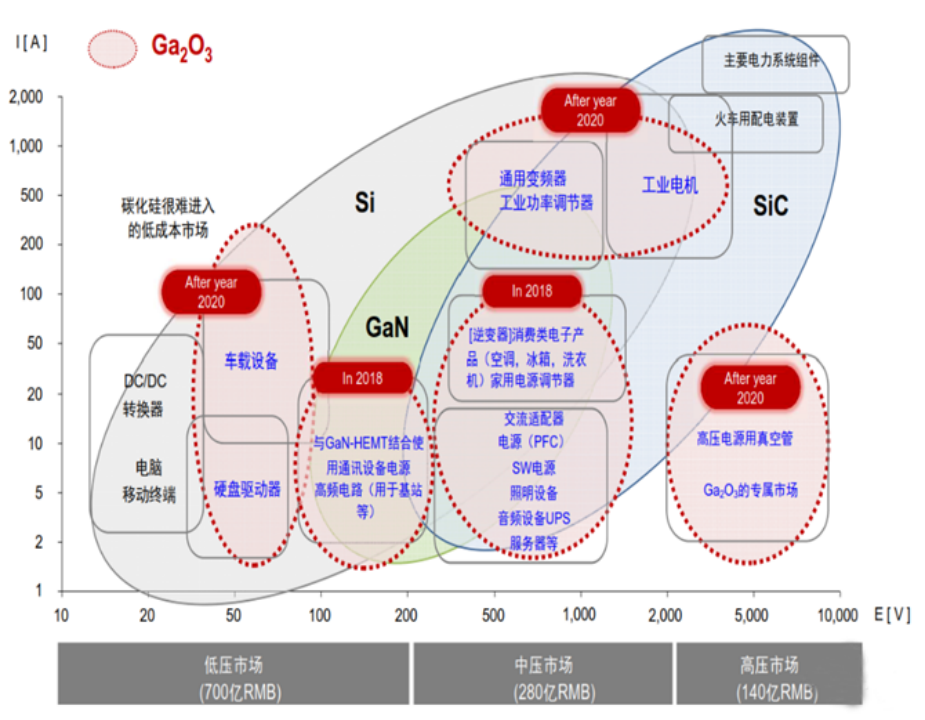

1.4 氧化镓的应用领域:功率器件

氧化镓的四大机遇:

氧化镓的目标市场:

氧化镓容易取胜的市场:

新能源车OBC/逆变器/充电桩

DC/DC:12V/5V→48V转换

IGBT的存量市场

1.5 氧化镓的应用领域:射频器件

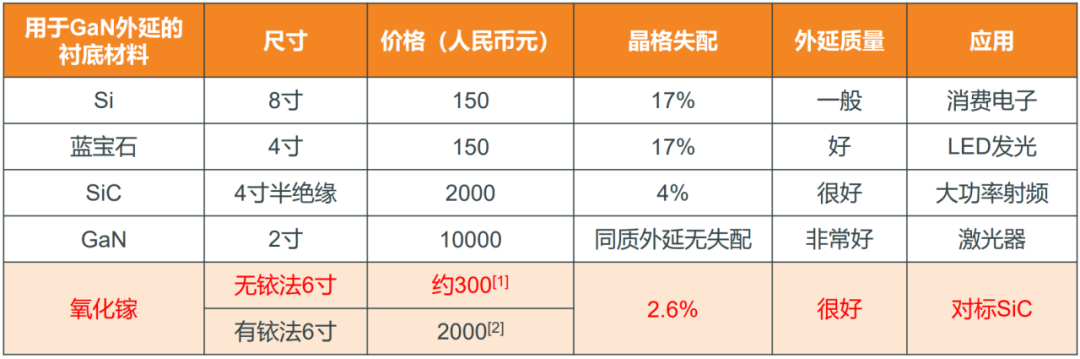

GaN市场需要大尺寸、低成本的衬底,才能真正发挥GaN材料的优势。

同质衬底上生长同质外延的外延层品质是最好的,但由于GaN衬底价格很高,在LED、消费电子、射频等领域采用相对廉价的衬底,如Si、蓝宝石、SiC衬底,但这些衬底与GaN晶体结构的差异会造成晶格失配,相当于用成本牺牲了外延品质。当GaN同质外延GaN,才能用在激光器这类要求较高的应用场景。

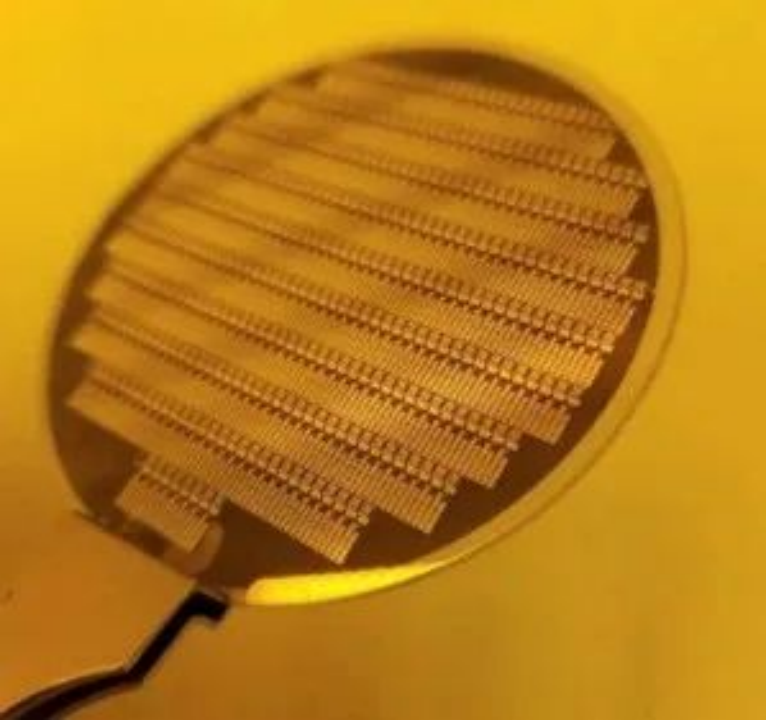

GaN与氧化镓的晶格失配仅2.6%,以氧化镓衬底,异质外延生长的GaN品质高,且无铱法生长6寸氧化镓的成本接近硅,有望在GaN射频器件市场得到重要应用。

图:2英寸带有GaN外延层的Synoptics氧化镓晶体管

(Ref:美国空军研究实验室AFRL,2020)

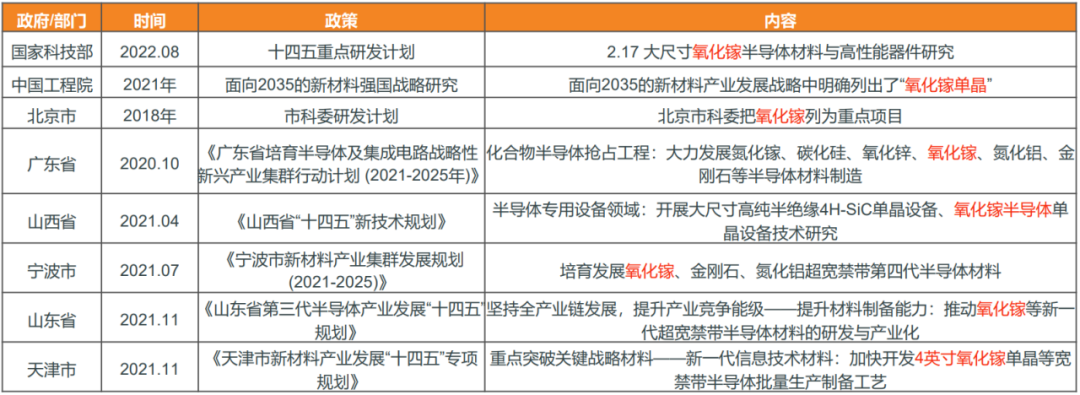

1.6 氧化镓行业相关政策

国内的支持政策:

二、氧化镓衬底的长晶与外延工艺

熔体法是生长半导体材料最理想的方式,有以下几个优势。

尺寸大:小籽晶能够长出大晶体;

产量高:每炉晶锭可切出上千片衬底;

品质好:位错可趋于0,晶体品质很好;

长速快:每小时能够长几厘米,比气相法快得多。

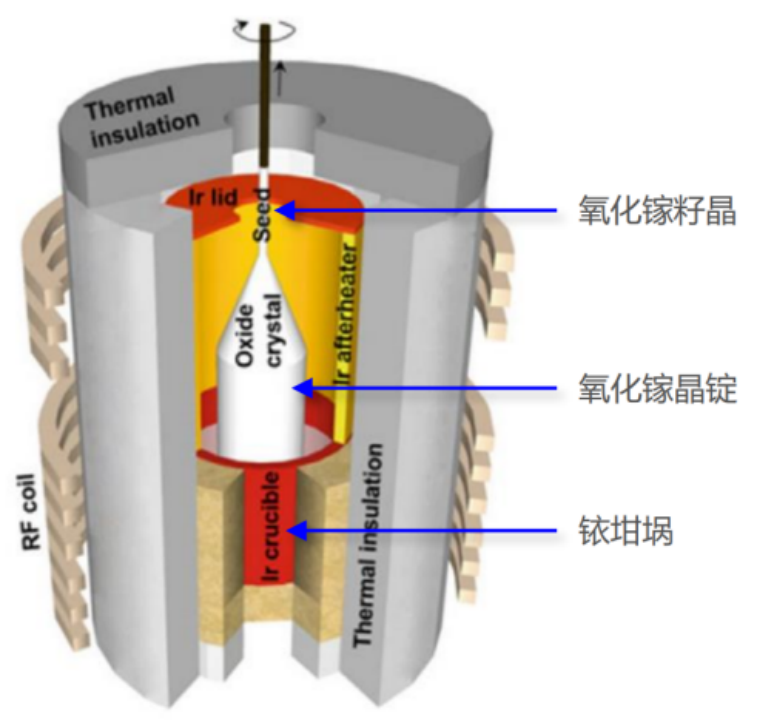

氧化镓是宽禁带半导体中唯一有常压液态的材料,即可用上述熔体法生长。氧化镓生长常用的直拉法为熔体法的一种,需要依赖铱坩埚(贵金属Ir单质),原因是直拉法生长氧化镓需要高温富氧的环境,否则原料容易分解成Ga和O2,影响产物,而只有贵金属铱坩埚能够在这种极端环境下保持稳定。

表:半导体材料的长晶工艺对比

图:直拉法生长氧化镓的示意图

(Ref:Y. Yuan,et al., Fundamental Research, 1, 697, 2021)

2.2 氧化镓的长晶工艺

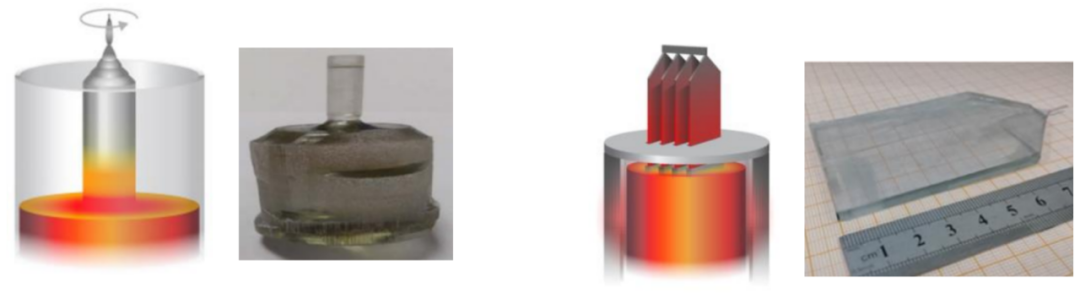

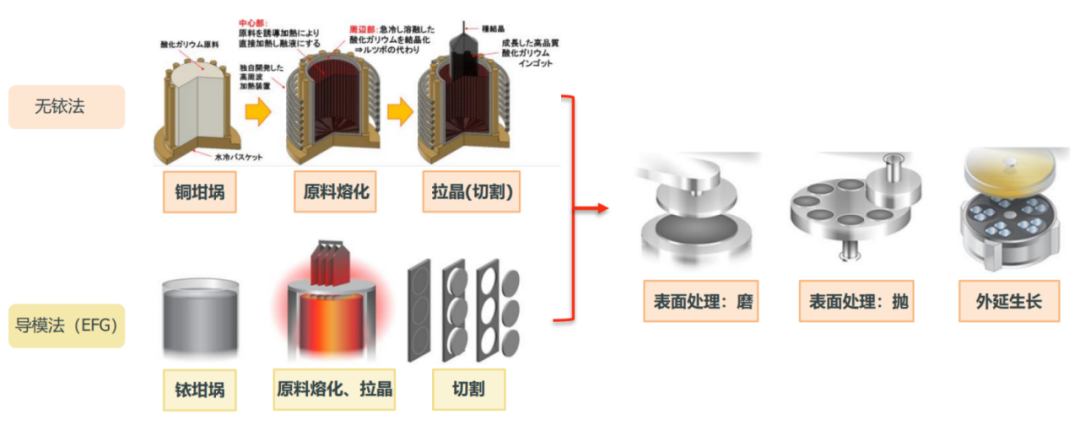

图:无铱法与导模生长氧化镓的工艺流程

(Ref:K. Heinselman,et al., Cryst. Growth Des., 22, 4854, 2022;日本C&A公司)

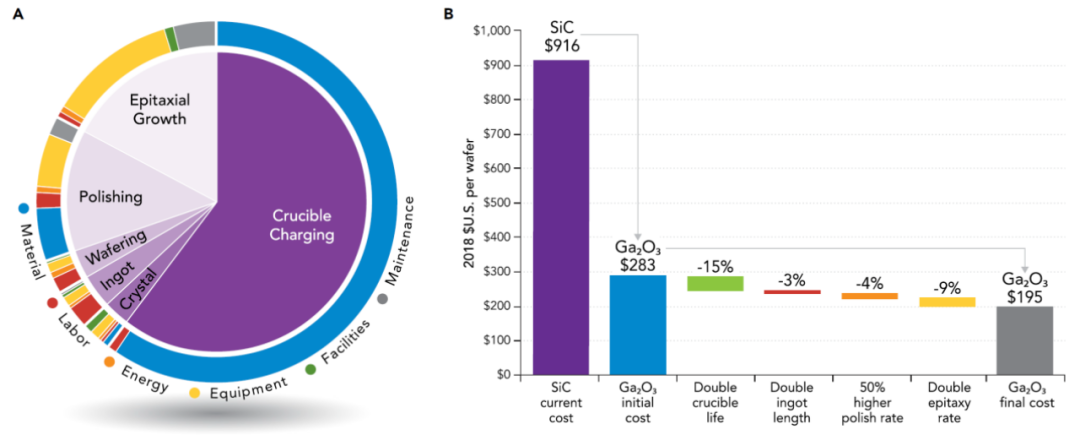

2.3 有铱、无铱的成本对比

有铱法:美国国家可再生能源实验室(NREL)预测,在无额外晶圆制造工艺优化的情况下,有铱法长6寸氧化镓的成本为283美金(≈2000元人民币),采用各种节约成本的措施后,能够降到195美金。其中,铱坩埚及其损耗占据过半。

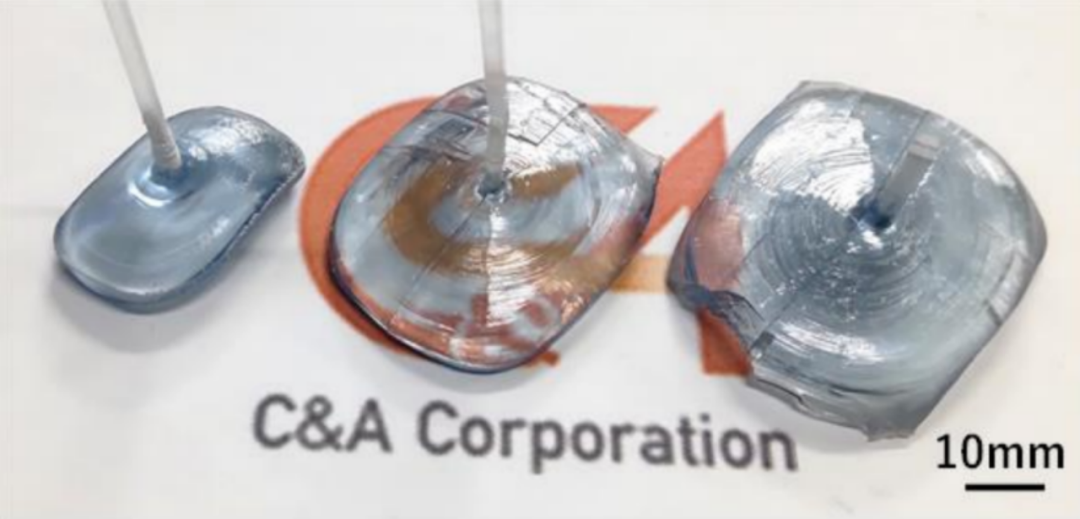

无铱法:日本C&A公司报导了2寸无铱法的成果,宣称成本能够大幅下降至导模法的1/100。

2.4 氧化镓同质外延

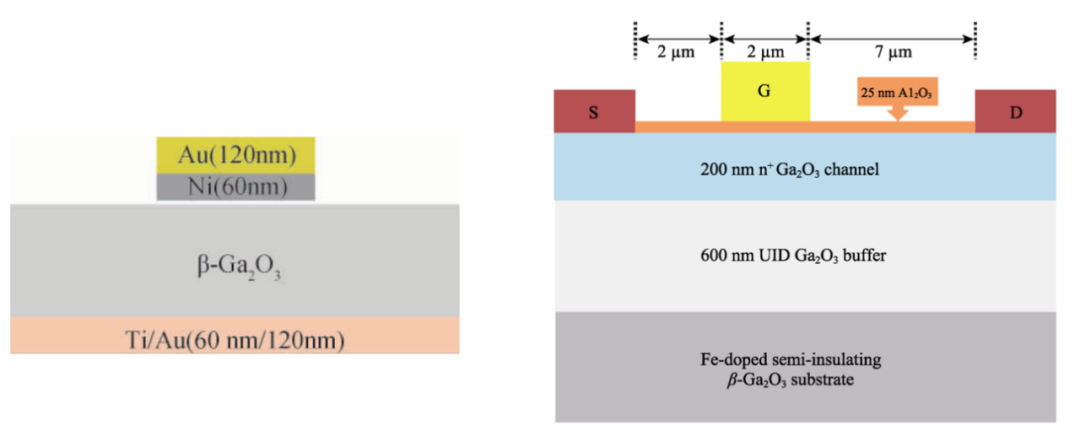

2.5 氧化镓的掺杂与器件应用

三、氧化镓的学术研究、应用发展

3.1 氧化镓衬底竞赛

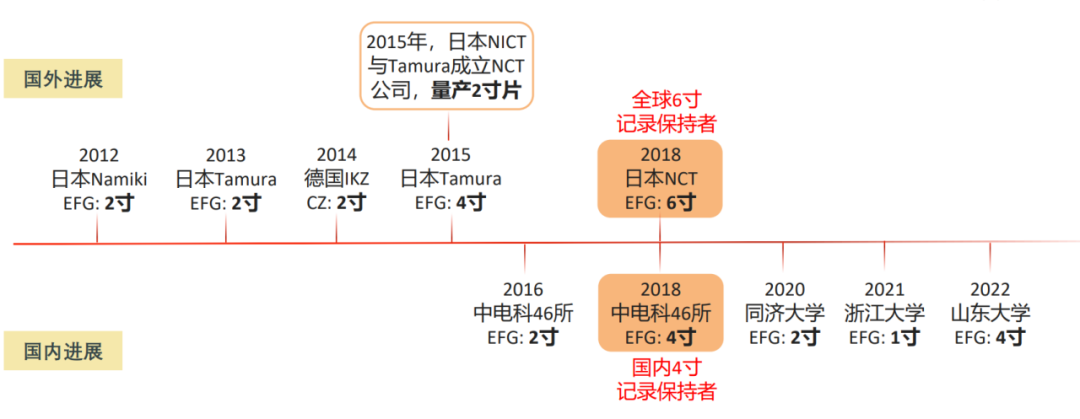

SiC从2寸到6寸花了20年(1992-2012),而氧化镓从2寸到6寸仅4年(2014-2018)

国外:日本NCT公司领跑全球氧化镓产业,供应全球近100%的氧化镓衬底,2寸片2.5万元,4寸片5-6万元。

国内:中电科46所在2018年创造了国内的氧化镓4寸记录,山东大学于2022年也报道了4寸,目前国内还未出现有量产能力的公司或院校,一定程度上限制于铱坩埚的成本。

图:国内外氧化镓衬底尺寸进度

(注:CZ为直拉法,EFG为导模法,均需要用铱坩埚,贵金属铱的价格约为黄金的三倍。NICT:日本国立信通院;Tamura:日本田村制作所;Namiki:日本精密宝石株式会社;IKZ:德国莱布尼兹晶体生长研究所)

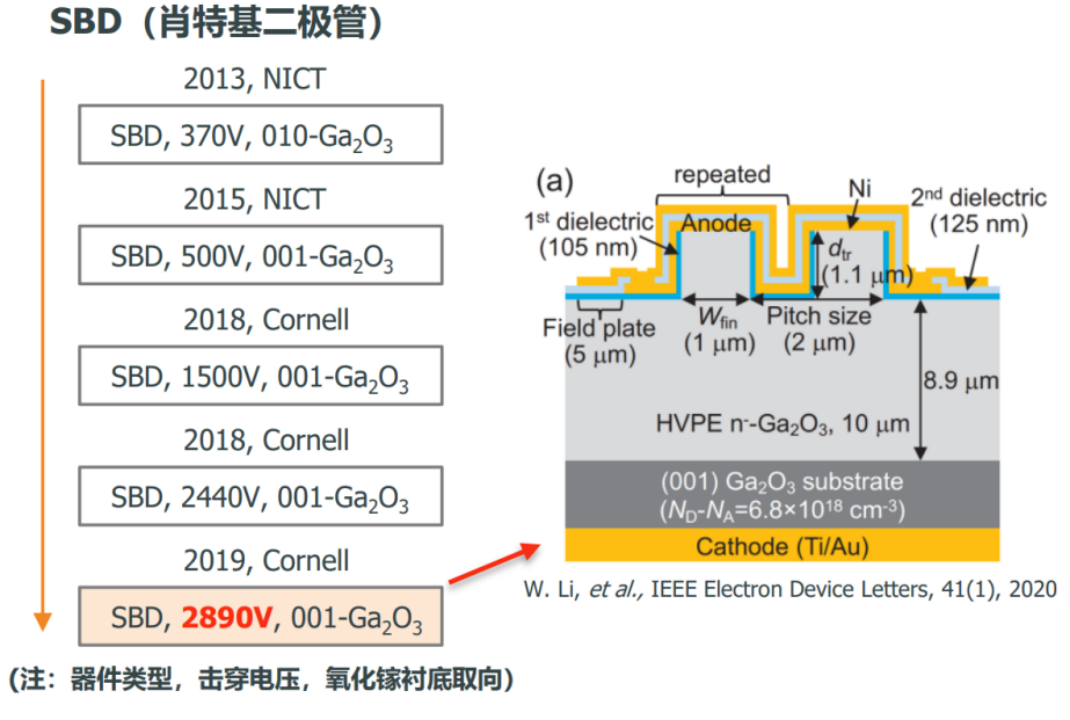

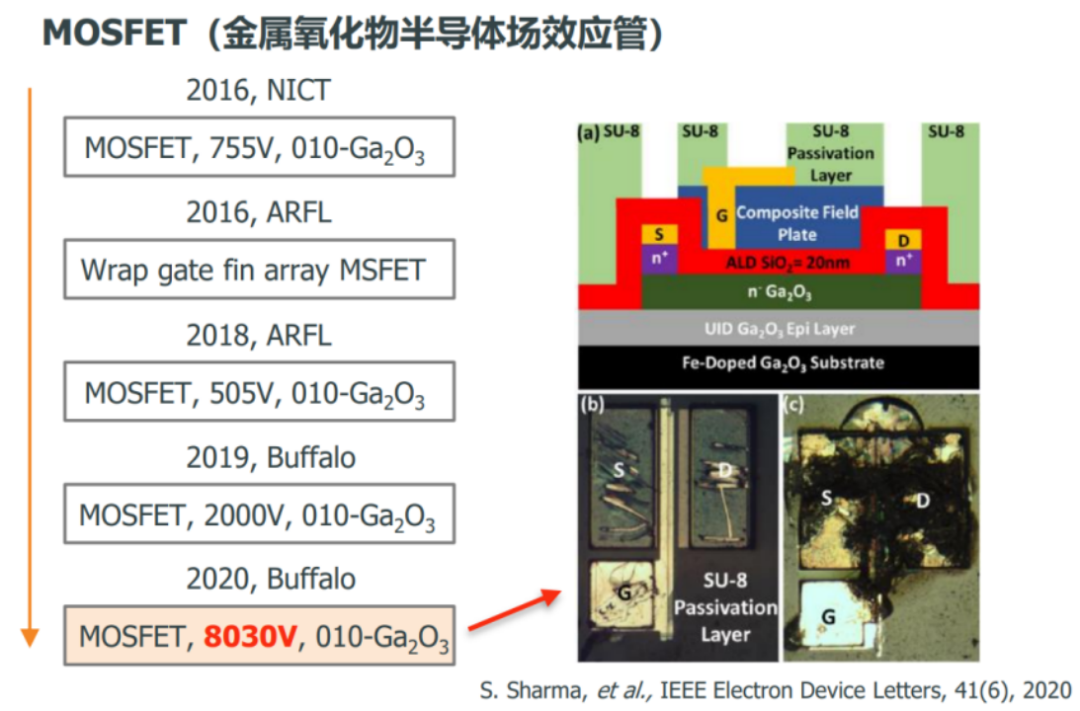

3.2 氧化镓器件竞赛

(Ref:S. Sharma, et al., IEEE Electron Device Letters, 41(6), 2020;X. Wang, et al., Journal of Synthetic Crystals, 50(11), 2021.

NICT:日本国立信通院;ARFL:美国空军研究实验室;Buffalo:美国纽约州立大学布法罗分校)

3.3 针对氧化镓材料缺点的研究

尽管氧化镓存在热量方面的挑战,但氧化镓的散热是工程可以解决的问题,并不构成产业化障碍。如下图所示,美国弗吉尼亚理工大学通过双面银烧结的封装方式解决散热问题,能够导走肖特基结处产生的热量,在结处的热阻为0.5K/W,底处1.43,瞬态时可以通过高达70A的浪涌电流。

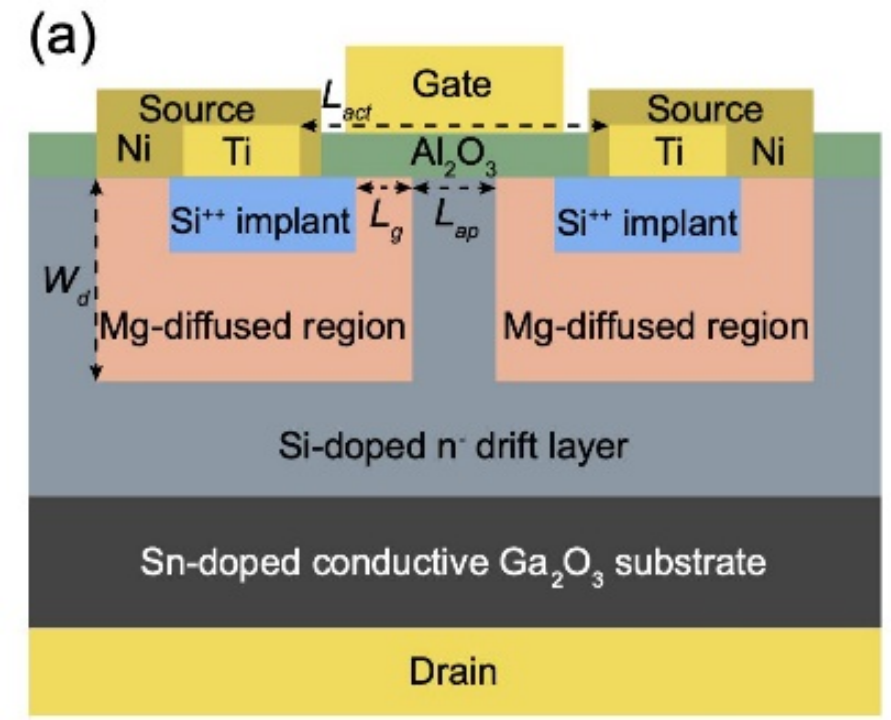

2、解决P型掺杂

氧化镓能带结构的价带无法有效进行空穴传导,因此难以制造P型半导体。近期斯坦福、复旦等团队已在实验室实现了氧化镓P型器件,预计将逐步导入产业化应用。如下图所示,斯坦福大学在2022年8月发表了实验室实现氧化镓P型垂直结构的成果,以Mg-SOG镁扩散的方式,形成PN结,开启电压为7V,开关速度109。

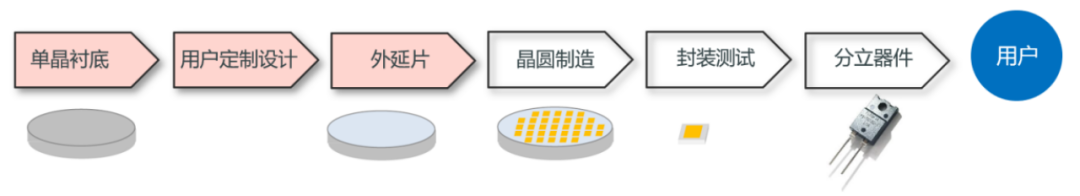

四、氧化镓的产业链与市场空间

4.1 氧化镓产业链

氧化镓衬底和外延环节位于功率器件的产业链上游。类比碳化硅产业链,价值集中于上游衬底和外延环节:1颗碳化硅器件的成本中,47%来自衬底,23%来自外延,衬底+外延共占70%。

随着氧化镓的成本进一步降低,衬底占比会比SiC小得多。

图:氧化镓的产业链

4.2 氧化镓在功率器件的市场

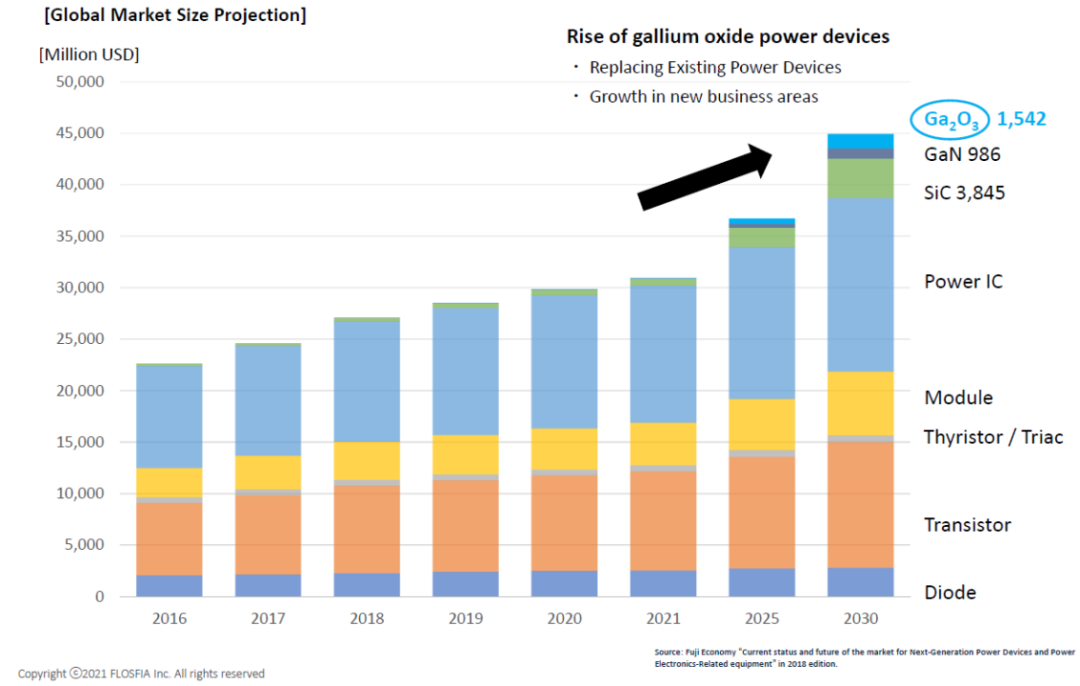

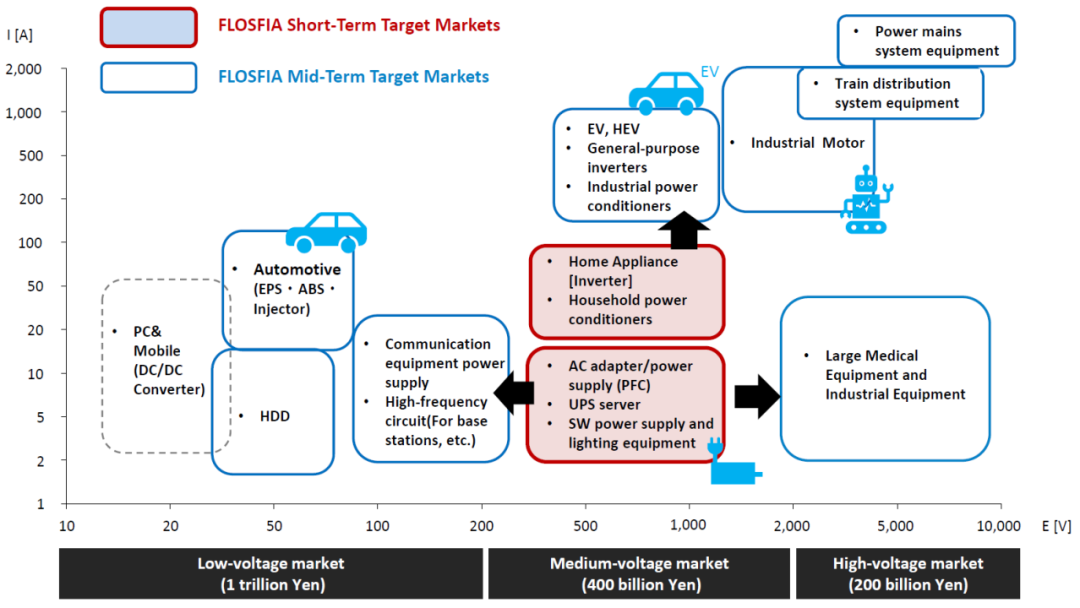

日本氧化镓领域知名企业FLOSFIA预计,2025年氧化镓功率器件市场规模将开始超过GaN,2030年达到15.42亿美元(约人民币100亿元),达到SiC的40%,达到GaN的1.56倍。(注:FLOSFIA预测的数据比Yole预测的偏保守,Yole预测2027年碳化硅功率器件市场容量62.97亿美元,FLOSFIA预测2030年38.45亿美元。)

仅就新能源车市场而言,2021年全球新能源车销量650万辆,新能源汽车渗透率为14.8%,而碳化硅的渗透率为9%,随着新能源车的渗透率提高,市场规模将逐步扩大,目前现在SiC、GaN还远未达到能够左右市场的程度,相较而言,氧化镓的发展窗口非常充裕。

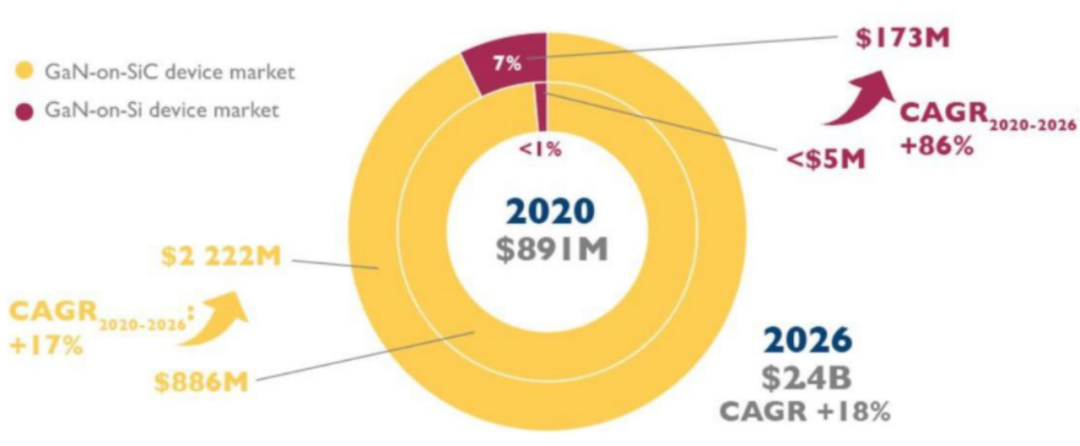

4.3 氧化镓在射频器件的市场

氧化镓在射频器件的市场容量可参考碳化硅外延氮化镓器件的市场。SiC半绝缘型衬底主要用于5G基站、卫星通讯、雷达等方向,2020年SiC外延GaN射频器件市场规模约8.91亿美元,2026年将增长至22.22亿美元(约人民币150亿元)。

五、氧化镓的竞争格局与产业化进展

日本:IDM全产业链领跑全球

国际上只有日本形成量产并开始产业化的应用,主要应用领域为工业电源、工业电机控制等,产业方以安川电机、佐鸟电机为主要代表。日本预计将在2023年量产氧化镓功率器件:

日常NCT公司已在Ga2O3实验线上制造了器件样品,正在建设量产线,计划2023年量产。

日本FLOSFIA将在2023年Q2之前,氧化镓器件的产能达到每月数十万个,向汽车零部件厂商等销售。

日本电子零部件厂商田村制作所也将在2024年以每月数万个的规模启动生产,到2027年将产能提高至每月约6000万个。

图:日本FLOSFIA公司的氧化镓功率器件市场战略

美国:氧化镓器件研究最为先进

美国目前仅Kyma公司有1寸衬底产品,单晶尺寸上落后于中国,产业链也较为空白。器件成果非常突出,创新能力强大,各种创新的结构和工艺极大地推动了氧化镓器件的进步。

中国:衬底环节紧追日本

我国的氧化镓衬底能够小批量供应,外延、器件环节产业化进程几乎空白,研发主力军和突出成果都在高校和科研院所当中。不过,我国氧化镓器件的研发处于世界Top3,在IP方面,扭转了在SiC领域的被动局面。目前的氧化镓的产业阶段类似SiC在特斯拉Model 3推出之前的状态,技术储备已经完成,等待标志性事件引爆市场。

总的来说,在未来10年,氧化镓器件将有可能成为直接与碳化硅竞争的电力电子器件,但作为半导体新材料,氧化镓市场规模的突破取决于成本的快速降低。未来几年是日本开始大规模导入氧化镓的关键阶段,中国能否紧跟业界脚步,需要国内氧化镓产业界携手努力。

来源:沃衍资本

免责声明 | 部分素材源自网络,版权归原作者所有。如涉侵权,请联系我们处理