欢迎星标果壳硬科技

在过去的新能源系列文章中,果壳硬科技已介绍了锂电池产业链与非正极主材中的隔膜、电解液,现在终至最后一位:负极。

相较于其它主材,负极的讨论度不算很高。这主要是由于其市场较简单,技术门槛不太高,整体的理解难度不大,未来的发展路径相对清晰。换言之,这是个“大厦已基本落成,上面没有几朵乌云”的行业。因此虽然对应正极,负极却既没有电池命名权,也缺乏热度,并不令人意外。

但负极终究是电池主材之一,对产品性能有着决定性影响,锂电池技术的整体进步也不可能脱离上游环节的发展水平,忽视任何一方都无法形成对锂电池行业大图景的准确判断。果壳硬科技将在本文聚焦负极材料,为读者解析这一不在聚光灯下的关键角色。

陈闷雷 | 作者

李拓 | 编辑

果壳硬科技 | 策划

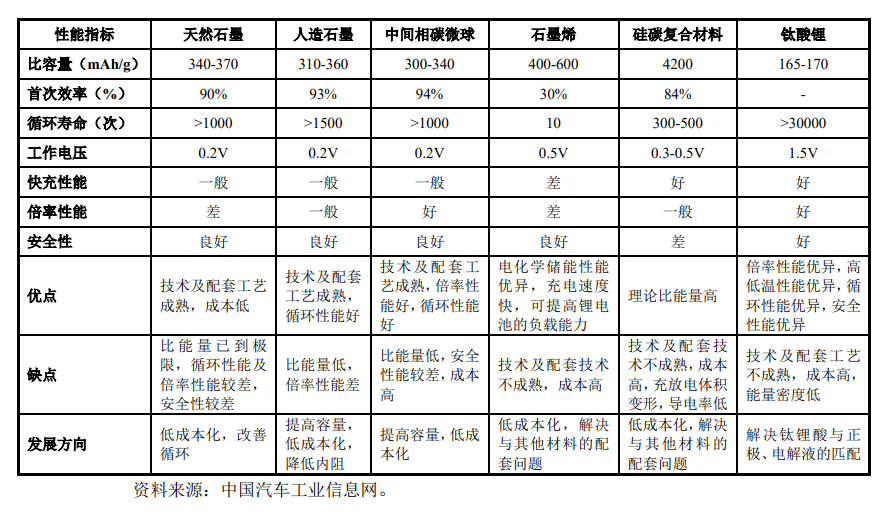

负极概况

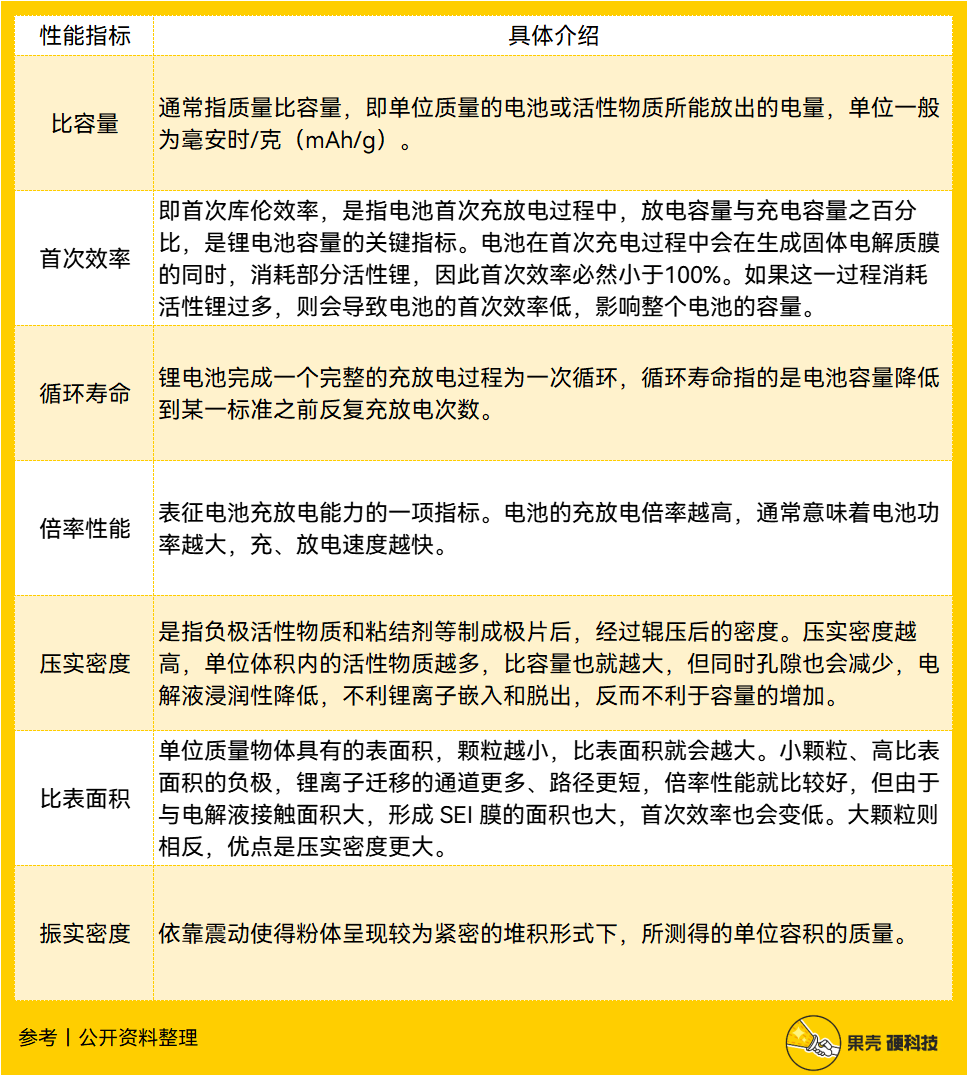

锂电池负极主要是将活性物质涂抹于集流体(铜箔)的两侧,作用是在充放电过程中,作为载体负责储存并释放锂离子并使电流从外电路通过。负极材料对于锂电池的能量密度、循环性能、充放电倍率以及低温放电性能具有较大影响,应具有尽可能低的电极电位、较高的Li+迁移速率、高度的 Li+嵌入/脱嵌可逆性、良好的电导率及热力学稳定性等特征。

受不同技术路线的锂电池成本构成有所区别影响,负极材料在锂电池成本中的占比存在一定波动,约为10%左右,通常不会高于15%[1]。

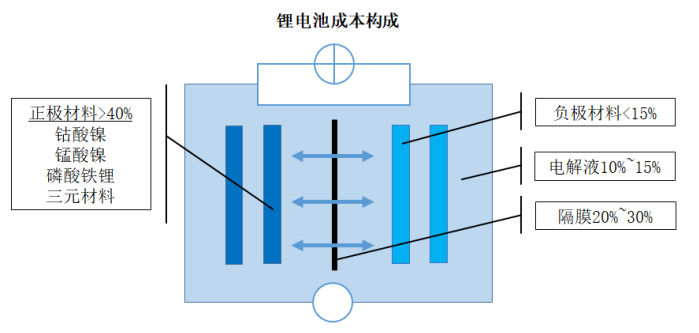

从技术路线上看,锂电池负极材料可分为碳与非碳两大类,进一步的细分路线则相当繁杂,且不同材料之间存在很大差异:

碳类材料:包括石墨类、石墨烯、无序碳三大类;

非碳类材料:要包括硅基材料、锡基材料、钛基材料、氮化物等。

信息来源:中银证券 [2]

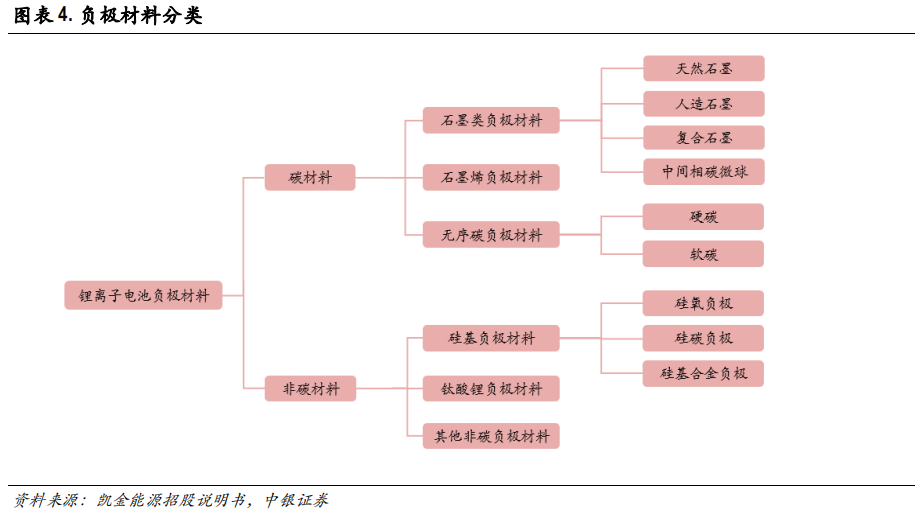

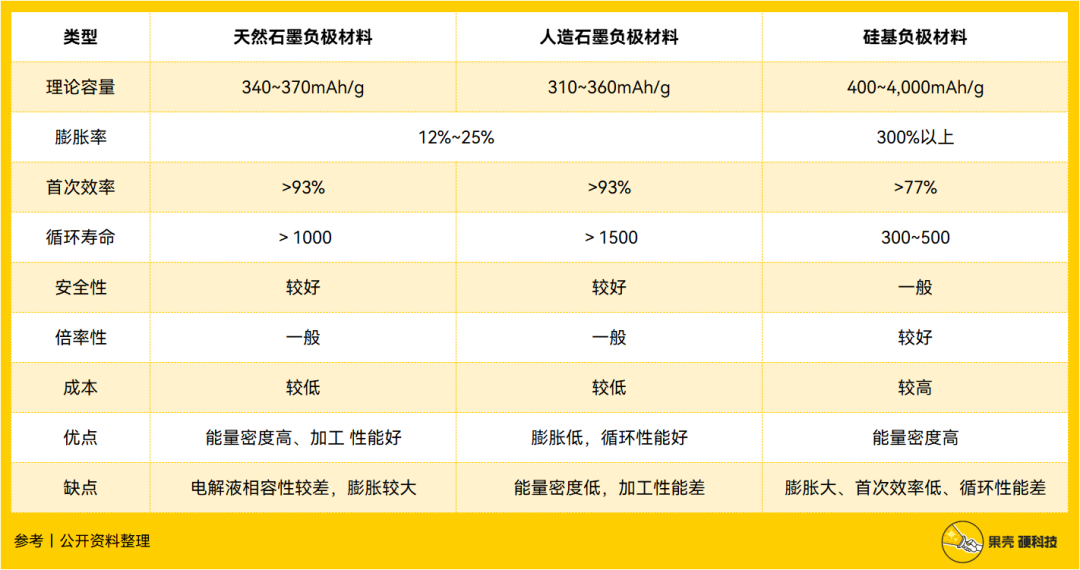

目前最主流的负极材料为石墨负极,而石墨负极又可进一步分为天然石墨与人造石墨两大类。需要强调,中间相碳微球(MCMB)以及其它一些石墨化碳在大分类上是石墨类材料,但在通常的讨论语境中提及石墨材料时并不将其包括在内,下文在提及石墨材料时,也仅涵盖天然石墨与人造石墨两类产品。

相较于其它负极材料,石墨负极虽然在各方面指标都不是最好的,却是综合性价比最高的,没有明显的短板。同时,石墨类负极材料来源广泛,价格便宜,安全性好,且应用技术与生产工艺均非常成熟。

信息来源:凯金新能源 [1]

人造石墨在当前负极市场占据绝对主导地位,出货量远远大于负极材料(详细市场数据见本文第三节),产品的循环性能,倍率性能、膨胀率等指标领先天然石墨,但容量偏低且生产成本高,主要应用于动力电池、储能电池领域;天然石墨的容量通常高于人造石墨,生产成本也比较低,但其它方面则基本处于全方位劣势,多用于3C产品电池。

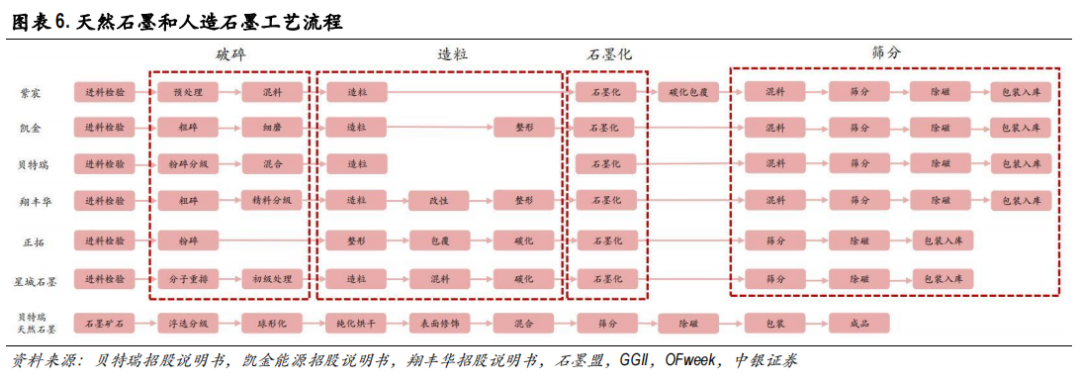

从生产端看,石墨负极的生产流程长,工序多,且不同企业的生产流程存在一定差异。人造石墨生产流程主要分为破碎、造粒、石墨化和筛分四大环节,以及细分的十余个工序,不同企业在不同环节上的使用的生产工艺均有一定区别,而这些不同均会影响产品的最终性能。

信息来源:中银证券 [2]

人造石墨的生产流程中,破碎和筛分相对简单,企业的技术水平集中体现在造粒和石墨化两个环节。

石墨颗粒的大小、分布和形貌影响着负极材料的多个性能指标。通常来说,颗粒越小,倍率性能和循环寿命越好,但首次效率和压实密度越差,反之亦然,而合理的粒度分布(将大颗粒和小颗粒混合)可以提高负极的比容量;颗粒的形貌对倍率、低温性能等也有比较大的影响。因此,为了满足下游客户的需求,负极企业需具备对颗粒粒度和形貌的设计与控制能力,以满足给定的产品性能。

石墨化指的是将热力学不稳定的六角炭原子由无序二维结构,转化为具有石墨晶体有序结构的石墨质碳的过程。人造石墨以焦类材料为主要原料,使用高温热处理(1800℃石墨化过程开始),改变焦类材料的空间结构,提高其体积密度、导电率、导热率、抗腐蚀性能及机械加工性能等指标,对最终的人造石墨产品的性能有着关键影响。由于石墨化内容比较多且牵扯到负极行业的重要发展趋势,这一环节将在下文详解。

天然石墨生产流程主要分为提纯、改性、混合、碳化四大环节,由于不涉及石墨化这一在成本构成中最为突出的工艺,天然石墨的生产成本较人造石墨有一定优势,但这种差距无法弥补最终产品性能层面的不足。

从成本端看,天然石墨成本受上游原料价格影响较大,总成本约80%来自直接材料,其余则为碳化加工费、直接人工以及制造费用;人造石墨成本主要集中在石墨化与直接材料两项,其中石墨化一项的占比就达到40%~60%左右,两者相加则能占到90%左右,其余则为直接人工与制造费用 [2][3][4][5][6]。

其它负极材料中,硅基材料受关注度最高,产业化希望最大,最有成为下一代主力负极材料的潜力,关于这一点我们将在本文第四节详述。

其余技术路线则均处于比较早期阶段。这些材料往往某些指标突出,例如具有更高的比容量、更好的循环性能、更好的倍率性能等,但同时也存在关键缺陷,例如生产工艺过于复杂,成本无法控制,某些性能存在重大缺陷且尚无解决方案,总之就是达不到产业化标准,无法广泛应用。

关键环节的重要趋势

石墨化是负极供应链中最关键的环节之一,其产能直接影响负极最终产能,价格波动对市场与赛道内企业也有着十分明显的影响。

石墨化是标准的高温、高能耗的生产工艺,导致能源成本在总成本中的占比非常高,约有40%~60%左右 [3][6]。高耗能的特性也导致在近年对能耗管理趋严的政策风向下,石墨化生产受“双控”影响产能无法充分利用,新增产能难获批的问题。

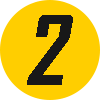

石墨化工序按生产的连续性区分,可分为间歇式生产与连续式生产两种:

间歇石墨化:石墨化过程中物料装炉后不移动,经过升温、石墨化、降温等过程后断电出炉;

连续石墨化:生产中没有断电的过程,石墨化的产品需要经过一系列的温区,从而实现连续石墨化。

以加工设备区分,石墨化可分为坩埚炉,包括艾奇逊炉和内热串接炉两种,箱式炉以及连续炉。坩埚炉与箱式炉均属间歇式工艺,连续炉则名副其实 [6]。

坩埚炉是石墨化当前主流生产工艺,艾奇逊炉则是最常用的坩埚炉。该工艺难度不高,技术非常成熟,被行业内企业大量使用,但能耗比较高,也不够环保,不符合当下的经济发展模式。

箱式炉由坩埚炉升级改造而来,有效容积及使用效率明显高于坩埚炉,但总耗能提升不大,从而实现单位电耗的大幅下降。换言之,箱式炉的生产效率更高,相对能耗更低,更为环境友好。箱式炉的缺陷在于技术壁垒高,需要在生产过程中精确控制各项参数,对制造商的工艺水平和生产经验提出更多要求,目前仅被负极行业的少数头部企业熟练使用。

连续式石墨化则代表着产业未来的发展方向。相较于间歇式工艺,连续式石墨化生产过程中没有断电,工序简单且生产周期短,可节省大量中间环节人力、物力以及成本支出;热量利用高,单位能耗更低;生产过程中的废弃物可集中处理,更加环境友好,符合产业升级需求。连续式的缺陷在于炉内温度比较低导致石墨化程度低,最终产品性能与间歇式有差距,无法满足下游需求,当前仅能应用于较为低端领域,且设备维护和折旧费用较为昂贵,一些工艺环节也不够完善,总之就是量产技术亟待突破,尚未进入大规模应用。

上文提到,石墨化在人造石墨中的成本占比可达40%~60%,降低石墨化成本就成了负极生产商提高盈利能力的关键,而这催生的产业趋势就是“一体化”。

所谓“一体化”就是指负极企业整合自身供应链,自建石墨化产能。由于石墨化工艺比较独立,且设备投资需求大,生产周期长(一个周期一般要20-30天 [3]),但工艺并不复杂,所以早期的负极企业主要以外协生产的方式进行石墨化。但这种模式在近年受下游锂电池需求暴涨影响,负极需求同步上扬,而作为生产流程中关键环节的石墨化产能不足,供需紧张,加工费开始快速增长,明显挤压了大部分自给率不高的负极企业的利润空间,原本为了节约成本的规划反而开始削弱企业盈利能力,最终导致2021年整个负极行业整体的毛利率下行。

在这样的因素驱动下,负极企业纷纷开始收购或自建石墨化产线,减少外协生产,开始着力提高自供能力,从而实现降本,增强盈利能力,以及保障供应链。这正是当下负极行业最重要的发展趋势之一,也很可能是未来负极企业的核心竞争力之一。

市场概况

与其它锂电池主材一样,负极材料的近年显著受益于电动汽车的快速发展,市场规模迅速扩大,但整体的业态不太复杂。

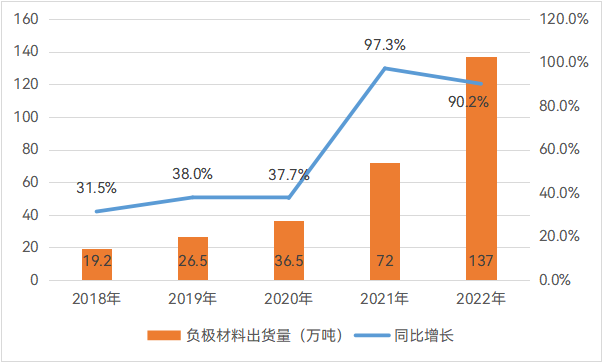

中国负极材料的出货量从2017年的14.6万吨迅速提升至2021年的72万吨,CAGR(复合年均增长率)高达49%,2021年当年的同比增长则高达97.3% [3][7]。2022年负极材料出货量137万吨,同比增长90.3%,增速略微放缓 [8]。

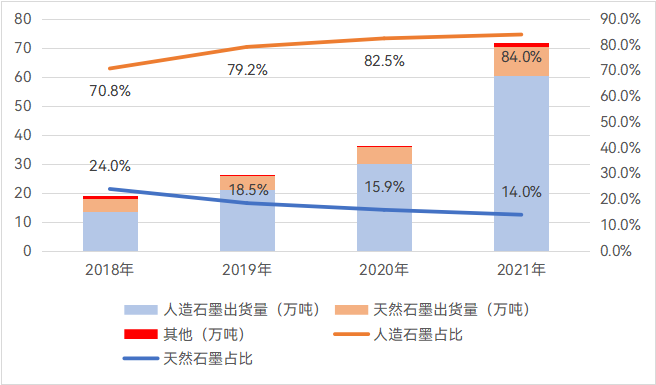

受不同路线技术成熟度差异大,以及下游需求影响,负极市场的产品构成比较单一,石墨负极占据绝对主导地位,而其中人造石墨出货量又远远高于天然石墨;其它技术路线中硅基则占据大部分货量,其它路线占比很少。

具体来看,由于人造石墨的综合性能优于天然石墨,更加契合下游动力及储能市场的需求,出货量占比持续提高,从2017年的69.2%提升至2021年的84%;受性能局限性影响,同期的天然石墨占比则从26.7%下降至了14% [3][9]。而其它负极材料在2021年合计的出货量占比仅有2%,其中硅基负极的出货量占比约为1.53%,其它负极一共仅0.47% [10][11]。不过在2022年,天然石墨占比有小幅度的增长,上升到了约15%,主要与人造石墨供应不足造成的低端需求替代、掺混用量增加以及生产技术的改进有关 [8]。

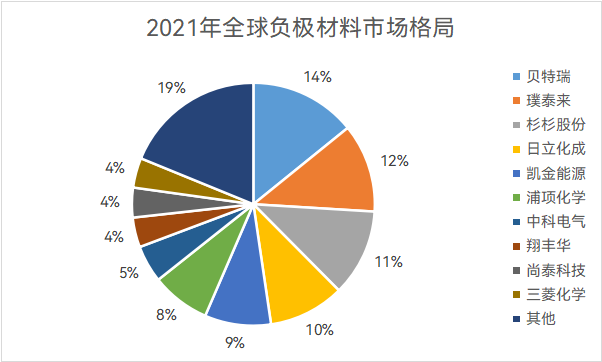

从产能上看,全球负极产能现阶段大部分集中在中国,中国企业凭借产业链分布、产品性能以及成本上的优势主导着全球市场。仅2021年一年,中国的企业的负极材料全球出货量占比就从2020年的77%提高到了86%,远高于其它国家;其它产能则主要集中在日韩企业 [3]。

数据来源:东亚前海证券 [11]

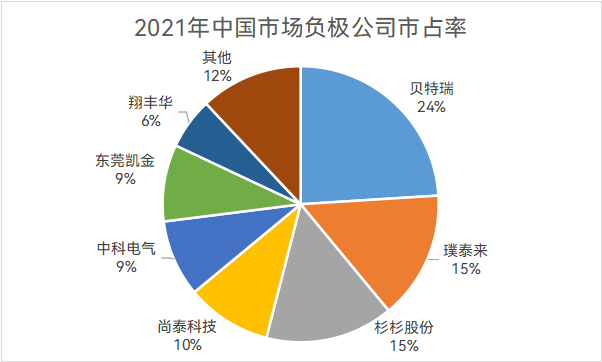

从国内市场格局看,目前国内的负极生产企业并没有一个绝对龙头,但行业整体的集中度很高,少数几个头部企业共同主导着市场。受统计口径影响,不同机构给出的行业集中度有所区别,但总体上看,七家企业共同构成第一二梯队,分别为贝特瑞、璞泰来、杉杉股份、尚太科技、东莞凯金、中科电气、翔丰华。

从具体数字看,第一梯队为贝特瑞(24%)、璞泰来(15%)、杉杉股份(15%),合计CR3为54%;第二梯队的另外四家企业市占率合计为34%;CR7合计88% [6]。相较于2020年,负极行业的CR3有所下滑(-2%),但CR7继续上升(+2%),这主要是由于下游需求极为旺盛,第一梯队满产满消供应能力不足,订单向第二梯队外溢,然而上游石墨化产能受限又导致供应主要由头部公司消化,三线以下企业的产能扩张无法跟上一二线企业脚步,最终形成了这种趋势。不过随着第一梯队的新增产能逐步落地,以及与大客户长协锁单提前占据市场份额,负极行业的CR3在2022年有一定回升 [8]。

硅基崛起

毫无疑问人造石墨材料主宰着当前的负极行业,但其面临的技术迭代换代相当之大。

锂电池目前对高能量密度、长续航、快充等性能的需求愈发强烈,而负极材料也必然需要相应的性能提升。石墨材料面临的核心问题,是其性能已经逼近理论极限。目前最常用的石墨材料实际比容量已经达到360~365mAh/g,与理论比容量(372mAh/g)相差无几,持续对石墨系产品进行研发投入的效益已经极为有限 [12]。同时,在快充成为主流发展方向后,石墨材料的层状结构导致锂离子传输路径长,嵌锂过程较慢进而限制了充电效率的缺陷,以及在大电流充电过程中会发生副反应造成析锂,析出的锂金属以枝晶的形式生长,存在刺穿隔膜,危害电池安全的风险,都影响着石墨负极在未来的发展。因此,着力开发下一代负极材料已经是行业的广泛共识。

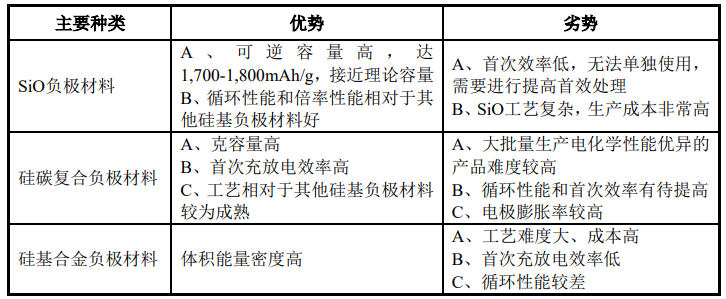

目前得到行业普遍认可、性能好且成熟度高、增长迅速的新型负极材料,是硅基负极。

硅基电池最突出的优势,是其无与伦比的理论比容量。最理想的单质硅负极的理论比容量为4200mAh/g,约为人造石墨负极的近12倍,是目前已知的比容量最高的锂电池负极材料;已经得到一定商业化应用的硅碳负极(小于450mAh/g)和硅氧负极(450~500mAh/g)也强出石墨负极许多 [2][10][13][14]。同时,硅基负极也具备安全性高、环境友好、储量丰富、原材料价格低的特征。

不过硅基电池目前的技术问题同样突出,限制了其规模化应用。硅负极的充放电膨胀率非常的高,超过300%(氧化硅膨胀率在180%以上),而石墨材料仅有约12%~25% [14]。这会导致硅颗粒破裂并粉化,影响电子在电极上的直接传输,造成电极失效,引起电池容量迅速衰减并影响电池循环性能;锂离子电池充电过程中,有机电解液会在负极表面分解,形成SEI(固体电解质相界面)膜,不可逆的消耗锂离子电池中来自正极的锂离子,但硅的体积变化可能破坏SEI膜,持续消耗锂和电解液,导致电池的首次库伦效率(即首效)不高,容量衰减突出;硅与导电剂及负极粘结剂的接触较差,导致电极整体导电性不佳。

这些因素共同作用之下,也使得硅基电池无法实现快速落地,至少不及此前的乐观预期。一个比较典型的例子,就是曾经风声很大,坊间传闻将使用硅基负极的特斯拉4860电池,最终也并没未如此 [15]。这表明特斯拉可能同样未能妥善解决硅基负极的主要缺陷。

为了解决单质硅的膨胀系数缺陷,在当前的实际应用中,通常会选择以掺杂的方式加入人造石墨,主流技术路线为硅碳负极与硅氧负极,前者指的是指纳米硅与石墨材料混合,后者则是用氧化亚硅与石墨材料复合。在硅与不同材料的复合过程中,通常会结合结构设计(纳米化和多孔硅)等辅助工艺手段提供膨胀空间,硅基材料在复合材料中主要作为活性物质提供容量,其它材料作为载体,缓冲体积膨胀。此外,硅基负极材料会设计成包覆结构,最外层用碳包覆来充当导电网络,也可避免电解液直接接触硅基材料发生副反应。

信息来源:凯金新能源 [1]

从性能上看,硅碳负极首效高,但体积膨胀系数过大,导致循环性能不佳,一般在500~600周,无法达到国标规定的动力电池循环1000周的标准;硅氧碳负极则与之相反,首效相对较低,成本高,但循环性更好 [10]。

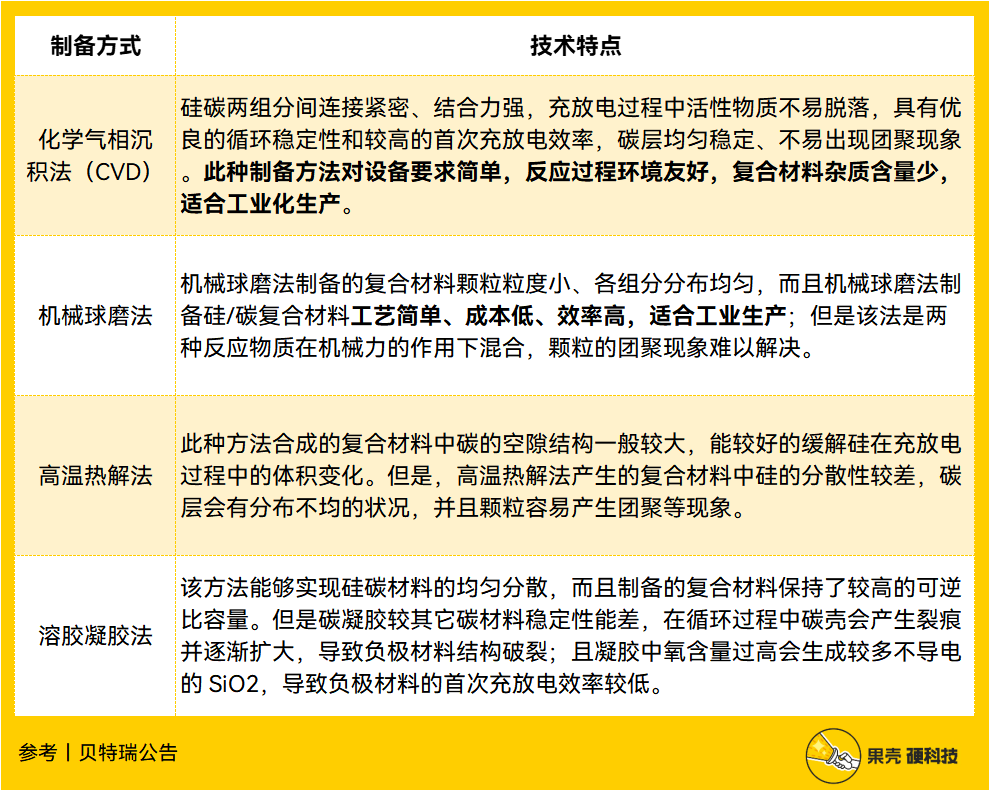

相对石墨负极材料,硅基负极的制备工艺复杂,各家生产流程不同,没有统一的产品标准。目前,常见制备方法有化学气相沉积法、机械球磨法、高温热解法、溶胶凝胶法 [16]。其中机械球磨和化学气相沉积法对设备要求较为简单,制造成本较低,因此普及程度较高,但在工业上为了保障产品性能,多种工艺搭配使用同样普遍。

从市场看,硅基负极毫无疑问处于商业化初期,出货量与渗透率都处于很低水平,增速也不及负极行业整体扩张速度。2021年,国内的硅基负极出货约为1.1万吨,渗透率1.5%,同比增速为83% [10][14]。

只能说,尽管路线清晰,但硅基负极想要真正规模化发展,仍然需要技术上的支持,以及发育时间。很有希望是真的,但暂时只是很有希望,也是真的。

短期缺,长期剩

除了技术迭代的显著压力外,负极在产能端也面临一种比较矛盾的境况,即短期的不足与长期的过剩。

短期不足与下游锂电池行业极为旺盛的需求,以及石墨行业的自身特点有关。

石墨负极生产工艺是标准的“高温高耗电”,在现阶段“双控”与“碳中和”的大背景,产量本就受到一定限制,而新建高能耗项目的核准十分严格,这也导致石墨的产能扩张比较缓慢。

总的来说,受政策调控影响,当前的负极行业有效产能不足,新增产能释放缓慢(特别是石墨化产能),共同导致了短期的供给不足。

但从长期看,负极材料的产能过剩压力非常大。据GGII不完全统计,仅2022年上半年,负极材料的投扩产项目就有29个,涉及产能400.6万吨 [17];而江苏省化学化工学会给出数据显示,截至2022年9月份,全国负极材料基地产能规划已经超过1400万吨 [18]。作为对比,2022年H1的负极材料总出货量为54万吨,全年预期约为120万吨,即使考虑新能源车行业的高增速,需求也不太可能匹配产能的过度扩张。伴随着新增产线投产,以及可能的负极材料迭代,行业未来的产能过剩基本无法避免。

而产能过剩必然意味着出货价格的持续下降,以及随之而来的下行周期。利润承压、淘汰落后产能、行业格局重新洗牌,均是在下行周期中非常普遍的现象,届时负极材料行业大概率也无法避免。如何应对产能过剩风险,将会是负极行业除了产品更新换代外,另一个必须慎重应对的问题。

这意味着企业很有必要关注生产工艺升级、成本控制以及更加合理、灵活的规划产能。

一方面,头部企业需要注重提升产品质量,生产性能更好,更能满足市场需求的负极产品,而这需要通过优化生产工艺与技术升级实现。但对于技术水平不高,产品竞争力不强,这几年依赖需求外溢实现增长的后进企业来说,如何应对行业整体产能过剩则将是非常严峻的问题,遭到淘汰也属正常。

第三节提到的“一体化”,实现石墨化自供则是负极生产企业在成本控制端的关键举措。

另一方面,为了产能扩张,以及降低能源成本,企业会更倾向于向能源价格较低的区域转移,比较典型的就是西南省份低电价的吸引力。但这同样会给当地的双控增加压力,如何获取生产许可也成了企业竞争力的表现,而头部企业凭借其更大的规模与更高的投资规模,以及提供更多工作岗位的能力,同样拥有优势。

对于新进入的企业而言,则意味着更为恶劣的市场环境,很可能新建产能很快就面临负极材料价格走低的窘境,而此种风险的化解相对困难,非常考验企业的竞争力。

综合技术迭代预期,只能说负极行业的新故事,才刚开篇。

References: