作者 | Trade Theory

编译 | 美股研究社

AMD(NASDAQ:AMD)在周二公布季度收益后,股价在周三上涨了10%。卖方分析师看好该股在季度结束后的表现,因为预期的出货量下降幅度小于担忧。

分析师们已经下调了本季度的预期,这就是为什么我们正处于一个对华尔街分析师、投资组合经理和散户投资者来说看起来不错的时刻,导致股价上涨。

在仔细权衡该股的价值时,我们将该股评级为买入,并基于98美元的目标价,预计该股将有15.79%的上涨空间,这意味着收益宣布后将有小幅上涨,并在盘后交易中升至84美元。

我们认为,在对长期增长潜力回报率进行加权后,该股的价格略低于公允价值。我们在本报告的估值部分对长期增长潜力回报率进行了更详细的概述。

业内普遍预测,2023年上半年客户端计算业务将下降50%。AMD公布的客户端计算业务下降了51%,这与市场共识一致,这也是该公司股票在季度收益电话会议后表现如此出色的原因。

我们认为,基于同行之间的增长比较,AMD的估值是合理的。考虑到在周期的这个节点上,AMD的投资组合定位是为了获得数据中心市场份额,我们在这种环境下更看好AMD,而根据卖方估计,PC市场份额的增长相当微小,约为1%。

01

介绍

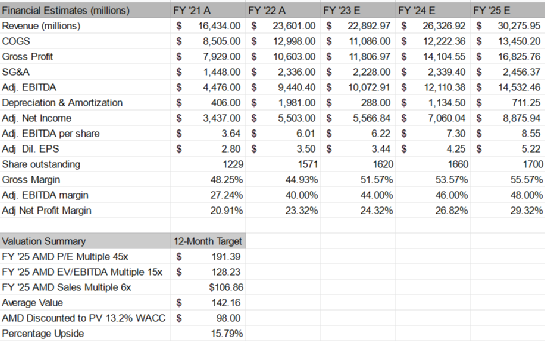

我们预计AMD在23财年和24财年的营收分别为228.92亿美元和263.26亿美元,而此前的普遍预期分别是23财年和25财年的247亿美元和285亿美元。

由于缺乏指导,我们对我们的预期更加谨慎,而且PC环境的疲软迫使我们降低了对24 - 25财年营收增长的预期。

23财年和24财年的每股收益分别为3.44美元和4.25美元,而此前的普遍预期为23财年的3.58美元和24财年的4.66美元。

图1:AMD财务模型

AMD财务模型23财年至25财年(贸易理论)

我们认为我们对利润和收入的预期在共识范围内,我们的长期价值估计也相对保守,预期盈利倍数为18.7倍25财年。每股收益预计为5.22美元,达到我们98美元的AMD目标价。

我们使用EV/EBITDA、P/E和P/S的混合倍数,再加上13.2%的WACC贴现率,得出我们的现值。贴现率相当于公司的WACC,由GuruFocus单独计算,这在计算我们的财务估算时节省了一些时间。

考虑到与Xilinx交易相关的借款成本增加,该公司的WACC略高。基于该模型,我们相信该股较目前的交易价格(撰写本文时为每股86美元)有+15%的上涨空间。

我们使用混合的远期倍数,得出到2025年的平均估值目标为142.16美元,然后以13.2%的折扣折现。由于科技是有风险的,折现估值反映了我们估值的额外安全边际。

我们在预测FCF时没有发现任何预测价值,除非将其与私人房地产交易或公用事业公司估值的非常有限的背景联系起来。除此之外,几乎所有的风投公司都使用公开市场的倍数来评估私有科技公司,因为它提供了一些预测价值。

由于科技股的市盈率过高,且对增长的预期过于激进,因此早期科技股的贴现率徘徊在20%至80%之间。然而,我们不需要这么大的折扣,因为AMD的风险是基于平均资金成本,这可以通过该公司的WACC来总结。

我们喜欢将一家公司的风险与其平均借款成本进行比较的市场加权假设,因为在99%的情况下,债务人比股票投资者更善于定义偿付能力风险。

大多数人甚至懒得尝试对半导体等cap密集型模型进行FCF计算,但从未提供任何真正的预测价值。主要是因为现金流指标在行业中是不可预测的,如果企业必须在FP&E(固定资产和设备)上大量投资以维持生产增长- FCF往往在一个财政年度的fab开始时波动200亿至400亿美元,因此如果你以FCF倍数运营,每隔一年FCF就会大幅下降,根据你计算DCF倍数的年份,该公司将损失一半或更多的估值。

有些人可能会说,你可以根据预计的资金成本使用平均和合计的FCF,但你必须知道光刻设备在2027年、2029年和2031年的成本是多少。

既然你不知道这个问题的答案,你就不能准确地预测其价值,而且由于你不能预测未来技术设备的价值,你的终端价值估计永远不会提供任何预测价值。我们认为DCF分析在技术上毫无用处,但在试图定义购物中心租金的终端价值时,可能对当地购物中心开发商有用。

在这种情况下,AMD并没有真正运营晶圆厂,因此资本支出不是主要问题。决定AMD成本的是与台积电(NYSE:TSM)协商的晶圆供应合同价值。

这就是为什么与英特尔(NASDAQ:INTC)相比,AMD的毛利率数据更容易预测,也是为什么FCF指标的讨论不那么重要。在几乎每一个量化和研究股票的例子中,我们发现DCF模型提供预测价值的例子非常有限,这就是为什么我们不提供任何关于股票的DCF模型。

此外,我们对24财年和25财年的长期收入增长15%的估计是相对保守的,因为在最终陷入23财年的渠道库存风险和客户需求疲软噩梦之前,业务在22财年增长了43%。

尽管负面因素确实给我们的预期增加了风险,因为客户端计算和图形似乎对消费者渠道和加密货币的挖矿市场都有些敏感,但我们认为,鉴于整个投资组合的实力和Xilinx的加入,到25财年,对收入和收益的长期预期保守估计为300亿美元。

我们预计销售增长数据在短期内不会加速,否则我们将采用更激进的增长倍数来反映高涨的乐观情绪。

02

AMD的出货量

我们发现自己在周期的这个点上对半导体股有点谨慎,因为整个领域的销量疲软。这一切都是关于相关性和某些产品相对于其他产品的质量,而AMD的EPYC CPU和GPU系列在基准测试中优于英特尔的同类产品,AMD保持着技术领先地位是显而易见的。

摩根士丹利(NYSE:MS)分析师约瑟夫·摩尔在2023年1月30日AMD的季度报告中提到:

“我们注意到,首席财务官的换届对股价来说是一个关键的积极因素,但也可能标志着一些风险,即即将上任的首席财务官会在一定限度内重新调整全年业绩指引,以设定一个更加保守的背景。也就是说,我们认为,我们对2023年的总体预期——pc销量下降15%,游戏销量持平(主机销量小幅下降,gpu销量增长),嵌入式销量减速,服务器销量增长25-30%——都是现实的,其中关于数据中心的数字可能存在最大的争议。”

至少在主要的经纪公司中,共识数字得到了满足,我们觉得这些大公司接受了这一论点,并将AMD排除在季度收益电话会议之外。

03

盈利能力

摊销费用对与收购Xilinx相关的利润产生了影响,这导致AMD在22年第四季度的营业亏损为1.49亿美元,相比之下,该季度的营业利润率为25%,即21年第四季度的营业利润为12亿美元。

该公司报告的非公认会计准则营业收入为13亿美元,而上年同期为13亿美元,营业利润率的下降是由于客户部门营业收入下降,利润率从22年第四季度的27%下降到21年第四季度的23%。

摩根士丹利分析师约瑟夫·摩尔(Joseph Moore)在回应22年第四季度的业绩时表示:“我们的数据确实有所下降,主要是由于毛利率(对我们来说,在同店基础上,毛利率确实有所下降,反映了对库存的担忧)。

但我们模式的主要营收驱动因素(PC下降15%,游戏持平,嵌入式略有增长,但有2小时修正,数据中心增长25%)似乎都完好无损。”

根据评论,分析师预计盈利能力的下降是由于毛利率下降,客户CPU产量下降导致运营利润率下降,以及与赛灵思(NASDAQ:XLNX)相关的非现金费用和持续的整合费用也会影响盈利能力。

这就是为什么随着AMD开始向AMD EPYC第四代芯片的量产过渡,利润将会有巨大的增长。

04

展望

与英特尔上周公布的惨淡季度业绩相比,AMD在客户端计算业务上的下滑被数据中心的销量所抵消,而来自Xilinx的额外收入贡献让投资者不得不进一步消化,以了解AMD是否报告了一个真正出色的季度。

但是,他们确实报告了一个非常强劲的季度,根据分析师的解读,首席财务官在销售低于预期方面做得很好,同时在整个收益电话会议上保持镇定。根据我们正在处理的数据,我们认为AMD的估值应该更高。

AMD首席财务官胡琴(Jean Hu)在22年第四季度的收益电话会议上给出了展望:

“此外,2023年第一季度,我们预计非公认会计准则毛利率约为50%;非公认会计准则运营费用约为16亿美元;根据13%的实际税率计算,非公认会计准则利息支出、税收和其他费用约为1.46亿美元。稀释后的股份数量预计约为16.2亿股。对于2023年全年,由于宏观环境的不确定性,我们不提供具体的指导。出于建模的目的,我们预计今年的非公认会计准则有效税率为13%,稀释后的股票数量约为16.2亿股。”

总的来说,该公司预计3月当季收入为53亿美元,按中间值计算,这意味着环比下降5.3%,同比下降10%。相比之下,英特尔的季度业绩令人沮丧,英特尔预计销售额环比下降20%,收入同比下降39%。

深度价值投资者可能会购买英特尔,但我们更喜欢AMD的产品路线图,加上晶圆厂的争论早已结束,因为台积电继续提供更好的晶圆厂路线图,一直到2027-2030年。

考虑到这些动态,我们认为AMD可以继续在客户端计算和数据中心与英特尔争夺市场份额,并与英伟达(NASDAQ:NVDA)竞争,最终在未来7年内与GPU的每瓦性能相当,看看它是否能取得任何进展。

考虑到显卡业务收入持平,对半定制硬件的需求还不够,以及苹果M2芯片转型带来的下滑,我们希望显卡业务与英伟达的性能比较能够开始改善。

不过,考虑到数据中心销售的强劲势头,我们认为AMD不需要用令人惊讶的图像来吸引投资者和分析师。

此外,收购Xilinx后嵌入式收入的额外贡献使公司相对于同行而言相当多样化。

摩根大通的Harlan Sur提到,在收益报告发布后,数据中心领域的优势体现在与英特尔的市场份额增长上:

我们认为AMD EPYC服务器CPU在22年第四季度的销量持平,而英特尔则下降了2-3%,这意味着AMD的市场份额增加了1个百分点,并将在2022年结束时占有约26%的服务器CPU份额。

到2022年,我们估计该团队的市场份额同比增长10个百分点,达到23%。在23年第一季度,考虑到英特尔和AMD的前景,我们认为AMD的市场份额将增加1个百分点,达到27%。到2023年,我们预计该团队将再获得5-7个百分点的市场份额,达到28-30%。

Harlan Sur还预计AMD在PC CPU市场的份额将比英特尔提高1%。到2022年,AMD在客户端cpu市场的份额为20%。

这意味着AMD在2023年将拥有大约30%的数据中心市场份额,并且在即将到来的一年将获得一些增量PC客户端市场份额。也许1%-2%的市场份额增长将使AMD的客户端CPU市场份额达到22%。

考虑到AMD产品组合的强劲表现,在这个周期的这个时候,AMD没有更多的市场份额,这有点令人惊讶。我们认为,英特尔品牌的粘性和在某些价格点上的同类部件的定位,使其在300美元至500美元的CPU价格点上保持了市场份额。

英特尔还利用了像酷睿i9这样的品牌,并倾向于与高端NVDA GPU捆绑在一起,为许多台式机和笔记本电脑产品提供具有竞争力的产品。

随着今年的进展,我们可以很容易地预测AMD的市场份额会有所增长,但由于整体环境的疲软,它只能部分抵消PC出货量的下降,所以不会达到一些人所希望的程度。

05

看好AMD,

但对环境仍持谨慎态度

当我们考虑到数据中心领域的实力,以及在普遍疲软的CPU环境中减轻一些损失的能力时,我们发现我们加倍押注AMD,因为我们预计23财年的综合收入只会下降-3%。

基本上,我们认为营收情况持平,或许外汇波动会让我们更有信心,认为下半年营收加速完全抵消了23年上半年的动能损失。

假设今年的营收情况开始好转,或许我们可以提高对今年全年销售增长的预期。这取决于AMD在这一渠道中还有多少库存,以及个人电脑的需求量,随着夏季开学季的临近,供应链分析师将对这一问题有更好的了解。

通常,生产力购物能更好地反映个人电脑市场的基本面,而假日季节性往往对智能手机的影响更大。一般来说,PC市场对夏季7 - 8月的数据更敏感,而智能手机数据则更倾向于9 - 11月的数据。

因此,我们要强调的是,我们对增长的模型输入是保守的,随着夏季的临近,我们希望在2023年期间听到更多的收益评论,我们会更加乐观。

我们认为AMD的估值被低估了,在一个相当稳健的季度之后,该股上涨了15%。我们认为,考虑到我们模型中保守的增长投入和半导体市盈率,98美元是一个公允价值。

我们对18.7倍25财年收益的远期估值与我们对苹果的远期估值相当。这意味着我们像评估科技企业集团一样评估它的股票,继收购Xilinx以及在图形和cpu领域的定位之后,它相当于一个企业集团,因此是综合科技倍数。

假设AMD的表现确实更好,我们认为其上行前景可能会更加显著,因为在24财年或25财年,AMD的收入增长将恢复到20%以上,甚至30%以上是完全可行的。我们不这样评估这只股票,因为目前我们没有任何数据来支持这种乐观。

我们仍在假设这一年没有“担心的那么糟糕”,这就是为什么我们看涨AMD,但远不及我们所关注的其他一些蓝筹科技和互联网股票。