本文来源:物联网智库

近日,爱立信宣布将其包括IoT Accelerator和Connected Vehicle Cloud的物联网业务出售给美国物联网方案商Aeris公司。这两个平台构成了爱立信物联网业务的核心,交易完成后,Aeris将拥有一个连接全球超过1亿台物联网设备的平台,覆盖190个国家,快速成为物联网领域具有影响力的一个平台商。

在笔者看来,Aeris对爱立信物联网业务的收购无疑是全球物联网领域又一重大交易,结合今年多次重大并购交易,反映出了物联网市场以连接为导向的模式向着以价值为导向的模式快速转变,市场加速了对连接后商业模式的探索。

一场“蛇吞象"的收购

根据爱立信和Aeris两家公司联合发布的新闻稿显示,爱立信的IoT Accelerator拥有9000多家企业用户,管理着全球9500多万台物联网设备和2200万个eSIM连接。爱立信拥有35家全球主流运营商合作伙伴的资源,给这些企业客户提供覆盖全球各地的蜂窝物联网连接。而Connected Vehicle Cloud是目前市场上最完整的车联网平台,很多领先的汽车厂商利用这一平台连接了遍及180个国家的600万辆汽车,并且这一数字还在不断增加。

9500万台物联网设备、2200万eSIM连接、600万汽车,这些数据体现了爱立信这家全球知名的通信设备企业近年来在物联网领域的成果,这一成果在整个物联网市场横向比较,也是非常突出。如今,物联网业务的出售,也让爱立信在物联网领域的战略重大调整浮出水面。

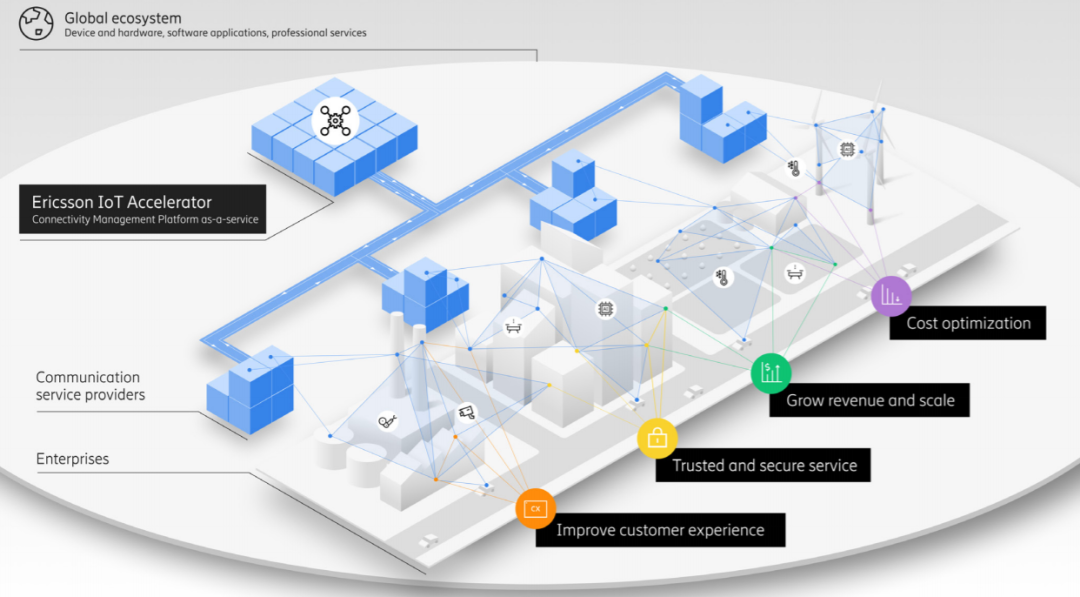

回顾爱立信的物联网业务,不得不提的是DCP(Device Connection Platform)平台,该平台于2008年发布,为企业提供按需自主可管理的、全球化的物联网连接管理能力。在系统层面,该平台包括核心网和业务管理系统,企业可以通过DCP门户进行连接的管理,同时可以通过API调用与企业自身业务系统集成。这一平台提供统一可视化门户、以“单点接入、全球服务”的模式、端到端的安全保障、支持企业进行物联网连接服务分销以及全球化漫游等服务。

由于爱立信拥有强大的核心网开发能力以及全球运营商资源,这个连接管理平台提供了较好的基础保障,推动DCP平台得到全球客户的认可,与思科Jasper平台、沃达丰GDSP平台并称为全球三大连接管理平台,而DCP平台仅此于Jasper成为全球第二大连接管理平台。

值得注意的是,爱立信DCP平台也和中国厂商进行深入合作,比较典型是2016年7月,爱立信与中国电信签署物联网连接管理合作协议,双方将在未来5年围绕物联网连接服务展开合作,基于DCP平台为用户提供全球物联网连接服务。中国电信将通过DCP满足物联网客户在全球范围内快速部署物联网设备,并支持客户高效、灵活地管理物联网产品的全生命周期,企业客户将能够通过DCP快速、无缝地接入中国电信的网络。

2017年,爱立信新任CEO鲍毅康上任后,发布了爱立信战略调整,其中针对物联网提出“物联网业务战略将从以系统集成为导向的方式转变为向平台和解决方案为导向,从而更好地利用我们的全球规模资源和行业专长。”爱立信于2016年3季度发布了IoT Accelerator平台,该平台基于DCP平台,并整合了企业物联网业务,形成一个端到端的平台产品,最终成为爱立信物联网业务的核心。爱立信将IoT Accelerator的目标设定为使最终用户能够简单、快速并且以更具成本效益的方式部署物联网解决方案,最终用户付费使用这一平台,或付费使用平台中的特定部分或模块。当然,这一模式面临着激烈的市场竞争。

Aeris成立于1996年,一直致力于提供蜂窝物联网连接服务,作为一个虚拟运营商(MVNO),Aeris通过各类方式降低客户物联网连接成本,其主要方式是搭建平台提供全球190个国家运营商的连接,通过eSIM技术和各类API方案,优化物联网设备跨国流动的流程,并通过可视化平台,为客户提供每一物联网连接的跟踪、监控和维护,并提供灵活计费方案。该厂商主要专注于车队管理、车联网、能源、公用事业、医疗健康、工业等场景,并提炼出成熟的连接和设备管理方案。Aeris也与软银、AT&T、T-Mobile和沃达丰等主流运营商建立深入合作关系,并与多家大型汽车厂商合作。

根据双方的新闻稿,Aeris收购爱立信物联网业务后,将拥有1亿台物联网连接设备和9400家全球客户,也就是说,Aeris仅有500万台物联网连接设备和400家企业客户,但却收购了拥有9500万台物联网设备和9000家企业客户的平台,是一个典型的“蛇吞象”式收购。这笔交易包括将爱立信物联网业务的资产和员工转移到Aeris。此外,爱立信打算通过过渡服务支持Aeris,并将收购该公司的少数股权。虽然没有披露交易金额,但预计Aeris会付出较大的代价。

物联网连接导向快速向价值导向转移

正如前文所述,Aeris能够收购爱立信物联网业务,与爱立信在物联网领域的战略调整密切相关。物联网业务虽然带来了接近1亿的连接数,但连接数的增加,并不能给爱立信带来响应的利润,持续的亏损使企业不得不调整战略。

根据爱立信对外发布的公告,物联网业务隶属于企业部门中新技术和新业务子部门,物联网业务有望在近年创造8亿瑞典克朗的收入,但根据三季度亏损2.5亿瑞典克朗来计算,预计物联网业务全年将形成10亿瑞典克朗的亏损。今年第三季度,爱立信企业部门报告收入52亿瑞典克朗,亏损17亿瑞典克朗,因此剥离物联网业务会对改善财务状况有明显作用。未来,企业部门要作为增长的驱动力,其重点资产将是该公司耗资11亿美元收购的4G/5G专网解决方案厂商Cradlepoint和耗资62亿美元收购的基于云的通信平台Vonage。

过去一年中,物联网领域发生多起重大的并购交易,其中不乏一些领先的物联网厂商突然出售自身核心业务,成为业界热议,调整战略、探索新的商业模式是交易发生的一个重要原因。

今年4月,曾经的物联网明星企业Sigfox以2500万欧元的价格出售给新加坡物联网公司UnaBiz,为历时4个月的破产保护画上句号。Sigfox成立后快速得到市场的追捧,到2017年达到10亿美元的估值,然而因为连接数太少和没有较好的商业模式,估值一路下滑。最终,市场还是需要看到价值才能给出较好估值。

今年7月,海外知名物联网模组厂商Telit宣布将收购法国防务、航空、轨道交通和安全供应商Thales旗下的蜂窝物联网模组业务,并组建新的公司Telit Cinterion,宣称组建“西方领先的物联网方案商”来和中国厂商抗衡。这一交易是海外物联网模组厂商数量收缩趋势的延续,也是应对这一领域新的竞争格局的做法。当前,中国厂商已成为海外物联网模组市场中一股强大的力量,海外厂商已感受到了强大压力。

在Telit宣布收购Thales蜂窝物联网模组业务一周后,Semtech宣布收购加拿大物联网模组厂商Sierra Wireless,交易信息显示,Semtech将按照每股31美元的价格、以现金形式收购Sierra Wireless,整个交易金额高达12亿美元左右。做出12亿美元的现金收购的决策,对于这家年销售收入7.4亿美元、市值35.6亿美元的企业来说,应该是其发展史上最重大的决策之一。Semtech的决策,在很大程度上进一步提升其输出端到端解决方案能力,正如双方在新闻稿中所述“将构建起全面的‘芯片到云’平台,以助推产业数字化的发展”。

可以看出,不论是Sigfox的落寞、Telit和Thales组建西方最强物联网方案商,还是Semtech收购Sierra Wireless,所有的交易都是和物联网连接数密切相关,但目的都不是为了仅仅扩大连接规模,更重要的是寻找连接之物联网的价值点。UnaBiz的场景拓展、Telit增强其平台能力、Semtech打造从芯片到云的平台能力,都是这一探索的表现。

爱立信的物联网平台已实现近1亿的蜂窝物联网连接数,但依然持续亏损,相信Aeris未来首要任务就是从这1亿海量连接中寻找新的增值服务。作为虚拟运营商的Aeris,在这方面有不少经验,过去20多年中,Aeris若只提供物联网连接服务,能够获取的收入是非常微薄的,该厂商有不少超越连接的增值服务来获得超额收益,相信这也是它敢于“蛇吞象”接手爱立信物联网平台的原因。

笔者曾经在《区区1000万连接就能带来十亿收入,物联网连接服务商KORE纽约上市》一文中对同为虚拟运营商的KORE作了深入分析,该厂商的每一物联网连接能带来的ARPU值为3.2美元,一个重要的原因在于其服务了大量优质客户和提供一站式连接服务,并且加速从连接向连接+解决方案组合的业务模式转型,来自物联网解决方案的收入比例在持续增长。实际上,类似于KORE、Aeris的海外多家虚拟运营商已经基于物联网连接的服务,探索出多种类型的商业模式。

或许正是这些在市场上持续探索了数十年的虚拟运营商,服务大量领先客户,深谙物联网连接背后的价值,并持续挖掘连接之上新的增值服务,在连接管理平台基础上能够获取更多收益。相比之下,电信运营商、设备厂商提供连接管理平台服务,仅仅聚焦于连接本身,难以突破自身“舒适区”,打破体制机制限制,去挖掘下游客户在实现物联网连接后更多增值服务。正是这样的特点,给了虚拟运营商经营海量物联网连接的机会,成长为多样化物联网解决方案商,加快建设物联网价值导向的模式

~END~