半导体产业中起起伏伏无不正常,但细观中国半导体千亿市值企业,崛起背后有着相同的“路线图”。

编辑:感知芯视界

在中国半导体企业的数量很多。随着政府政策的推动与扶持,中国半导体企业的数量疯狂增长,单看设计企业相较于2020年增长了26.7%,达到2810家。据启信宝数据显示,目前国内半导体相关企业存量超过10万家。

在众多的半导体企业中,能够独占鳌头,达到千亿市值的半导体企业并不多。目前来看,我国的千亿市值的半导体公司有6家,分别是:中芯国际、紫光国微、韦尔股份、中环股份、北方华创、三安光电。

曾经达到过千亿市值的企业还包括澜起科技、兆易创新、闻泰科技、中微公司、卓胜微、汇顶科技、华润微等7家企业,但如今来看,卓胜微、汇顶科技、华润微市值已经腰斩。

半导体产业中起起伏伏无不正常,但细观中国半导体千亿市值企业,崛起背后有着相同的“路线图”。

打好“主线任务”

从产品主线来看,千亿市值企业必定会从打好“主线任务”开始。通过主页产品持续迭代,带来单价、盈利能力、份额的提升。这其中的典型代表就是韦尔股份的CIS芯片、澜起科技的内存接口芯片、中微公司的刻蚀设备。

先来看韦尔股份。韦尔股份成立之初,主要从事TVS、MOSFET等分立器件、电源管理IC产品的研发设计和销售业务。到了现在,CMOS图像传感器是其绝对的营收支柱,2021年占比达71%。

在韦尔股份的发展历程中,2013年-2015年,分别收购了北京泰和志、无锡中普微,将业务拓展至SoC芯片、射频芯片领域。直到2019年开始,在以160亿元完成对北京豪伟的收购后,韦尔股份确定了自己的主营业务——CIS芯片。

数起并购后,韦尔股份构建起图像传感器解决方案、触控与显示解决方案和模拟解决方案三大业务体系。在与豪伟科技并表后,韦尔股份的业绩实现了大幅度的增长,2019年实现营业收入136.32亿元,同比增长40.51%,盈利能力大幅改善。

韦尔股份坚持走自己的主页产品——CIS芯片,加码车用CIS芯片,新推出了多款300万像素到800万像素的产品。

澜起科技也是专注主页产品的典范。澜起科技的主要产品是内存接口芯片,这是一种用来连接CPU与内存的芯片——CPU处理速度很快,内存跟不上,因此需要一个桥梁来做缓存。

2006年,澜起科技的董事长杨崇和开始尝试做第一款内存缓冲芯片。经过测试,英特尔惊奇地发现,这款中国“芯”在保证性能的基础上,比国际顶尖水平的能耗足足降低了40%。在派专人到上海考察后,英特尔确认了澜起的实力。

此后,三星也认可了澜起的产品。关键技术获得两家国际巨头的认可,凭借着主要产品——内存接口,澜起拥有高达70%多的毛利和近50%的市场占有率。

现在的澜起,DDR5内存接口芯片已规划三个子代,支持速率分别是4800Mbps、5600Mbps、6400Mbps,预计后续可能还会有1~2个子代,最高速率可能支持到8400Mbps。

丰富产品品类

过多的依赖核心产品、产品结构单一,并不利于企业成长性及抗风险力提升。一旦出现任何风险点,包括政府政策影响、技术迭代、市场波动、行业周期等因素,都有可能影响企业的业绩营收。

汇顶科技或许是一个例子。顶着“A股第一个突破千亿市值的半导体企业”的名头,汇顶科技在2022年风光无限。每股可达387元,市值一度飙到了1700多亿。但今天的汇顶市值已经缩水到260.42亿,用“腰斩”二字不足以形容,可以说到“脚踝斩”了。

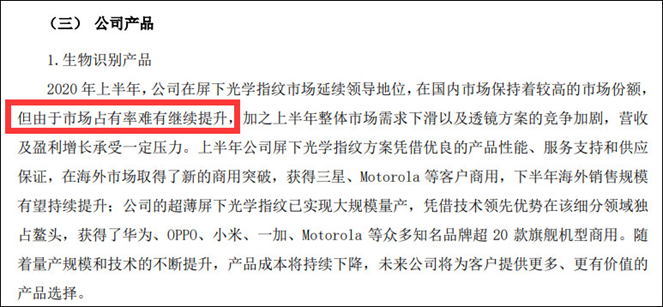

出现这类情况,是因为汇顶科技对其主营业务——指纹识别芯片依赖严重,而该业务的拉垮是业绩变脸的主要原因。指纹识别芯片是手机应用端的一个细分领域,随着与第二梯队的思立微、神盾股份、联咏科技差距缩小,赛道逐渐拥挤。汇顶科技的财报也显示,其市场占有率难以有继续的提升。

2020年半年报截图

尽管,目前汇顶科技开始向着其他领域多元转型,布局七类物联网产品:语音及音频类软件方案、健康监测类芯片、可穿戴交互类芯片、低功耗场景下用于交互的微控制器芯片、汽车电子相关芯片、超低功耗蓝牙芯片、广域网通信芯片。但从营收来看,被寄厚望的联网领域依然未成气候。

积极布局产品多样化的千亿半导体企业中,兆易创新从利基型 NOR flash 切入利基型DRAM。兆易创新以SRAM起家,围绕存储器芯片,从NOR、MCU、SLC NAND 到DRAM,推出了“存储-处理-传感-传输” 的布局。

兆易创新的蜕变历经了多次的方向选择。第一次,是2008年从SRAM产品转向NOR FLASH,原因就是NOR FLASH芯片用途广泛且不容易被替代。第二次,是在2013年。存储芯片大获成功后,兆易创新盯上SPI NAND FLASH和MCU,进行再一次的闪存外延扩张。

从发展历程来看,不难发现,兆易创新的存储版图都是围绕着闪存这项技术而布局。从最开始的SRAM到FLASH,然后推出MCU,再到为了整合客户和生产商吞并指纹传感器,以及如今开始量产的DRAM,是一个“1到N”的行业落地案例。

千亿市值的半导体设备企业——北方华创,同样在设备领域不断扩张产品品类。作为半导体龙头的北方华创,相较于中微半导体专注于两条产品线刻蚀和MOCVD的研发,北方华创的产品线更加庞大。

北方华创拥有半导体设备、真空设备、新能源锂电设备和电子元器件四个业务板块。精于刻蚀机,后练就沉积、清洗、炉管等前道核心工艺设备,是国内半导体设备领域产品覆盖范围最广的企业。

广泛的设备覆盖面,也使得北方华创的营收非常稳定。2021年营收实现营业收入96.83亿元,同比增长59.90%;2022年上半年,预计营收已经达到了50.52亿元,大约增长40%-60%。

在业务领域的拓展方面,三安光电也同样也不落人后。三安光电于2000年在厦门正式成立,从钢铁领域转型LED产业,迅速成为国内引领LED行业发展的龙头企业。2002年,公司第一片LED外延片成功问世。2003年,三安光电通过全色系超高亮度LED芯片科技成果鉴定,成为国内首家实现全色系超高亮度发光二极管芯片的生产厂家,研制出具有我国独立知识产权的LED芯片。在LED芯片领域,其市占率将超全行业的1/3。

在2014年,三安光电通过设立厦门三安集成全资子公司正式发力化合物半导体市场,以砷化镓、氮化镓、碳化硅、磷化铟、氮化铝、蓝宝石等半导体新材料所涉及的外延片、芯片为核心主业。投入超 600 亿打造化合物半导体研发制造平台。目前,三安光电是国内化合物半导体领域的龙头企业,所掌握的核心技术与研发能力已达到国际先进水平。

全方位的集成

成为一个千亿半导体企业,同样需要思考一个问题,除去一步一步研发升级,如何能够快速冲入某一领域产业。

紫光国微的成长路线或许可以给出答案。紫光国微成立于2001年,其主营业务特种集成电路、智能安全芯片为两大主业,同时布局半导体功率器件和石英晶体频率器件领域。迅速的发展与紫光的并购分不开。

2012年5月,紫光国微购斥资14.9亿买北京同方微电子有限公司100%股权,布局智能安全芯片。同年,公司发行股份购买深圳市国微电子有限公司,进入特种芯片领域。

2013 年,紫光国微子公司深圳市国微电子成立全资子公司——深圳市同创国芯电子有限公司(现名为“紫光同创”),布局 FPGA 业务。

2015年公司收购西安紫光国芯半导体有限公司76%股权,进入存储芯片领域。

借助紫光集团在融资和并购领域的丰富经验通过外延并购迅速布局智能安全芯片和切入特种芯片领域。

外延领域的拓展是成为千亿半导体企业不可或缺的。通过并购等方式迅速累计半导体资产,是一个好方式。

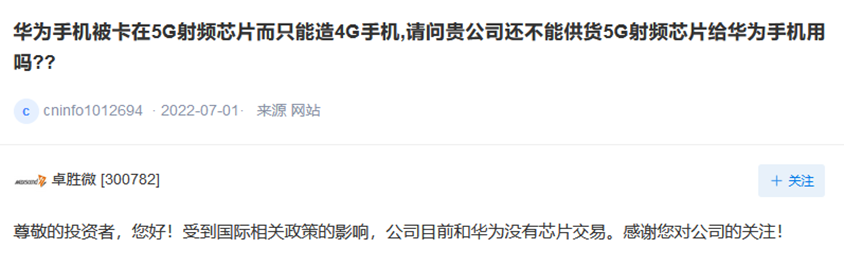

卓胜微最近一直是半导体业内讨论的热点,原因不外乎其“腰斩”的市值。从最辉煌的1815亿元市值腰斩到现在的513亿市值,这个射频芯片企业似乎“不香了”。在前不久,卓胜微发布半年业绩预告,表示今年上半年营收将下降29.72%-24.69%时,其市值瞬间蒸发300亿。

深交所互动截图

卓胜微的腰斩,还是与当初令他暴增的因素——“射频”有关。曾经卓胜微因为在2019年表示已为华为供货并产生收入,股价大涨;而2021年又表示,公司目前和华为没有芯片交易。

卓胜微最初因技术门槛低进入市场容易选择了射频开关、低噪放大器,但经过多年发展,当终端厂商需要技术较高的5G自研射频滤波器时,卓胜微终究还是没能拿出来。

眼看国产射频无法助华为“一臂之力”,且业绩高增长不再延续,市场对于国产射频芯片的期待也开始落空。

千亿市值半导体更多的是看重技术,半导体企业也脱离不开他的原型“科技企业”。无论是因为何种原因,市场期待巨大,但归根结底还是要拿出相应的科技技术。

无论是政府支持还是市场看好,终归只是“外力”。而想要真正发展,还要踏踏实实的练好“内功”。

*免责声明:本文版权归原作者所有,本文所用图片、文字如涉及作品版权,请第一时间联系我们删除。本平台旨在提供行业资讯,仅代表作者观点,不代表感知芯视界立场。

半导体设备精选报告整理全了【41份】

最全第三代半导体产业报告大合集【57份】

激光雷达最全前沿报告集【20份】

物联网最新报告大全【704页PDF】

新材料产业七大方向全面梳理【153页PDF】

150+份传感器及产业报告【限时领】

汽车传感器超130份资源报告最全整理

揭秘半导体硅片报告大合集【20份】

MEMS传感器产业发展与趋势【附报告】