最近,美元指数突破了110,创下20年来的新高。

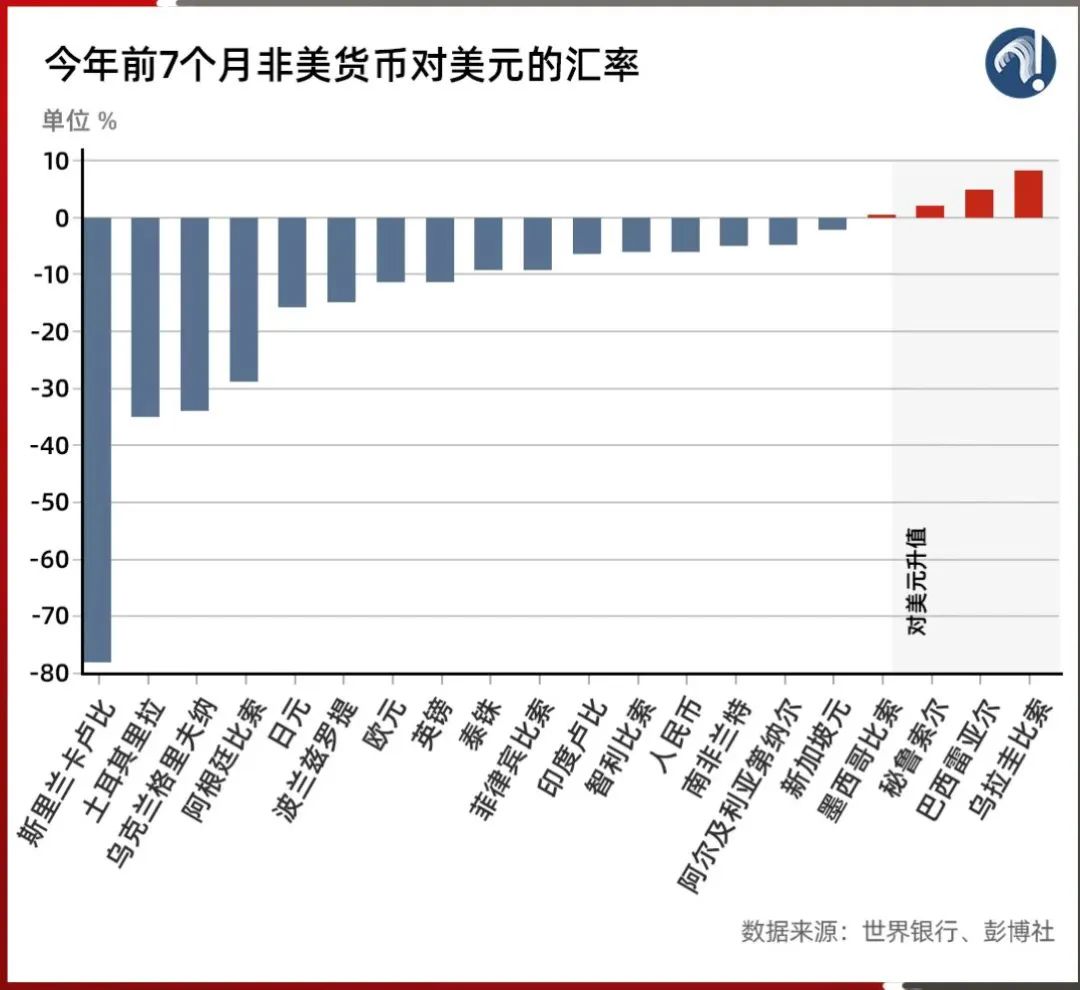

强势美元带来的,是非美货币的暴跌——世界银行统计了27种非美元货币今年前7个月的表现,其中23种货币对美元贬值:

||斯里兰卡卢比对美元跌了78%

||土耳其里拉对美元跌了35%

||阿根廷比索对美元跌了29%

||日元对美元跌了16%

||欧元对美元跌了12%

||英镑对美元跌了11%

全球汇市震荡,究竟因何而起,部分国家汇率大幅贬值,会给世界经济带来怎样的影响?

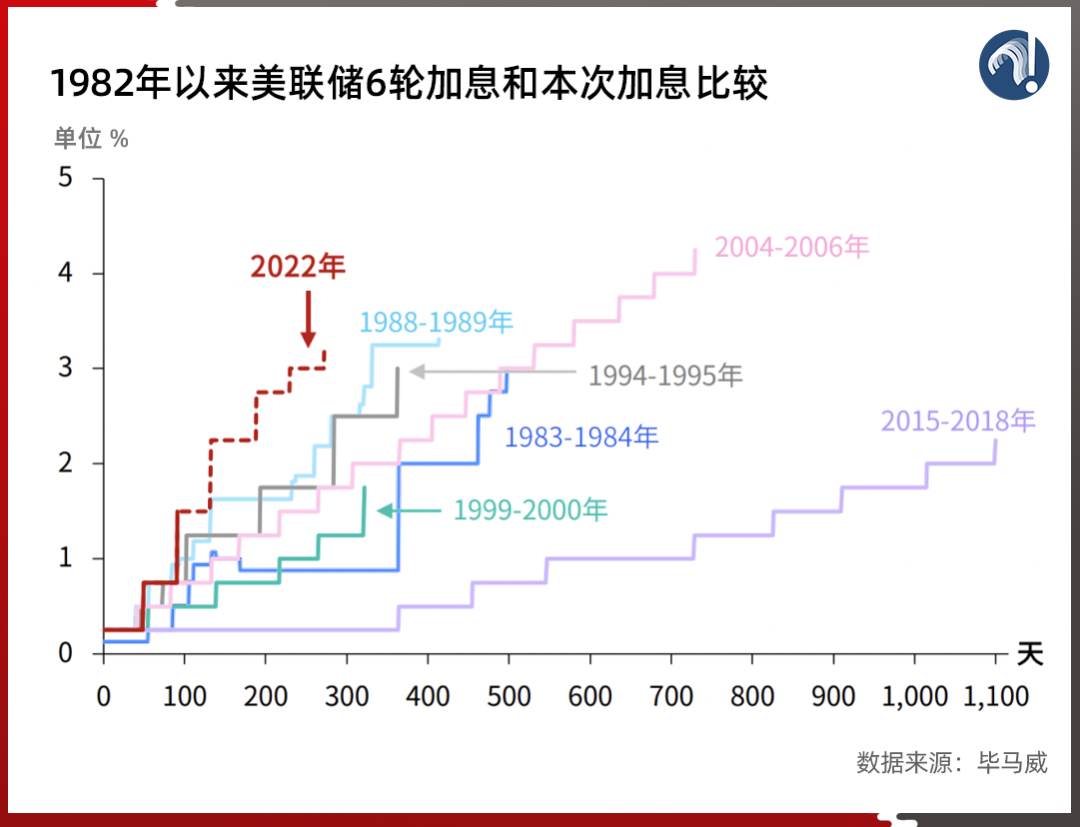

这轮美元走强的最大背景,是美联储加息。今年以来,美联储四次加息,累计加息225个基点。

这轮加息的周期,开始于今年3月。当月,新兴市场投资组合资金就净流出98亿美元,结束了持续一年的净流入。此后的三次加息,也进一步加剧了资本从新兴经济体流出的情况:

国际金融协会数据显示,到7月结束,外国投资者已连续5个月从新兴市场撤资,这是有记录以来持续时间最长的一轮撤资。

中银证券全球首席经济学家管涛告诉谭主,美联储加息会导致国际资本回流美国,造成新兴市场的资本外流,面临货币贬值的压力,进而引发更大的金融危机。所以,美元每一次进入强周期,都会引发全球金融体系的动荡,尤其是新兴市场国家。

但这一轮美元加息过程中,在日元、韩元等发达经济体货币对美元汇率都暴跌10%以上时,有四个本该承压更重的新兴经济体,其货币对美元汇率却逆势而上,不仅没跌,还涨了:

巴西雷亚尔

秘鲁索尔

墨西哥比索

乌拉圭比索

其中,乌拉圭比索对美元涨了8%,一度是今年对美元表现最好的货币。

这是几个国家“先下手为强”的结果,采取这个行动则是来自惨痛的教训。

上世纪70年代,美国的新自由主义思潮深刻影响了拉美国家的经济政策——取消借入外债的限制、开放国内市场。与此同时,美联储实施宽松的货币政策,大量资金涌入拉美国家,美国的商业银行也加大了对拉美地区的放贷规模。

那段时间,拉美国家经济快速发展,但对外债的依赖,也越来越高。1979年,保罗·沃尔克就任美联储主席,他上任后,将短期借贷利率提高到19%。

这让拉美国家疲于应付还债。更糟糕的是,外资的急速流出导致拉美货币面临极大的贬值压力,为了维持汇率,拉美国家还要消耗手中为数不多的外汇储备。

1982年8月,墨西哥政府宣布无力偿还到期债务,拉美债务危机,由此拉开序幕。而美国凭借其主导国际金融机构之便,精心设计了对拉美国家的借贷政策——这些政策中附加了极其苛刻的条件,要求拉美国家进一步开放资本市场和金融银行体系,削弱政府开支、公共开支,变相让拉美国家更加受制于美国。

并且,美国还利用拉美国家货币贬值的机会,低价收购了这些国家的优质资产,这从根本上打击了这些国家的还债能力。

整场债务危机,被拉美国家称为“失去的十年”——拉美国家经济在10年间几近停滞不前,此前的发展成果被美国收割。

正是有了这样的经历,所以,这些国家在美联储还在酝酿加息政策时就提前一步,开始了加息进程:

||去年3月,巴西央行开始新一轮加息周期,到今年8月,巴西央行已经连续12次上调利率;

||去年6月,墨西哥央行开始新一轮加息周期,到今年8月,墨西哥央行已经连续加息10次;

||去年8月,秘鲁央行开始加息,到今年8月,秘鲁央行已经连续第13次加息。

||去年8月,乌拉圭央行启动货币政策常态化后,5个月的时间里连续5次加息。

这样大规模的加息,在一定程度上对冲了美元加息对资本的“虹吸效应”。就拿调息次数最多、幅度最大的巴西来说,到今年8月,巴西股市外国投资同比增长了112%,国际投资流入巴西金融和资本市场,使巴西雷亚尔兑美元汇率得以保持稳定。

此外,大宗商品价格上涨,也是维持这些国家货币汇率稳定的因素之一。

中银国际证券首席经济学家徐高告诉谭主,部分拉美国家货币在这一次表现较好,主要原因是俄乌冲突升级后,大宗商品价格高涨,这些国家,都是原材料和能源出口国,他们的货币受到了大宗商品价格上涨的支撑。

提前加息和大宗商品相对奇缺,让这些国家的汇率短时间内没有下跌。但大宗商品的价格,已经开始回落——当前,原油价格在每桶90美元上下波动,较此前每桶120美元的高点大幅下挫。

更重要的是,加息,是某种程度上的饮鸩止渴——高利率会让企业和居民的信贷成本增加、支出减少,打击经济活力。不久前,经合组织就将巴西经济增长预期从去年12月的1.4%下调至0.6%,是世界平均水平的五分之一。

欧洲央行,也正是考虑到加息的影响,才在这轮美元加息中,做了另一种选择。

欧洲加息,一直等到了7月才开始。这样审慎的姿态,是对欧洲经济的判断——今年年初,欧洲央行行长拉加德判断,欧洲经济政策的主要目标,依旧是恢复新冠肺炎疫情后的经济。

尽管当时欧洲也面临着通胀的压力,但加息会让经济疲软,权衡之下,欧洲选择保经济增长。

但在这过程中,出现了两个变量。

一是俄乌冲突。俄乌冲突以及后续美国推动欧洲国家对俄罗斯实施的制裁,让能源、粮食等商品价格暴涨,这直接将欧元区通胀水平推向历史新高。

相比于保经济增长,抑制通胀,变得更为急迫。

二是美联储加息的幅度。

第一次加息后,美联储接下来的三次加息,都在突破纪录:

||5月4日,美联储加息50个基点,创下美联储2000年以来单次加息最大幅度;

||6月15日,美联储加息75个基点,来到了自1994年以来单次加息的最大幅度;

||7月27日,美联储加息75个基点,这是80年代沃尔克执掌美联储以来最大幅度的集中加息。

俄乌冲突升级后,资本趋于“避险”,从欧洲流向美国。而美联储激进的加息政策,又给了资本加速外流的另一个理由——逐利。

双管齐下之下,欧元对美元汇率持续下跌,先是失守1比1,后来直接失守0.99。

欧元贬值,推高了大宗商品的进口成本,过去以出口大国著称的德国,甚至出现了三十多年以来的首次贸易逆差。

而这些成本的增加,在欧洲本已高涨的通胀率上火上浇油。欧洲深陷通胀,经济前景堪忧,又会让欧元汇率进一步下跌。

由美国引发的这两个变量,直接让欧元进入了恶性循环。

这时,“守护欧元”的声音开始变强。德国媒体就表示,守护欧元的声音在促使欧洲央行转向加息的决定。

今年7月,欧洲央行开始加息。

面对美联储加息,欧洲这些发达经济体和新兴经济体一样,加息,成了为数不多,甚至是仅剩的手段。

不久前,杰克逊霍尔全球央行年会召开,这一会议被称为央行行长的“达沃斯论坛”,欧洲央行行长拉加德,没有出席。

美元,越来越成为摆在各国面前的一道难题——就拿加息来说,拉美国家加息,有问题,欧洲央行不加息,也有问题。

这也印证了美国前财政部长康纳利那句,美元是我们的货币,却是你们的麻烦。

“麻烦”一词,在拉美和欧洲国家的左右为难中已经得到了很好诠释,值得注意的是,导致他们陷入今天困境的因素,并不是单一的,尤其是内部经济面不稳定和外部环境发生变化时,就是美元伺机而动的契机。

当新冠肺炎疫情席卷全球时,美国采取“躺平”的防疫政策,在疫情严重影响经济发展时又采取超强刺激政策,意图力挽狂澜,这些决策的出发点绝非科学和经济规律,结果就是,美国货币超发、财政刺激等“大水漫灌式”政策不仅引发其国内高通胀,更扰乱了全球金融秩序,给世界经济复苏蒙上阴影。

而当美国通胀指数飙升后,美国又采取激进的加息方式,造成各国货币汇率大幅波动。

美联储,原本可以更早加息。业内资深人士告诉谭主,去年,美联储主席鲍威尔谋求连任,如果加息导致美国经济疲软,鲍威尔可能无法获得拜登的提名连任,现在成功连任了,鲍威尔终于敢说实话了。

鲍威尔在正式获得连任后的电视采访中就表示,后悔加息太晚。

美国货币政策在“突然加速”和“急刹车”的过程中,政策惯性的溢出效应剧烈,其中又掺杂了许多个人利益,政策制定的基准早已偏离了经济规律本身。前不久,谭主和美国著名经济学家杰弗里·萨克斯聊了聊,他表达了相同的观点:

美国正在试图运用美元的主导地位实现其地缘政治目的,美元正在越来越变成一种“政治工具”。

||布雷顿森林体系确定了美元在国际货币体系中的特殊地位,也成为美元“有恃无恐”的凭仗

面对强势美元,人民币表现保持稳健。

今年,美元走强的同时,人民币被动贬值,对美元下跌8%,跌幅远低于欧元、英镑、日元等主要货币。不久前,中国人民银行副行长刘国强表示:

人民币汇率合理均衡、基本稳定是我们喜闻乐见的,我们也有实力支撑,我觉得不会出事,也不允许出事。

中国的底气来自哪儿?可以看看这三组数据。

第一组数据是,9月2日,衡量人民币对一篮子货币汇率的CFETS人民币指数升至102。

一篮子货币的确定,是以对外贸易权重为主的,CFETS人民币指数,更能反应一国商品和服务的综合竞争力。这一指数上升,意味着人民币对非美货币保持升值。

换句话说,美元在升值,人民币也在升值。8月中旬以来,人民币对英镑、日元等主要货币分别升值1.6%和4.5%。

人民币仍是强势货币,并没有形成强烈的贬值预期。

第二组数据是,8月份,我国贸易顺差793.9亿美元;在跨境投资方面,上半年,我国直接投资净流入749亿美元。

贸易顺差和直接投资是稳定我国跨境资金流动的基本盘,这两组数据都保持在较高水平。事实上,自有统计以来,我国单月超过800亿美元的顺差只有5次。这表明,基本盘仍在为外汇市场稳定发展奠定基础。

第三组数据是,7月,境外机构投资者净买入人民币债券66亿元。

这是时隔4个月的再次回升,这个数据意味着,在全球经济衰退风险加大的情况下,人民币债券的避险属性受到海外资本青睐。

对于人民币汇率走势,我们还可以从国际比较的角度来看:

去年下半年,美元走强背景下,人民币是特别提款权货币篮子中唯一对美元保持升值的货币,对美元升值1.38%;今年以来,人民币依然是特别提款权货币篮子中对美元贬值幅度最小的货币,且表现优于绝大部分非美货币。

所以,应该认识到,人民币汇率,仍将保持在合理均衡水平上的基本稳定。“稳定”并不代表固定,“稳定”不是一个点,而是一个区间。

对于人民币汇率涨跌,应该用平常心看待,不要过度解读、过度反应。

尤其是外贸企业应牢固树立汇率风险中性的理念。

今年上半年,企业利用远期和期权等衍生产品管理汇率风险规模超过7500亿美元,同比增长29%,这表明,市场主体汇率避险意识在增强,适应人民币汇率波动的能力在提高。

民生银行首席经济学家温彬告诉谭主,外贸企业应做好汇率风险的管理,树立汇率风险中性的理念,不要去对赌人民币升值或贬值。

不久前,中国人民银行副行长刘国强也表示,汇率的点位是测不准的,大家不要去赌某个点。

这其中的一“点”,就是一直以来在大多数人心中认为的人民币汇率“7”的重要心理关口。2019年8月,“破7”之后,人民币汇率已经打开了可上可下的弹性空间。

如今,“7”更像是一个普通的汇率点位,而不是足以影响外汇交易情绪的重要心理关口。

相比而言,中国宏观经济基本面是否持续稳健发展才是影响人民币汇率走势的关键因素。

观察人民币的另一个视角,还有世界其他国家对人民币的信心。

今年5月,国际货币基金组织对特别提款权货币篮子里的货币重新定值,在这次定值过程中,把人民币的权重提高了1.36个百分点,这是对过去五六年间,人民币国际化新进展的肯定。

2008年金融危机后,国际社会一直在反思,现行的国际货币体系对美元依赖太大了。人民币,成了那个被市场接受和认可的另一种选择。

从跨境人民币计价试点到现在,人民币已经成为第三大贸易融资货币,第五大储备货币,第八大外汇交易货币。

在人民币不断国际化的过程中,汇率的双向波动,会越来越成为人民币的常态。

这一过程中,当然会有风险和挑战,但这是人民币的必由之路。它背后承载的,是全球对人民币的认可,对中国经济的认可。

这一路,任重,而道远。