作者 | Daniel Jones

编译 | 华尔街大事件

摘要:华特迪士尼公司计划在未来几天公布其 2022 财年第三季度的财务业绩。投资者应特别密切关注流媒体,但公司的其他重要部分也需要注意,这可能是确定公司从大流行中走出来的重要季度。

8 月 10 日,市场收盘后,娱乐巨头华特迪士尼公司(纽约证券交易所代码:DIS)的管理团队将报告该公司 2022 财年第三季度的财务业绩,进入那个时代,有是投资者应该密切关注的一些项目。其中一些是持续增长的举措,有可能影响或破坏公司的近期前景。其他方面则是公司的一些方面,这些方面将衡量企业在大流行之后的恢复情况。

总之,我个人认为华特迪士尼公司是当今市场上最具吸引力的机会之一,因此它是我投资组合中仅有的六家公司之一。但没有一家公司能免于变化,而这一刻即将到来,我们将在很大程度上确定我的投资论点是否奏效,或者最终是否需要对其进行一些修改。

01

所有人都在关注流媒体

毫无疑问,华特迪士尼公司最受关注的发展将是其流媒体业务。首先,这涉及该公司的标志性流媒体服务 Disney+。几年来,这个平台一直像杂草一样成长,但在困难的经济条件、市场饱和和竞争加剧之间,人们越来越担心流媒体是否仍然是向前发展的强大机会。请记住,到 2024 年底,华特迪士尼公司的管理团队将继续推动 Disney+ 的全球订阅人数达到 2.3 亿至 2.6 亿。

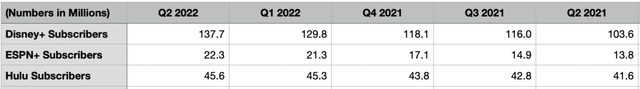

作者 - SEC EDGAR 数据

当该业务报告其 2022 财年第二季度的业绩时,它报告了 Disney+ 的 1.377 亿全球订户。这比一年前平台上的 1.036 亿用户增加了 32.9%,即 3410 万。它也比前一个季度增加了 790 万用户,超出了分析师的预期,达到了 330 万。

从悲观的角度来看,行业领导者Netflix ( NFLX ) 的业绩并不是特别好。今年一季度,公司报告用户损失 20 万,这在很大程度上要归功于俄罗斯的业务的停止,从而导致用户损失 50 万。

但随后,Netflix 的管理团队表示,他们预测今年第二季度的订阅用户将再下降 200 万,这吓坏了投资者。实际数字最终要好得多,该公司仅亏损 97 万美元。但与此同时,最终失去的订阅者是高价值的,而他们为弥补损失而获得的订阅者本质上是低价值的。

到目前为止,华特迪士尼公司已经克服了在这个领域所经历的痛苦,但不能保证会继续下去。当然,投资者还应注意 ESPN+ 和 Hulu 的订阅人数。Hulu 最近的增长速度特别慢,但这可能是因为它的上行潜力并不是那么大。ESPN+ 也表现出一些弱点,其在最近一个季度报告的 30 万用户增长比分析师预期的低 100 万。

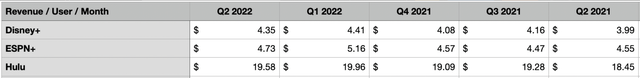

作者 - SEC EDGAR 数据

除了订户数量外,投资者还应关注公司实现的定价。在第二季度,Disney+ 的每位用户每月平均收入实际上同比增长了 9%。ESPN+ 的价格上涨了 4%,而 Hulu 的价格上涨了 6%。另一方面,今年第二季度的数据弱于公司第一季度报告的数据。

尽管美元变化听起来可能不大,但它们会对公司的收入和利润产生重大影响。根据当前的订户数量,所有三个订阅平台的加权平均定价变化仅为每位用户每月 0.30 美元,可以在一年内为公司的收入增加 7.402 亿美元。

02

疫情薄弱环节

尽管不如流媒体角度重要,但我完全怀疑投资者应该密切关注的另一个重要方面将是公司中受 COVID-19 大流行影响最大的部分。

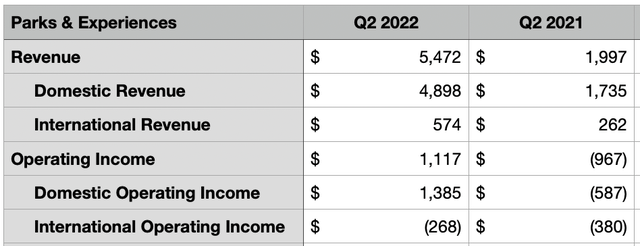

对投资者来说,好消息是,在今年第二季度,该公司的这一特定部分表现异常出色。收入为54.7亿美元。这几乎是一年前同一时间产生的大约 20 亿美元的三倍。国内市场的增长尤为强劲,收入从 17.4 亿美元飙升至 49 亿美元。

随着收入的增加,营业收入也有所改善。该公司从在这一类别中产生 9.67 亿美元的亏损到产生 1 美元的营业利润。120亿。当然,国际方面的表现仍然相当疲软,亏损从 3.8 亿美元收窄至 2.68 亿美元。但任何形式的改进都应该被视为投资者的胜利。

作者 - SEC EDGAR 数据

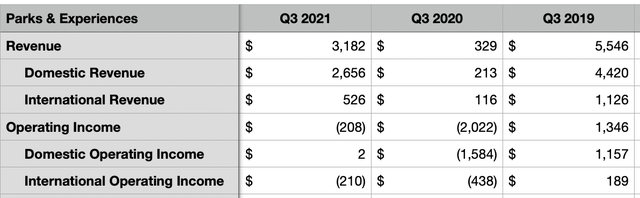

说到第三季度,事情应该会变得相当有趣。想想过去几年的情况。在公司 2021 财年第三季度,Parks & Experiences 部门的收入总计 31.8 亿美元。这比一年前同期报告的 3.29 亿美元高出近十倍。

然而,与此同时,与 2019 年第三季度产生的 55.5 亿美元相比,2021 年的数字相形见绌。任何形式的持续恢复正常都应该对股东产生巨大的积极影响。毕竟,在 2019 年第三季度,与这些业务相关的营业收入为 13.5 亿美元。这在 2020 年转为亏损 20.2 亿美元,然后大幅缩小至去年的 2.08 亿美元。

作者 - SEC EDGAR 数据

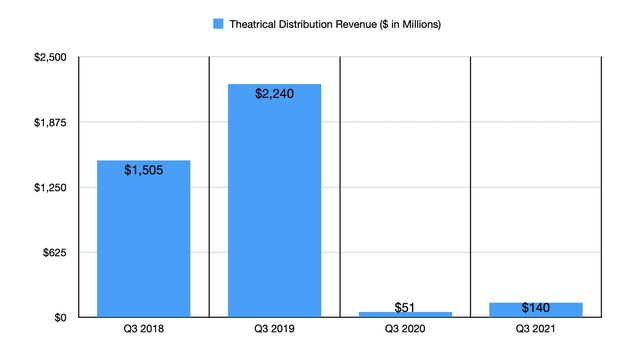

我们还应该关注戏剧发行方面的进展情况。这是该公司从大流行中恢复最慢的部分,因为人们在很大程度上害怕回到电影院,并且像华特迪士尼公司这样的公司一直害怕在其计划之外的内容上进行大量投资分配给他们的流媒体服务。

但正如我在之前的文章中所写,已经开始出现好转的迹象。虽然我完全预计恢复正常需要一段时间,但这种回报对股东来说可能是非常积极的。毕竟,在公司 2019 财年第三季度,院线发行收入总计 22.4 亿美元。这个数字在 2020 年第三季度暴跌至仅 5100 万美元,并在去年第三季度仅略微回升至 1.4 亿美元。

作者 - SEC EDGAR 数据

03

债务和现金流

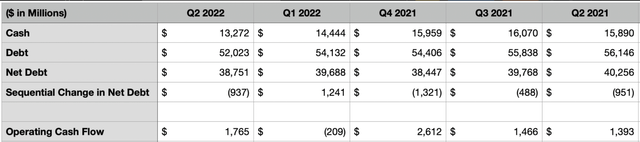

当然,华特迪士尼公司的投资者也应该继续关注公司债务和现金流的发展。

在某种程度上,这两者是密切相关的。在过去五个季度中有四个季度,该公司的净债务连续下降。截至今年第二季度末,净债务为 387.5 亿美元。这意味着环比下降了 9.37 亿美元。但当然,这只有在现金流强劲时才能实现。

今年第二季度,该公司拥有17.7亿美元的经营现金流。这高于一年前的 13.9 亿美元。2021年第三季度,现金流为14.7亿美元。

因此,看看该公司是否能超越这一点将会很有趣。尽管该公司在内容创作上投入了大量资金,但与其 Parks & Experiences 相关的任何有意义的复苏,再加上我们在影院发行方面看到的明显改善,都可能有助于在一定程度上推动现金流。

归根结底,公司确实从现金流中获益。在我们恢复正常之前,仍然会有一些投资者对该业务持悲观态度,这是可以理解的。

作者 - SEC EDGAR 数据

在这个时间点上,我完全相信华特迪士尼公司是市场上最大的机会之一。是的,该公司正在承受一些压力,但归根结底,这并不意味着什么。消费者会倾向于以娱乐为目的的高质量内容。世界上可能没有哪家公司比华特迪士尼公司更擅长这一点。在我在本文中讨论的一个或多个领域中,如果没有一些重大和意外的发展,我完全预计企业的前景将继续非常强劲。

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

推荐阅读

成绩单扭转悲观预期,亚马逊“逆风”向前跑

好看又有趣的灵魂都在看的公众号,每天挖掘热点、行业大事,以灵活、独特、富有深度的视角洞察商业机遇。

因为微信更改了推送规则,推文不再按照时间线显示,如果不点『在看』或者没有『星标』,可能会错过我们的推送,从而错过有关美股的重要新闻。如果不想错过我们的精彩内容,请记得点击进入“美股研究社”公众号,选择右上角“...”,点选“设为星标”。再次感谢您的持续关注!

听说好看的人都点赞了~