文 | 乔伊

前段时间,市场调研公司彭博咨询就发布了一份报告:预计在2024年,电动车市场将出现三大巨头,大众超越特斯拉坐上电动车领域的头把交椅,而比亚迪将有望以150万辆的年产规模成为第三。

不过,一向超有性格的钢铁侠马斯克表示:我不同意。

当然,不同意归不同意。但这个调研所说的这个预期是值得探讨的。首先为什么说大众能有机会能超越特斯拉,其背后的支撑是什么?其次是这个时间点,为何是在2024年?

供应链和原材料的涨价潮

供应链和原材料,最终限制电动车发展的还是它们。具体到真正影响价格的因素,其实就是电池与芯片。而其中,撇开一部分高端芯片的供应逐渐开始恢复正常,低端芯片的各种自研的逐渐兴起,如今的电动车供应链的困难,其实很大一部分与电池原材料的价格上涨强相关。

这个电池原材料的价格有多离谱?以碳酸锂原料的价格为例,今年1月达到了30万元/吨,而在2月就直接跳到了38万元/吨,接近上涨了三分之一。短短一年不到,就这一个原材料,整体就上涨了近8倍。

是供应链不支持电动车的发展么?答案显然不是,对于这些制造原材料的厂商而言,电动车时代的到来,对他们来说无疑是一个巨大的机遇。但问题在于,一下子那么多厂商一拥而上,对于他们来说也是一个巨大的负担。

要知道,对锂矿石需求巨大的成熟产业,远不止汽车一家。2021年,全球一共出货了13亿部手机,而这些手机几乎毫无例外地与锂电池原材料的需求密切相关(还不包括其他与锂电池密切相关的电子消费品,比如笔记本电脑)。而蓬勃发展的汽车产业,仅仅只能算是后来者,在目前并不能完全排在锂电池供应链的最优先级上。

因此,调整出货的配比,扩大更多的利润,成为了电池原材料的上游产业调整供需关系的,好用的策略。这也就催生了如比亚迪,特斯拉,自造电池,自己去买矿山(目前比亚迪已经计划在非洲开辟六座矿山),甚至自己开厂炼锂矿的计划。

但其实,锂矿石真的不够用吗。截至2020年底,全球的碳酸锂储量是1.28亿吨,资源量3.49亿吨。而以2021年全球汽车的实际销量650万辆来计算,如果我们以平均每辆车需要消耗30kg的碳酸锂,也就是19.5万吨,与整体锂矿石的储量相比差距巨大(当然,锂矿石想要炼成碳酸锂还需要一定比例的消耗)。

因此,现在的问题是可能并不是原材料不够的问题,而是新能源汽车产业突然的爆发式增长,打乱了以往的锂矿石供给生态,从而导致了原材料的价格上涨。

所以从发展仍相对初期的新能源市场来看,无疑是像特斯拉和比亚迪这样有强大自研能力的企业,首先抓住了价格的话语权,自己投产的模式相对比传统依赖供应链的车企成本要低。

那么,传统厂商还有什么解决方法吗?

量大,从优

商业逻辑的简单在于,赚钱,优先赚大钱,优先赚大客户的钱。这一点从100多年前亨利·福特通过流水线的方式,大量生产T型车,将汽车从一个工业艺术品、奢侈品变成大规模量产产品,并引发巨大成功就可以一窥端倪。

更重要的是,通过流水线的高效生产方式,汽车的价格大大下降,并让其成为了一个底特律蓝领工人,用几个月工资就能买下的日用品。如今,这样的情况也正在电动汽车行业内悄然发生。

说到这里,我要说回刚开头讲到的大众与特斯拉之争的问题。当然,我又不得不提一下商业场上的塑料兄弟情了。就在去年中,还在通过迪斯与马斯克实现商业互吹的大众与特斯拉,目前似乎又隐隐有了互相竞争的态势。

尽管对大众可能对特斯拉的超越,马斯克表示并不同意。但这却是一个值得思考的现象。也就是,忠实践行第一性原理的特斯拉与比亚迪,为什么在调研报告中,会被一个传统的汽车厂商给超越?

其实,这里就又会涉及到自己干还是找人干的终极问题。其实不久前我就聊过,与本田携手造车的索尼,想干的就是整合现有的供应商资源,打造一个联盟。联盟的效应就是在形成一定规模之后保证相对稳定的生产数量,从而能让价格有所降低并趋于稳定。而大众虽然没有这么大张旗鼓的喊出来,但要说真正这么干,传统的生产模式可是有年头了。

如今包括特斯拉在内的所有企业,干的都是订单化生产的模式。也就是有多少人买造多少车。这样的模式其实脱胎于丰田喜一郎搞出来的精益生产模式,可以最大化的节约成本,不造成货物挤压和资金链压力。但任何脱离开体量谈精益的模式,这些都是空谈。

而当大批量的传统车企都投入到新能源的赛道后,原厂跑量生产能力的优势就凸显出来了。

去年下半年,丰田就宣称将在2030年,力争将电池的成本降下一半。这个目标的实现,既关乎他们投入1.5万亿日元进行新技术的研发,更仰赖于他们要在2025年之前,建成10条新的生产线。也就是说,规模效应的呈现必然是降低成本的必由之路。

以往,通过一些新兴科技公司转行造车,实现小规模量产、高端化定价的电动车,订单化生产固然可以降低企业风险。但对于供应商来说则无法降低利润跑量,因而这些企业的零部件成本很难降低。而随着目前传统大厂入局新能源,这样的情况就有了很大的变化。

就在最近,大众明确了中国区高层的人事调动。稳定住从2019年开始逐渐下落的销量是一方面,更重要的是,需要找到更新的销量增长点。而电动车,无疑是未来最重要的增长点。

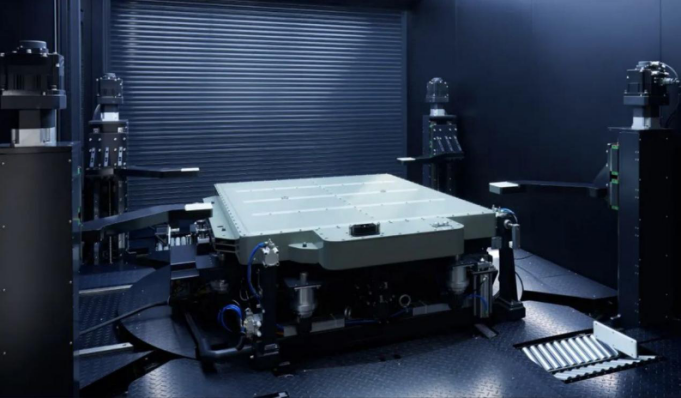

因此,大众除了通过新架构的调整,赋予中国区更大的自主权之外,今年2月厂房才落成的大众安徽工厂,也随之调整了自己的生产目标。力争在2025年生产20-25万辆,总收入预计300亿元。也就是平均下来每台车大致的单价在12万元左右(当然还要结合流通及经销部分的利润)。

但可以肯定的是,随着大规模本地化电动车生产的到来,中国这个本就是全球电动车支持力度更大,市场需求更大,潜力更大的市场,将真的有望实现那份调研报告中所说的,对于特斯拉的逆袭。

当然,干这个事情的远不止大众、丰田,包括已经跑上量的五菱宏光MINIEV,以及模仿他们路子而来的长安Lumin、奇瑞冰淇淋、小蚂蚁等等,这一群对于锂电池需求不大,续航追求不大,但真的要货的量大的企业,他们可以在未来的锂电池要货战争中,毫无疑问地占得先机。

毕竟,除了微型车跑量之外,他们的母品牌,集团公司层面还在生产尺寸各异、定位各异的电动车,这些原材料需求必然会引发市场格外关注与青睐,同一品牌下的电池采购量大,必然价优,且优先供货。

与此同时,我们也不用担心不同级别尺寸的电池在车上无法适配的问题。首先各家厂商如今都开始打造自己的电池包组装工厂,同时越来越乐高化的电池包,也无疑能够帮助不同的车型,快速拼接出合适的电池来。

说到这里我们再来看看美国的汽车市场。按理说,对于此前就不断有新措施,想要提振电动车销量的美国市场来说,这是一个让更多人转投新能源、转投纯电动汽车市场的大好机会。但事实是,包括福特、通用甚至Rivian等车企的新能源车,也纷纷提高了价格。

根据J.D. Power的数据,5月份美国电动车的平均价格达到了5.4万美元,而Edmunds.com的数据,则显示达到了6.09万美元。真可谓是一山更比一山高。

为什么会涨价?对于这些车企而言,主要原因还是量没上来。虽然2021年,美国全年的电动车销量为48.75万辆,增长了89%,但五菱宏光MINIEV几乎靠一己之力将之追平,从电池包的成本上来说,从原材料的拿货的优先级上来说,很明显他们并不能占到优势。

有需求就有机会

需求与机会是对等的,当然,不同的人眼里看到的机会是不一样的。比如特斯拉、比亚迪这样的企业,基本是采用一条龙的方式来解决自己的原材料供应问题。自己挖矿,自己造芯片、自己造电池。那么,在自己造电池的这一整条供应链上,搞出一个自己提炼材料,也就算是捎带手的事儿了。

但对于更多需要依靠供应链的厂商来说,供应链的多样化,是非常重要的。

2021年,在“NIO DAY”上,蔚来宣布将首发150kWh的固态电池。而在当年7月,蔚来进入了一家名为卫蓝新能源的电池公司的股东名单。这家公司的功能性也非常明确,就是帮助蔚来打造质量更优质的电池。卫蓝正基于蔚来ET7车型,推出单次充电续航1000公里的混合固液电解质电池,同时这款混合固液电解质电池预计在今年底或明年上半年开始量产。

更重要的是,这家公司合作者并不仅限于蔚来。如今,卫蓝新能源完成新一轮融资,投资方包括小米长江产业基金、华为关联公司哈勃投资、吉利控股旗下的吉利蓝色计划等。

卫蓝新能源并不是唯一被资本看中的电动车上游企业。根据今年上半年的相关统计数据显示,已经有7家新能源企业,在资本的加持下,成为了独角兽公司。这些企业有造电池的,制造充电桩的、换电的、太阳能的,更有直接从源头开始提炼锂材料的。

而一旦这些独角兽公司,成功站起来,并带动了周边同业的集体崛起,将会为电动车的整体上、下游配套提供足够的数据支撑。而这些产业的不断完善,其实都来源于大集团、大实力的厂商对于产业的需求。

很显然,以往小规模的新势力造车,只是从手机、电脑等数码产品这里分出一小部分锂电池产量来,即可满足供应链无需为这个体量重新搭建。而随着更多企业的加入,重新打造一个完整的智能电动车所需要的供应链让这些供应商有些措手不及,才导致了如今的电池涨价,芯片不足。

而当百万级传统车企,百年大厂们开始快速进入,这个市场必然会被需求召唤,被资本重塑。当这个过程完成后,整个电动车产业将会进入真正稳定增长期,类似电池等原材料的价格就会降低,车价也必然会降低。

那么,什么时候是一个指标性的时机呢?我想,大众、丰田等这样的厂商都开始发力了,配套企业大量兴起了,就差不多算是个对的时间点了。