2022年5月12日,意法半导体在其资本日上称,全年营收要从2021年的128亿美金,在2022 年增长到148-153亿美金;并且规划2025-27 年新目标为200亿美金。这块快速增长的营收,主要是靠汽车带动起来的(也包括工业和消费电子),而且毛利润率能提升到50%。在汽车领域,半导体企业都看到了快速增长的汽车电气化和数字化的机会。

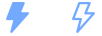

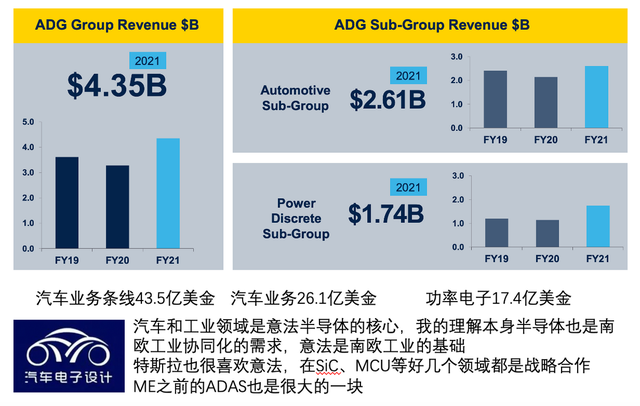

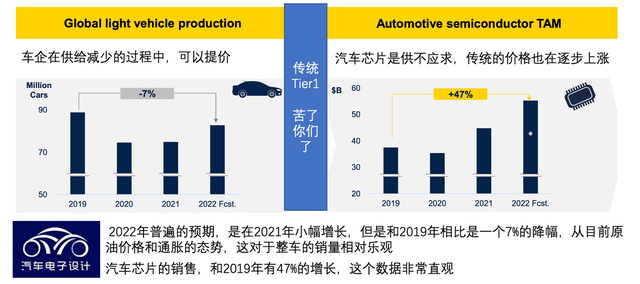

在目前这个市场里面,我们看到所有的半导体公司都想要有一番作为,而且未来汽车芯片的价值量就是大幅提升的,汽车企业对汽车芯片的依赖程度会进一步提高。这就从战略上的5年成了高速发展期,不光对欧洲的英飞凌、意法半导体,对中国的汽车芯片企业也一样。半导体之前就是具备比较强的需求传递性,在欧洲汽车企业和Tier1把很多的需求传递给意法半导体,不断迭代之下造就了意法半导体的汽车业务版图。我们看到半导体公司由于2020年的疫情,整体收入都比2019年有所下降,但是在2021年报复性反弹。从具体布局来看(图3),ST的业务主要分为电气化(功率半导体)、32位MCU和视觉芯片。增长的情况,也反映了在2021年市场的趋势上——ST在电气化领域其实与特斯拉高度捆绑,MCU单片机保留了一部分IDM,也在2021年加深了和特斯拉的合作关系。但是ME在近期的颓势,也反映在ST的业务增长上(ADAS仅19%的增长)。现在车企应对供给减少的方式,是把芯片和产能集中给较高价格的车辆,这使得平均车价往上走了,这有效对冲了利润下降。汽车芯片的订单没有少的,Tier1和车企都在饱和下订,通过购买芯片来建立安全库存,在达到这个目的之前,需求都在。而汽车芯片企业在传统产能扩张有顾虑,因此开始把我们习以为常的芯片都开始提价,这个就是业内的实际状态。我觉得很重要的一个观点,类似法规需求、功能安全、信息安全甚至是EDR的数据驱动,保证了整个汽车产业底线的半导体需求,燃油车要追上时代,也需要座舱和智能辅助驾驶上面的更新,这保证了整个汽车产业对芯片的依赖。▲图5. 整体汽车产业对汽车芯片的依赖

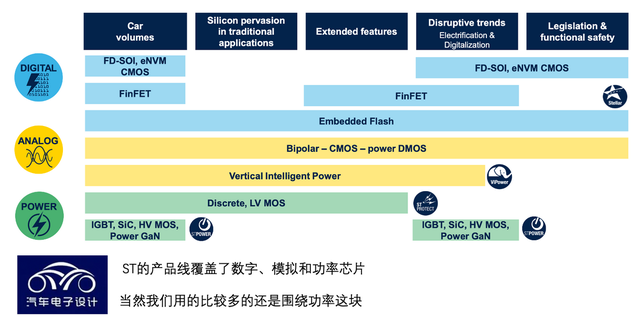

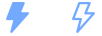

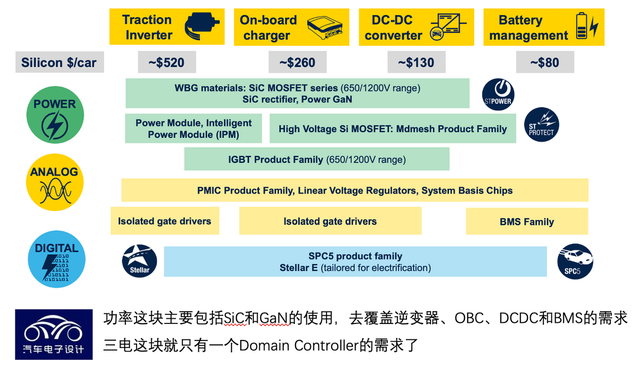

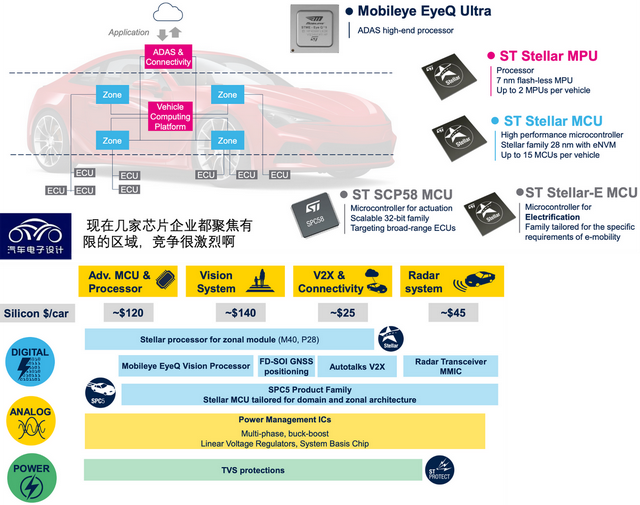

下面这张图6,我摘出来可以看到ST对于不同趋势的芯片产品和工艺覆盖。在这张图里面我没看到,特别有意思的地方,随着分布式架构往集中式架构走,MCU的功能是两级分化的,8-16位甚至是32位单片机,开始被其他芯片集成,做成智能传感器和智能执行器,而高端MCU的需求主要在高主频、多核,在Zonal和计算平台上做Real time的运算,起到安全性功能。● 单核 120MHZ 1Mb迭代到双核300MHZ 4-8Mb,再到三核400MHZ,6-8Mb● 工艺从90nm迭代到40nm,再到28nm,甚至有更高制程的投资● MCU里面从电源+MCU+ASIC迭代到更多集成化的(功率+MCU+电机驱动),这种集成化设计还是很有意思的ST在电气化里面是很强的,碳化硅产品收入2021年5亿美金,2022年在7亿美元左右,在2023年将达到10亿美元,碳化硅产品的整车厂最主要的就是特斯拉(Model 3和Model Y使用的TPAK碳化硅模块)。2022财年投入21亿美元的资本金,增加碳化硅产能,扩容意大利西西里岛卡塔尼亞的6寸碳化硅晶圆厂,投入2022年开始运营的新加坡的第二座6寸碳化硅晶圆厂。战略投资碳化硅衬底的生产上,产业链垂直整合,在2025年实现40%的衬底需求内部供应。在生产技术上STMicroelectronics Silicon Carbide A.B.开始进行8寸碳化硅材料的实验室制造,预计相应技术将在2025年前后成熟,并应用到规划中的新加坡8寸碳化硅生产线中。在芯片设计上,继续深挖平面设计碳化硅MOSFET的技术潜力,推出了第4代平面栅碳化硅,预计在2022年Q2量产。沟槽栅设计产品则顺延成为意法的第5代碳化硅MOSFET,在工程样品测试阶段。总的产品趋势——ME的就不多说了——我觉得在zonal架构下,其实芯片设计会很卷,但是和车企又是战略绑定的。小结:我觉得在芯片选用的主导权方面,开始从Tier1过渡到有影响力和有能力的车企——这使得芯片企业的发展变得更复杂,更贴近最终需求端。越是那些跑得快的车企将越快去掌控这个主导。