一旦有所建树,其基金经理的明星效应对提高基金公司管理规模和品牌形象,将产生巨大作用。

“造星”运动之下,过去十年公募行业经历了沧海桑田。

不久前,海通证券研究所金融产品研究中心发布了公募基金十年绝对收益率榜。其中,华夏基金管理有限公司(下称:华夏基金)的排名耐人寻味。

来源:海通证券研究所

在权益类大型基金公司中,共有11家入选。其中,在过去十年的管理期内,华夏基金实际给基民创造的收益率仅有160.06%,排名垫底。

这样的业绩表现,似乎与大家心目中那个很能“打”的华夏基金判若两家。

1997年,范勇宏受命筹建华夏基金。在他的带领下,华夏基金的资产管理规模跃居行业第一。

2012年,被视为过渡人选的滕天鸣接任总经理一职,华夏基金走上了一条无差异化发展之路。

后来,终于找到合适人选的华夏基金,凭借汤晓东的国际化视野开疆辟土。但面对愈发激烈的竞争环境和公司转型的压力,他最终还是选择了离开。

直到市场出身的华夏基金老将李一梅上任,通过在ETF领域的不断发力,华夏基金逐渐奠定了“指基大厂”的地位。

尽管在华夏基金20余年的发展转变过程中历经四任总经理,但给人留下印象最深的,恐怕还是范勇宏“独具慧眼”地挖掘出了王亚伟以及关于“人造明星”引发的争议。

“人造明星”

“人造明星”1997年《证券投资基金管理暂行办法》的颁布被视为基金行业的分水岭,经过紧张的筹备,中国迎来了最初的十家基金管理公司(所谓“老十家”),华夏基金位列其中。

作为华夏基金主导单位的华夏证券,委派当时北京东四证券营业部总经理范勇宏,牵头筹建华夏基金,并任总经理。

范勇宏接受总公司安排筹建华夏基金时,带上了包括滕天鸣、张后奇等在内的华夏证券东四营业部的数名干将,以及一个从事研究咨询工作的年轻人,这个人就是后来被称为“公募一哥”的王亚伟。

1989年,王亚伟以安徽省理科状元的身份考入了清华电子系。大学期间就对证券投资产生浓厚兴趣的他,在毕业后如愿以偿的去了华夏证券东四营业部,并在后来成为了研究部经理。

1998年,华夏基金宣告成立。同年发行了首只基金——基金兴华,基金经理正是王亚伟。

不过,从研究转岗投资的他,似乎一直没有找到“对”的感觉。先是错失了在五粮液(000858.SZ)上获利千万的机会,后又在低点割肉了日后的大牛股——贵州茅台(600519.SH)。

投资迟迟不见起色,范勇宏便说服他暂时放下投资,去美国沃顿商学院“脱产学习”一段时间。正是这短暂的学习经历,让王亚伟打开了思路,发现了那个时代最赚钱的投资策略——买重组股。

2006至2007年间,通过押中岳阳兴长(000819.SZ)这一重组题材股,收获连续10个涨停板,令王亚伟名声大振。

后来,他接连押中ST广厦(600052.SH)、ST昌河(600372.SH)、峨眉山A(000088.SZ)、云铝股份(000807.SZ)、乐凯胶片(600315.SH)、广钢股份(600894.SH)等重组概念股,基金收益率一路高歌猛进。

来源:Wind

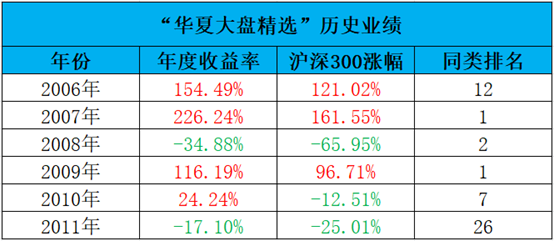

2007年,凭借226.24%的年度收益率,王亚伟管理的“华夏大盘精选”,登顶公募股票冠军;2008年熊市中,在回撤远小于沪深300的情况下,屈居第二;2009年,再度夺冠。

王亚伟也因此创造了一个几乎不会被超越的纪录:六年时间里,同一只产品获得两次冠军、一次亚军。

“华夏大盘精选”更是凭借5年10倍收益,成为中国公募基金历史上的首只“10倍基”,王亚伟“公募一哥”的名号就此打响,但伴随而来的却是对于他依靠重组股获利的质疑声。

尽管王亚伟毫不避讳的表示:“我关注重组股,是因为这是中国证券市场特定发展阶段的产物,蕴藏着很多投资机会,对此视而不见是不负责任的。”

徐翔也表示:“如果王亚伟是靠内幕信息成名,市场每天各种传闻,其他人为什么没有用这个方法出名?”

但买重组股这种颇具争议的投资策略,还是给王亚伟带来了不小的压力。

2012年5月7日下午两点,王亚伟在北京金融街华夏基金总部举行了离职媒体恳谈会,同时宣告其公转私之路的开启。

王亚伟的离去,吸引了市场诸多注意力,但真正对华夏基金后来产生影响的是范勇宏的动向。因为华夏基金能走向公募之巅,依赖的正是范勇宏所建立起的一套机制与模式。

一个往往被人们忽视的事实是,尽管王亚伟是“华夏大盘精选”的最终决策人,但其身后却伫立着整个公募基金行业内规模最为庞大的投研团队。

范勇宏对于业绩的高度强调,使得王亚伟在公司内部获得了更大的资源倾斜。

这种对业绩的追求,也让王亚伟一度陷入到“人造明星”的争议之中。有市场人士批评华夏基金为拉高王亚伟的年终业绩排名,在每年的三、四季度使用多只基金拉高“华夏大盘精选”重仓股的股价,甚至为其“倒仓”。

徐翔却不以为然:“如果王亚伟是靠抬轿子成名,那么多年,这么多管理资产超过千亿的基金公司,为什么他们都没有砸出一个王亚伟?”

即便在华夏基金内部,也有人对王亚伟的“明星光环”颇有微词。有人担心,王亚伟个人的光环过于醒目,会让外界忽略公司本身的团队能力。

有些光环,或许王亚伟本人也不愿戴上的。但公众对王亚伟离职的反应,却证明将王亚伟作为销售品牌的做法,确实对华夏基金的长久发展不利。

无锋战术

无锋战术就在王亚伟发表离任演说的第二天,总经理范勇宏卸任并退居二线任副董事长。7月7日,华夏基金发布公告称,原副总经理兼代理总经理滕天鸣出任华夏基金总经理。

此时,最让人关心的是华夏基金会采取何种方式,填补失去领军人物后的巨大“空缺”,是培育新的明星基金经理,还是换另一种方式发展。

最终,华夏基金选择了后者,与业内大多数基金公司一样走“无锋战术”,依靠丰富产品线取胜。

为此,华夏基金发行了多只权益类和固定收益类的创新型产品,尤其是在互联网金融领域的扩展上,华夏基金更是疾步前行,比如2013年的“百发”、“百赚”,以及2014年的“理财通”。

但在这条路上,华夏基金并没有占据先机,因为天弘基金凭借余额宝早已成为这一领域的绝对霸主。

反而由于过分的分散精力,让华夏基金逐渐失去了原本在权益投资上的优势:业绩排名下滑、基金经理大量流失,最终连行业老大的地位也没能保住。

王亚伟走后,华夏基金派出了由投资部总经理巩怀志和投资部副总经理谭琦组成的王牌团队来接管“华夏大盘精选”和“华夏策略”两只产品。

很可惜,这样的组合并没有起到阻止业绩排名下滑的作用。在2012年和2013年两个年度的权益类产品排行榜前十名中,我们并没有找到华夏基金旗下产品的身影。

业绩排名下滑的同时,华夏基金还面临着基金经理大量流失的窘境。

当初滕天鸣接任总经理,曾被视为可在最大程度上降低范勇宏离去对华夏基金产生的震荡。然而,在滕天鸣任期内,董元星、程海勇、胡建平等12名基金经理先后离职,华夏基金的投研团队日趋星光暗淡。

在多重因素影响下,华夏基金旗下部分产品的规模也出现了缩水的情况。以“华夏大盘精选”为例,2012年一季度末基金份额为4.63亿份,王亚伟离职的二季度末降为3.58亿份,到三季度末再度降为3.50亿份。

同时,机构投资者也选择了撤离。2011年年报数据显示,在“华夏大盘精选”中,机构投资者持有占总份额比例为57.96%,2012年半年报时,这一比例已降至17.73%。

值得注意的是,2012年末,此前暂停申购长达6年之久的“华夏大盘精选”重启申购,此举也被视作与该基金遭遇赎回规模缩水有关。

失去了“华夏大盘精选”这只“大老虎”,意味着其他公司有了追上并赶超华夏基金的机会。

2014年,天弘基金凭借余额宝跃升为行业第一,华夏基金坐了整整7年的行业龙头宝座随之让出。

2014年8月20日,华夏基金发布高管变更公告,宣布总经理滕天鸣正式离职,总经理一职由董事长杨明辉暂时代任。此时,距离滕天鸣接受华夏基金总经理职务仅仅两年零一个月。

角落里的致命男人

角落里的致命男人

滕天鸣的提前离开,从侧面印证了关于其代理总经理可能只是一种过渡性安排的猜测,因为中信证券终于找到了合适的人选——汤晓东。

曾担任过证监会基金部副主任和国际部副主任的汤晓东,是证监会2009年从华尔街引进的金融高级人才。他曾在美国学习、工作二十余年。先后在美国荷兰银行、苏格兰皇家银行等机构担任要职。丰富的行业和监管经验以及开阔的国际化视野,华夏基金大股东中信正是看中了这点。

2014年8月,汤晓东在中信集团的力邀下加盟华夏基金,出任督察长。一年过渡期后,汤晓东转任华夏基金总经理。

2015年,华夏基金发行境内首只跟踪MSCI中国A股指数的ETF;2016年7月,华夏基金与磐安资产管理公司(PanAgora)达成战略合作,推出华夏睿磐系列资产管理计划;2016年10月,华夏基金与国际领先的MOM/FOF管理人罗素投资开展战略合作。

此外,华夏基金还在业内率先加入联合国责任投资原则组织(UNPRI),积极践行ESG投资,成为具有国际化视角的公募基金公司。

在国际化方面,华夏基金的确不失所望,但在本土化方面受到的打击,对公司的品牌形象产生了不小的影响。

2016年12月中旬,市场传言某基金公司旗下的货币基金爆仓,涉事基金公司需要自掏腰包填补亏损,该传闻最终指向华夏基金。

尽管公司在第一时间对爆仓传闻进行了否认,但在《财经》的一篇报道中,接近华夏基金的人士称,当时在华夏内部,把该事件称之为技术性破产,当时出现的风险敞口把整个华夏卖了都不够。

货币基金这个本应风险很低的投资品种,却曝出重大风险事件,背后的原因值得深思。

其实早在2011年,金融时报专栏作家吉莲•邰蒂在题为《不可小觑货币市场基金》的文章中,曾这样描述过货币基金:“在任何一部谋杀悬疑电影中,我们都应对角落里那个无趣阴郁的男人给予注意;安静、不引人注目的人物有可能是致命的。”

如果汤晓东能早一点看到这篇文章的话,或许就不会发生2016年的货基爆仓事件。

此后,华夏基金又因踩雷“神雾双雄”被推上舆论的风口浪尖。

2017年之前,神雾环保(300156.SZ)和神雾节能(000820.SZ)一直都是基金的重仓股。然而2017年三季度,两只股票却狠狠地坑了机构一把。

先是7月10日,两只股票毫无征兆的双双跌停;随后7月11日,两只股票继续下跌,其中,神雾环保盘中跌幅一度超过8%。

这令频频在投资时采取集团战法,对个股进行“围猎”的华夏基金损失惨重,两日浮亏超过3亿元。因为在两只股票彼时的前十大流通股东中,华夏基金均占有4席,而且在众多机构中,华夏基金持有两只股票的基金数量最多,持有的市值也最大。

很显然,汤晓东的日子并不好过。他曾多次向身边人坦言压力比较大,这种压力一方面是来华夏基金强势的股东——中信证券,另一方面来自愈发激烈的竞争环境下,基金公司转型的压力。

最终,他选择离开华夏基金。

2018年4月28日凌晨,华夏基金发布了一则高管变更公告,总经理汤晓东因个人原因离任。

汤晓东的突然离任令业内颇感意外,因为就在一周前,汤晓东刚刚出席华夏基金主办的“掘金指数投资”峰会,并表示未来华夏基金将在三大方面发展ETF。

发展ETF成为了华夏基金后面转型中的一个重要抓手,只不过这一重任最终落到了一个女人的肩上。

中国版 Vanguard

中国版 Vanguard2018年5月18日,原分管市场工作的副总经理李一梅正式出任华夏基金总经理。

李一梅不仅有着美国哈佛大学公共政策硕士、中国人民大学经济学硕士的学历,还有多年的市场从业经验。作为华夏基金的一员老将,2001年8月便加入公司,曾任华夏基金副总经理、基金营销部总经理、营销总监、市场总监等职位。

2018年堪称指数基金规模的爆发之年,市场出身的她,敏锐地感觉到这一变化,刚一上任便大展身手。

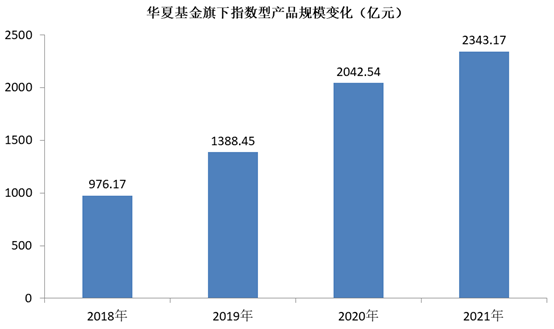

2018年下半年,华夏基金旗下的指数基金产品规模获得了快速增长,从年中的648.88亿元增至年末的976.17亿元,涨幅为50.44%。

而数据统计显示,2018年全市场指数基金规模增长也才接近40%。换句话说,李一梅仅用了半年的时间便超额完成了全年的目标。

这其中或许有运气的成分,但更重要的是李一梅对于指数基金有着更深的认知。

2004年,华夏基金发行了境内首只ETF——华夏上证50ETF。当时业内很少有人懂ETF,普通投资者更是几乎不知道ETF。

做基金营销的人都知道,基金带数字和字母的都不好卖,而华夏上证50ETF又带数字又带字母,更是难上加难,她只能一家券商一家券商地做地推,经常一站就讲两个多小时。

早期刻骨铭心的记忆,让李一梅在担任华夏基金总经理后的历次公开发言中,或多或少的提及对ETF前景的看好。

来源:天天基金网

在李一梅的掌舵下,华夏基金旗下指数型产品规模,从2018年的976.17亿元增长至2021年的2343.17亿元,成为国内首家指数型产品规模突破2000亿元的公募机构。

2018年,指数产品规模排名第一的华夏基金领先第二名405.59亿元,到2021年这一差距已经扩大至873.78亿元,“指基大厂”的地位愈发牢固。

事实上,靠指基发展壮大并登顶的基金公司国外早有先例。

1974年,约翰·鲍格尔(John Bogle)创立的先锋领航集团(Vanguard Group)推出第一只指数基金——先锋领航500指数基金,该基金现已成为全球规模最大的指数基金。

作为指数化投资最先的倡导者和实践者,先锋领航集团也发展成为美国基金行业的头部公司。

被动投资通常能够获得市场的平均收益,而主动投资的表现则参差不齐,即便是明星基金经理能够长期获得超额收益也是非常难的。

如果再算上明星基金经理的离职,对于公司规模的影响,选择被动投资无疑是最优解,李一梅或正是看清了这一点。

从最早尝到明星基金经理的甜头,到最先吃到苦头,华夏基金的转变,值得其他依赖明星基金经理的基金公司深思。