本文来源:与非网

苹果iPhone 14发布日期已定:9月13日。

就在5月24日,韩媒ET News报道,因中国供应商品质出现问题,苹果即将发布的iPhone 14系列前置摄像头(模组)供应商除了原定的夏普外,韩国厂商LG Innotek也将加入,以取代中国供应商。这是iPhone前置摄像头首度采用韩国产品,原本明年问世的iPhone 15才会由LG Innotek供应。

此前前置摄像头一直被认为是低成本零件,其单价仅为后置摄像头的三分之一,不过自iPhone 14开始,因功能提升,增加自动对焦(AF)功能,其单价将是之前机种的3倍。目前夏普和LG Innotek也是iPhone后置(主)摄像头模组(CCM)供应商。

近年来,中国厂商被踢出“果链”也不是一回两回了,虽然2021年智能手机市场整体发展缓慢,但还是保持了比较平稳的状态,似乎仍然是个“金饭碗”。不过,“果链”企业“逃离”的声音也愈发高涨,亟待摆脱手机依赖,而智能汽车、VR/AR、智能家居、IoT等领域都成了他们聚焦的新赛道。

苹果是不是在去中国化?一直以来,“果链”厂商来自于全球,中国厂商尤其不少,足见苹果对中国市场的重视。不过,情况似乎在变,苹果不但开始将大量iPhone交给海外代工厂生产,在供应链上也下了狠手。

2020年7月,美国商务部工业和安全局(BIS)将11家中国公司列入实体清单,南昌欧菲光列在其中。2016年,欧菲光因收购主营微CCM和光学镜头的广州得尔塔影像正式进入“果链”,2019年,欧菲光22.51%的营收来自苹果。这次苹果将欧菲光移出供应链,曾经的全球手机CCM一哥风光不再。

就在前几天,外媒报道京东方因擅改供货iPhone 13 OLED面板的薄膜晶体管设计,被苹果叫停,其结果是上半年iPhone几乎没有采购京东方面板,下半年与iPhone 14有关订单也受到影响。不过,好在京东方有牵制三星、LG的作用,一时可能还不会停止合作。不管结果如何,背后值得关注的是OLED屏供应链仍受制于人,技术上还有差距。

紧接着就是上面说的iPhone 14前置摄像头更换供应商的消息。事实上,前置摄像头要求没有后置摄像头高,从成本考量,苹果一直是由两家厂商供应:夏普和一家国内供应商。消息称,由于iPhone 14很快要生产,国内供应商无暇返工,所以改为他人供货。

联想到之前的欧菲光,被踢出“果链”后,2021年3月欧菲光与闻泰科技签署协议,出售广州得尔塔100%股权。因此,新近被“果链”剔除的国内厂商应该是闻泰科技。

可是好景不长,2022年3月10日闻泰科技刚刚发布公告称,近期与境外特定客户合作的智能家居项目开始量产并实现常态化出货,项目合作总金额预计约50亿元。此“境外特定客户”即是苹果。

闻泰科技官网显示:“公司旗下得尔塔科技是光学影像领域主流供应商,同时是全球知名品牌的核心供应商之一。公司采用行业领先的flip-chip技术,实现更稳定的性能,更强的抗干扰、更小的产品尺寸,以满足特定客户的产品需求。

“CCM产品从FF(固定对焦)到Dual Camera均实现了98%以上的良品率,现有最大年产能2亿台,未来将伴随新基地的投产进一步提升。

“得尔塔科技拥有FTIR、X-Ray、TBR、酸碱化学试验等解析和信赖试验设备一百多台,专注光学领域的研发和生产分析实验,聚焦CCM的同时,积极布局新技术、新产品和新服务。未来将伴随摄像头高端化、双摄、三摄等技术创新,向手机、IoT、智能汽车等领域延伸,从而实现高速增长。”

但是,此次iPhone 14前置摄像头有不小的升级,光圈将从F2.2提升到F1.9,增加AF功能,这些都将直接影响摄像头架构和品质要求。估计闻泰也是大意失荆州,没来得及更新技术,导致产品性能达不到苹果要求,未来是否还有转机尚不得而知。

分析表明,苹果的种种举措其实也是在规避风险,包括国际关系、防疫政策对生产的影响、手机销量滑坡、优化成本、iPhone 14出货量等,客观上确实有去中国化之嫌,但实际上还是中国企业有自己短板,授人以柄了。

说了这么多,还是看看近年来CCM市场和技术发生了哪些变化?市场数据显示:新冠疫情叠加中美紧张关系,对手机持续增长产生了不小影响。

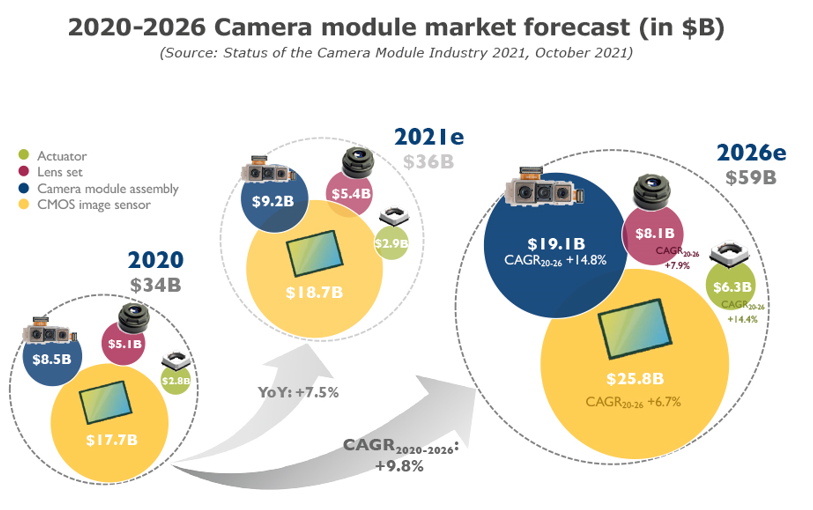

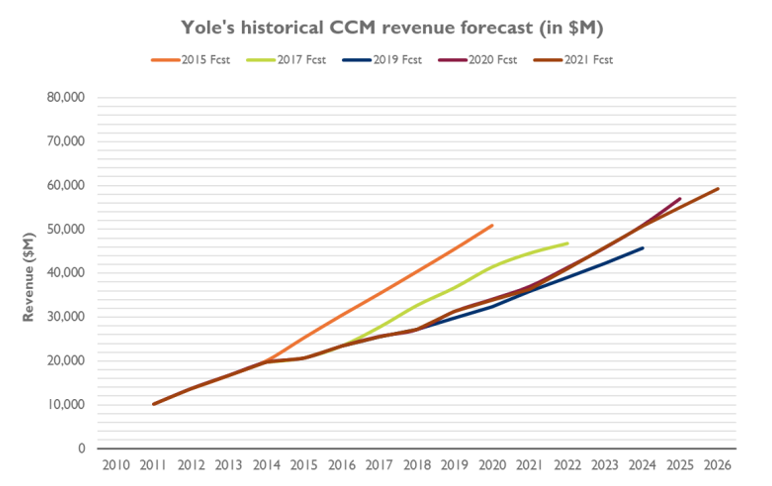

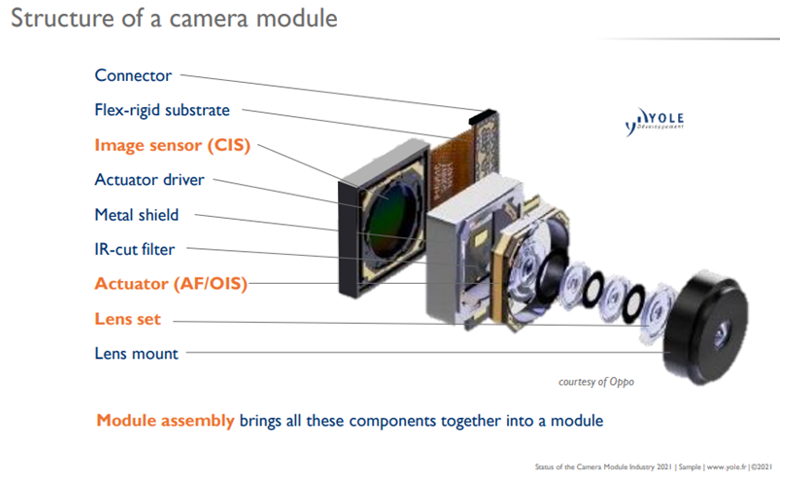

不过,手机和汽车中采用“多摄像头”在继续推动产业前进。Yole Développement(Yole)预计,2026年全球CCM收益可达590亿美元,手机CCM细分市场CAGR为9.8%,汽车CCM则为14%,后者正在成为一个举足轻重的市场。2026年,CCM各组件间收益分布为:致动器11%、镜头组14%、CCM组装32%和CIS(接触式图像传感器)43%。

从技术趋势看,CIS是CCM模组中最关键的组件,其像素大小仍在不断缩减,分辨率不断提高。光学镜头组引入了玻璃或自由曲面镜头,甚至液态镜头等创新技术,而OIS(光学防抖)技术已从镜头平移式防抖转向了传感器平移式防抖。所有这些最新创新技术都在令手机摄像头走向更为专业的摄影效果。

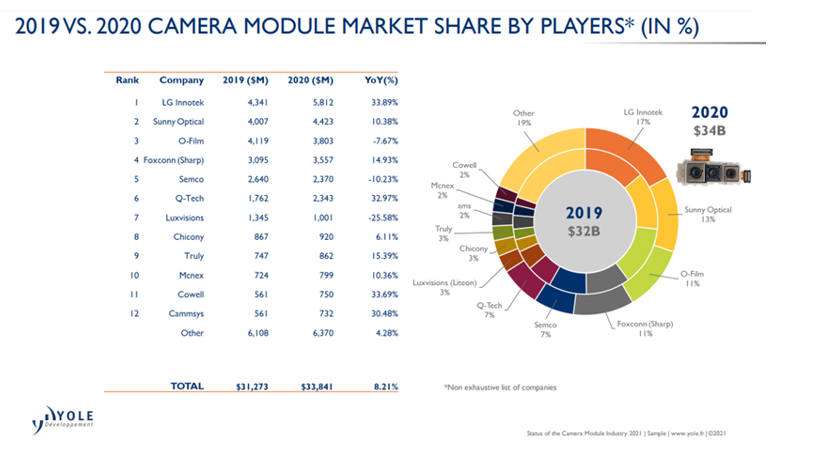

从CCM生态系统看,从次级组件到制造玩家数不胜数。领先CCM企业在不断垂直整合上游资源或拓展业务。LG Innotek在CCM制造商中排名第一,2020年收获大量订单,2021年2月,为获苹果长期订单计划砸下约32亿元人民币扩产;9月截获因疫情停工的越南夏普工厂iPhone 13 CCM大量订单。

上述厂商身后不远有多家企业在努力追赶,包括舜宇光学、闻泰科技和富士康。

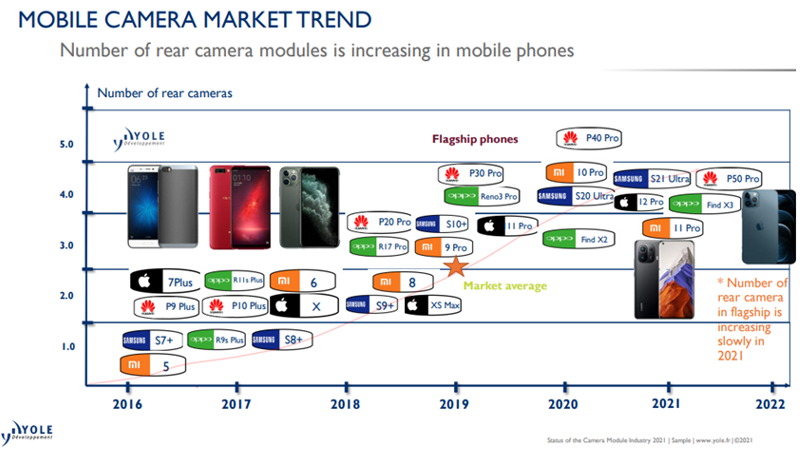

Yole发布的《2021年CCM产业现状报告》显示,手机中的多摄像头方法不仅增加了摄影功能(如微距、长焦等),也大大提高了摄影效果。因此,大多数手机都采用了多摄像头设置,这使得手机CCM的数量从49亿增加到54亿,同比增长10.4%。

在消费领域,产品正变得越来越智能化,视觉在机器人和住宅监控系统等应用中将发挥更重要的作用——万物互联。这些应用也将增加对CCM的需求。Yole预计,全球CCM收益将以9.8%的CAGR增长,从2020年的340亿美元增至2026年的590亿美元。

CCM行业产能雄厚,行业正朝着集中化方向发展。从CCM子组件到CCM制造有许多参与者,如上游CMOS图像传感器制造商、镜头供应商或CCM制造商,领先公司占据市场主导地位。

图像传感器是模组中最关键的组件,索尼是供应链中的市场领袖,引领整个市场向提高平均像素数和降低像素尺寸的方向前进。排名第二的CIS厂商是三星,在这方面非常出色,率先推出了小像素尺寸(0.64μm)和高分辨率(200Mp)产品。位列第三的豪威科技深耕中国市场,被韦尔股份以40亿元收购后,盈利成绩相当亮眼。

System Plus Consulting成像团队技术与成本分析师Peter Bonanno博士补充道:“新技术的出现让智能手机摄像头硬件发生了巨大变化。但有一点没有变,那就是对于旗舰型成像模组,领先手机OEM的摄像头设计师们仍然继续坚持使用来自三星、索尼和豪威科技的CIS。”这3大顶级厂商加起来占了约74%市场份额。

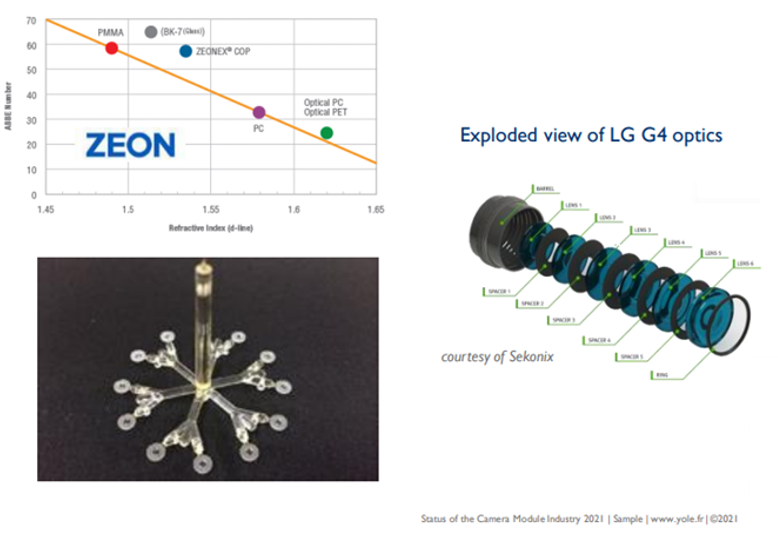

镜头是另一个关键组件。与图像传感器一样,排名前三的公司拥有约76%市场份额。近年来,原材料和劳动力成本上升限制了CCM制造商实现高利润的潜力。因此,CCM制造商目前正在积极以垂直整合开发子组件,如上游透镜或AF/OIS执行器,以获得更好的利润和产品开发主动性。

多摄像头配置支持低分辨率CCM,包括快速增长的消费电子产品,如AR/VR、机器人和智能家居设备,需要面向机器视觉的摄像头,为领先公司之外的玩家留有一定空间。新进入者,如CIS中的GalaxyCore(格科微)、镜头中的SPY和执行器中的Hozel(皓泽),正受益并逐渐在行业中崭露头角。

与此同时,新能源/自动驾驶汽车市场正在蓬勃发展,对摄像头的需求继续增加。虽然进入这个市场的门槛相对较高,但它很有吸引力,前景很好,更多玩家将加入竞争。从2019年与2020年各参与者按收入细分的CCM市场份额可以看出大致竞争格局。

CCM是一种非常精密的光电元件,包括许多光学和电子技术,创新不断。手机摄像头主要用于拍照,为了开发用于专业摄影的移动摄像头,CCM制造商和手机参与者引入了多种摄像头技术。

摄影功能要求主要集中在广角和远摄摄像头。广角需要大幅面CIS、大孔径和低失真镜头,而长焦则需要内变焦镜头。从远程到广域,手机摄像头将发展连续光学变焦,这是CCM技术未来的发展方向之一。

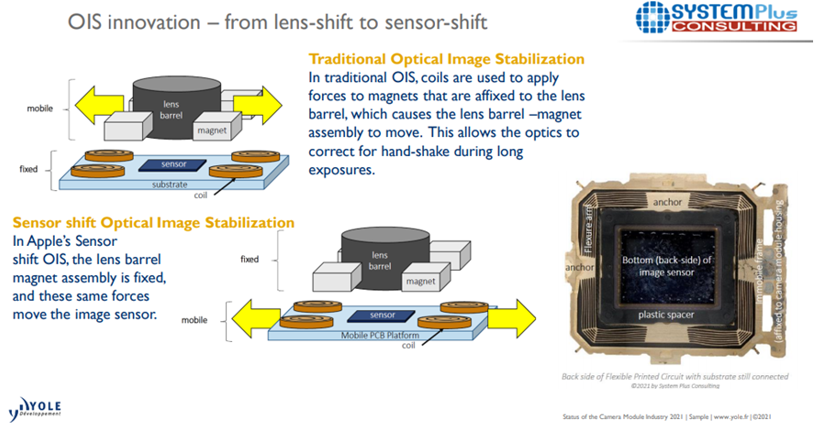

当然,还有其他技术可以改善摄影效果,比如OIS已经从镜头偏移转为传感器和模块偏移,改善了OIS角度和频率。苹果在iPhone 12 Pro上引入了传感器移位(Sensor-Shift)图像稳定技术。由于其优势,Android手机玩家正在积极开发,2021年底,Tecno(传音)推出了首款配备该技术的Android手机。

光学领域有更多技术创新,如逐渐采用玻璃、自由形式甚至液体透镜。液体透镜足够小,可以快速聚焦,也可以格式化成微距镜头和长焦镜头。2021年4月,小米MIX FOLD全球首发液态镜头模组,将“人眼晶状体”装入手机镜头,用薄膜包裹可流动液体替代传统光学镜片,实现了焦距和焦点变化,近可显微、远可长焦。

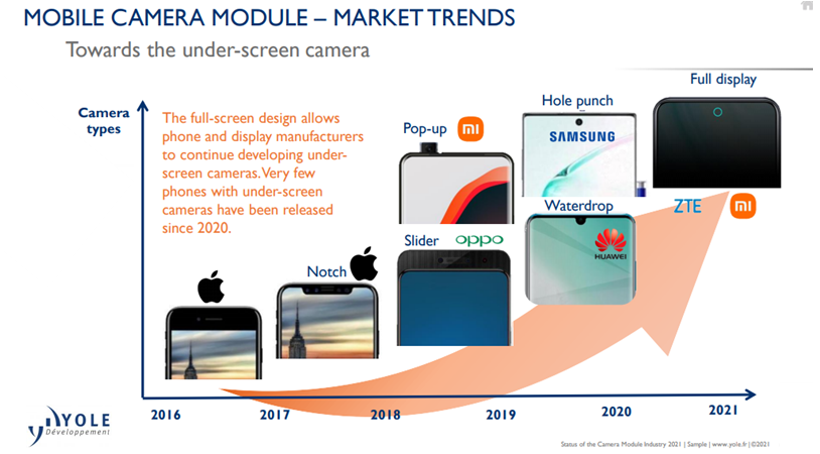

手机也在寻求完美的全屏显示,同时需要屏下(under-display)摄像头,这也是摄像头的发展趋势之一,已经成功实施并将加速采用。

随着苹果手机采用dToF 3D传感摄像头,使业界的3D传感发展又向前迈进了一步。未来,手机、机器人、智能家居设备甚至汽车将采用更多的3D传感技术。

《2021年CCM产业现状报告》指出:从手机到汽车的多摄像头的推广将继续推动CCM行业发展。从成像到传感,3D摄像头可以在前面或后面(前面还包括光学指纹识别),这将积极影响手机多摄像头方法的发展方向。

从历年CCM预测看,CCM将保持增长势头。由于智能手机和其他主要应用(如汽车)的持续需求,Yole维持了对CCM的预测。2021至2026年期间,增长潜力将保持在较高水平,主要是由于每个终端系统摄像头的扩散和多样化。

我们来看看移动CCM的结构和发展。CCM曾经是一个相对基本的组件,现在已经发展成为一个复杂的微机械设备。

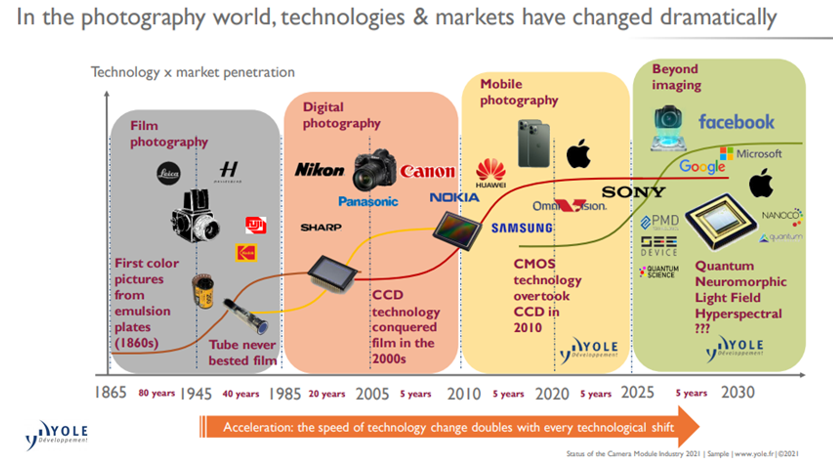

在摄影界,技术和市场发生了巨大的变化,CMOS是目前无可争议的图像传感器技术,其每一次技术变革速度都会翻倍。

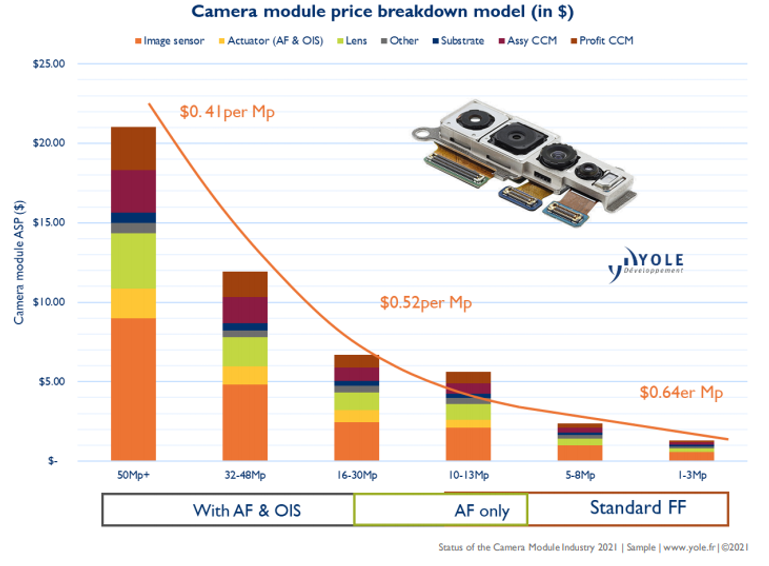

一个CCM的价格是多少?平均价格是按分辨率(美元)来算,分辨率高,模块成本也高。主后摄像头集成了高分辨率CIS、OIS和AF,甚至还有内变焦式镜头……整个模块的价格超过20美元。根据经验,一个中端模块的价格约为每Mp(百万像素)0.52美元,高端约为每Mp 0.41美元。

以下是移动摄像头市场的趋势,手机中后CCM的数量正在增加,2021旗舰手机后摄像头数量增长在放缓。

趋势之一是移动CCM在走向屏下,Android手机一直是全屏开发的最有力推动者,全屏设计有助于手机和显示器制造商继续开发屏下摄像头。2020年9月,中兴通讯正式发布全球首款屏下摄像手机中兴天机Axon 20 5G,还应用了屏下光感技术、屏幕发声、屏下光学指纹技术。之后三星、Vivo、OPPO等相继跟进。

消费赛道的主要驱动力还包括:高性能CIS、多摄像头设计、内变焦摄像头、3D传感摄像头。

趋势之二是材料,塑料透镜已成为CCM组件的关键部件。光学系统复杂性迫使供应商开发自动化装配。移动光学元件由塑料透镜制成,通常是ZEONEX和PC的混合物。除WL-CCM使用玻璃透镜外,每个透镜厚度已成为一个限制因素。为了解决这个问题,Zeon开发了一种特殊聚烯烃。

趋势之三是OIS创新——从镜头移位到传感器移位。在传统OIS中,光学稳像线圈在镜筒磁铁上施加力,使镜筒-磁铁组件移动,帮助光学系统在长时间曝光时校正手抖动。苹果的传感器移位OIS中采用传感器位移光学稳像,镜筒磁铁组件是固定的,用施加的力移动图像传感器。

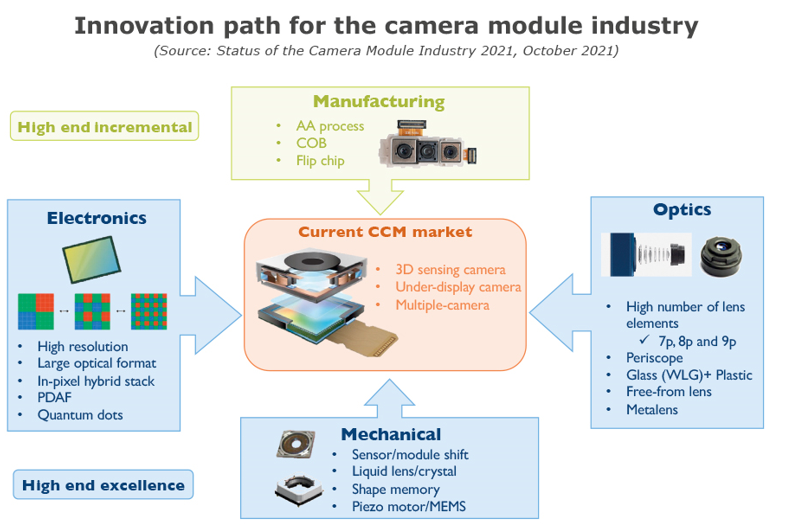

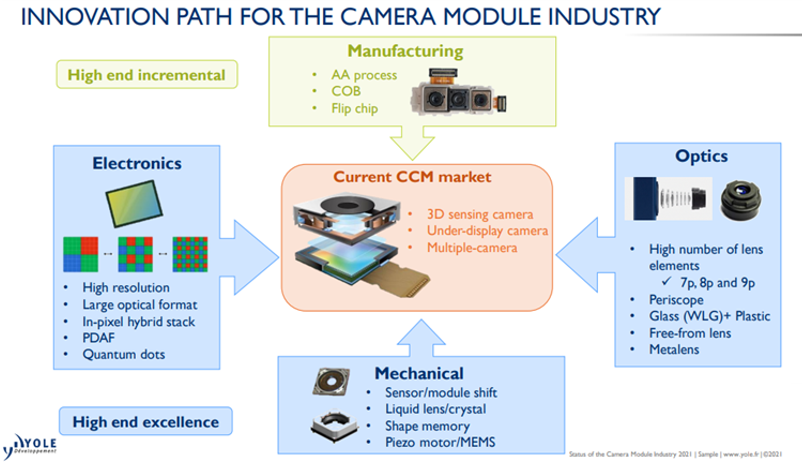

CCM行业的创新路径是高端增量和高端卓越。

电子元件将向高分辨率、大型光学格式、像素混合堆栈、PDAF(相位检测自动对焦)和量子点方向发展。

制造方面,采用AA(主动调整组装)工艺、COB(Chip On Board,板上芯片)和倒装芯片。

机械方面,采用传感器/模块移位、液晶透镜/晶体、形状记忆、压电电机/MEMS。

光学组件采用大量镜头元件,如7p、8p和9p;内变焦、玻璃(WLG)+塑料、无透镜、超透镜(Metalens)。

Canalys数据显示,2021全年手机出货量达13.5亿部,同比增长7%,接近2019年的13.7亿部。其中,三星近2.75亿部全球第一,苹果2.3亿部,同比增长11%,排名第二。苹果仍是创新的领导者,iPhone摄像头一直引领CCM和CMOS图像传感器的物理和成本演变。

多年来,后置摄像头从单摄像头发展到双摄像头系统,再到三摄像头系统;前摄像头也从单摄像头发展为双摄像头TrueDepth系统。在iPhone 12 Pro Max中引入传感器移位OIS之前,自动对焦/光学图像稳定(AF/OIS)系统的总体设计一直保持一致。

尽管其他领先OEM趋向于高达108Mp(1.08亿像素),而iPhone 13依旧坚持1200万像素后摄像头,仍是通过模块升级和算法调整提高摄像头性能。

值得一提的是,直到iPhone 13,其前摄像头都是继承了前几代iPhone,而iPhone 14的前摄自拍终于有救了,将首次采用LG Innotek的前摄像头,也让中国供应商掉了节奏。

即使想进入某个高增长的新赛道,如果技术储备不足,可能就会被迫跳到其他领域,还得重新去打拼,要么去收购,要么付出时间成本。

~END~

今日份需求已上线

1.高性能服务器

2.部队RFID车辆进出管理硬件

3.更多需求:https://www.iotku.com/Biz/