来源 | 学术plus

智库 | 云脑智库(CloudBrain-TT)

云圈 | 进“云脑智库微信群”,请加微信:15881101905,备注您的研究方向

声明 | 本号聚焦相关知识分享,内容观点不代表本号立场,可追溯内容均注明来源,若存在版权等问题,请联系(15881101905,微信同号)删除,谢谢

2022年3月,法国著名咨询公司悠乐(Yole)发布《功率碳化硅2022年度报告》,披露了六家功率碳化硅企业的营收情况。其中英飞凌、意法半导体等企业营收增长迅速,但曾经的碳化硅巨头之一罗姆公司的营收增长仅为个位数,远低于同行。本文将从企业战略、产能、技术实力等方面分析罗姆公司营收增长缓慢的原因。

1.《全球碳化硅2022年度报告》预测2027年全球功率碳化硅的市值将达63亿美元,年复合增长率34%。但近期亚太地区碳化硅行业巨头“罗姆”公司却表现反常。2.行业间横向合作:Wolfspeed,英飞凌和意法半导体三家IDM企业资源整合程度高,罗姆合作模式偏于纵向3.关键技术:先进切割技术“冷切”可将最终SiC器件成本降低20-30%4.SiC衬底产能:2021年,碳化硅衬底供给已从6英寸向8英寸切换,Wolfspeed已率先宣布量产8英寸,但罗姆公式尚无相关报道5.总结与启示:在横向合作资源整合与关键技术研发能力不足,导致半导体巨头罗姆在近期利润增长落后内容主要整理自外文网站相关资料

仅供学习参考,欢迎交流指正!

文章观点不代表本机构立场

随着电动汽车等产业的发展,功率器件的需求增长迅速。以碳化硅 (SiC)为基础的新一代功率器件有着体积小,耐压大,频率快等优点,近几年已获得广泛关注。用SiC MOSFET代替原来的Si IGBT几乎已是行业共识。特斯拉和比亚迪在其2021年的产品中已使用SiC功率器件,蔚来、小鹏等也计划在2022年的产品中使用SiC产品。

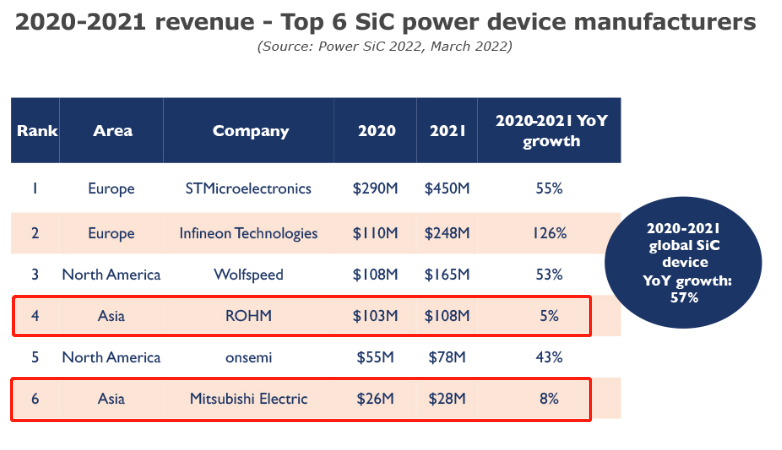

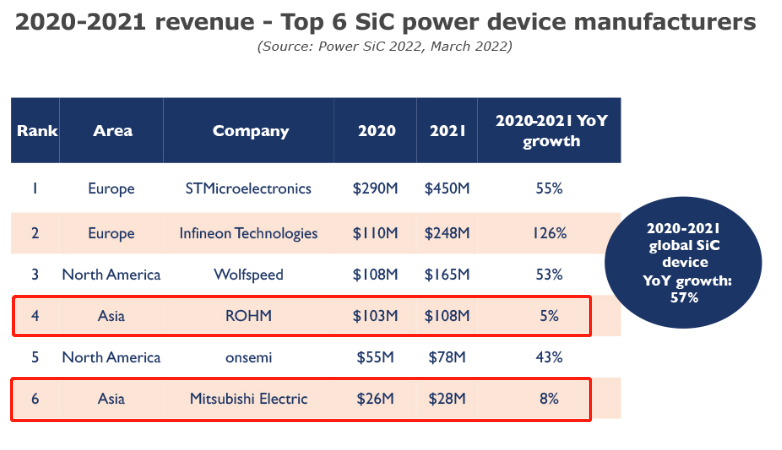

全球前6家功率SiC生产商2020至2021年的收入情况,其中第4位和第6位分别为罗姆公司和三菱公司(图片来源:Yole)2022年3月,法国知名咨询公司悠乐(Yole)发布《功率碳化硅2022年度报告》,预测2027年全球功率碳化硅的市值将达到63亿美元,年复合增长率为34%。同时,Yole在报告中披露了全球前6家碳化硅功率器件生产厂的2020至2021年的收入情况,其中英飞凌的收入从2020年的1.08亿美元增长至2021年的2.48亿美元,增长率为126%。意法半导体(STMicroelectronics)和Wolfspeed (以前的CREE)的收入增长率也都超过了50%。

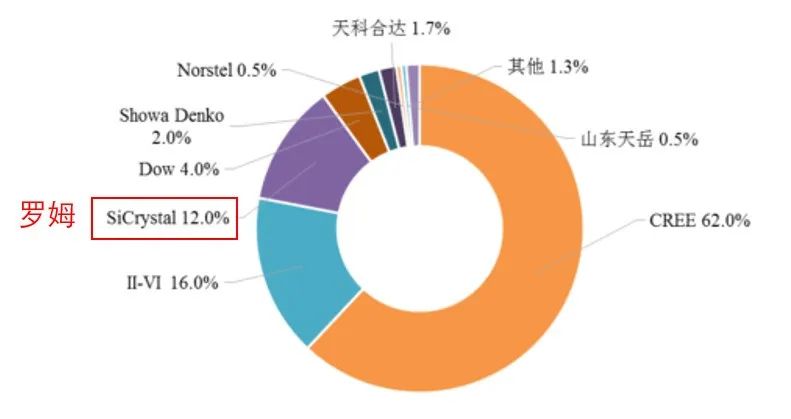

2018年度导电型SiC衬底市场占有率(数据来源:Yole)值得注意的是,亚太地区虽有罗姆(ROHM)和三菱(Mitsubishi Electric)两家公司上榜,但其收入增长率仅为5%和8%,远低于同业公司水平。三菱公司的业务种类较多,碳化硅在其所有业务中占比不高,其收入比其他企业少量一个数量级,可以认为碳化硅并不是三菱的重点。而罗姆公司在功率碳化硅市场占有重要地位。2018年, CREE,II-VI和罗姆几乎霸占了整个碳化硅市场。随后罗姆更是加大了其6英寸衬底的产能,在2020年获得了20%的市场份额(此时II-VI的份额为13%),将原本的行业大头CREE的份额挤至45%。可以说罗姆前几年的发展速度是惊人的,但在电动汽车快速发展的2021年,SiC需求急剧增长的环境下,为何罗姆增长缓慢?

收入增长率前三家公司在很早之前就已开展合作。Wolfspeed是目前全球最大的SiC衬底生产商。英飞凌和意法半导体本身是优秀的器件生产商,近年通过收购也取得了一定的衬底生产能力。2018年2月,Wolfspeed与英飞凌签署6英寸SiC晶圆长期供货协议。

2019年1月,Wolfspeed又与意法半导体签署了长期6英寸SiC晶圆供货协议,协议总金额达2.5亿美元。2019年11月,Wolfspeed和意法半导体宣布将该笔协议的规模扩大至5亿美元以上。有效的合作使得各公司能在自身领域更加专注。长期供货协议帮助Wolfspeed稳定消化其6英寸SiC晶圆产能。在2019至2020年间,各晶圆生产商还在比拼6英寸产能的时候,Wolfspeed宣布直接放弃原定的6英寸扩产计划,全力爬坡8英寸晶圆。2022年4月,Wolfspeed宣布其位于纽约州的8英寸厂正式开始生产。英飞凌与意法半导体也努力开发更优秀的器件产品。英飞凌率先推出650V 至 1700V沟槽型SiC MOSFET产品——CoolSiC,目前已被20余家车企采用。意法半导体也开发了从650 V至1700 V的平面栅型MOSFET,并计划开发沟槽型产品。总体来看,上述三家企业合作程度较深,提升了资源整合的效率。而相比之下,罗姆与头部厂商的横向合作则显得不足。在2020年,罗姆的子公司SiCrystal与意法半导体签订过价值1.2亿美元的晶圆供货协议,但规模相比于前几家公司要小很多。罗姆的合作对象多是下游的车企,如吉利、纬湃、联合、华域等,这种合作模式更像是纵向的。在目前的第三代半导体产业中,处于上游位置的衬底产能才是竞争的核心,业内有得衬底的天下的说法,下游电动汽车的需求在产业中提供的更像是一种驱动力。

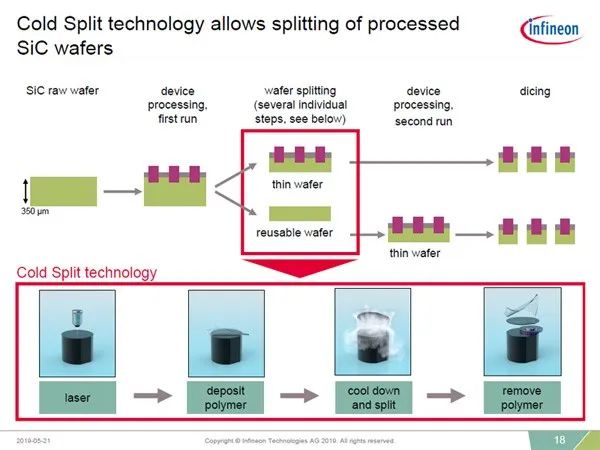

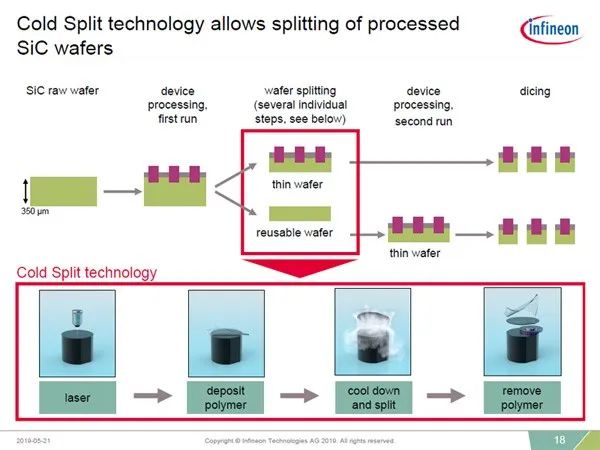

在各大厂商都在比拼SiC衬底产能的时候,英飞凌率先注意到了先进切割技术的价值。2018年11月,英飞凌以1.24亿欧元收购了一家规模不大的公司Siltectra。这是因为英飞凌看中了Siltectra的“冷切”技术。该技术能将SiC晶圆的良率提高90%,在相同碳化硅晶锭的情况下,它可以提供3倍的材料,可生产更多的器件,最终SiC器件的成本可以降低20-30%。在同行都在考虑“如何增产”的时候,英飞凌思考的是“如何节约”。据介绍,以单个20毫米SiC晶锭为例,采用线锯可生产30片350微米的晶圆,而用冷切法可生产50多片晶圆。同时,由于冷却法生产的晶圆的几何特性更好,因此单片晶圆厚度可以减少到200微米,这就进一步增加了晶圆数量,单个20毫米SiC晶锭可以生产80多片晶圆。

冷切技术示意图(图片来源:英飞凌)

2021年,碳化硅衬底的供给从6英寸向8英寸切换。除了切割技术,罗姆自身在SiC衬底产能,尤其是8英寸晶圆的产能上的竞争力与Wolfspeed相比仍有较大差距。尽管罗姆从2000年就开始研究SiC,但直到2009年收购了SiCrystal才取得了实质性的进展。2018年时,罗姆的6英寸产能提高,市场占有率达到20%,并将Wolfspeed的份额挤到50%以下。但随着Wolfspeed推出8英寸产品,罗姆的竞争力再次下降。虽然罗姆在2015年就展示过8英寸的样品,但到目前还没有量产的报道。

综上所述,罗姆公司由于横向合作不足以及关键技术,如切割技术、8英寸晶圆量产技术的缺乏等原因收入增长缓慢。单家公司无论在资源整合能力还是研发能力上与头部三家企业组成的合作团体相比都有差距。企业的合作可以避免重复的研发和资源的浪费。另一方面,越大尺寸的晶圆量产难度越大,在晶圆产能有限的情况下,亦可以像英飞凌一样在切割或其他工艺环节进行改进,从另一维度降低单个器件的成本。

参考链接:

https://www.i-micronews.com/products/power-sic-2022/?utm_source=Wechat&utm_medium=Social

(全文完)

- The End -

版权声明:欢迎转发本号原创内容,转载和摘编需经本号授权并标注原作者和信息来源为云脑智库。本公众号目前所载内容为本公众号原创、网络转载或根据非密公开性信息资料编辑整理,相关内容仅供参考及学习交流使用。由于部分文字、图片等来源于互联网,无法核实真实出处,如涉及相关争议,请跟我们联系删除。我们致力于保护作者知识产权或作品版权,本公众号所载内容的知识产权或作品版权归原作者所有。本公众号拥有对此声明的最终解释权。

投稿/招聘/推广/合作/入群/赞助 请加微信:15881101905,备注关键词

“阅读是一种习惯,分享是一种美德,我们是一群专业、有态度的知识传播者

↓↓↓ 戳“阅读原文”,加入“知识星球”,发现更多精彩内容.

分享💬 点赞👍 在看❤️@以“三连”行动支持优质内容!