一

4月宏观经济

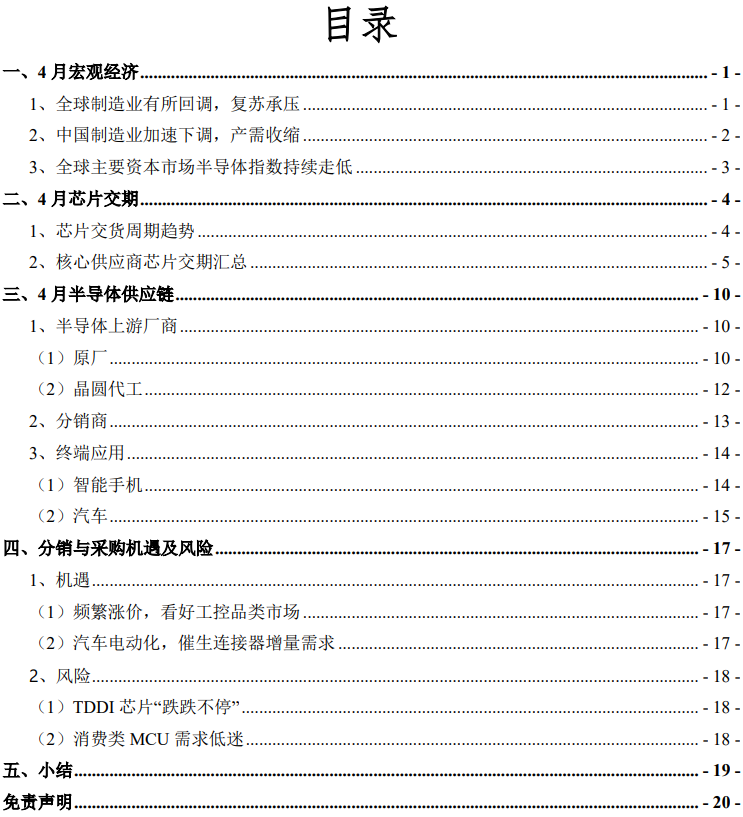

4月,全球制造业PMI为53.2%,同比下降0.9%,全球经济下行压力有所加大。

4月全球制造业PMI持续下滑

资料来源:国家统计局

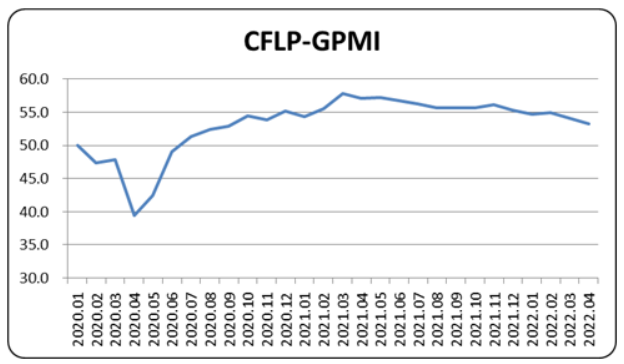

分区域看,亚洲、欧洲、美洲制造业PMI均连续2个月环比下降,并低于2021年同期水平,非洲制造业PMI较上月微幅上升,但低于2021年同期水平。

4月全球主要经济体加速分化

资料来源:Wind资讯

总的来看,疫情的持续蔓延叠加地缘政治冲突使得全球能源和粮食价格快速上涨,全球通胀压力持续上升,正在考验全球经济复苏的韧性。

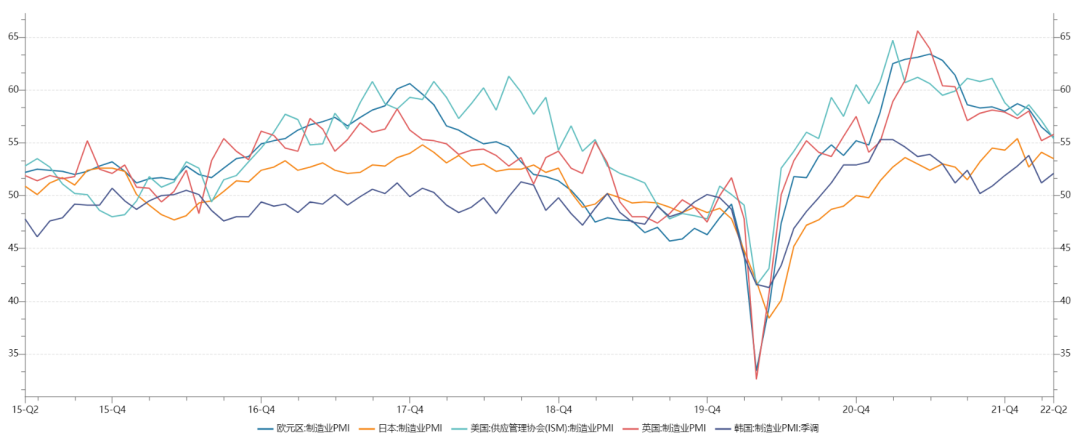

4月,中国制造业PMI指数为47.4%,创下2020年3月以来最低水平,制造业下行压力加大。

4月中国PMI指数加速下调

资料来源:国家统计局

综上,在4月疫情多点散发、防疫趋严背景下,企业产需两端均受到明显影响。考虑到上海疫情已现拐点,疫情冲击有望逐步消退,“最坏的情况”或已过去。

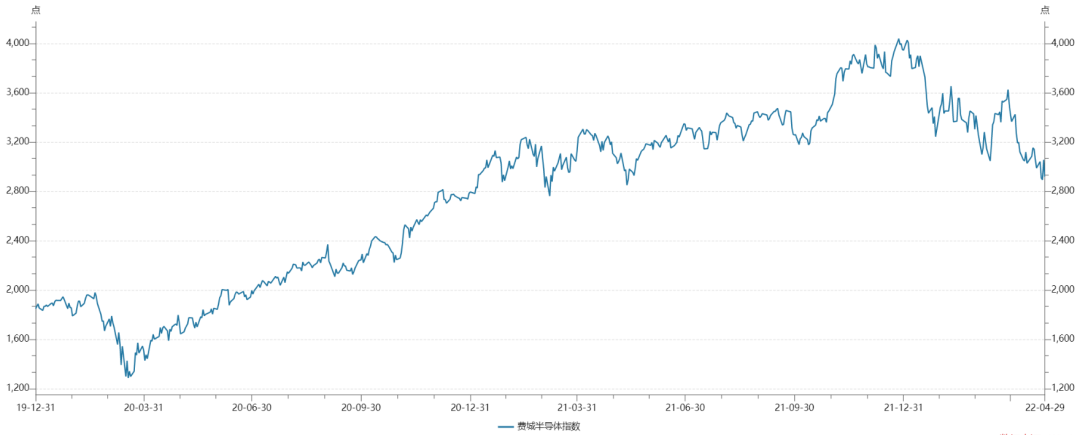

4月费城半导体指数下跌2.34%,芯片股集体走低。主要原因在于市场担心芯片业重演2018年供应过剩的惨状,对于后市的评估较为保守。

4月费城半导体指数持续走低

资料来源:Wind资讯

从中国市场来看,4月,半导体(SW)行业指数涨幅-15.31%,中国台湾半导体指数涨幅为-9.22%。反映了市场对于半导体供需及景气度持谨慎态度。

4月中国(SW)和台湾半导体指数持续下跌

资料来源:Wind资讯

二

4月芯片交期

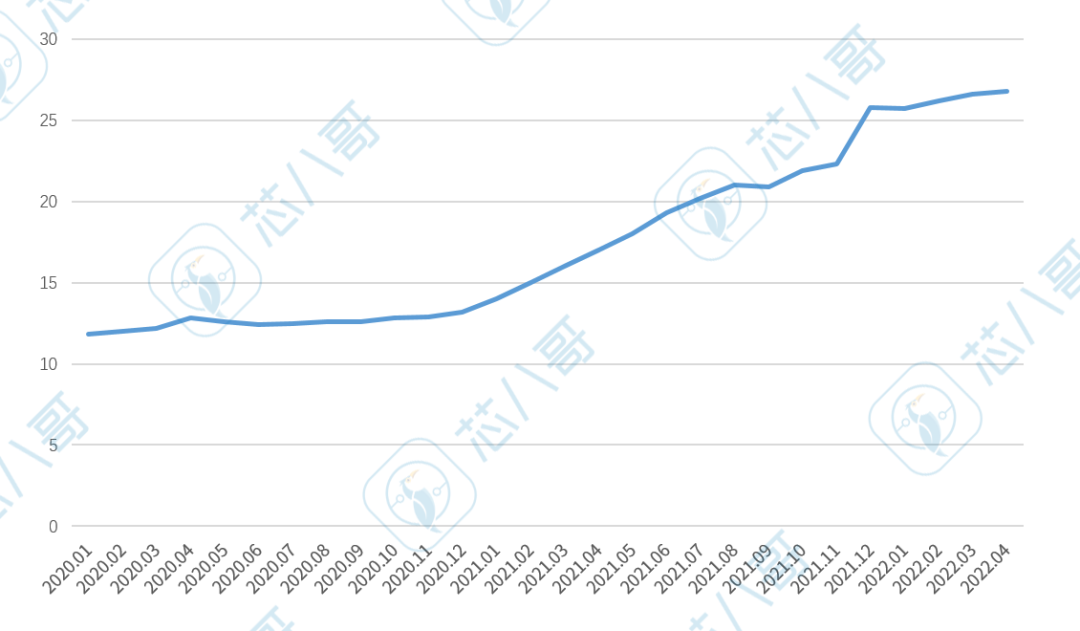

4月芯片交货周期持续延长,自年初以来,芯片平均交期已超过26.3周(约6.1个月)。虽然芯片平均交期又延长了,但是总体来看,芯片交付时间增速有所放缓。

4月芯片交期持续上升

资料来源:Susquehanna Financial Group

英特尔公司首席执行官基辛格表示,芯片短缺时间较预期更长,预计将持续到2024年。

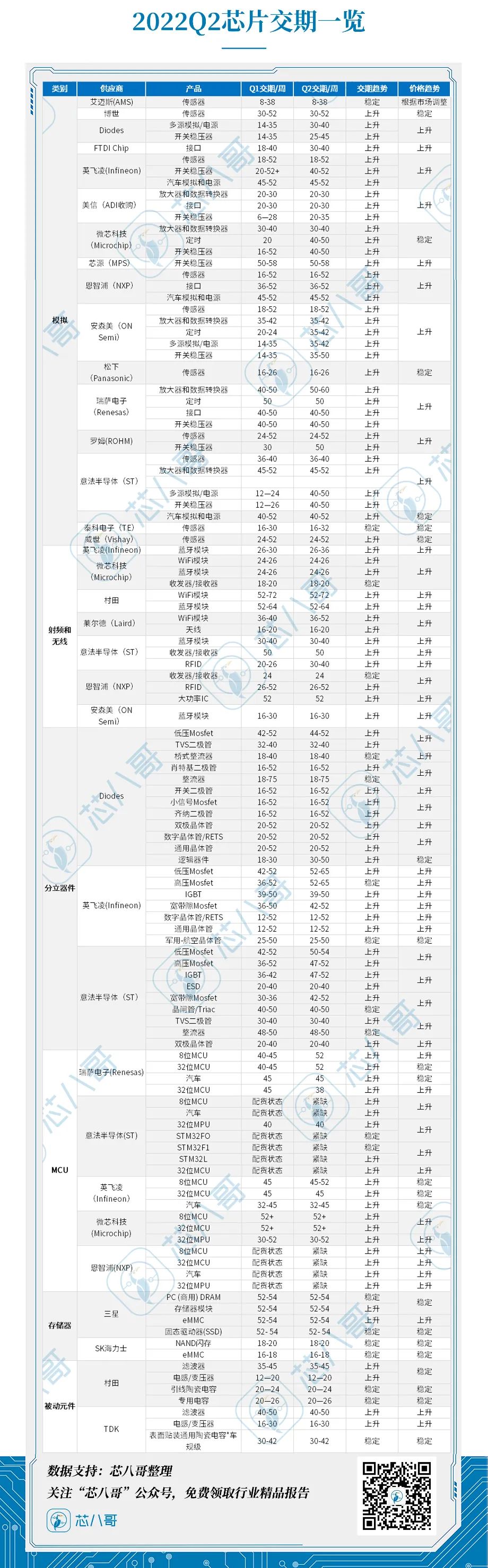

4月,根据最新汇总的Q2货期及价格汇总的趋势来看,整体供需延续了Q1的供不应求态势,货品交期普遍有延长趋势。其中,以多源模拟/电源、开关稳压器、定时等模拟器件,车规级MCU,Mos等分立器件及涨幅较为明显;存储器,电容、电阻等被动元件,射频与无线芯片等呈现较为稳定状态。

2022Q2芯片交期一览

资料来源:芯八哥整理

具体厂商来看,MCU方面,Q2瑞萨、英飞凌交期明显延长,NXP及ST交期从配货状态变为紧缺状态,头部MCU大厂的供应仍处于急缺状态;模拟产品方面,Q2相对Q1交期大幅延长,其中Diodes、英飞凌、Microchip、ST及安森美等尤为严重;分立器件方面,整体交期有所改善,但头部厂商Diodes及英飞凌的Mos交期分化明显,交期拉长。

三

4月半导体供应链

4月,从上游环节来看,车规级芯片交期呈延长趋势,消费类产品供需趋缓,工控类产品开启涨价潮;中游分销环节,从Q1头部分销厂商营收来看,行业维持高景气度;下游终端应用环节,看好车规级及工控品类市场。

(1)原厂

4月,在持续多轮涨价潮之下,头部大厂涨价势头暂熄。在工控领域,自年初以来海外工控企业经过多轮涨价之后,国内工控厂商逐渐出现涨价苗头。

4月主要原厂涨价情况一览

资料来源:芯八哥整理

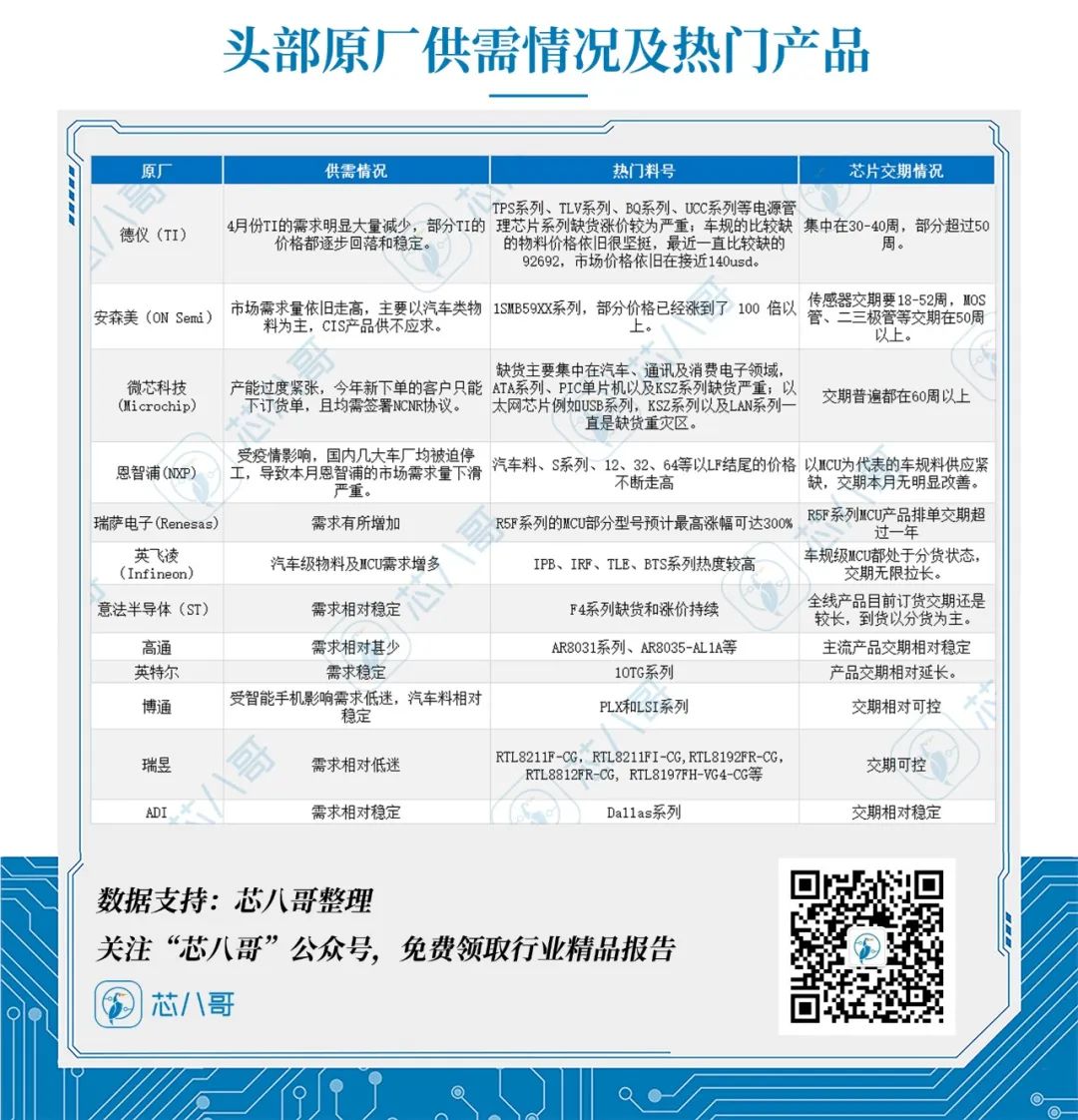

从头部原厂热门料号及供应态势来看,本月车规料号产品需求量维持高景气度,智能手机、PC、TV等产品需求不断降温,部分终端企业砍单后续有可能会引发一系列供应链动荡。

头部原厂供需情况及热门产品

资料来源:芯八哥整理

(2)晶圆代工

4月,在整体需求市场前景驱动下,以台积电、三星、联电等为代表的晶圆代工企业产能利用率均超过100%。新建产能方面,尽管各大晶圆代工厂积极增加投资以扩产,但新增产能还需要一定时间来投产。

主要晶圆代工厂产能利用率及供需预测

资料来源:芯八哥整理

2021年及2022Q1,国内外主要分销商营收及利润均实现了双丰收。可以看出,在全球芯片供应短缺和下游需求旺盛的双重助推下,元器件分销行业整体行情运行向好。

2021及2022Q1主要元器件分销企业营收及利润实现双丰收

资料来源:芯八哥整理

注:

1.韦尔股份、火炬电子、睿能科技等已剥离其他业务营收,仅计算其贸易分销业务营收情况;

2. 艾睿电子、大联大、安富利及文晔等营收按照实时汇率统一转换为人民币。

此外,本月文晔科技拟以10.84亿元收购世健。可以看出,在行业发展“如火如荼”下,中小规模特色分销商逐渐被头部玩家并购整合,强者恒强趋势愈发明显。

(1)智能手机

一季度,受经济形势不佳和需求低迷的影响,全球智能手机出货量同比下降8.9%,国内市场也同比下滑14.1%,整体下降趋势明显。

2022Q1全球智能手机除苹果外下挫明显

资料来源:IDC、Wind资讯

2022Q1国内智能手机除荣耀外整体下滑

资料来源:IDC、Wind资讯

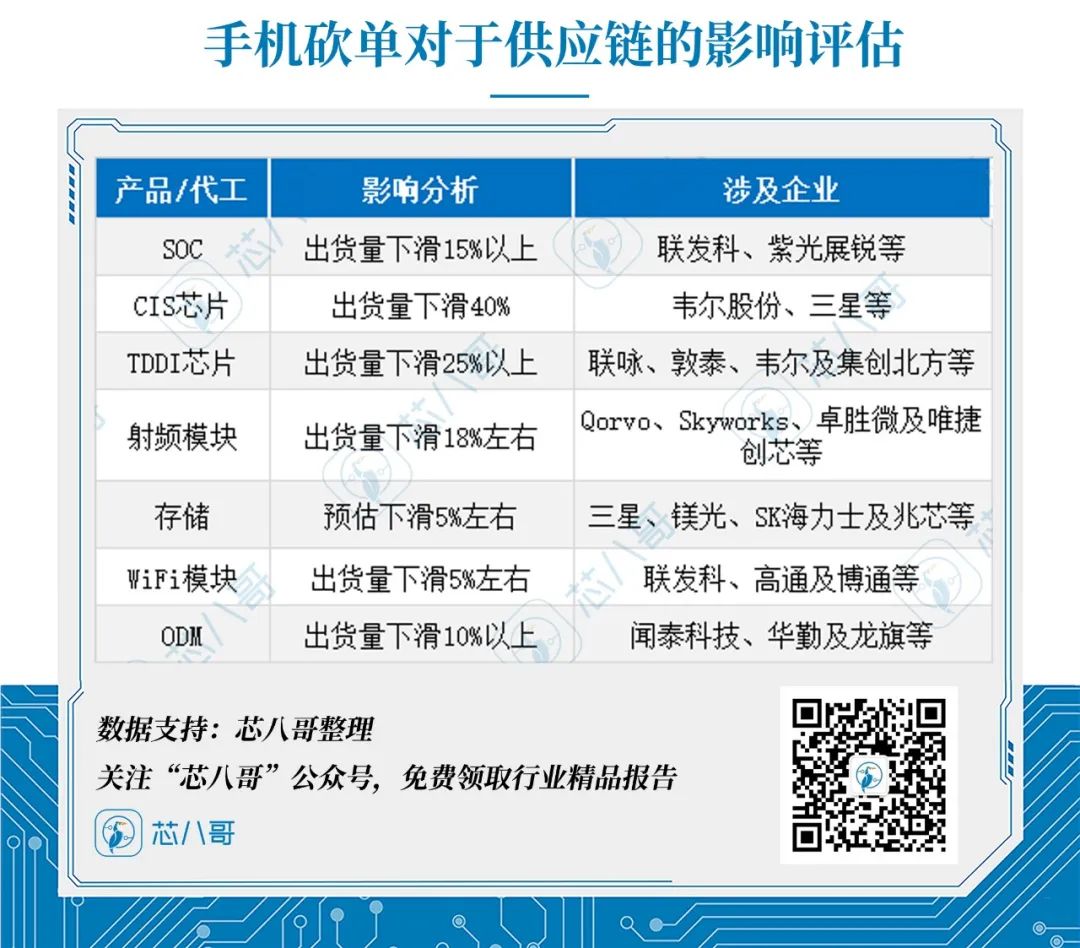

根据梳理,预估今年苹果手机砍单超过1000万部,国内手机大厂削单约1.7亿部(占2022年原出货计划的20%)。手机行业低迷逐渐蔓延到整个产业链,包括SOC、射频模组、CIS芯片及存储等产品未来需求将会受到一定冲击,中低端产品供应商受影响相对较大。

手机砍单对于供应链的影响评估

资料来源:芯八哥整理

(2)汽车

根据不完全统计,继3月以来,4月新能源车圈再掀其新的一轮涨价潮,已经有超过8家车企宣布因原料价格上涨提价。

4月国内主要涨价车企一览

资料来源:芯八哥整理

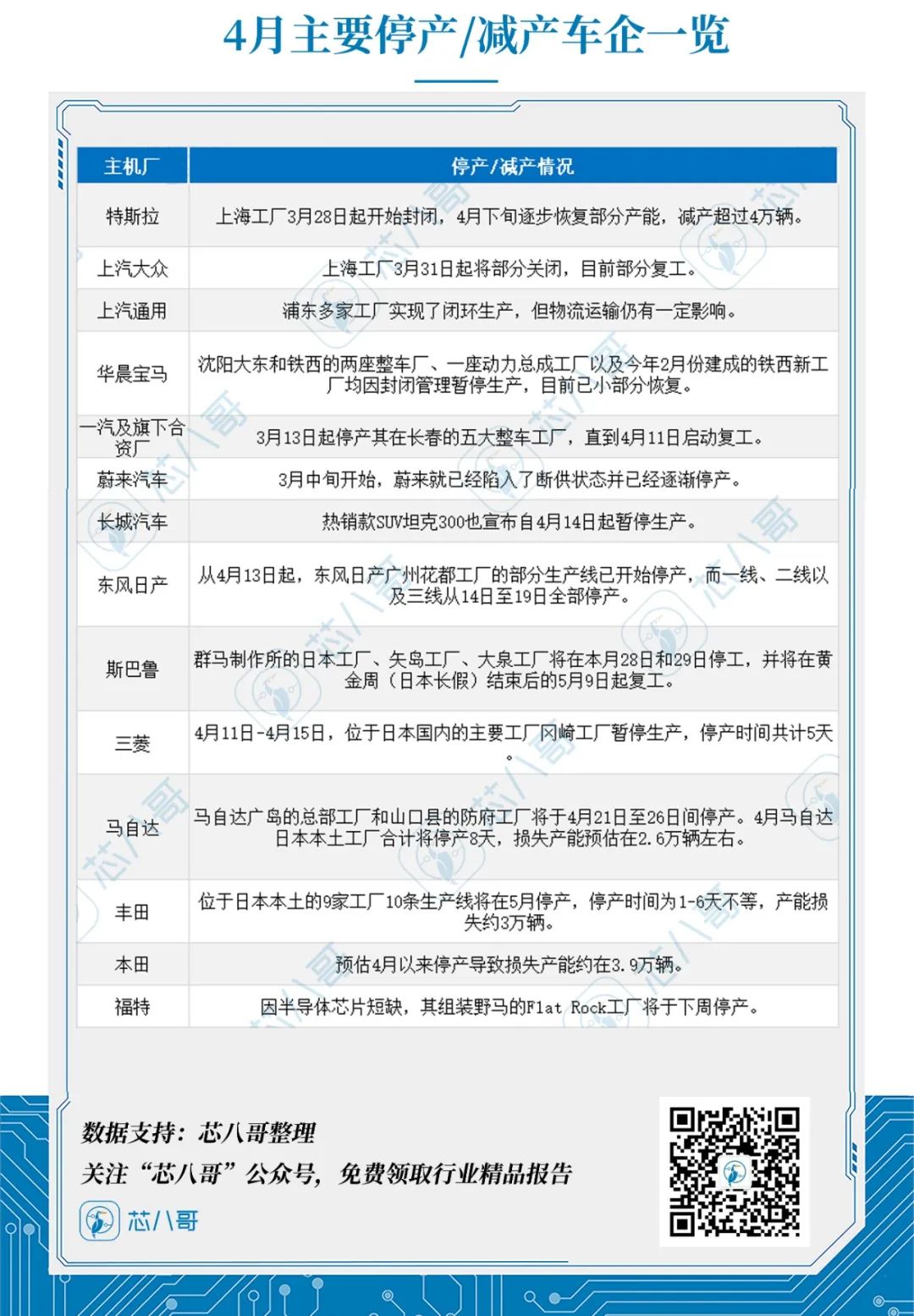

同时,受全球疫情反复及国内上海、长春等地疫情扩大的影响,叠加缺芯危机,主流车企依旧面临持续的停产/减产危机。

4月主要停产/减产车企一览

资料来源:芯八哥整理

四

分销与采购机遇及风险

(1)频繁涨价,看好工控品类市场

2021年以来,以ABB、罗克韦尔、施耐德及西门子等工控头部企业掀起涨价潮。目前,中国已成全球最大且增长最快的工控市场,随着双碳政策加速推动制造业自动化设备和数字化转型,以变频器、伺服及PLC为代表的核心工控产品未来发展空间广阔。建议重点关注汇川技术、新时达、麦格米特及英威腾等国内工控头部企业。

(2)汽车电动化,催生连接器增量需求

汽车连接器已成为全球连接器市场最大下游应用,占比超28%。汽车智能化、电动化之下对于高速高频连接器需求不断提升,随着新能源车渗透率提升,预计2024年规模有望突破100亿元。秦科、矢崎及安波福等海外头部厂商优势明显,建议重点关注瑞可达、电连技术等国内领先企业。

(1)TDDI芯片“跌跌不停”

随着智能手机需求步入疲态,作为和智能机强相关的TDDI芯片出货量也逐渐放缓。2021年全球显示驱动芯片需求量超过82亿颗(包含TDDI+驱动IC),智能手机占比最高约20%。事实上,2021下半年以来手机TDDI行情其实已经在下行,随着年初以来终端拉货放缓,预估2022Q2手机TDDI芯片价格可能会大幅下跌。

(2)消费类MCU需求低迷

由于今年消费电子市场需求前景出现不确定性,上游原厂预估三季度消费类MCU产能利用率将逐渐下降,经销商也开始降低消费类MCU的价格。建议采购及经销需要谨慎评估其中的需求风险。

五

小结

4月,车规级产品供需仍维持紧张态势,但智能手机的疲软迹象尽显,此消彼长之下元器件供需呈现结构性变化,未来在二季度将持续发酵、传导,元器件供应链或将迎来转机。