近期,智能手机、PC、笔电、电视等的需求明显降温,终端出货目标遭下调,消费电子砍单消息满天飞。砍单陆续引发产业链震动,上游面板、驱动IC、MCU、电源管理IC等一系列链条难逃冲击,甚至有消息称连经销商更是急于降价抛货清库存。但车用等领域的需求仍十分强劲,且中国疫情反复和战争因素给产业链带来变数,如车用MCU大厂意法半导体在中国深圳的工厂因防疫封锁而损失了两周的产量,德州仪器由于市场需求受抑制、客户工厂停工,更是下调Q2收入预期10%。可以说,当下整个大环境仍处于杂音纷扰的、不确定的状态,不少半导体从业人员、管理人员(读者)对芯三板表示希望了解最新的芯片交期情况,芯三板特此为大家整理一份Q2的交期和价格趋势,希望对大家有所帮助!本文按半导体各细分领域进行整理分析,相关数据来源于富昌电子(全球电子元器件代理公司)2022年第二季度关于芯片供应的市场报告。

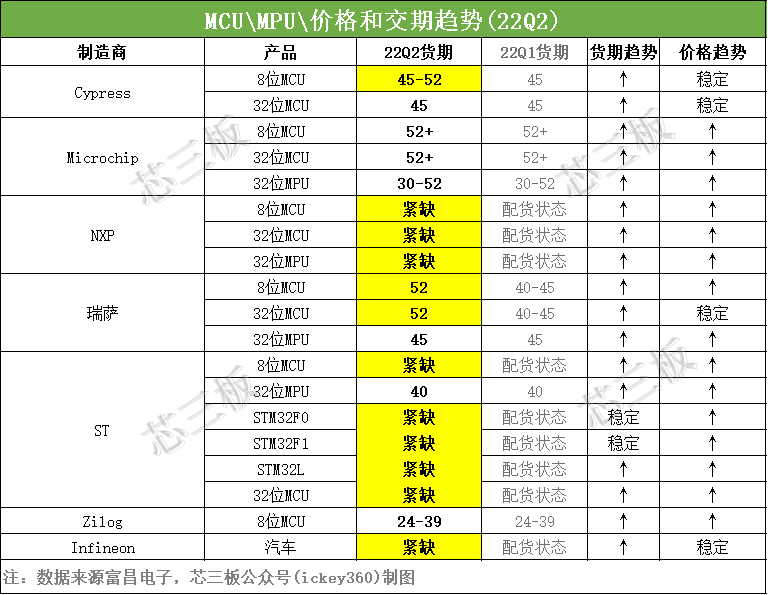

高端器件MCU/MPU方面,各家芯片大厂的供应仍处于急缺状态。

其中,瑞萨、Cypress的MCU产品交期均出现延长的情况,两者的8位MCU和32位MCU产品交期从40几周拉长到52周;恩智浦(NXP)、英飞凌(Infineon)、意法半导体(ST)MCU产品的交期从配货状态变为紧缺状态。

唯Microchip和Ziglog的产品交期保持与一季度一致,没有延长也没有缩短。

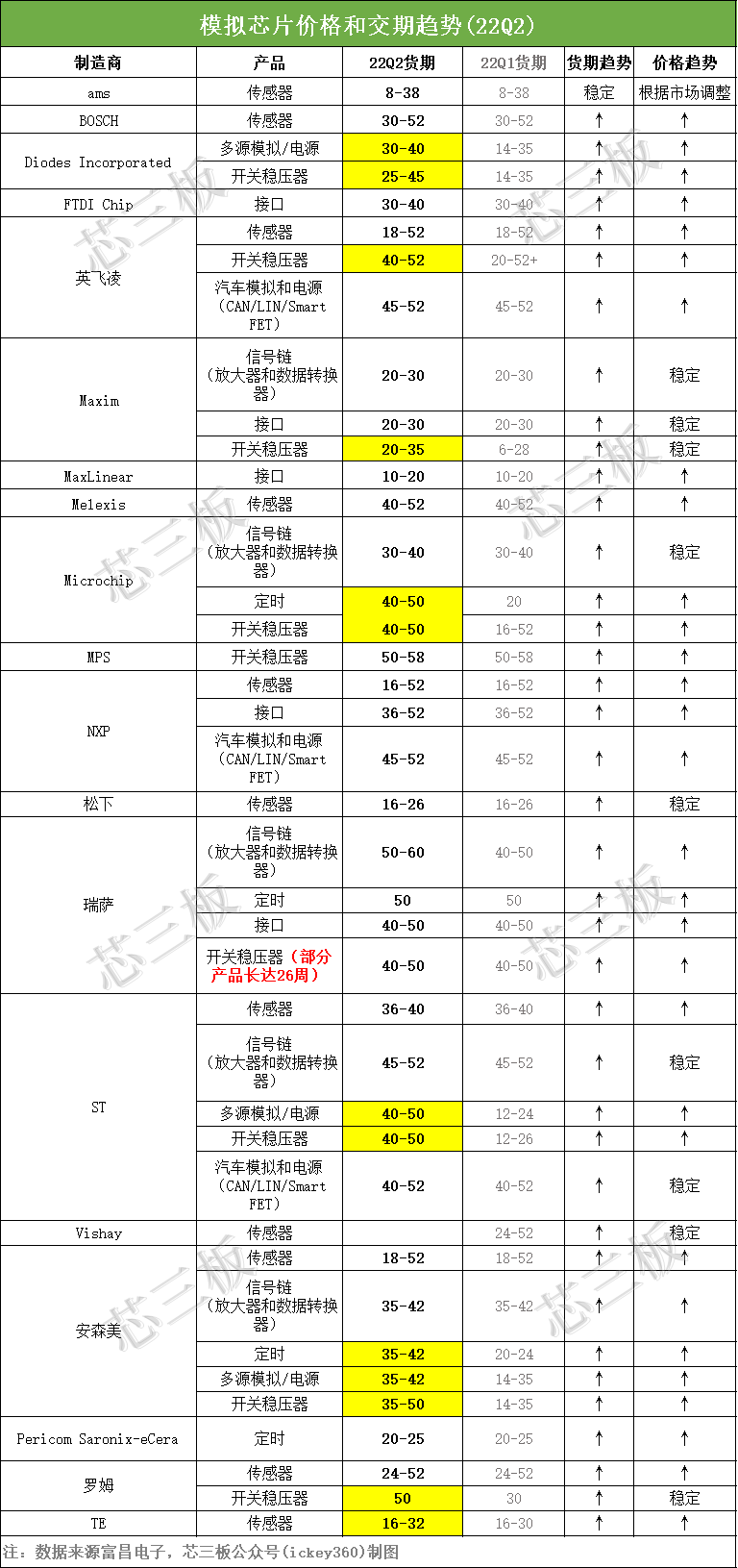

同样作为缺芯重灾区的模拟芯片\传感器,二季度的供应情况比一季度还要糟糕,除了ams、BOSCH、恩智浦、瑞萨等公司没有延长产品交期外,Diodes、英飞凌、Microchip、意法半导体、安森美有出现产品交期延长的情况。例如:Microchip的产品交期从最少16周拉长到40周;意法半导体的电源产品和开关稳压器交期从最少12周延长到40周,从最长24周延长到50周;存储芯片方面,芯三板从一季度就开始分析,市场供需情况逐步平衡,甚至部分产品的价格可能转跌。

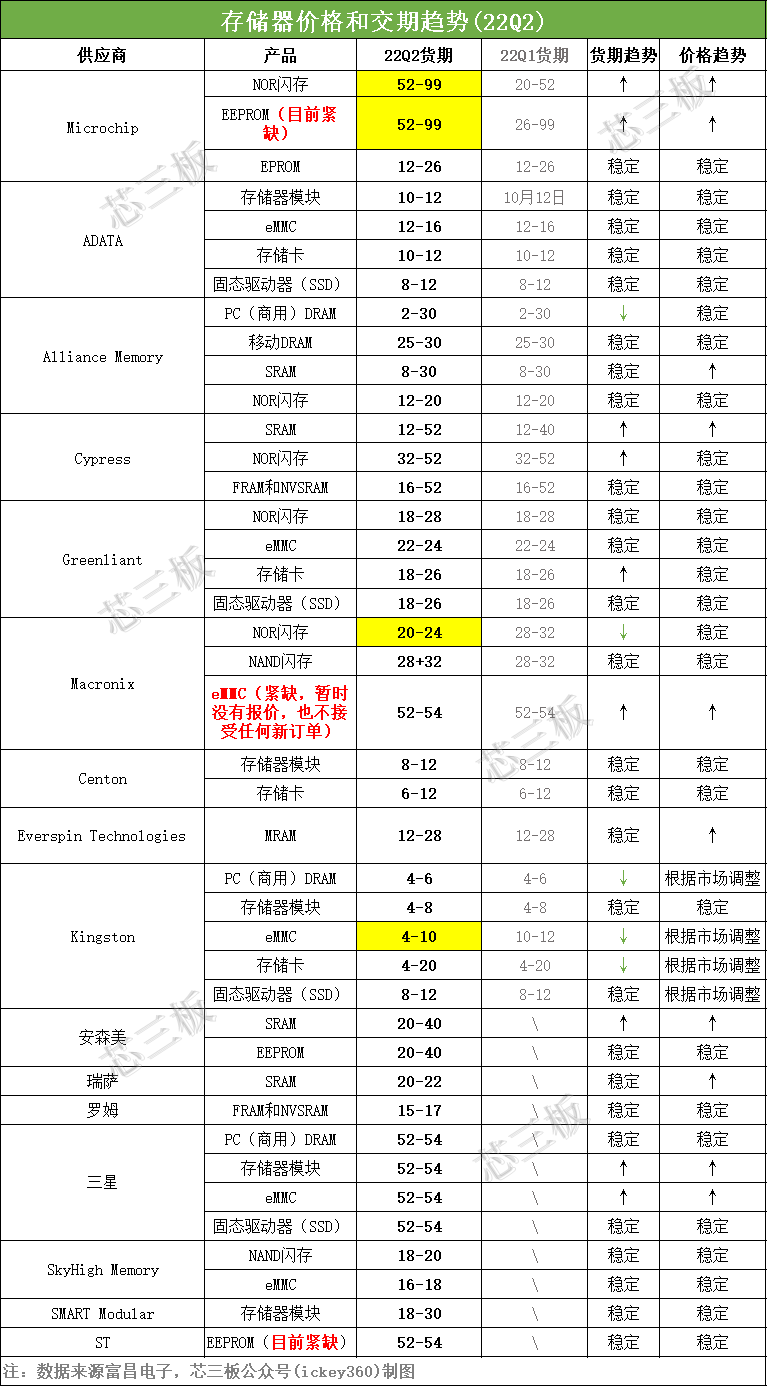

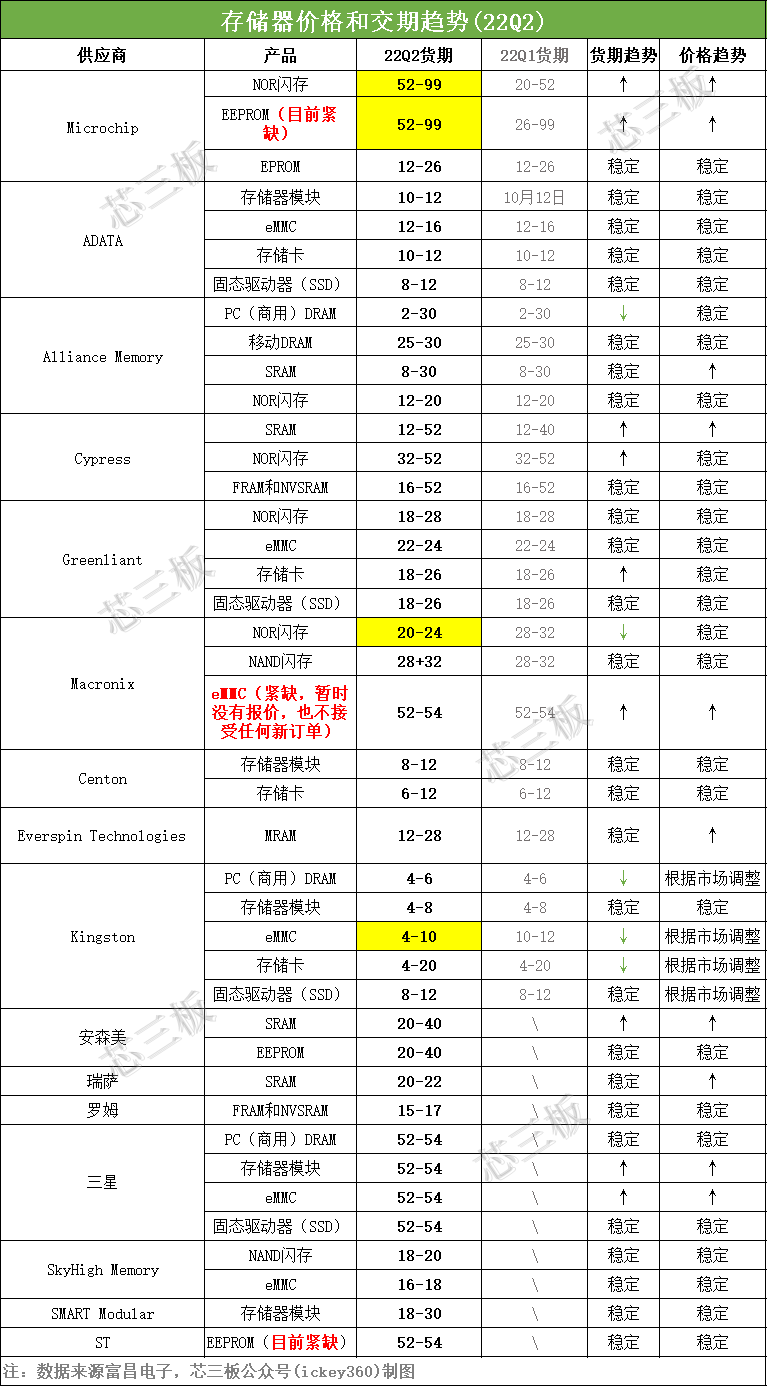

从二季度统计的数据来看,部分存储类产品的交期如预期出现缩短的情况,例如,Micronix NOR闪存的交期缩短了8周,Kingston的eMMC产品交期也缩短了2-6周。

值得注意的是,仍有少数厂商的存储产品极为短缺,例如Microchip的NOR闪存出现交期大幅延长的情况,从最长52周延长到99周,其另外一款产品EEPROM也一直处于紧缺状态,买家在近两年内都可能买不到这款产品。

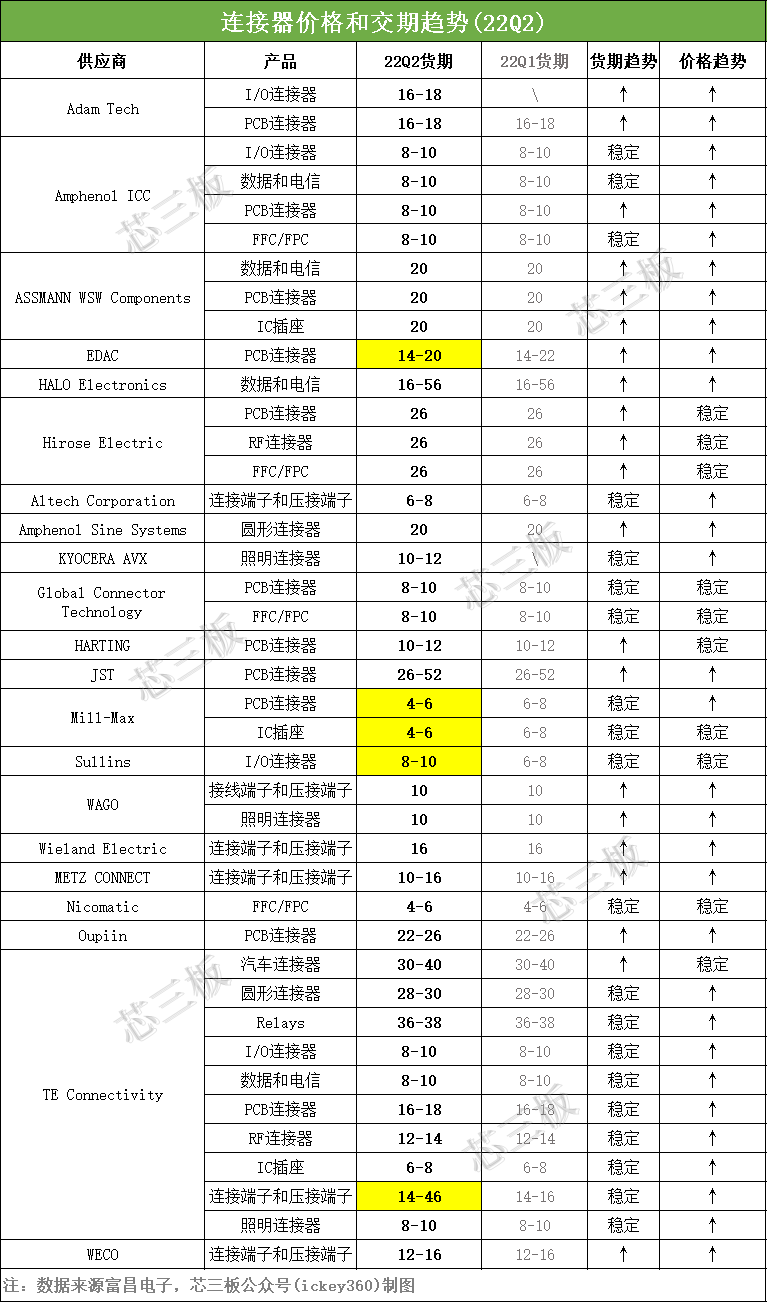

连接器的二季度交期与一季度基本保持一致,少数厂商的产品交期出现小幅变化,基本可以忽略。不过,近来由于疫情反复,原材料价格飙升等多重因素导致成本飙升,连接器大厂已开启新一轮涨价,如长江连接器、HRS广濑均决定于5月1日起调涨产品价格,前者调涨幅度10%-20%,后者未明确涨幅。而今年以来,Molex、KET、YAZAKI等多家连接器大厂也宣布过涨价,其中YAZAKI调涨4%-6%不等,其余几家未明确涨幅。

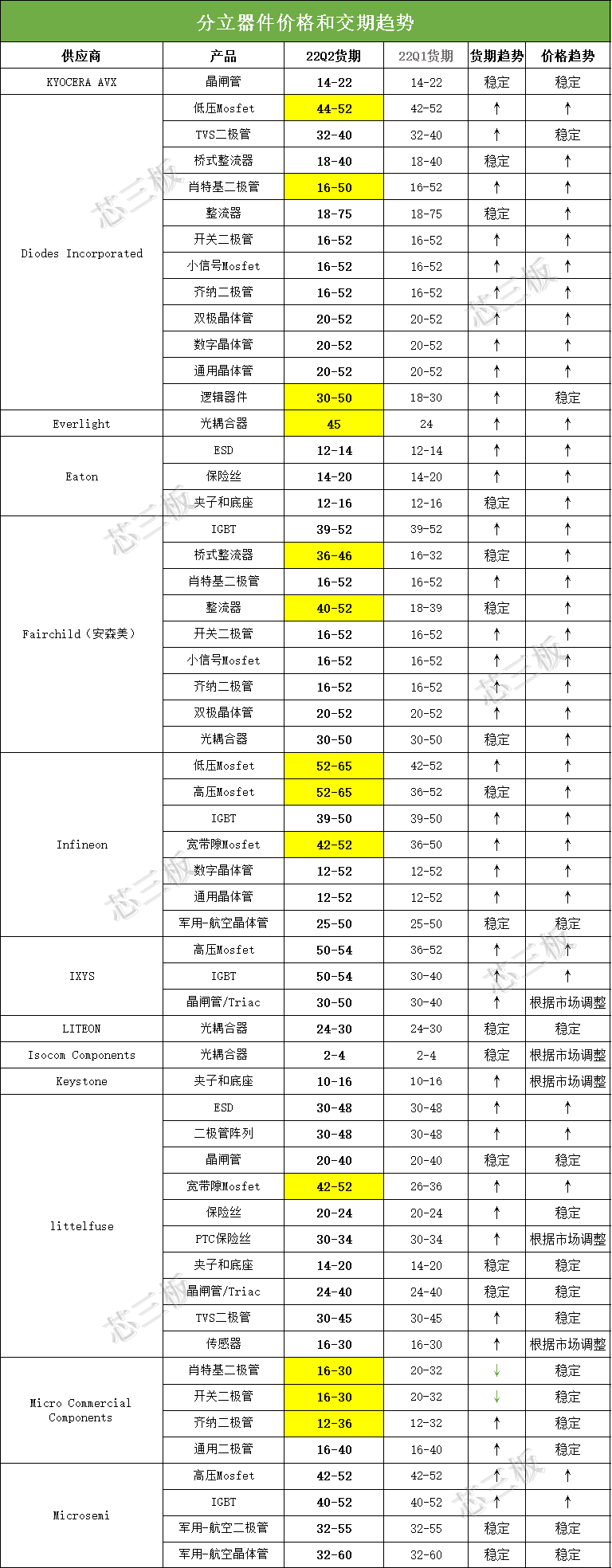

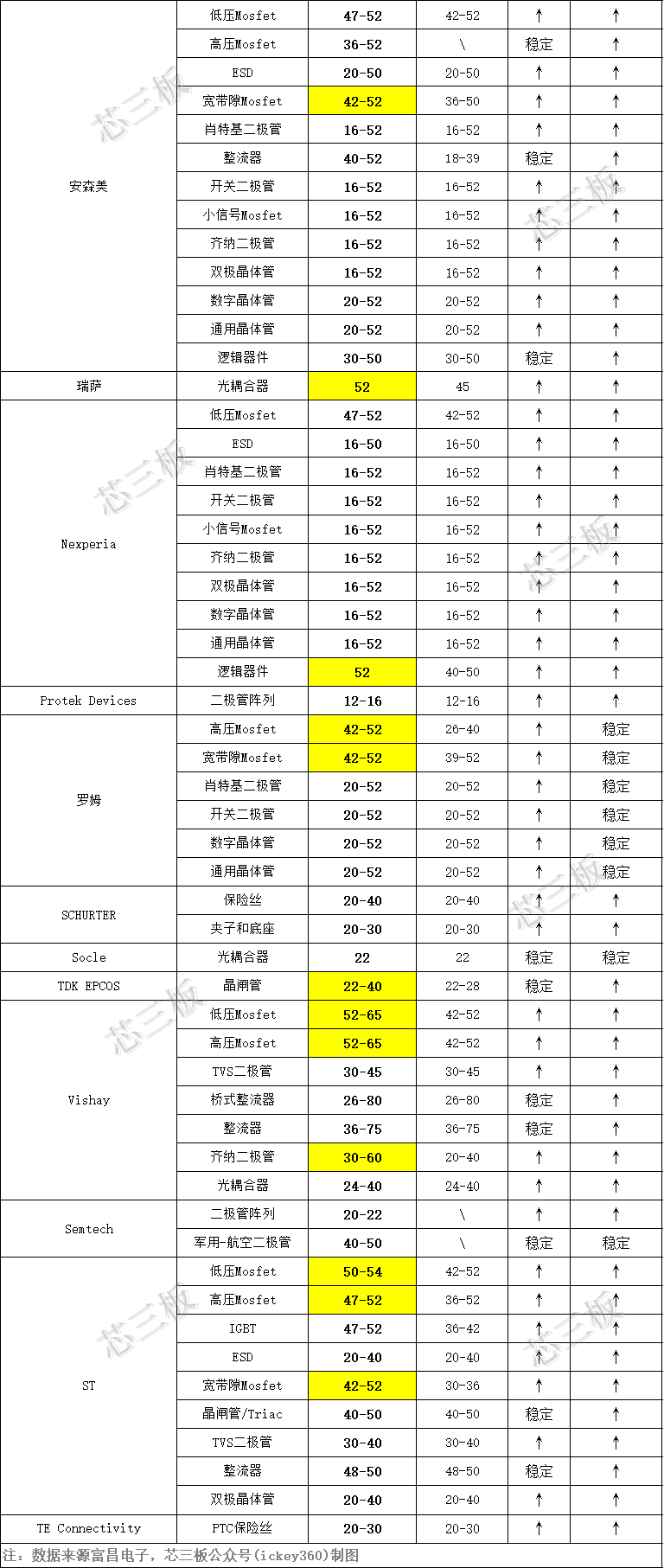

分立器件的供应情况没有很明显的改善,仍有不少供应商的产品交期出现交期延长的情况。

如Diodes的逻辑器件交期延长十几二十周;

Everlight的光耦合器的交期从24周延长到45周;

Fairchild的整流桥和桥式整流器的交期也延长了十几二十周;

英飞凌Mosfet的交期同样延长十几周,瑞萨的光耦合器也从45周延长到52周。

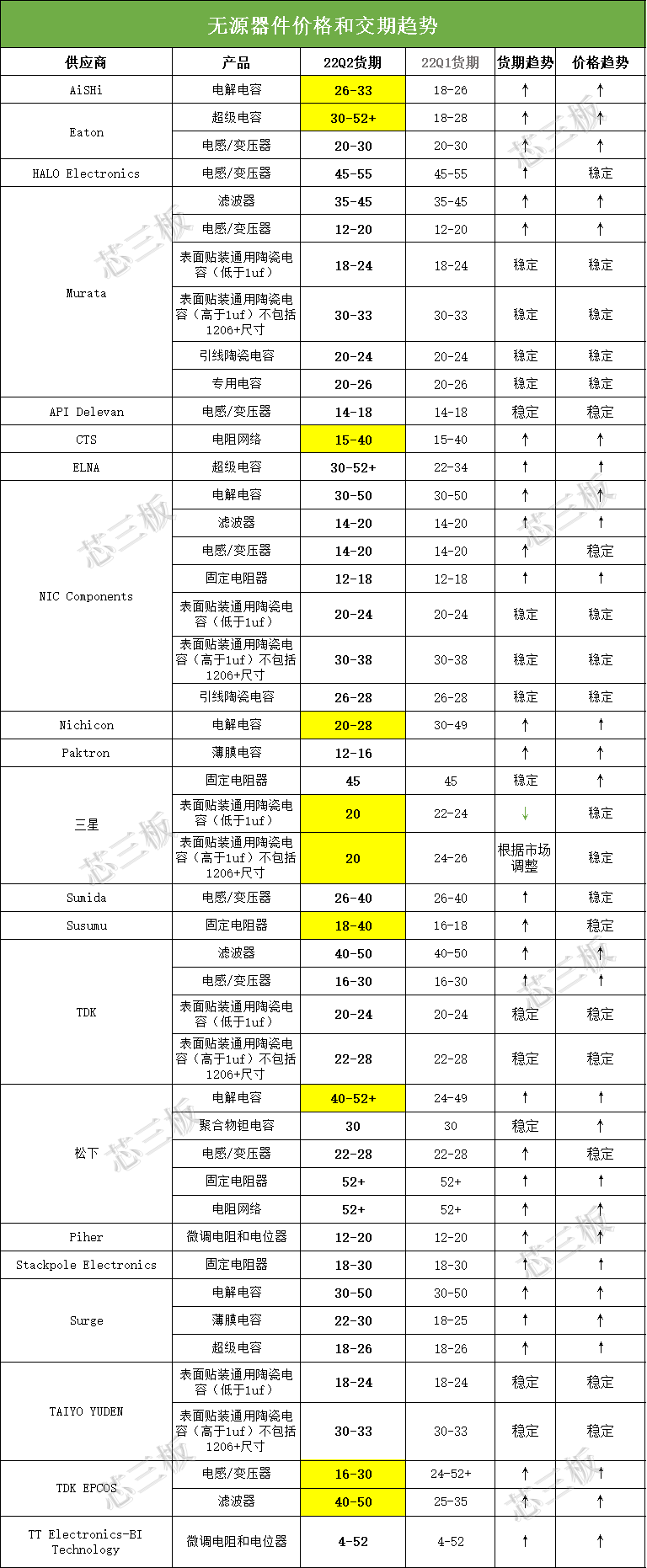

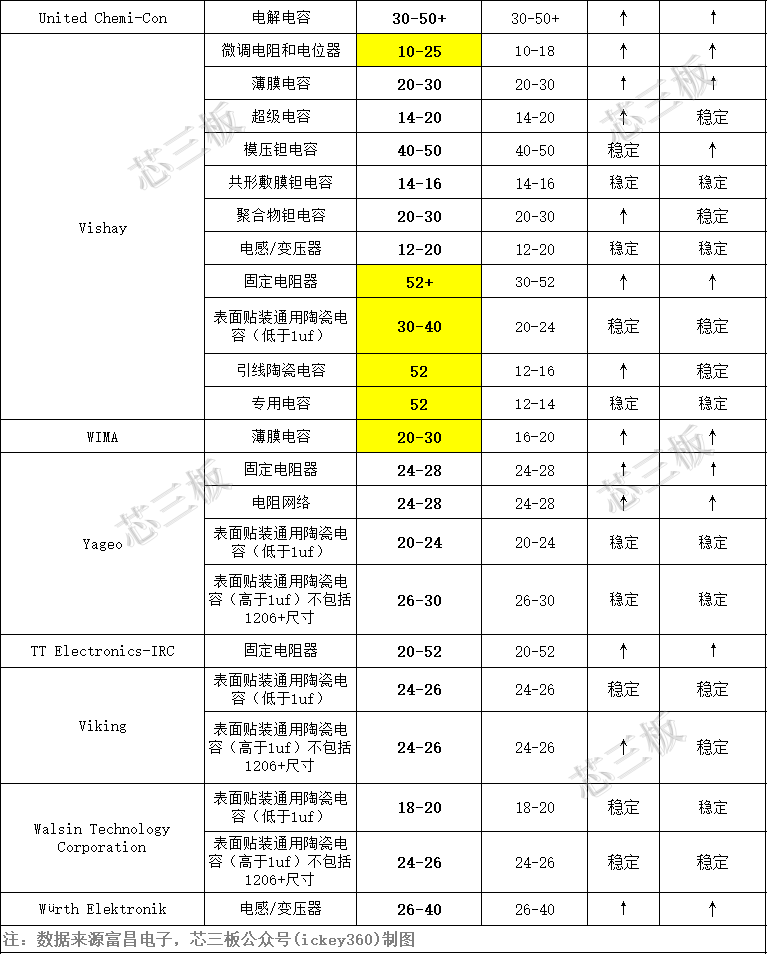

无源器件方面,大部分供应商的产品交期与一季度相比没有明显的变化,但仍有部分供应商的电容产品交期出现延长情况。包括AiSHi、Eaton、松下、Vishay在内的公司都有部分相关产品延长交期。

少数公司的电容产品出现缩短的情况,如三星的产品交期缩短了2-6周;Nichion的电容产品缩短十几二十周。

总的来说,高端器件MCU/MPU、模拟芯片方面,各家芯片大厂的供应仍处于急缺状态,恩智浦(NXP)、英飞凌(Infineon)、意法半导体(ST)等车用芯片大厂的交期仍有延长趋势。存储芯片方面,随着消费电子需求变缓,市场供需情况逐步平衡,部分存储类供应商的产品交期如预期出现缩短的情况。连接器交期没有太大的变化,但价格出现了上涨趋势,有连接器大厂已开启新一轮涨价。分立器件方面仍有不少供应商的产品交期出现交期延长的情况。无源器件的大部分供应商的产品交期与一季度相比没有明显的变化,唯有松下、Vishay等部分供应商的电容产品交期出现延长情况。