来源 :CINNO综合整理

中芯国际2021年净利107.3亿元,同比增长147.7%

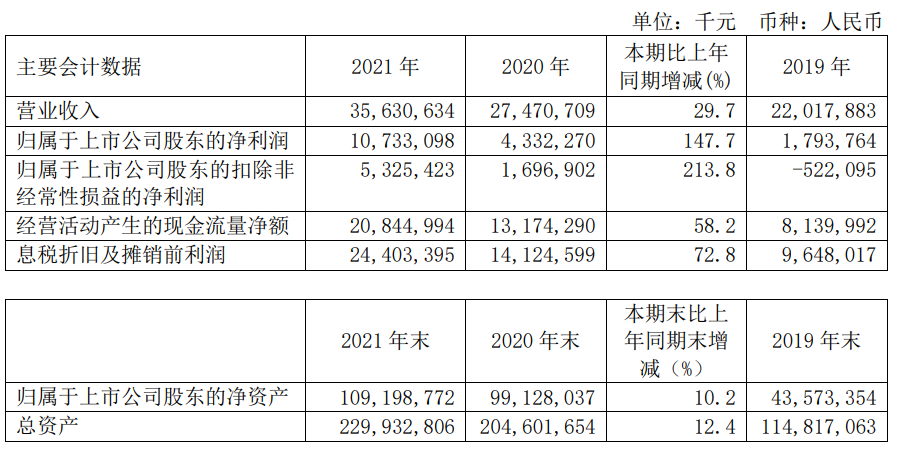

3月30日晚间,中芯国际披露了2021年年报。2021年,公司营业收入356.3亿元,同比增长29.7%。实现归属于上市公司股东的净利润107.3亿元,同比增长147.7%。

中芯国际董事长高永岗表示,2021年,公司在满足客户需求和缓解产业链短缺上做了坚持不懈的努力,公司不断推进产能建设,保持了产能利用率满载,实现了稳健增长。

营收破300亿元

2019年-2021年,中芯国际营业收入分别为220亿元、274.7亿元、356.3亿元,处于持续增长中。2021年,中芯国际利润增幅更加明显,公司实现扣非净利润53.3亿元,同比增长213.8%,净利率则从2020年的14.6%大幅增加至31.4%。

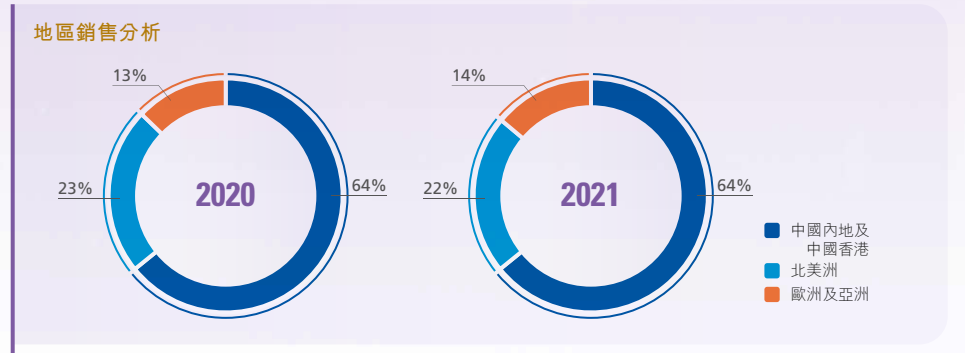

2021年,中芯国际晶圆代工业务收入为321.1亿元,同比增长34%,占公司总收入的比例约90%。2021年,中芯国际来自中国内地及中国香港的业务收入占其主营业务收入的64%;北美洲收入占22.3%;欧洲及亚洲收入占13.7%。

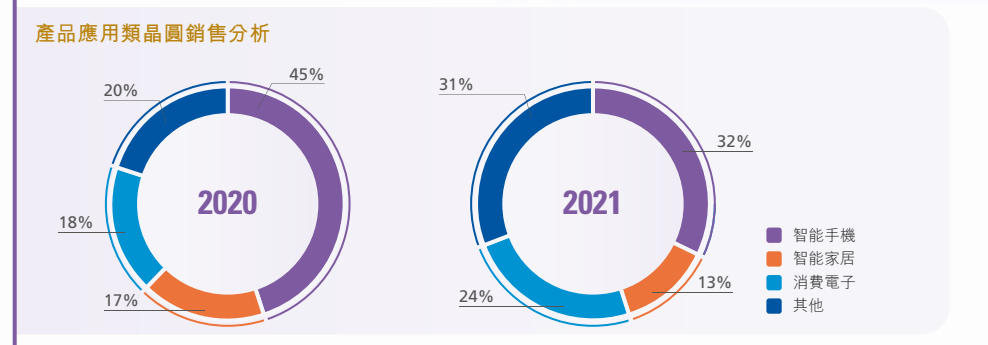

从应用领域来看,智能手机类应用收入占晶圆代工业务营收的32.2%。消费电子类应用、智能家居类应用、其他应用类收入分别占晶圆代工业务营收的23.5%、12.8%、31.5%。

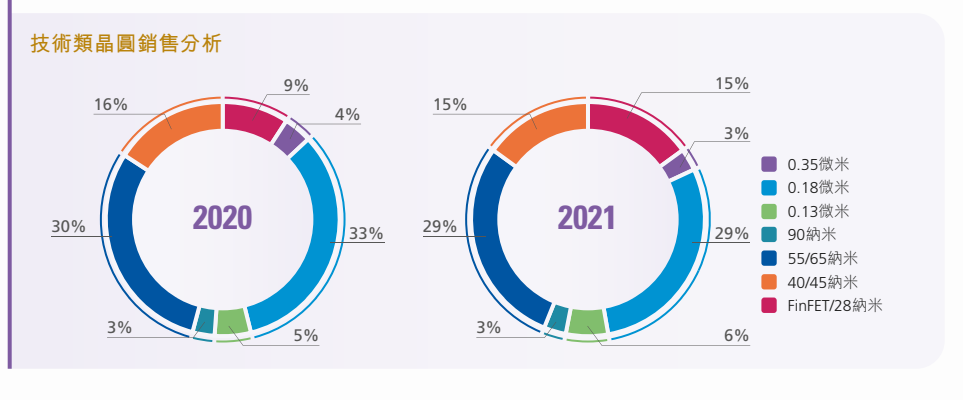

在技术节点方面,中芯国际来自90纳米及以下制程的晶圆代工业务营收比例为62.5%。其中,55/65纳米技术的收入贡献比例为29.2%,40/45纳米技术的收入贡献比例为15%,FinFET/28 纳米的收入贡献比例为15.1%。

值得注意的是,2021年,中芯国际四个季度业绩均保持上升态势。尤其是第四季度,单季营业收入突破100亿元。

而不久前公布的经营数据显示,初步核算,中芯国际2022年1-2月实现营收1223百万美元(约合人民币78亿元),同比增长59.1%;实现归属于上市公司股东的净利润309百万美元(约合人民币20亿元),同比增长94.9%。

中芯国际表示,2021年,全球集成电路市场增长显著,叠加全球多地疫情、自然灾害导致的停工停产,造成了晶圆代工厂产能整体供应不足,芯片配套产业出现产能瓶颈等问题,整体芯片产业链的采购周期不断加长。

中芯国际还称,全球集成电路行业依然面临地缘贸易紧张风险,自公司被美国列入实体清单以来,生产经营面临巨大挑战。但在全体员工的努力下,生产连续性基本稳定,并有序推进了成熟工艺扩产。

弥补结构性缺口

平台的多样性及技术的先进性,是晶圆代工企业的核心竞争力。中芯国际表示,2021年,在先进工艺方面,公司多个衍生平台开发按计划进行,稳步导入客户,正在实现产品的多样化目标。

在工艺技术研发方面,中芯国际55纳米BCD平台进入产品导入,55纳米及40纳米高压显示驱动平台进入风险量产,0.15微米高压显示驱动进入批量生产。多种特色工艺平台研发也在稳步进行中,将按照既定研发节奏陆续交付。

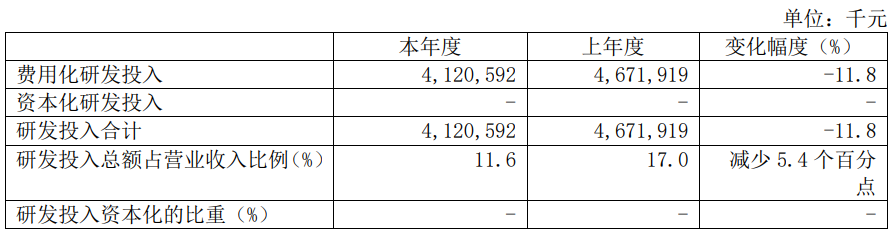

2021年,中芯国际研发投入41.2亿元,较上年的46.7亿元有所减少。公司研发投入占收入的比例为11.6%,而2020年为17%。中芯国际表示,主要原因是2021年营业收入上升,以及由于产能紧张,部分研发产能投入生产以保障客户需求,造成研发占比下降。

年报显示,中芯国际目前共有1758名研发人员,较上年的2335名有所减少。

在年报中,中芯国际披露了2022年的发展目标。中芯国际董事长高永岗表示,2022年,行业整体产能供不应求,但部分应用领域需求趋缓,产能全线紧缺逐步转入结构性紧缺。紧跟产业发展趋势,动态平衡存量和增量需求,弥补产业链结构性缺口,是公司今年的重要任务。

中芯国际预计,2022年全年销售收入增速将好于代工业平均值,毛利率高于公司2021年水平。为了持续推进已有老厂扩建及三个新厂项目,2022年仍将是投入高峰期,资本开支预计约50亿美元,产能增量预计高于2021年。

华虹半导体2021年净利2.615亿美元,同比上升162.9%

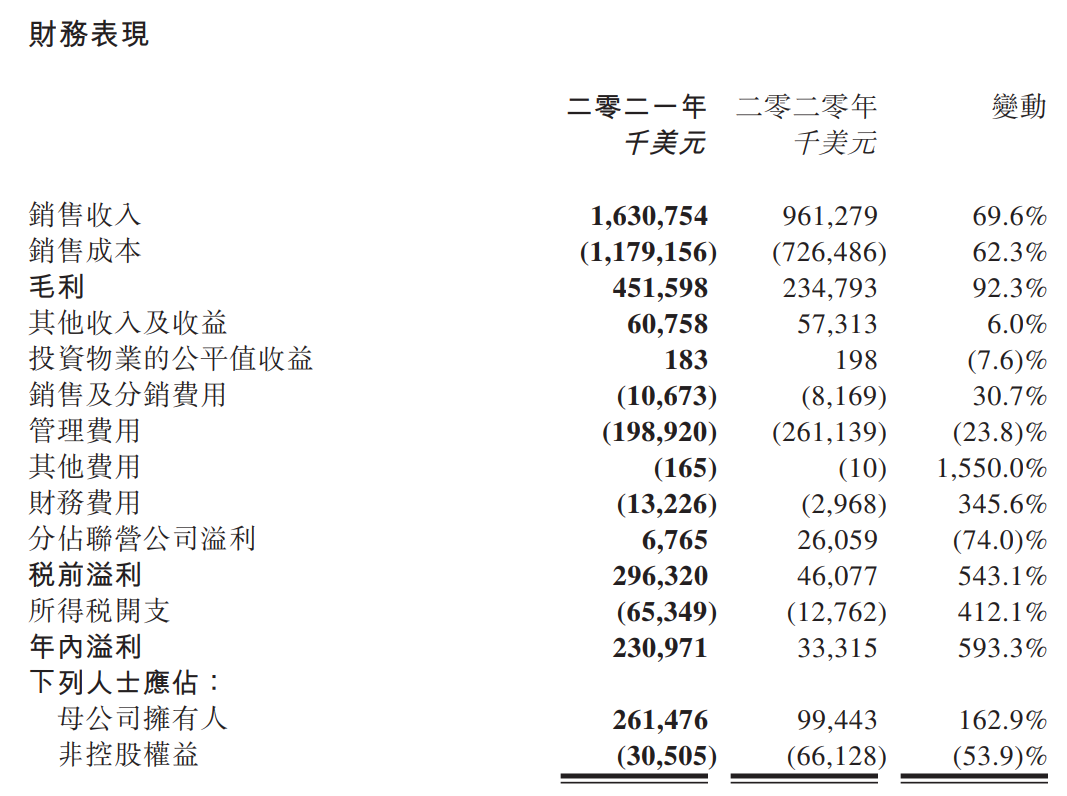

华虹半导体3月29日发布2021年业绩,销售收入创历史新高,达16.308亿美元,较上年度增长69.6%。母公司拥有人应占年内溢利为2.615亿美元,同比上升162.9%。基本每股盈利为0.201美元。

公告称,销售收入增长乃由于付运晶圆增加及平均销售价格上涨所致。月产能由22.3万片增至31.3万片8英寸等值晶圆。 付运晶圆(8英寸等值晶圆)由219.1万片增至332.8万片。

在原材料成本上涨和12英寸产线折旧计提的双重压力下,公司通过降本增效管理、产品价值升级等努力,实现了全年27.7%的毛利率,较上年度上升 3.3个百分点。其中华虹半导体位于上海的三座8英寸生产线持续发挥传统优势,于第四季度首次超过了40%的毛利水平,展现出不可估量的商业价值。

通富微电2021年净利润9.57亿元,同比增长182.69%

3月29日晚间,通富微电(002156)发布2021年业绩报告。报告期内,公司实现营业总收入158.12亿元,同比增长46.84%,净利润9.57亿元,同比增长182.69%,扣非净利润7.96亿元,同比增长284.35%。

通富微电在年报中表示,去年公司顺利导入5nm产品,计划在2022年正式量产,这也将夯实公司高端处理器封测技术世界领先地位。

净利润9.66亿元创历史新高

对于通富微电来说,2021年算得上是“丰收年”。

报告期内,通富微电实现营业收入158.12亿元,同比增长46.84%,在2020年百亿营收的基础上,继续实现大幅增长,公司市占率较2020年持续提升,营收规模继续排名全球行业第五位。与此同时,公司盈利显著提升,2021年实现净利润9.66亿元,同比增长148.76%,创历史最高水平。

在原材料紧缺以及国内外疫情反复的情况下,通富微电各工厂顶住压力,实现了营收、利润等各项指标的强劲增长。

具体来看,崇川工厂实现营收71.32亿元,同比增长59.98%,实现净利润6.01亿元。南通通富实现营收13.67亿元,同比增长160.93%,实现净利润8362.07万元,扭亏为盈。合肥通富实现营收10.97亿元,同比增长112.87%;实现净利润7445.98万元,扭亏为盈。通富超威苏州、通富超威槟城合计实现营收82.66亿元,同比增长38.81%,合计实现净利润3.51亿元。全年7nm产品约占通富超威苏州、通富超威槟城总营收80%。公司还顺利导入5nm产品,计划2022年正式量产,这也将助力CPU客户高端进阶,夯实公司高端处理器封测技术世界领先地位。

在高性能计算方面,公司与AMD 形成了“合资+合作”的强强联合模式,目前已建成国内高端处理器产品最大量产封测基地;在存储器方面,公司与长江存储、长鑫存储结为战略合作伙伴,已大规模生产存储产品;在汽车电子、功率IC方面,公司布局多年,拥有丰富的客户资源和深厚的技术积累,具备强大的竞争优势;在MCU方面,公司与海外及国内知名MCU芯片公司长期稳定合作,业务规模持续高速增长;在显示驱动芯片方面,公司率先布局,已导入国内外第一梯队客户,业务即将进入爆发期;在5G方面,公司持续以“先进封装耕耘SOC大客户,提高周边配套芯片客户份额”为策略,相关业务将持续增长。

全球显示驱动芯片及电源管理芯片分析报告

第一章 半导体及集成电路行业综述

第二章 集成电路设计行业市场综述

一、集成电路设计行业发展概述

二、集成电路设计行业市场分析

第三章 显示驱动芯片市场综述

一、显示驱动芯片行业简介

二、显示驱动芯片市场发展综述

三、显示驱动芯片市场需求趋势分析

1. 显示驱动芯片主要应用市场趋势分析

1.1全球及中国大陆穿戴市场显示驱动芯片市场需求趋势

1.2全球及中国大陆手机市场显示驱动芯片市场需求趋势

1.3全球及中国大陆个人电脑市场显示驱动芯片市场需求趋势

1.4全球及中国大陆电视及商显市场显示驱动芯片市场需求趋势

1.5全球及中国大陆车载工控应用市场显示驱动芯片市场需求趋势

2.1全球及中国大陆TFT-LCD驱动芯片市场需求趋势

2.2全球及中国大陆TDDI驱动芯片市场需求趋势

2.3全球及中国大陆AMOLED驱动芯片市场需求趋势

四、全球驱动芯片设计公司竞争力分析

3.1全球及中国大陆穿戴显示驱动芯片市场竞争格局分析

3.2全球及中国大陆手机显示驱动芯片市场竞争格局分析

3.3全球及中国大陆个人电脑显示驱动芯片市场竞争格局分析

3.4全球及中国大陆电视及商显显示驱动芯片市场竞争格局分析

3.5全球及中国大陆车载工控应用显示驱动芯片市场竞争格局分析

第四章 显示面板电源管理芯片行业分析

一、电源管理芯片简介

二、全球及中国大陆显示面板电源管理芯片市场规模分析

三、全球显示面板电源管理芯片市场竞争格局分析

联系我们

推荐阅读

更多商务合作,欢迎与小编联络!

扫码请备注:姓名+公司+职位

我是CINNO最强小编, 恭候您多时啦!

CINNO于2012年底创立于上海,是致力于推动国内电子信息与科技产业发展的国内独立第三方专业产业咨询服务平台。公司创办十年来,始终围绕泛半导体产业链,在多维度为企业、政府、投资者提供权威而专业的咨询服务,包括但不限于产业资讯、市场咨询、尽职调查、项目可研、管理咨询、投融资等方面,覆盖企业成长周期各阶段核心利益诉求点,在显示、半导体、消费电子、智能制造及关键零组件等细分领域,积累了数百家大陆、台湾、日本、韩国、欧美等高科技核心优质企业客户。