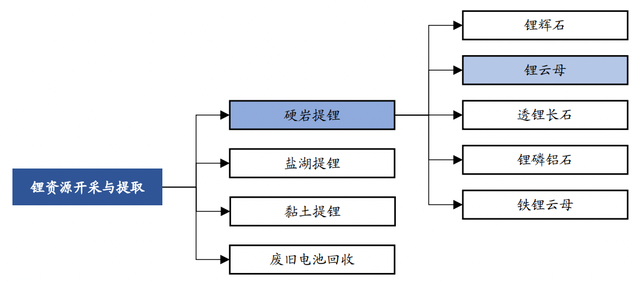

周末在家里看百人会有关锂都宜春的报告,这个挺有意思的,跟大家分享一下:

2021年中国消费的碳酸锂30万吨,对应2021年全国锂离子电池产量324 GWh,同比增长106%,其中消费、动力、储能型锂电产量分别为72 GWh、220 GWh、32 GWh。而在2025年根据下面图1中的估算,63万吨碳酸锂,预估能支撑680GWh,在2025年供给里面,国轩这边给出的数据是宜春50万吨、青海19万吨,四川5.7万吨,电池回收2.4万吨,不用依靠进口了。

▲图1. 宜春能给中国带来这么大的变化吗?

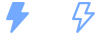

Part 1 动力电池的价格情况

对于纯电动汽车来说,动力电池成本是整车成本最大的一部分,约占整车成本的 40%,在过往的发展中,动力电池成本下降是推动中国和全球电动汽车渗透率提升的关键,技术进步、规模效应、控制材料成本是动力电池系统的主要降本路径。得益于技术进步和规模效应,动力电池成本仍处于快速下降阶段, 实质上是有效支撑了补贴退坡的中国新能源汽车从政策扶持阶段往市场阶段过渡的艰难时期。在动力电池内卷之前的上下游产业链共同努力下, 2021年的动力电池系统达到了一个低价:

▲图2. 中国动力电池价格呈现梯度下降

●2021年的价格

三元电池系统价格约 775 元/kWh(不含税),相比 2019 年初下降了 38%;

磷酸铁锂电池系统价格约 625 元/kWh(不含税),相比 2019 年初下降了 46%;

●到了2022年

之前也说了随着中国的动力电池规模在2月份达到新高,这么高的需求完全推高了上游资源的价格。一方面欧洲和美国强调了电动汽车转型的路线,另外一方面也在不断强调本土供应链的安全,也就是我们看到了国内外动力电池企业都在同步扩产。在原有的成本结构中,四大材料在动力电池成本中占比接近 50%,其中正极材料是占比最高的一环,各动力电池企业通过技术提升,压缩自身人工及制造费用控制成本,但是随着锂、铜和铝等材料的提升,这个价格就很难控制住。

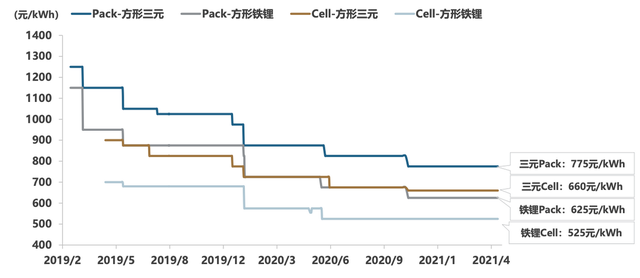

根据测算模型,1GWh 的动力电池对正极材料的理论需求量和根据实际生产中因良品率和生产工艺所导致的偏差。磷酸铁锂 2000 吨/GWh,上浮10% 2200~2400 吨/GWh,我们按照2300计算吨/GWh,拆解到碳酸锂需求为575吨。也就是我们可以关联价格,目前在终端的价格,反映出来的更多的还是从5万元每吨往30万每吨所吸收的大约150元每Wh的价格。后面30-50万元每吨所反映出来的价格,如果继续维持下去,这个价格就要持续传导。

▲表1. 我之前只敢想碳酸锂20万/吨的故事,现在已经到50万/吨了

目前的情况,简单来说就是没有那么多锂矿给你,光靠电池企业搞不定。

▲表2. 去年的时候所做的假设

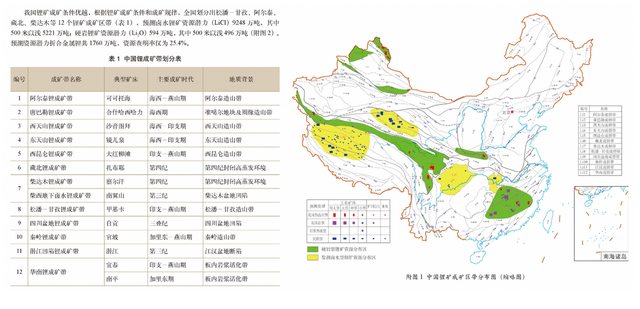

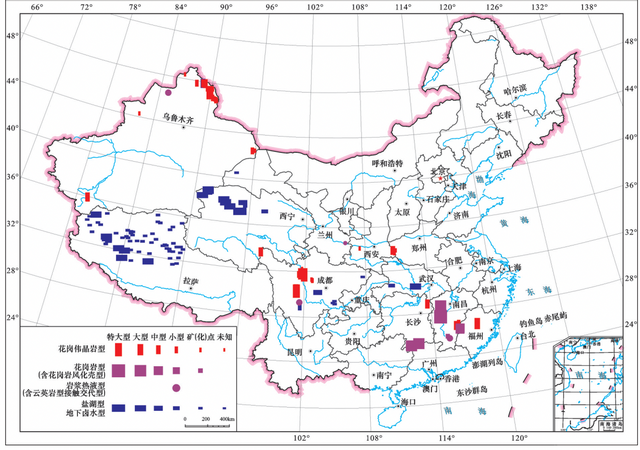

Part 2 中国的锂矿在哪里

发展锂电池,其实也是考虑到中国锂资源储量丰富,兼具矿石锂和盐湖锂两种类型。在国内硬岩型锂矿当中,靠谱点的主要是四川锂辉石矿和江西锂云母矿,四川甘孜州和阿坝州高品位锂辉石资源储量丰富(矿石平均品位约1.30%-1.42%);江西宜春地区是锂云母的主要生产基地。四川省锂辉石资源丰富但开采难度相对较高。四川的锂辉石资源主要分布于金川-马尔康成矿区和康定-道孚成矿区,代表锂矿有“甲基卡”,但自然条件较为恶劣,锂资源开采利用难度较大。

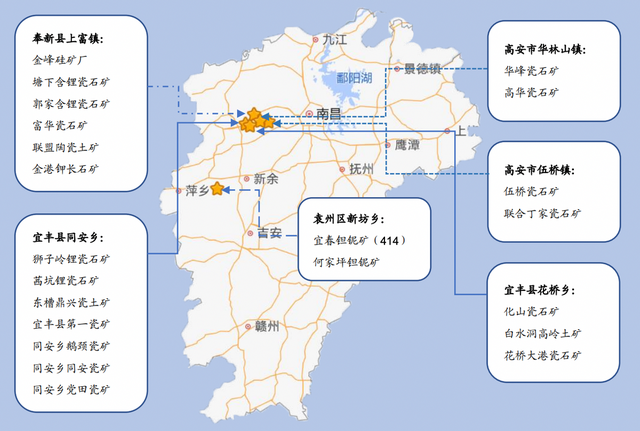

从目前来看,华南的江西省锂云母资源储量丰富,宜春锂云母矿资源分布主要集中于两个区域:宜丰-奉新矿区和新坊矿区,宜春的矿山含有大量未详勘地区,未来还具有很大的增储潜力,探明氧化锂储量折碳酸锂当量超过 600 万吨。

▲图3. 中国的锂矿

随着云母提锂企业核心提锂工艺的提升,生产成本目前大概在4万元/吨,如果算上额外的扩产成本,其实离当前的天价有着超额的利润。

▲图4. 地理条件来看中国靠江西了

之前我也去看过云母提锂,谈谈我的看法:

●原矿:

锂云母矿资源,在之前都是做陶瓷的粘土,实际都是露天含锂矿石,这类矿石风化度高、云母片大。实际去看的氧化锂平均品位0.4-0.6%,实际上到后期工艺提锂环节冶金难度并不高,实际就是一车一车运石头下来。

▲图5. 矿石的缓存库

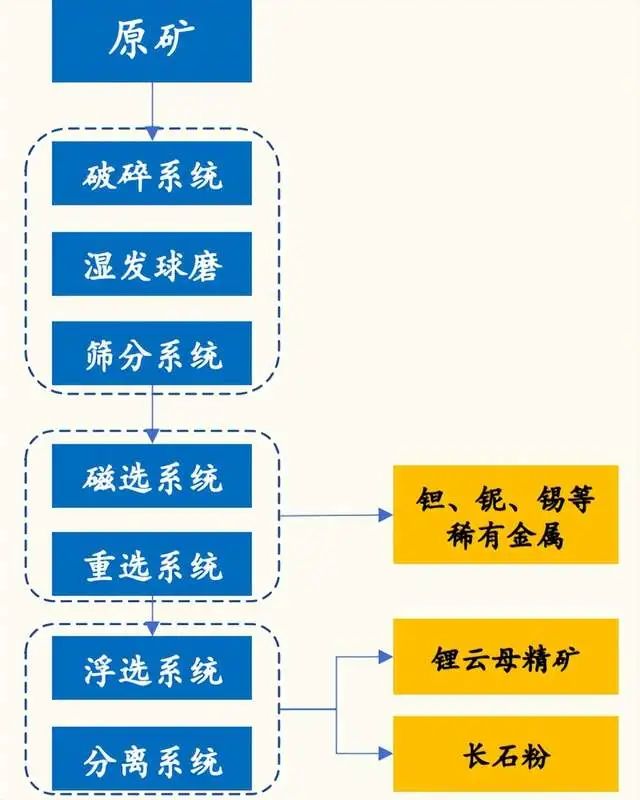

●选矿:

锂云母精矿提取工作,这里不光有精矿锂含量,部分矿产里面还有钽铌锡,这块是高价值的,而且这块的工艺的整体难度不高。

▲图6. 云母矿石的精矿

●云母提锂:

这块的技术方法有很多,实际有了精矿以后就是看成本和利用率了。

小结:我感觉2022年中国新能源汽车由于电池成本原因,确实会有一个波折,等云母提锂这边大幅度提供锂资源,这块没有那么艰难,就是短期内确实供应上不去。