半导体技术目前是构成了汽车智能化的进化主体,也是推动电气化往前走的核心关键。所以在全球范围内跟踪市场和技术变化,围绕主要的汽车和新进入者的动态进行观察,还是很有意思的。

目前从欧洲营收和业务发展来看,值得重点观察的还是英飞凌、NXP和ST三家,我想就过去的2021年业绩和业务开拓重点做一些梳理。

▲图1.目前在跟踪的全球汽车半导体企业

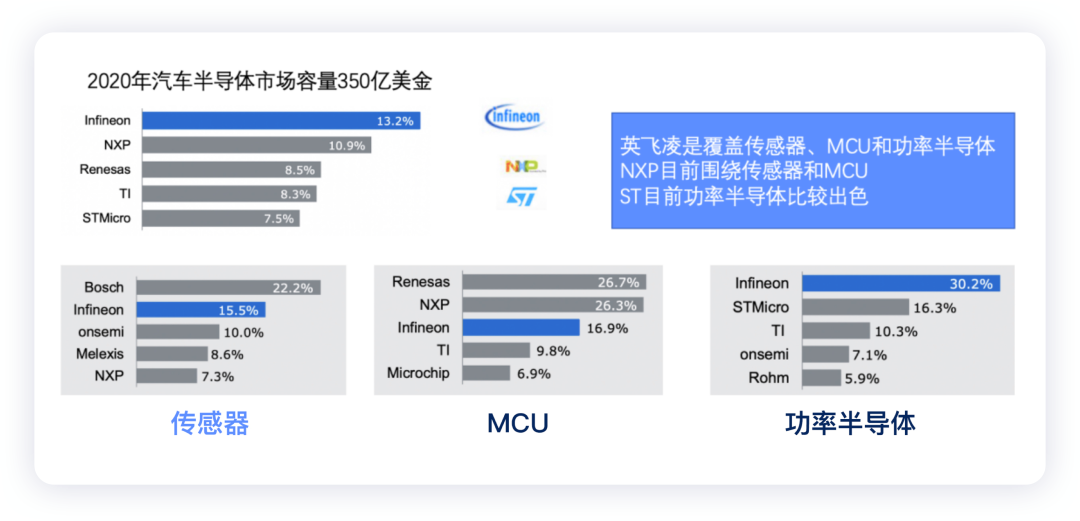

主要跟踪的理由,是基于2020年汽车半导体市场的收入还有现有业务的情况,但说明一下,传感器、MCU和功率半导体并不是汽车半导体的全部。

▲图2.2020年汽车半导体市场和业务分割

Part 1

英飞凌的2021年的情况

●英飞凌

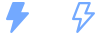

英飞凌2021年整体收入110亿欧元,增幅为29%,营业利润率从13.7%增加到18.7%(2008年后新高),汽车业务收入48亿欧元,增幅为37.5%。汽车产品中大约一半为功率半导体,主要是分离元件,IGBT和MOSFET;MCU大约占25%,传感器大约占18%,存储占大约7%。

▲图3.英飞凌的汽车业务

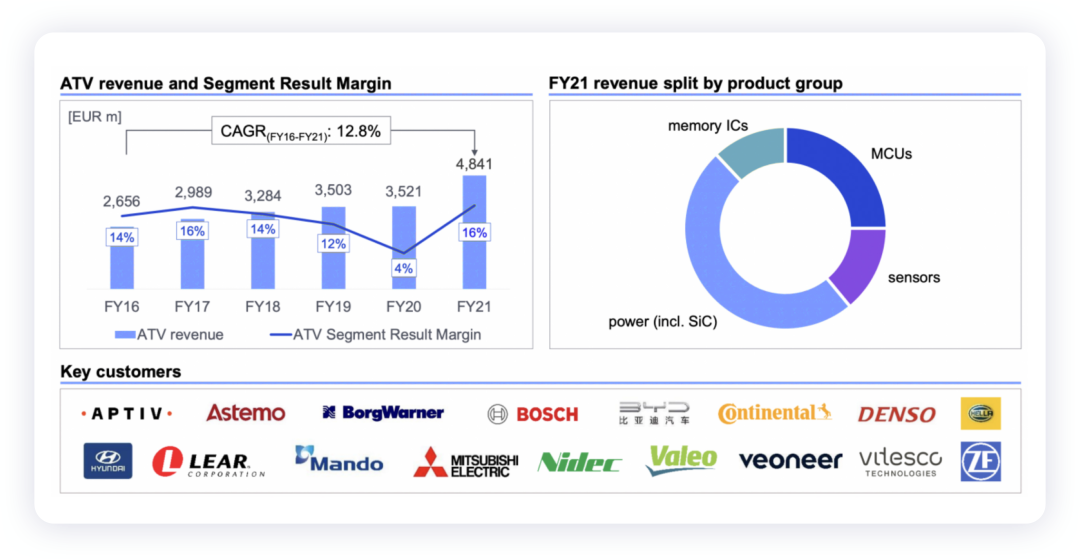

在功率电子方面,英飞凌是全球最大的汽车IGBT供应商(市占率超过50%),比亚迪也是英飞凌客户;如果考虑晶圆切割再封装的情况,英飞凌在中国市场占有率超过60%。

在SiC方面,英飞凌的业务刚刚起步,客户是小鹏、现代、日系和美系。预测2025年SiC市场规模为10亿美元,市占率可能达到30%。

从投入来看,英飞凌主要的投资聚焦于第三代功率半导体,将投资超过20亿欧元扩大SiC和GaN半导体的产能,在2022年6月动工。英飞凌将在马来西亚居林工厂建造第三个厂区,新的晶圆厂将于2024年夏季建成,第一批晶圆将于2024年下半年下线。

备注:这块似乎对于市占率有些乐观。

▲图4.英飞凌的汽车功率半导体的情况

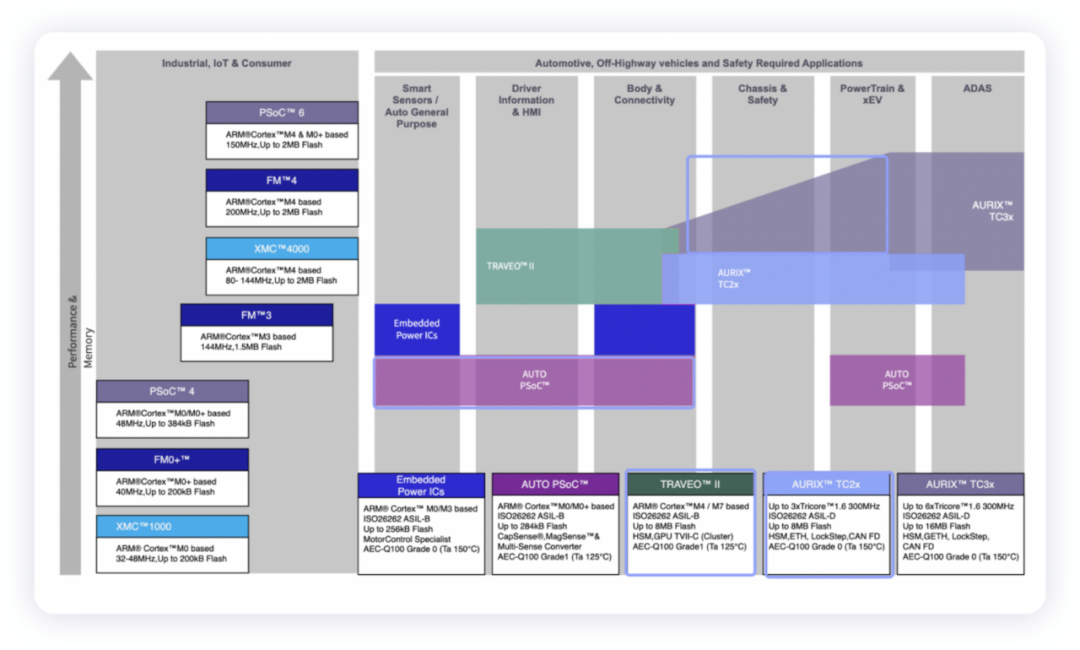

英飞凌汽车领域十大客户是:博世、大陆汽车、日立、电装、安波福、京滨、法雷奥、万都、海拉、比亚迪。从目前来看,英飞凌在动力和底盘领域MCU(TC3x)占比较大的优势,主要是依托于前几大客户的绑定。

▲图5.英飞凌MCU的产品矩阵

Part 2

NXP和ST

●NXP

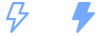

2021年NXP整体收入111亿美元,同比增幅29.1%,汽车业务收入达55亿美元,同比增幅44.7%。

由于聚焦在MCU和感知方面,NXP开始在工艺方面寻求创新,开始导入台积电16纳米FinFET 工艺(之前最先进的是28纳米FD-SOI工艺)。首先使用16纳米工艺的是S32G2和S32R294。S32R294则是针对4D毫米波雷达的芯片,之后还有S32R45,引入了ARM Cortex-A53内核和Cortex-M7内核。具体展开的研究,等有时间专门做一个专题深入。

▲图6.NXP的2021年业务构成

●ST

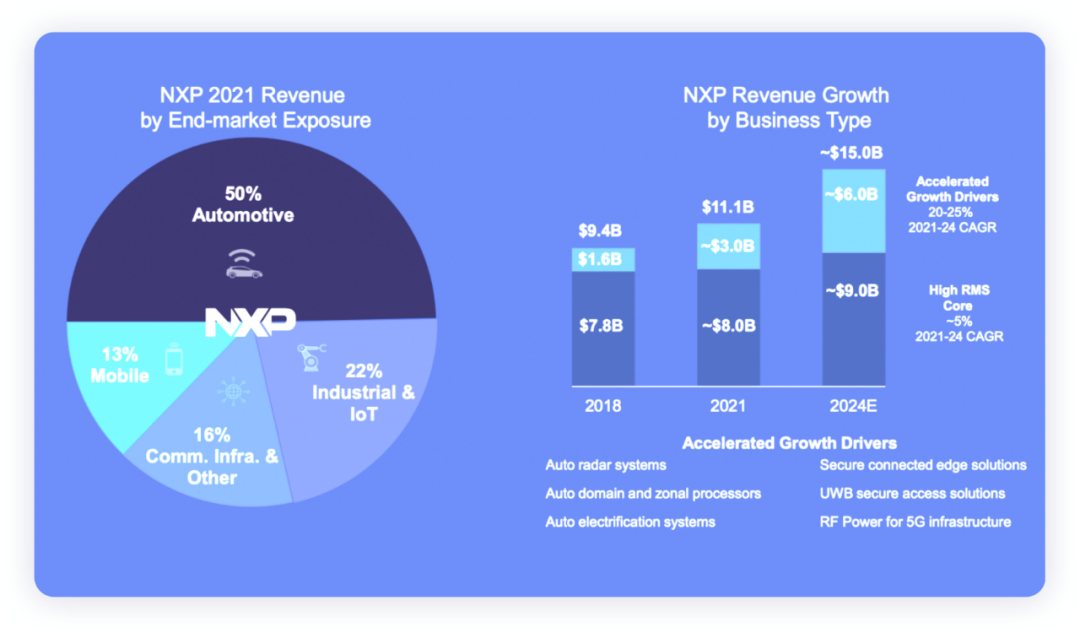

2021年ST收入127.6亿美元(增幅24.9%),营业利润率从14%增长到19%。ST的汽车业务占总体收入的34%,前十大客户依次为苹果、博世、大陆汽车、惠普、华为、Mobileye、任天堂、三星、希捷、特斯拉。

▲图7.ST的业务构成

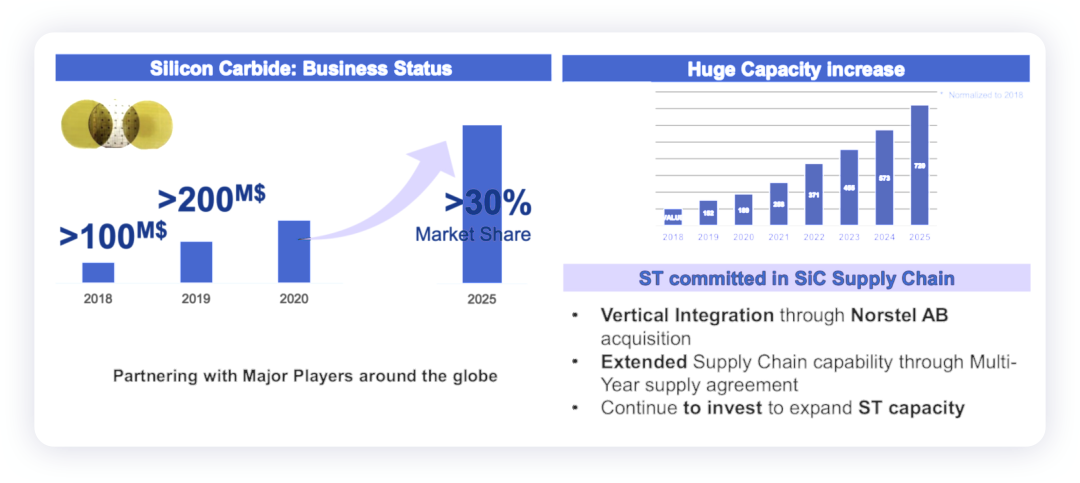

从汽车业务来看,ST是特斯拉SiC MOSFET独家供应商(代工模式),新增的部分主要包括在SiC MOSFET现代汽车和与雷诺建立战略同盟,供应先进的功率半导体芯片。从目前来看,ST在车载SiC MOSFET市场占有率超过60%。

▲图8.SiC业务倒是ST目前的汽车业务核心

小结:随着越来越多的半导体公司切入汽车业务,特别是很多新势力愿意增加非安全属性的、好玩的功能,其实汽车半导体产商是有了比之前好很多的发展机会,特别是传统汽车半导体公司的拓展主要聚焦的方向——功率半导体和感知这部分。