据麦姆斯咨询报道,近日,水晶光电披露了2021年年度报告:公司2021年实现营业收入38.09亿元,同比增长18.18%;归属于上市公司股东的净利润为4.42亿元,同比减少0.27%;经营活动产生的现金流量净额为7.09亿元,同比增长30.50%。

报告期主要业务或产品简介

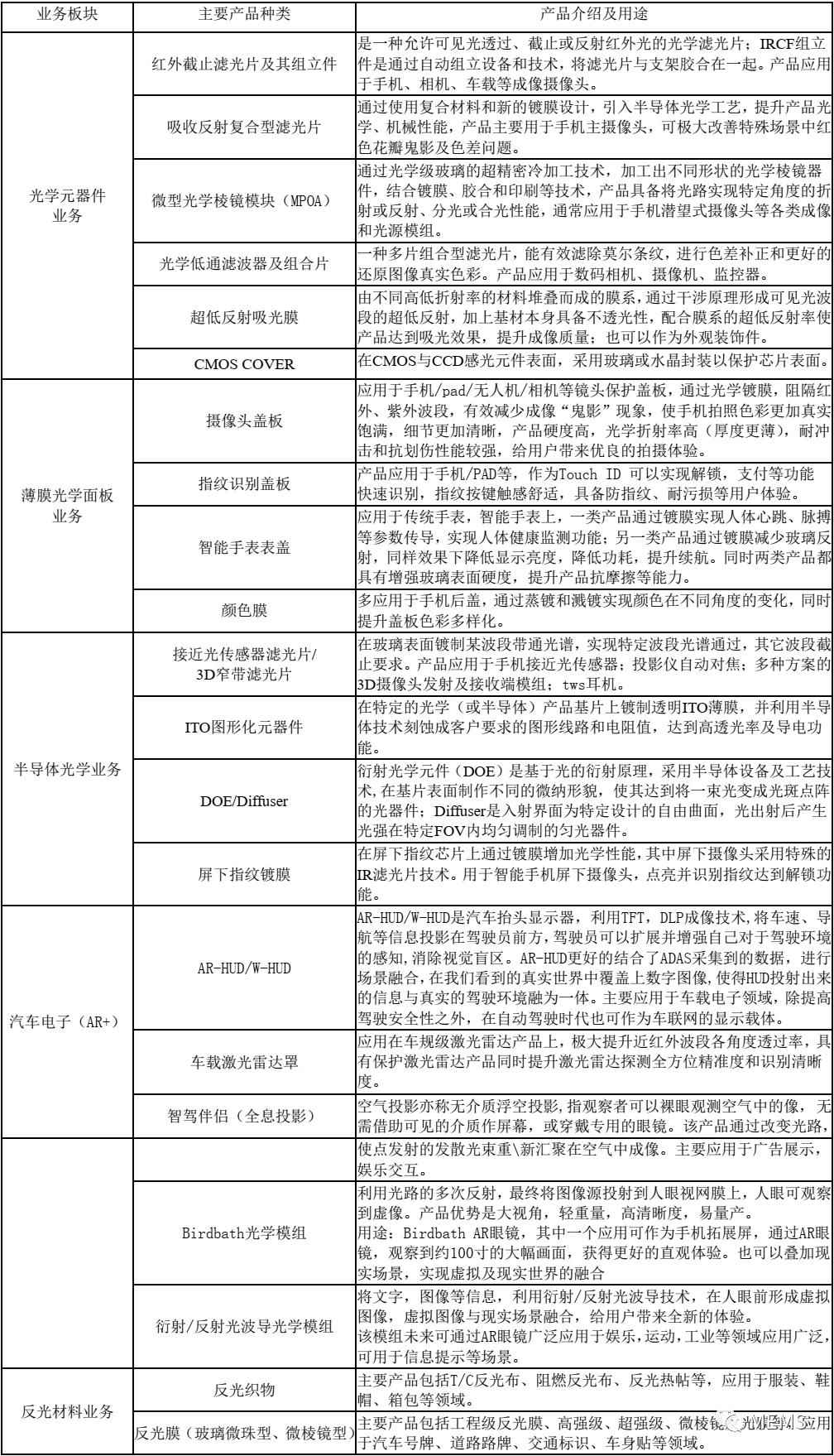

水晶光电专业从事光学影像、薄膜光学面板、汽车电子(AR+)、反光材料等领域相关产品的研发、生产和销售,目前已构建光学元器件、薄膜光学面板、半导体光学、汽车电子(AR+)、反光材料五大业务板块,掌握光学薄膜设计及技术、微纳光学技术、光学系统设计技术、软件算法自动化技术、精密光学加工技术、系统测试技术、硬件结构设计技术和测量与分析技术,主要产品包括精密薄膜光学元器件、薄膜光学面板、半导体光学元组件、汽车抬头显示器、新型显示组件、反光材料等,并广泛应用于智能手机、数码相机、平板电脑、可穿戴设备、笔记本电脑、安防监控、汽车电子、防护用品等下游终端产品。公司聚焦光学赛道,坚守光学赛道创新发展,以智能手机、智能安防、智能家居、智能汽车等为场景,致力于为行业领先客户提供世界一流水平的光学解决方案,为实现5G全场景智慧生活贡献力量。

公司主要产品及用途

行业格局及趋势

1、消费电子行业

科技创新与消费者需求的不断更新演变,为消费电子行业的高速发展注入蓬勃生机。在长期发展期间,传统消费电子行业增长步伐已放缓,但随着5G及AI技术的成熟与渗透,万物互联时代的开启将消费电子产品与物联网、人工智能、虚拟现实等新兴技术深度融合,加速产品升级换代,不断拓展应用和成长空间,推动消费电子行业保持增长态势。

在智能手机领域,作为消费电子产业最重要的下游应用,智能手机市场已迈入存量竞争时代。受疫情影响以及行业逐渐成熟,市场增量放缓,品牌集中度不断提高且产品趋向高端化,折叠屏、光学应用创新等新兴技术有望提振下游需求。手机摄像头多摄趋势已基本稳定,未来将更多关注成像质量和摄像功能,摄像模组、光学变焦技术等升级,为光学元器件性能及功能提升创造了条件,加速产品迭代,使潜望式镜头等新品及技术获得推广应用。伴随5G通讯和无线充电的发展,让手机盖板由金属向玻璃/陶瓷材质转变,半导体光学、屏下指纹、生物识别、柔性OLED等技术得到广泛应用,智能手机存量替换加速,大量新技术、新材料的应用升级将促进智能手机行业发展迈向新的台阶;在周边领域,新冠疫情下的“宅经济” 发展,让全球消费者对于远程办公、在线教育、居家娱乐、健康监测等相关智能设备的需求显著提升,平板电脑、笔记本电脑、智能手表、智能手环、无线耳机、AR/VR可穿戴设备等智能终端市场呈现快速增长。2021年,Meta元宇宙概念引爆全球热烈争论,元宇宙已成为业内共识,AR/VR作为元宇宙的关键入口吸引了公众强烈关注,包括微软、苹果、谷歌等科技巨头已从软硬件及内容平台等多方面进行元宇宙投资布局。VR技术和产品逐步趋于成熟,用户体验感提升,市场需求再度复苏。AR产业被列入数字经济重点产业并进入国家规划布局,在后疫情时代,人们的工作、生活、社交、娱乐较多地向线上转移,并且随着增强现实(AR)技术趋于成熟,其产业应用速度也将加快, AR+行业将迎来较好的发展机遇期。

在5G商用时代引导下,消费电子行业持续向智能化和集成化发展,智能手机、智能穿戴设备、智能家居等智能终端产业必将迎来蓬勃发展,光学市场机遇不断涌现,新兴产业的迅速崛起,为公司光学业务的转型升级提供新机遇和新起点。公司以智能手机端应用为基础,加快消费电子非手机领域的业务拓展,健全技术门类,丰富光学产品,为各大智能终端对产品创新需求提供多元化的产品与服务,为产业持续发展奠定良好基础。

2、汽车电子行业

随着全球碳排放标准的趋严以及相关产业政策的推行,汽车智能化、电动化的趋势日益明显,未来智能汽车将沿着电动化、智能化、网联化方向发展。从电动化来看,我国电动车渗透率在2021年已突破10%的关键位置,全球电动车渗透率预计在2022年超过10%,汽车电动化正处于加速发展阶段;从智能化来看,受限于技术不成熟、政策难落地等因素,汽车智能化仍处于发展初期,但智能化硬件的加速发展带来大量电子零部件的增量需求。汽车电子作为实现汽车智能化、电动化的重要组成部分,在整车制造成本中的占比不断提升,而汽车电子产品相较于传统乘用车零部件产品亦具有高技术含量、高附加值的特点。在互联网、娱乐、节能、安全四大趋势的驱动下,汽车电子广泛应用于汽车各个领域,汽车电子化水平日益提高。随着汽车深度电动智能化趋势,将实现续航提升、智能操作系统、智能座舱、智能驾驶及相应元器件等软硬件配置的综合升级,汽车电子市场将快速扩容,当下由汽车电动化、智能化引领的汽车电子产业将迎来黄金发展期。

公司积极把握汽车电子快速发展的机遇,聚焦汽车智能化、电动化方向持续投入资源,并结合自身光学技术优势,围绕智能座舱、智能驾驶两个领域深耕布局汽车抬头显示、智能投影、激光雷达等产品或关键元器件,为公司汽车电子业务发展奠定良好的基础,助推汽车电子产业向智能化、共享化迈进贡献应有的力量。

3、反光材料行业

2021年,反光材料行业整体市场规模持续增长,国内外市场需求旺盛,中国作为全球最重要的反光材料生产国之一,发展韧性强劲。反光材料行业的竞争格局未发生重大变化,国际比较知名的企业有美国的3M、艾利·丹尼森,日本的NCI,国内仍以道明光学、华日升、夜视丽等几家公司为主。随着我国国产反光材料质量不断提高,技术水平快速进步,加上与国外品牌的反光材料相比具有更高的性价比,使得我国反光材料行业正逐渐夺回被国外品牌占领多年的市场,逐步实现进口替代转型升级。未来随着我国公路建设等领域的高速发展,车牌、道路交通标志牌等将进行更新换代及进口替代,加上人们对安全意识的不断提高,国家不断出台法律法规、产业政策引导反光材料应用于职业工装等领域,我国国内市场对反光材料产品的需求有望不断增大。

过去几年,夜视丽完成了战略转型,并坚持产品、技术创新,在高端玻璃微珠型反光材料和微棱镜型反光膜等方面已积累大量核心技术与专利技术。公司不断拓宽产品线,加大市场开拓力度,在较为复杂的全球经济形势下取得了一系列发展成果。未来国内反光材料行业的快速发展将进一步促进夜视丽发展壮大,公司将通过IPO等抓手把握机遇,努力跻身行业前列。