2021年已经过去,2022年已然开启新征程。回顾2021年,全球半导体整体向上,但中美贸易战加剧,美国加强对半导体设备技术管控,半导体行业的发展前景充满很多不确定性。套用一句俗话:这是最好的时代,也是最坏的时代。对有些公司,确实是最坏的时期,而对另外一些公司也许是最好的时期。芯八哥对2021年全球半导体行业发展进行梳理,供半导体业者参考。

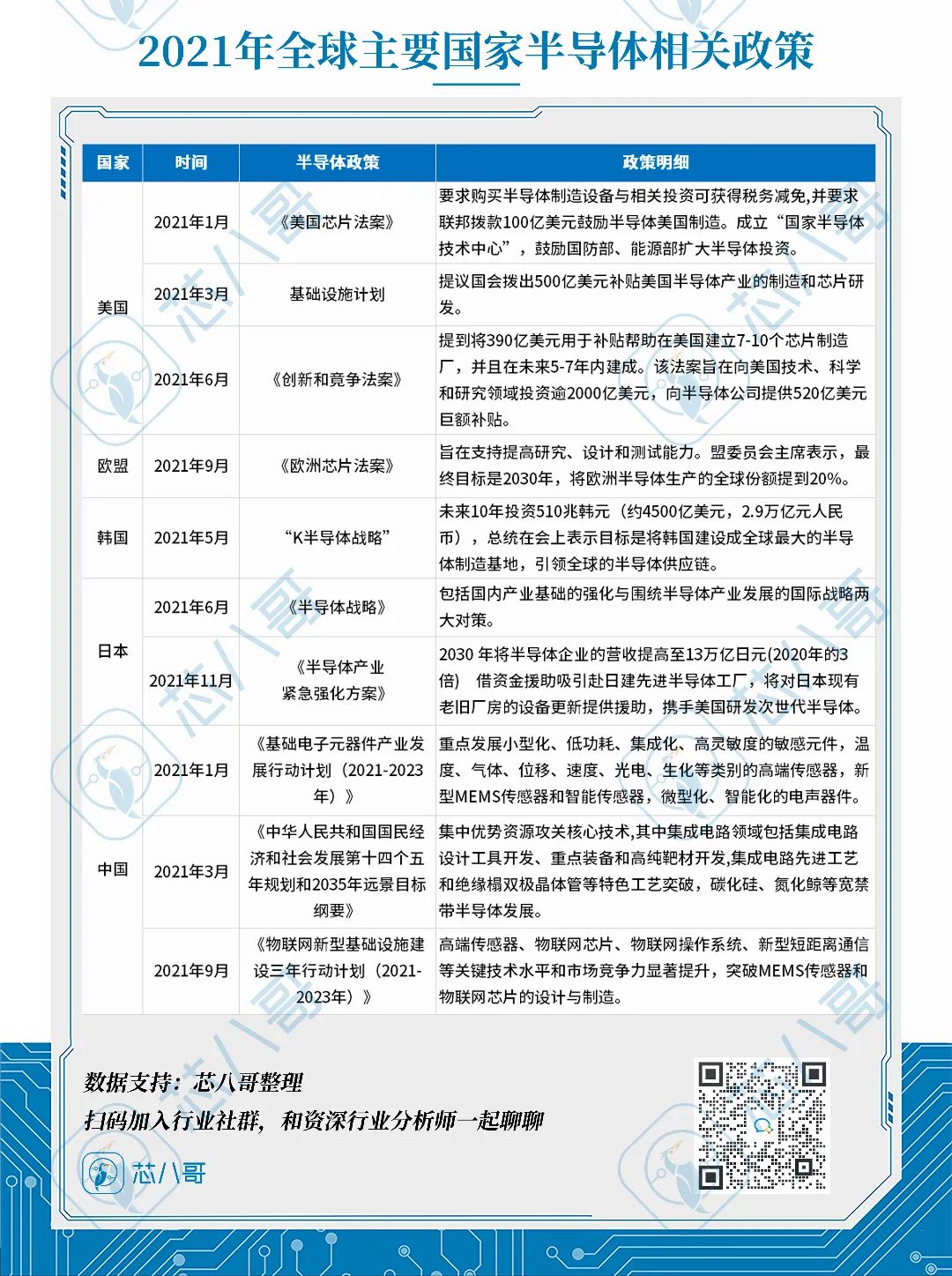

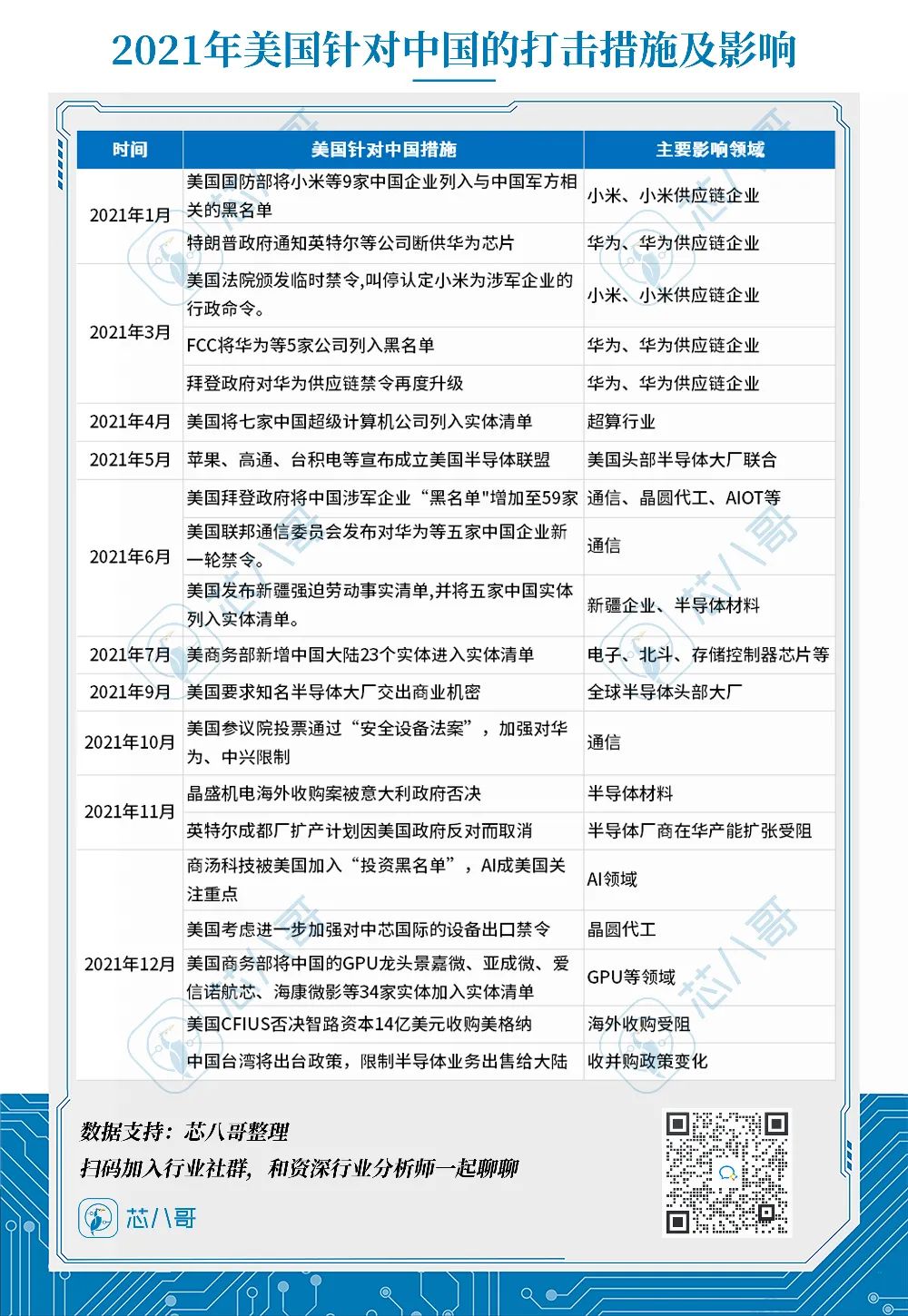

一、2021年半导体行业政策一览

行业政策年度观点:

尽管由于新冠疫情和地缘政治因素等造成全球芯片供应短缺,全球半导体行业总体上依然保持着高速发展的态势,半导体供应从全球分工逐渐朝向区域化的方向发展。2021年,中国、美国、欧洲等国家和地区纷纷出台相关政策提振本国的半导体产业发展。

此外,2021年,中美贸易争端依旧持续,断供、实体清单、长臂管辖等措施不断,其对半导体产业的深层次影响开始显现,中国半导体产业在风雨中砥砺奋进。

二、2021年行业风向标

1.“十四五”集成电路产业规划相继落地

2021年是“十四五”开局之年,全国各地都制定了相关集成电路产业规划,并提出了2025年产业规模目标。预估,到2025年,我国集成电路产业规模(设计、制造、封测、设备、材料)将高达40000亿元。

2.国家大基金巨资砸向晶圆制造

2021年,大基金二期向晶圆制造企业投入资金超过400亿,包括中芯国际、长江存储、华润微等。

3.各种灾害影响半导体供应链

年初的美国寒潮,导致三星位于美国德克萨斯州奥斯丁的半导体代工厂从2月开始停工,直至3月31日才完全恢复正常生产水平。

3月19日,车用半导体大厂瑞萨发生火灾,导致12英寸芯片生产线停产,共计23台设备受损,需要修理或置换。4月17日瑞萨宣布开始恢复生产,6月24瑞萨宣布产能恢复火灾前产量100%。

12月,马来西亚暴雨,日本晶振大厂NDK两座厂房被淹停工,封测设备商贝思半导体生产受阻。

4.疫情反复冲击半导体供应链

东南亚多国的疫情爆发导致多家大厂在东南亚的分厂停工减产。

从4月开始,越南爆发了一波重大疫情,5月18日越南北部工业省北江省关闭了省内4个工业园,富士康、立讯精密、三星电子等企业都关闭了工厂。

6月1日全球半导体封测重镇马来西亚宣布全面封锁,全球50多家企业都在马来西亚的分厂全部停工。8月,马来西亚疫情反弹,意法半导体位于马来西亚的工厂出现集体感染,工厂生产再次中断。随着马来西亚疫苗的接种普及,疫情得到控制,9月末马来西亚半导体厂的平均产能利用率恢复至89%。

5.跨界造芯热潮如火如荼

为了改善缺芯局面,稳定供应链,各个领域的企业都宣布下场造芯。

汽车行业,国外的通用、福特先后宣布联手半导体公司进入芯片开发领域;国内车厂北汽选择和imagination合资成立核芯达,吉利与ARM、联发科、云知声、芯聚能以不同方式研发车规MCU、智能座舱芯片等产品,上汽则与英飞凌联手成立上汽英飞凌,主攻IGBT芯片。除了与芯片企业合作,还有以比亚迪为代表的部分车企选择自研芯片。

除了车企跨界,手机厂商也没闲着。今年小米、OPPO、vivo等多家手机公司全都宣布了自研芯片。目前今年小米公布了澎湃C1、随后vivo也公布了第一颗自研ISP芯片 V1,而OPPO也公布了首颗自研影响专用NPU芯片马里亚纳。可以看到,目前国内的头部手机厂商已经在自研芯片赛道上聚齐,但除了华为外,三大厂的进度都仍处在影像领域的研发。

此外,互联网大厂也宣布造芯。今年,百度的昆仑2量产,可以用于云边端等场景;11月,腾讯公布三款自研芯片:紫霄AI推理芯片、沧海视频转码芯片、玄灵智能网卡芯片;字节跳动虽然尚未推出产品,但也已经入股多家半导体公司,包括云脉芯连、RISC-V计算平台希姆计算、国内GPU公司摩尔线程、AI芯片研发公司商睿思芯科等。可以看到,互联网公司造芯的方向也与各家公司的业务高度相关,多以推理和训练芯片为主。

6.元宇宙成“香饽饽”,巨头动作频频

元宇宙成为资本市场上的热门概念。3月以来,“元宇宙第一股”的Roblox的美股上市宣告了元宇宙时代的到来。游戏行业的巨头如Epic、腾讯都表示看好这一概念。今年10月Facebook改名Meta,成为“元宇宙”宇宙中最受瞩目的一个动作。

TrendForce集邦咨询:元宇宙热潮,将推升2022年VR/AR装置出货量至1,202万台,年成长率达26.4%

行业风向标年度观点:

2021年,国家政策和国家资本继续聚焦中国半导体产业,各种灾害和疫情不断冲击半导体供应链,“缺芯”之下,跨界造芯热潮如火如荼,元宇宙成“香饽饽”。

2021年,对整个半导体行业来说,是不平凡的一年。国家之间的较量进一步升级,半导体企业之间的竞争越来越需要国家力量的保驾护航,不仅是在政策上,资本支持也变得尤为重要。在疫情冲击和国外封锁的背景下,企业也在想方设法突围,一方面,网罗人才加大研发尝试突破技术封锁;另一方面,对供应链的重视程度也变得前所未有,纷纷通过自研和国产化等方式进一步增强自身对供应链的掌控能力。

三、2021年标杆企业动向

【Intel】随着新CEO Pat Gesinger上任,英特尔宣布重启代工业务,提出了IDM 2.0战略。消息称英特尔将投资数百亿美元在德国、法国和意大利建厂

【苹果】彭博社消息,苹果将研发重点转向全自动驾驶技术,四年内推出其自动驾驶汽车。随后。供应链称Apple Car将提早于2022年9月发布

【三星】传三星有意择一收购多家国际半导体大厂,标的包括:TI、瑞萨、NXP、英飞凌、ST

【高通】高通2021投资者大会:全方位发力汽车领域,未来汽车业务将大幅增长

【Mobileye】华尔街日报:英特尔谋划子公司Mobileye上市,估值超500亿美元

【Wolfspeed】Wolfspeed与意法半导体扩大150mm碳化硅晶圆供应协议,价值超8亿美元

【中芯国际】中芯国际人事地震,蒋尚义辞任副董事长、执行董事及董事会战略委员会成员职务;梁孟松辞任执行董事职务。

【紫光集团】紫光集团破产重整,智路建广接盘,交易价值接近80亿美元

标杆企业动向年度观点:

2021年,国外半导体巨头动作频频。苹果造车加速,高通发力汽车领域,三星欲收购车用半导体大厂,Mobileye将独立上市,这些动作都指向一个方向——汽车。汽车的电动化+智能化浪潮,有望推动车用半导体持续增长。

国内半导体厂商痛并快乐着。紫光集团破产重组,中芯国际人事地震,国内半导体公司在人才、研发投入、技术积累等方面还有很长的路要走。

四、2021年半导体IPO

截至2021年12月31日,2021年国内共有19家半导体相关企业成功IPO上市,绝大部分集中在科创板。

从市值来看,这19家公司截至12月31日总市值高达5606亿元,其中时代电气和大全能源市值在千亿上下。

从募资金额来看,19家企业IPO募资397亿元,其中大全能源和时代电气分别募资64亿和75亿

从公司业务分布来看比较均衡, EDA、设备、材料,FPGA、分立器件、模拟芯片、存储、传感器均有涉及,其中FPGA、功率半导体和EDA是热门赛道。

除了公开上市的企业之外,今年还有52家半导体相关企业在科创板/创业板排队IPO,其中43家冲刺科创板,9家发力创业板。

上市进程方面,52家企业有7家注册生效、13家提交注册、6家过会、18家已问询、8家已受理。

从产业链看,52家企业中,IC设计企业数量占优,达到33家,占比约63%,这与我国IC设计企业数量多,基数大有关;其次是设备与材料企业,各5家;第三是封测企业,为4家;第四是EDA企业,为3家,第五是IDM企业,为2家。

52家半导体相关企业拟募资总金额约746亿元,金额最高的是IC设计公司海光信息,招股书显示,海光信息拟募资91.48亿元,用于新一代海光通用处理器研发、新一代海光协处理器研发、先进处理器技术研发中心建设、科技与发展储备资金。

设备企业中募资最高的是屹唐股份,该公司拟募资30亿元,用于屹唐半导体集成电路装备研发制造服务中心项目、屹唐半导体高端集成电路装备研发项目以及作为发展和科技储备资金。

材料企业中,募资最高的是天岳先进,拟募资20亿元,主要用于碳化硅半导体材料项目。

封测企业中,汇成股份募资金额最高,拟募资15.64亿元,用于显示驱动芯片封测扩能等项目。

EDA企业中,募资最高的是选择在创业板上市的华大九天,拟募资25.51亿元,主要用于数字设计综合及验证EDA工具开发等。

IDM企业中,拟在创业板上市的比亚迪半导体募资最高,拟募资26.86亿元,用于新型功率半导体芯片产业化及升级、功率半导体和智能控制器件研发及产业化等项目。

国外半导体行业IPO

氮化镓功率芯片企业纳微半导体正式登陆纳斯达克

半导体巨头格芯(格罗方德)纳斯达克IPO上市

力积电上市

美国电动汽车初创公司Rivian IPO,筹资119亿美元

半导体IPO年度观点:

从2019年科创板横空出世,到2020年创业板实施注册制,再到2021年“专精特新”第三批名单披露、北交所成立、全面注册制提上日程,科技含量高的“硬科技”企业受到了前所未有的关注。

半导体是典型的资金与技术密集型行业,企业上市可以获得更多融资机会,用以提升技术与核心竞争力,进一步做大做强。随着越来越多半导体相关企业登陆资本市场,在资金助力以及规范发展之下,未来国内半导体产业有望持续强劲发展,前景可期。

五、2021年收并购TOP13

1、智路建广收购紫光集团,传言整体价值接近80亿美元

2、美国半导体材料供应商 Entegris 65 亿美元收购全球 CMP 抛光材料龙头 CMC Materials

3、瑞萨宣布59亿美元收购英国厂商Dialog

4、高通宣布以45亿美元收购自动驾驶厂商Veoneer

5、射频厂商Skyworks宣布以27.5亿美元收购芯科科技(Silicon Laboratories Inc.)旗下的基础设施和汽车应用业务

6、智路资本14.6亿美元收购日月光四家大陆封测工厂

7、高通宣布以14亿美元收购CPU初创厂商Nuvia

8、Marvell宣布11亿美元收购网络芯片初创公司innovium

9、德州仪器9亿美元收购美光12英寸晶圆厂

10、SK海力士将以4.92亿美元收购8英寸晶圆代工厂Key Foundry

11、安森美(onsemi)宣布以4.15亿美元收购美国碳化硅(SiC)生产商GT Advanced Technologies(GTAT)

12、瑞萨以3.15亿美元完成对Wi-Fi芯片供应商Celeno的收购

13、日本佳能将以2.7 亿美元收购加拿大半导体公司 Redlen

2020年宣布目前没有定案

2020年9月英伟达(NVIDIA)宣布400亿美元收购Arm

2020年10月AMD宣布约350亿美元收购赛灵思(Xilinx)

2021年宣布失败的收购

智路资本拟14亿美元收购Magnachip宣告失败

2021年收购传闻

英特尔或以约300亿美元收购格芯

西部数据有意200亿美元并购铠侠

收并购动态年度观点:

自2020年半导体行业全球并购金额创下1200亿美元新高后,2021年是个并购小年,主要以中小型并购为主,并没有出现100亿美元以上规模的并购,预计2021年半导体行业全球并购金额在300亿美元左右。

2021年半导体行业并购主要呈现以下特点:

模拟芯片厂商主导,集中在汽车半导体相关领域。

比如,在瑞萨59亿美元收购Dialog的交易中,Dialog此前一直为瑞萨的汽车SoC提供电源管理解决方案;在射频厂商Skyworks27.5亿美元收购芯科科技(Silicon Laboratories Inc.)的交易中,标的也主要集中在芯科科技旗下的基础设施和汽车应用业务。高通45亿美元收购Veoneer也是从拓展汽车业务版图的目的出发,后者在ADAS自动驾驶领域的资源,将有助于高通在汽车领域形成底层芯片到自动驾驶软件完整的平台型解决方案。而在安森美4.15亿美元收购GTAT的交易中,也主要是为了确保SiC原材料稳定供应。值得关注的是,年初便曾传出三星计划收购车用芯片厂商的消息,这样的声音在年底又传出,而且包括恩智浦、瑞萨、TI、英飞凌、ST等大厂均在收购之列。

中国资本成为全球半导体并购的推动力量,但普遍遭遇长臂管辖的风险。

与去年全球半导体行业主要的几起并购主要由美国半导体巨头主导略有不同,今年的并购中,看到更多中国资本的身影。智路资本和建广资产是为数不多的中资代表,凭借国际化视野以及资本实力近年来名声鹊起,几笔行业重磅收购均出自其手。在对于中国最大的综合性集成电路企业紫光集团破产重整中,智路和建广组成的联合体战胜了阿里成功接盘,预计这笔收购将达到80亿美元的规模。此外,12月1日,智路资本宣布以14.6亿美元收购全球最大的半导体封测集团日月光旗下的四家大陆工厂及业务,加之今年早些时候宣布0.87亿美元收购韩国面板驱动芯片厂商美格纳,智路建广今年的收购规模将达到近100亿美元。

然而,在地缘政治加剧、中美高科技博弈的背景下,中资海外收购收到长臂管辖的风险也在加大。比如,在美国外国投资委员会(CFIUS)的干预下,智路资本对美格纳14亿美元的收购交易于日前宣布终止。此外,今年意大利政府也阻止了浙江晶盛机电公司(Zhejiang Jingsheng Mechanical)收购应用材料公司在意大利的丝网印刷设备业务的计划。

六、2021年投融资TOP14

1、半导体芯片研发商上海积塔半导体完成80亿元人民币战略融资

2、边缘AI芯片厂商地平线在6个月内共获投7轮,共计至少12亿美元,约合78.49亿人民币

3、显示芯片厂商集创北方完成超65亿元E轮融资

4、集成电路厂商ESWIN奕斯伟在4月、7月、12月分别完成A+轮、B轮、C轮,融资额度55亿元打底

5、集成电路设计企业紫光展锐完成了Pre-IPO轮次53.5亿元融资

6、晶圆片制造商中欣晶圆完成33亿人民币B轮融资

7、GPU厂商摩尔线程宣布完成A轮20亿融资

8、AI领域云端算力平台燧原科技完成18亿元C轮融资

9、AI视觉芯片研发商瀚博半导体获16亿元B1、B2轮融资

10、GPGPU云端计算芯片研发商天数智芯宣布完成C轮12亿元融资

11、GPU厂商沐曦集成电路完成10亿人民币A轮融资

12、模拟集成电路及分立器件制造商燕东微电子完成10亿人民币战略融资

13、长城汽车旗下自动驾驶公司毫末智行宣布获得A轮融资近10亿元

14、物联网芯片设计厂商航顺芯片完成约10亿元D轮融资

投融资要闻年度观点:

2021年国内半导体行业融资数量400+,再创新高,较上年同期(283笔)大增41%。已披露融资金额中过亿项目130个,已披露融资额项目总计融资超450亿元,是美国同类企业获得的13亿美元的六倍多。

少数明星项目吸引了融资⾦额的大头,龙头效应明显。TOP 10项目的投资方向上,半导体设计和制造平分秋色,设计端GPU、AI、物联网、通信射频芯片几大热门赛道均有获投,制造方面主要是半导体上游硅片制造。热门赛道TOP 5为射频、功率、三代半、模拟IC以及EDA/IP。

“围着汽车投芯片”是今年半导体投融资最大的特点。汽车涉及的芯片设计、制造公司在2021年获得了资本追捧,例如MCU、传感器、存储器、功率芯片、电源管理IC等领域。

自从2020年10月英伟达的黄教主把自家智能网卡芯片重新定义为DPU——数据处理器之后,DPU开始跟CPU、GPU并肩成为数字中心的三大处理器之一,2021年或是数据处理器DPU元年。2021年3月才成立的“星云智联”,年内已经完成三轮融资,天使轮即获得高瓴创投领投的数亿元人民币投资,并在此后的7月、8月连续完成pre-A和A轮融资,其中不乏半导体行业投资久负盛名的各大资本方。此外,DPU芯片设计商云豹智能拿到了腾讯与红杉的天使轮投资,年内完成2轮融资;中科驭数也在年内完成了2轮融资。目前,国内DPU芯片企业大多是初创公司或者扩展公司范围进入市场的新入局者,除以上3家外,还有益思芯、大禹智芯、芯启源、滨合云智、深思考这5家。

良性的融资退出机制,助推半导体投融资爆发。从2019年科创板横空出世,到2020年创业板实施注册制,再到2021年“专精特新”第三批名单披露、北交所成立、全面注册制提上日程,科技含量高的“硬科技”企业受到了前所未有的关注。在政策和资本的双轮驱动下,大量资本涌入半导体行业,行业由此呈现一片繁荣之象。

七、2021年总结和2022年展望

2021年,疫情+“缺芯”的影响贯穿全年,但全球半导体行业总体上依然保持着高速发展的态势。半导体头部厂商纷纷发力汽车领域,国产厂商乘着国产替代的东风伺机突破,全球半导体产业的发展值得期待。

2022年,NVIDIA收购Arm、AMD收购Xilinx这两项交易还未落定,三星收购车用半导体头部厂商的消息已经传得沸沸扬扬,这一交易若达成将有望改变目前的全球半导体格局,值得重点关注。

2022年,中美贸易争端对半导体产业的影响仍在持续,华为、中芯国际等企业仍需在断供重压之下自力更生。

2022年,疫情+“缺芯”的影响仍会持续,此外,“缺电”也值得警惕。

2022年,汽车的电动化和智能化浪潮继续深入发展,推动采购供应链变革。

2022年,跨界造芯、跨界造车已成潮流大势。

2022年,危中有机,机遇和挑战相伴而生,我们一起拭目以待。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

推荐阅读:

电子元器件采购月报:

12月电子元器件采购与行情预判

11月电子元器件采购与行情预判

10月电子元器件采购与行情预判

半导体每月行情:

半导体每周行情: