简介:能源转换的核心器件,细分品类众多

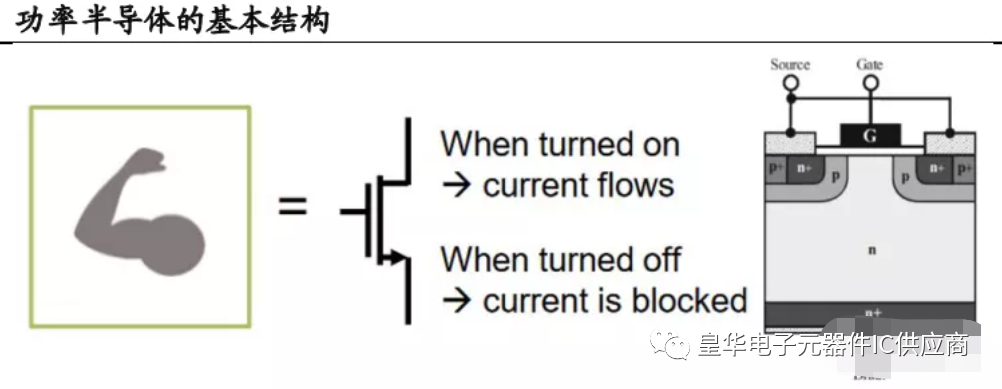

功率半导体是电子装置中电能转换与电路控制的核心,主要指能够耐受高电压或承受大电流的半导体分立器件,主要用于改变电子装置中电压和频率、直流交流转换等。

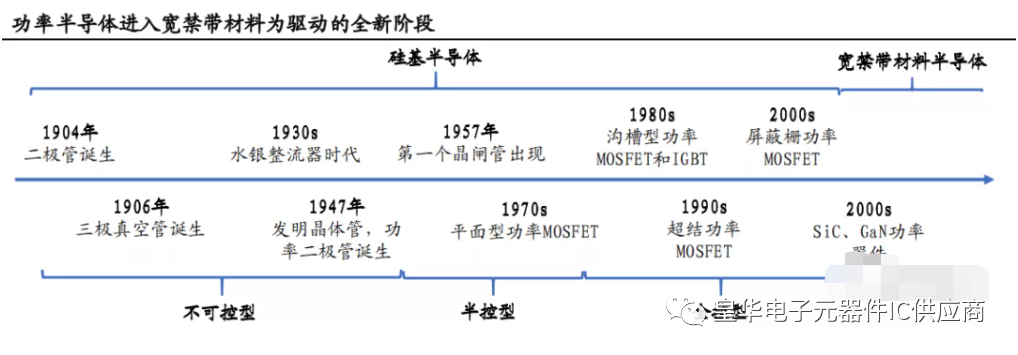

功率半导体主要起源于1904年第一个二极管的诞生,而1957年的美国通用电气公司发表的第一个晶闸管,标志着电子电力技术的诞生;

1970年代,功率半导体进入快速发展时期,GTO、BJT和MOSFET的快速发展,标志着第二代电子电力器件的诞生。

之后1980年后期,IGBT开始出现,各种功率模组推动着功率半导体快速向前发展。进入21世纪,以全新宽禁带材料为衬底的半导体器件开始出现,功率半导体的性能和市场需求进入一个全新的阶段。

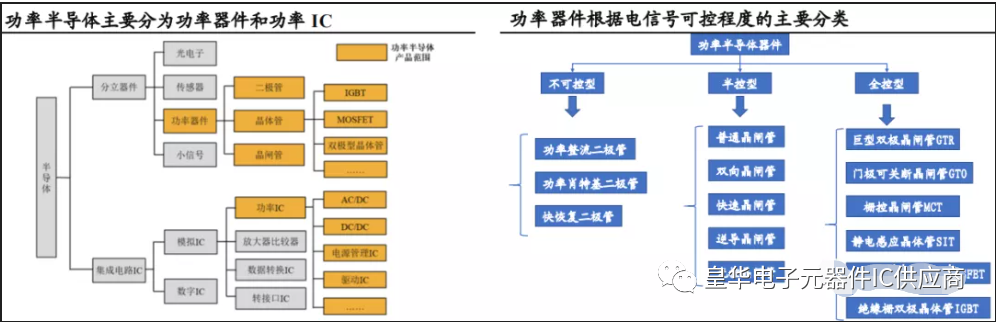

功率半导体目前主要可以分为功率IC和功率器件两大类。功率器件按照外界条件控制器件的开通和关断的分类标准可分为:不可控型、半控型和全控型功率器件。

其中,二极管单向导通,可以实现整流,属于不可控型;晶闸管只能触发导通,不能触发关断,属于半控型;晶体管包括IGBT和MOSFET等,可以触发导通,也可以触发关断,属于全控型器件。功率IC指功率类集成电路设计,属于模拟IC的一种,主要分为AC/DC、DC/DC、电源管理IC和驱动IC等。

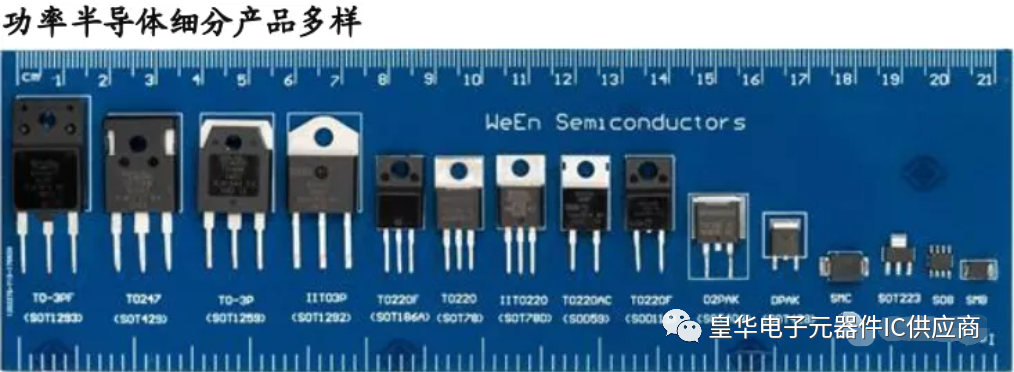

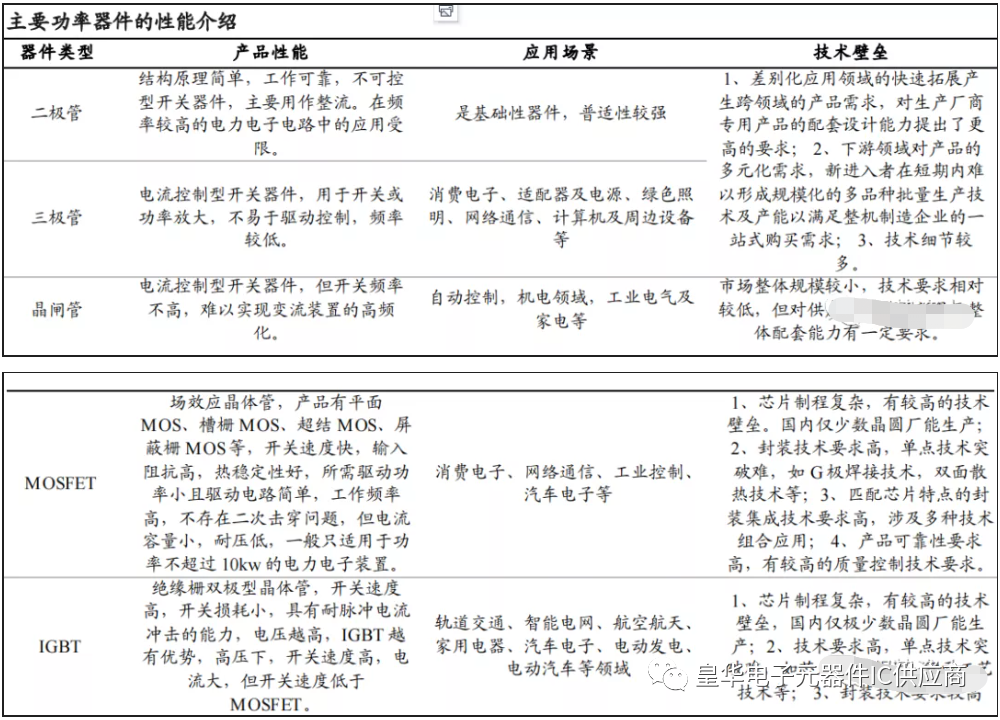

功率器件主要为二极管、三极管、晶闸管、MOSFET和IGBT等,市场主要被国外厂商垄断。

二极管是基础性器件,主要用作整流,虽然原理成熟,但受产品稳定性及客户认证壁垒影响,国产化率仍然较低;

三极管主要适用于消费电子等产品,用于开关或功率放大,国外厂商仍占据市场份额的前列,国内厂商在附加值较低的部分已完成了国产替代;

晶闸管主要用于工业领域,属于电流控制型开关器件,市场整体规模较小。

MOSFET和IGBT是最主要的功率器件,其中MOSFET适用于消费电子、网络通信、工业控制、汽车电子等,相较于前三者,适用频率高,但一般用于功率不超过10kw的电力电子装置,在中低压领域,国内厂商正逐步展开国产替代。

IGBT可用于电机节能、轨道交通、智能电网、航空航天、家用电器、汽车电子等高压高频领域,高压下,开关速度高,电流大,但开关速度低于MOSFET,前五大企业的市场份额超过70%,国内企业与国外企业技术水平存在一定差距。

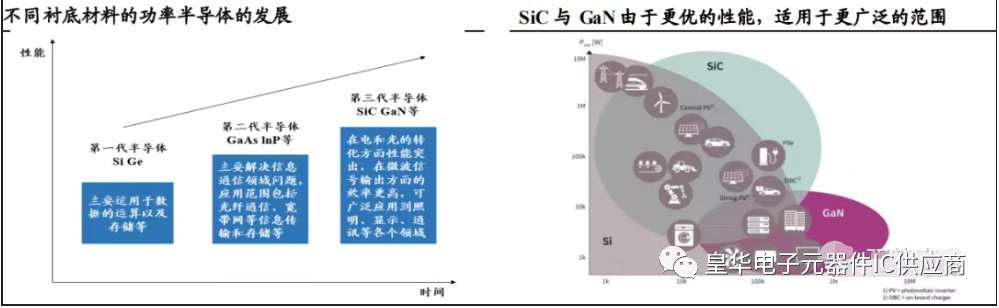

功率半导体根据材料种类来划分,主要分为三类:

以Si、Ge为代表的第一代半导体;

以GaAs、InP为代表的第二代半导体;

以SiC、GaN为代表的第三代半导体。

第三代半导体材料禁带更宽,具备更好的高频性能和高温性能。以SiC和GaN为主要形式的分立器件以及功率模组,相比于Si基IGBT和Si基MOSFET可以适用于更加高电压、高电流的环境,并可以有效缩小所需芯片面积,减少变频器三分之二的热损耗。

SiC与GaN由于其性能的优越性,可以适用于更广泛的范围。SiC与GaN在5G、电动汽车、光伏等各个领域均表现出更加优异的性能。其中,特斯拉已经将电动汽车model3中的IGBT器件替换为多个SiCMOSFET模块,取得了更优的性能。

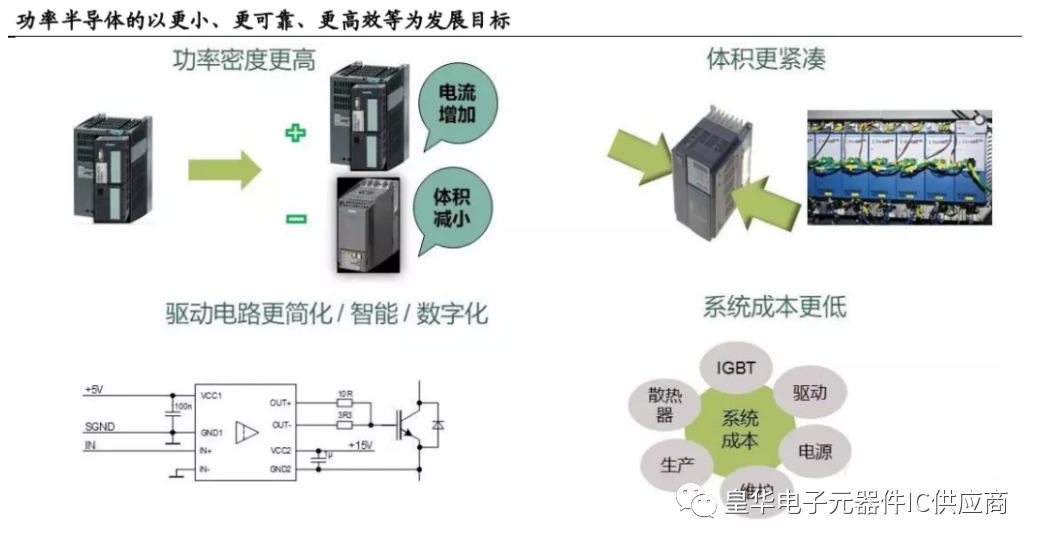

在功率半导体的发展路径中,功率半导体从结构、制程、技术、工艺、集成化、材料等各方面进行了全面提升,其演进的主要方向为更高的功率密度,更小的体积,更低的功耗及损耗。

在结构更改方面,从晶闸管到IGBT,功率半导体的器件结构进行了显著的升级和更改,IGBT结构与MOSFET结构就有较大的变化;

在制程缩小方面,功率半导体的线宽制程从最初的10μm缩小至如今的0.15-0.35μm;

在技术变化和工艺进步方面,超薄圆片结构、背面扩散技术、超级结技术等的优化都使产品更加适应小功率市场,具备更出色的性能和易用性;

在集成调整方面,成功推出功率模块,即将多个功率器件进行封装,使其可以在更高频率工作的同时,能够拥有更小的设备体积和重量;

在材料迭代方面,从Si材料逐渐向GaN、SiC等宽禁带材料升级,使得功率器件体积和性能均有显著提升。

市场特征:广阔应用下周期性减弱,市场规模呈上升趋势

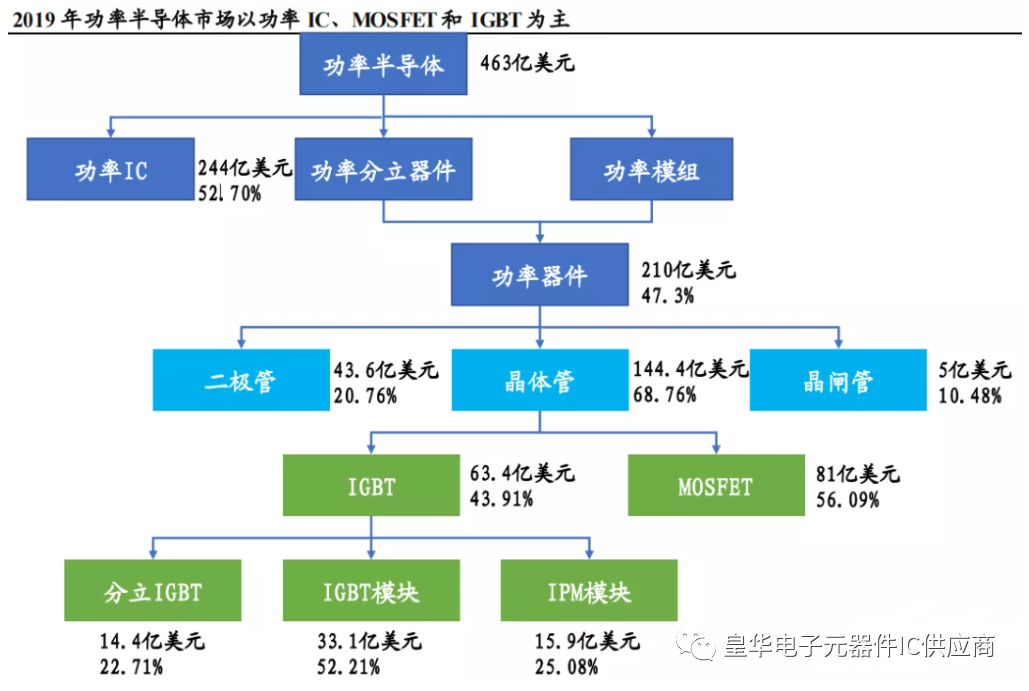

从纵向角度看,看细分品类,根据Omdia的数据,2019年功率半导体全球市场规模为463亿美元。功率IC市场规模为244亿美元,占52.7%,功率器件市场规模为210亿美元,占47.3%。功率器件中的晶体管市场规模为144.4亿美元,占功率器件市场的68.76%。

晶体管市场主要由MOSFET和IGBT组成,其中MOSFET市场占56.09%,约81亿美元,IGBT市场占43.91%,约63.4亿美元。其主要厂商包括英飞凌、意法半导体、德州仪器、安森美、三菱等,其中功率半导体龙头厂商为英飞凌。

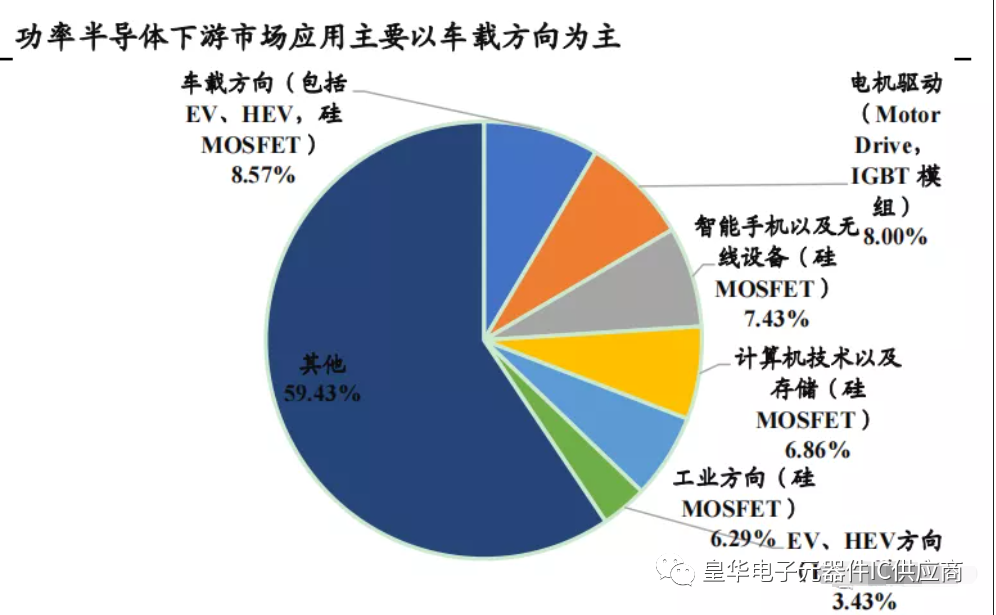

看下游应用,功率半导体下游需求主要以车载方向和电机驱动等为主。根据Yole的2019年统计数据,功率半导体主要下游驱动应用方向分别为车载方向(包括EV、HEV,硅MOSFET)、电机驱动(MotorDrive,IGBT模组)、智能手机以及无线设备(硅MOSFET)、计算机技术以及存储(硅MOSFET)、工业方向(硅MOSFET)和EV、HEV方向(IGBT模组)等。

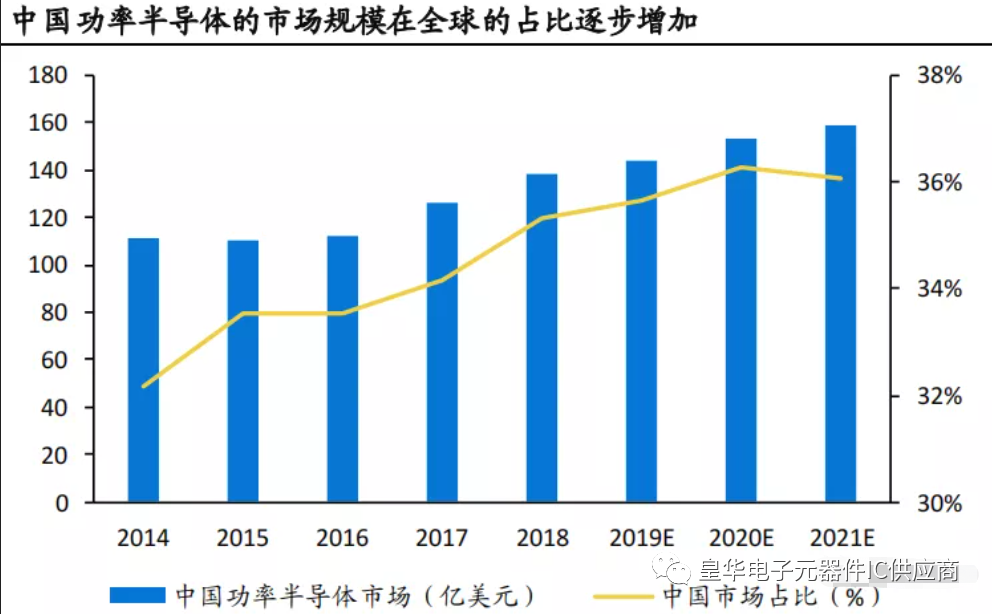

从区域角度看,中国是全球最大的功率半导体消费国,且中国的功率半导体的市场规模在全球的占比仍在逐步增加。根据IHSmarkit的数据,2018年,中国功率半导体市场规模为138亿美元,占全球需求比例高达35%,14-18年市场占比平均每年约增加0.8pct。

未来中国的功率半导体市场占比仍将加速增加,预计2021年中国市场规模达到159亿美元,18-21年CAGR为2.39%,在全球市场的占比增加到36.1%,18-21年市场占比平均每年约增加0.37pct。

从横向角度看,回溯过去七年:

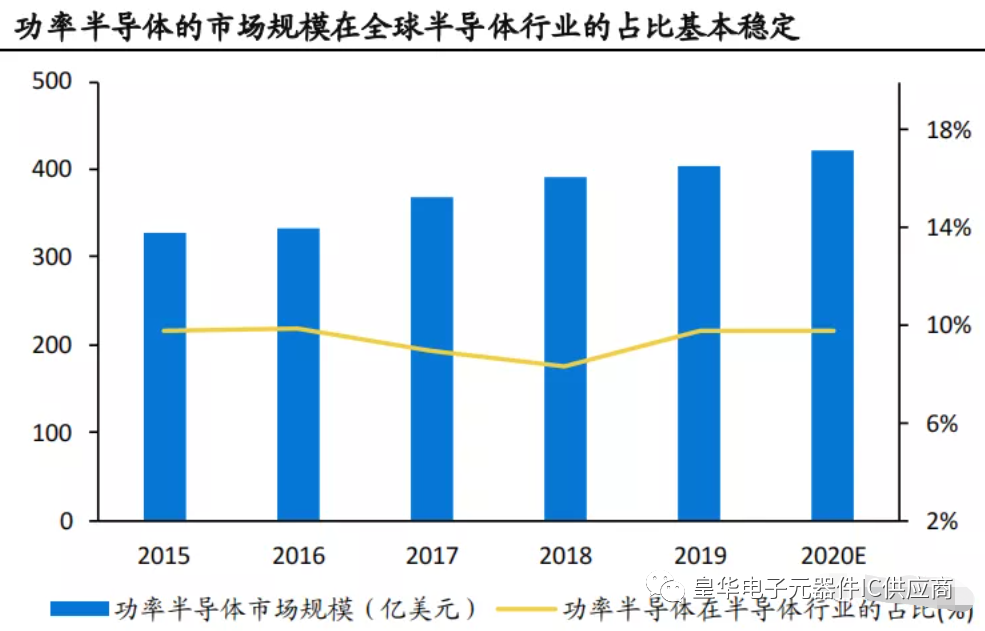

市场规模方面,功率半导体的市场规模在全球半导体行业的占比在8%-10%之间,结构占比基本保持稳定,功率半导体的周期性相对较弱。这主要是因为功率半导体应用领域广泛,下游客户季节性需求呈现此消彼长的动态均衡关系,致使行业的季节性特征并不非常明显;

增速方面,功率半导体14-20年CAGR为3.41%,略小于半导体行业14-20年CAGR的4.33%。

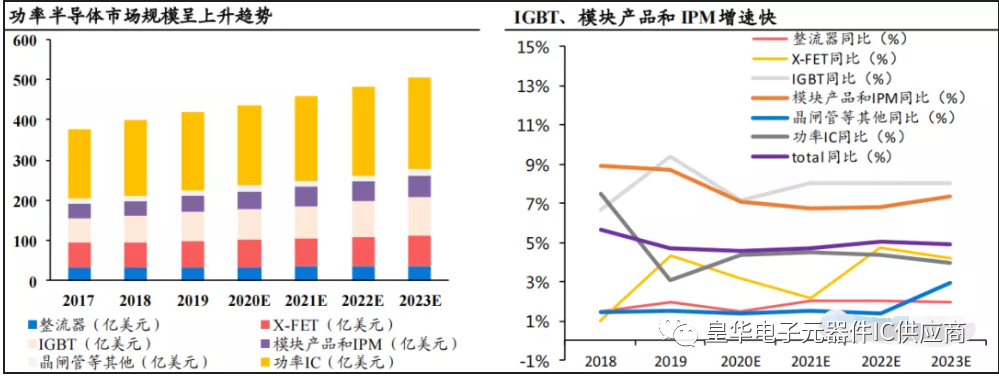

展望未来,根据Omdia的数据,2023年功率半导体市场规模预计达到504.66亿美元,17-23年CAGR为4.93%。另外根据SEMI的数据,从17-23年,细分市场增速最快的是IGBT与模块产品和IPM,CAGR分别为7.86%和7.61%,随着未来电动汽车、工业物联网等新领域的不断拓展,高密度、能承受高电流和高电压的IGBT、IPM以及相关模块产品的需求量将加速上升。

细分品类:分立器件中MOSFET和IGBT占比最大,宽禁带进入快速发展期

MOSFET和IGBT是占比最大的分立器件。根据可控类型分类角度进行细分领域分析,功率半导体除了功率IC以外,主要包括IGBT、MOSFET、晶闸管和二极管等分立器件,其中IGBT和MOSFET市场占比最大,分别占14.51%和18.54%。在IGBT器件中,主要包括分立IGBT、IGBT模块和IPM模块,其中主要为IGBT模块,占52.21%。

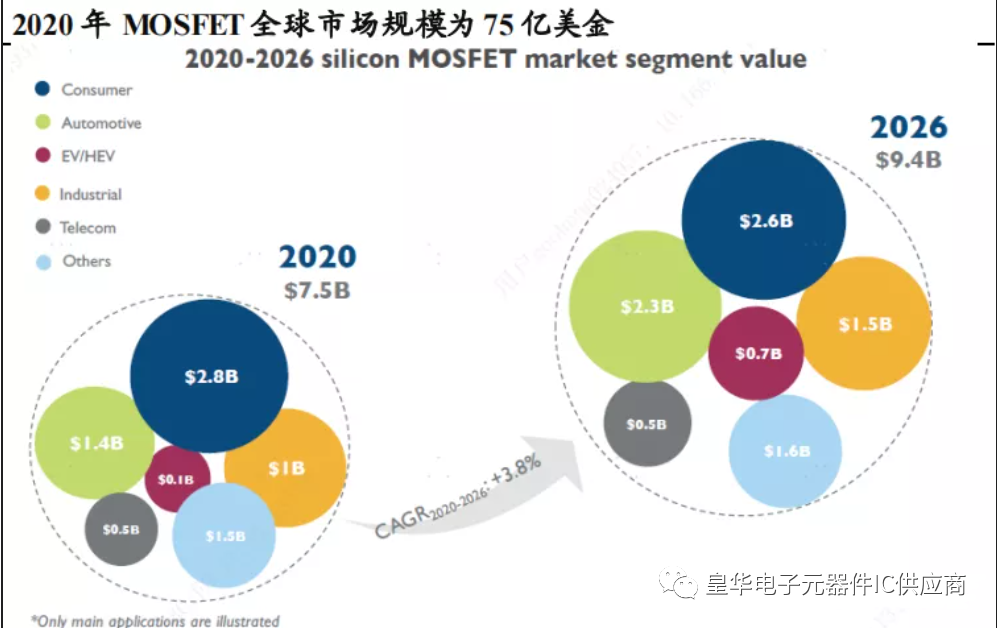

1、MOSFET是最为成熟的功率器件之一,MOSFET全球市场规模稳定增长。根据Yole统计数据,全球MOSFET市场规模由2020年的75亿美元,预计增长至2026年的94亿美

元,20-26年CAGR为3.8%,其中汽车、工业等下游细分MOSFET需求增速较快。

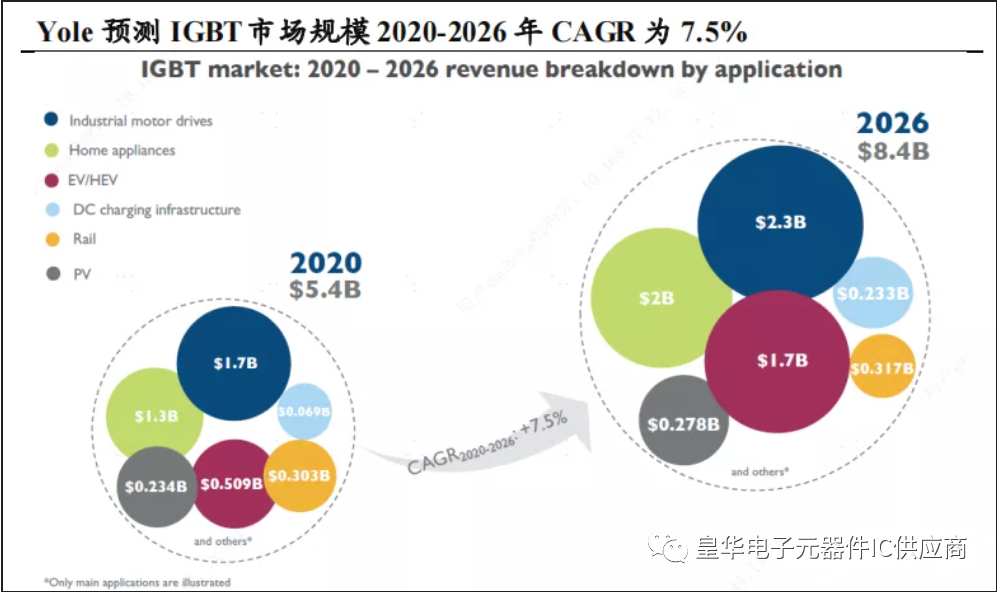

2、IGBT在MOSFET基础上升级,市场空间增速快。IGBT作为半导体功率器件中的全控器件,是由BJT(双极型三极管)和MOSFET(绝缘栅型场效应管)组成的复合全控型电压驱动式功率半导体器件,有MOSFET的高输入阻抗和GTR的低导通压降两方面的优点。

IGBT的开关特性可以实现直流电和交流电之间的转化或者改变电流的频率,有逆变和变频的作用,其应用领域极其广泛。

按电压分布来看,消费电子领域运用的IGBT产品为600V以下;

太阳能逆变器、白色家电、电动汽车所需的IGBT在600-1700V之间;

动车组常用的IGBT模块为3300V和6500V,轨道交通所使用的IGBT电压在1700V-6500V之间。

IGBT在电动汽车中主要运用于电力驱动系统、车载空调系统和充电桩。

根据Yole的预测,IGBT全球市场规模预计由2020年的54亿美元,增长至2026年的84亿美元,2020-2026年CAGR为7.5%,或将是市场空间增速最快的分立器件。

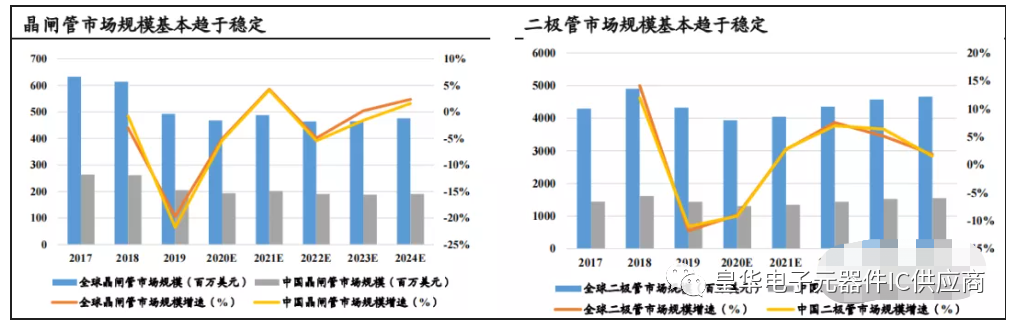

3、功率二极管和晶闸管作为传统的功率器件之一,市场规模基本趋于稳定。根据IHSmarkit的统计数据,晶闸管2019年全球市场规模为4.93亿美元,预计2024年为4.76亿美元,中国市场2019年为2.05亿美元,预计2024年为1.91亿美元,基本保持不变。

二极管2019年全球市场规模为43.26亿美元,预计2024年为46.62亿美元,19-24年CAGR为1.51%;

中国市场2019年为14.39亿美元,预计2024年为15.54亿美元,19-24年CAGR为1.55%。从变化增速可以看出,两者市场规模基本趋于稳定。

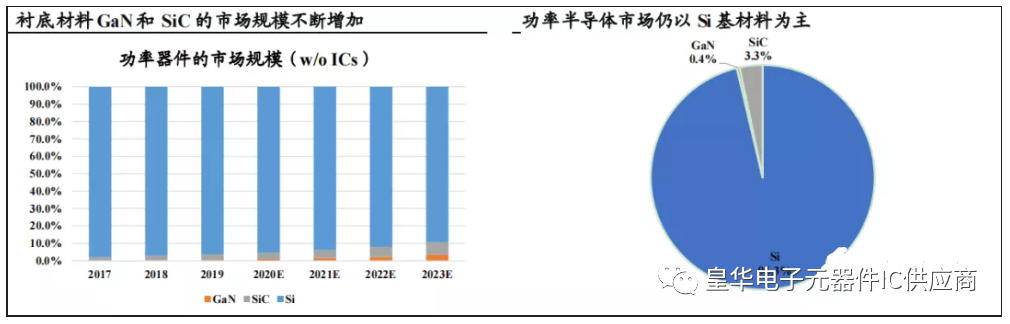

功率半导体从衬底材料角度的细分领域分析,Si仍旧占据市场主导位置,SiC和GaN的市场占比加速增加。SiC和GaN由于成本和技术原因,在功率器件中的占比仍较小,2019年SiC占总份额的3.3%,GaN仅占0.4%,但是占比在不断增加。GaN的市场占比2017-2023年平均每年增长0.57pct,SiC的市场占比17-22年平均每年增长0.88pct。

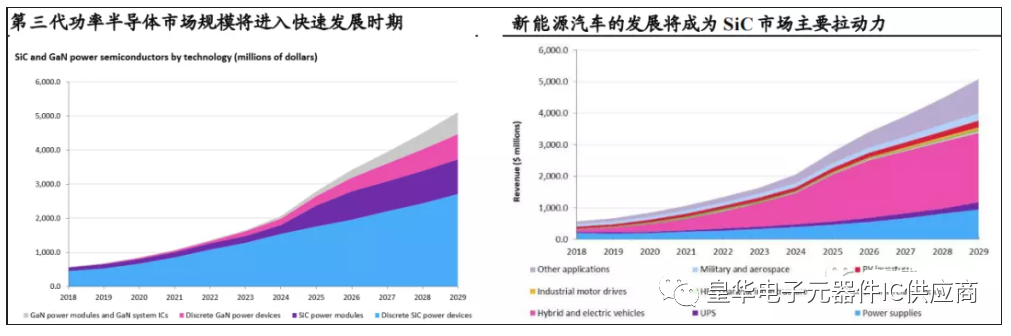

以SiC和GaN为首的第三代半导体,将进入快速发展时期。根据Omdia的SiC&GaNPower数据,随着市场规模达到临界规模,这一转变即将到来,预计到2021年,收入将超过10亿美元,这得益于混合动力和电动汽车,电源和光伏(PV)逆变器的需求。

另外,分立SiC功率器件将占第三代半导体器件的主要份额。未来规模扩张速度将不断加快,预计从2021年到2024年将增加10亿美元,年均增加3.3亿美元,从2024年到2029年将增加30亿美元,年均增加6亿美元。

42家中企被拉黑!美制裁中芯连锁反应:晶圆厂将再爆涨价潮

突发!马来西亚洪水,有半导体厂商停产,港口中断

西安封城,对芯片供应是否有影响?

亏损超30亿!柔宇科技陷大规模欠薪

英飞凌收购Syntronixs Asia